OSTEUROPA: Gute Aussichten für die Börsen

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

0

CECE Index - Intakte Aufwärtsbewegung

(©GodmodeTrader - http://www.godmode-trader.de/)

CECE Index (Osteuropa): 2150 Punkte

Aktueller Wochenchart (log) seit November 2003 (1 Kerze = 1 Woche)

Diagnose: Langfristig befindet sich der CECE Index in einer intakten Aufwärtsbewegung. Die dabei seit Ende 2003 maßgebende Aufwärtstrendlinie bietet aktuell bei 1670 Punkten eine Unterstützung. Nach einem Zwischentief bei 1497 Punkten konnte der Index in 2005 stark bis auf 2266 Punkte ansteigen und ging Anfang Oktober in eine Konsolidierung über. Hier fing sich der CECE Index bei 1950 Punkten und steigt oberhalb einer bei 2085 Punkten liegenden verschärften mittelfristigen Aufwärtstrendlinie wieder an.

Prognose: Die 2266 Punkte können kurzfristig wieder erreicht werden, hier droht dann eine Konsolidierung des Anstieges der Vorwochen. Ein nochmaliger Rückfall bis in den Bereich 1950 Punkte muss dabei einkalkuliert werden, das bullische Setup bleibt in diesem Fall aber unverändert intakt. Wenn der Index dann über 2266 Punkte nach oben ausbrechen kann, ist der Weg in Richtung 2600 Punkte frei.

www.godmodetrader.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Wochenchart (log) seit 10.11.2000 (1 Kerze = 1 Woche)

Diagnose/Prognose: Der RDX Index befindet sich seit September 1999 in einer intakten mittelfristigen Aufwärtsbewegung. Der Aufwärtstrendkanal ist sehr ausgeprägt und stabil. Nachdem Mitte August 2005 der Horizontalwiderstand bei 1.012,91 überwunden wurde, ging der Index in eine beschleunigte Aufwärtstrendphase über. Nach einer untergeordneten 3-wöchigen Konsolidierung im Bereich von 1.400 zieht der Index nun wieder spürbar an und zieht über das letzte Rallyehoch (1.403) hinweg. Damit ist der Weg frei bis zu einem mittelfristigen Zwischenziel im Bereich von 1.586/1.600. Ab 1.600 ist mit einer mehrmonatigen Korrektur zu rechnen, die entweder den Index bis 1.200, maximal aber bis zu einem Punktestand von 1.000 zurückführt. Problematisch für die mittelfristige Entwicklung wäre erst ein Abrutschen des Index unter den mittelfristigen Aufwärtstrend bei 1000 Punkten. Dies ist jedoch aus jetziger Sicht unwahrscheinlich.

Optionen

| Antwort einfügen |

| Boardmail an "dreamer" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Zentral-/Osteuropa Anleihenüberblick

Capital Invest

Das Budgetdefizit in Ungarn ließ die Renditen für 3-, 5- und 10-jährige Anleihen auf ein Niveau von 7,2% klettern, berichten die Experten von Capital Invest.

Die Auktion von Staatsanleihen habe allerdings hohes Interesse ausgelöst und die Renditen wieder auf 6,7% gedrückt. Die Inflation sei mit 3,2% besser ausgefallen als erwartet. Der Eckzinssatz sei bei 6,0% geblieben.

In Polen sei die Inflation mit 1,6% noch immer recht niedrig. Das Wirtschaftswachstum von 3,7% für das 3. Quartal habe die Zentralbank veranlasst, die Zinsen auf dem derzeitigen Niveau von 4,5% zu belassen. Für den gesamten Monat hätten sich die Renditen für 5-, 8- und 10-jährige Staatsanleihen um nur 1 Basispunkt auf 5,2 bzw. 5,3% erhöht. Bei 1-jährigen Anleihen sei die Rendite um 14 Basispunkte auf 4,7% gestiegen. In allen anderen Laufzeitsegmenten würden die Renditen wieder auf dem Niveau von Anfang November liegen. Die Notenbank habe den Leitzins bei 4,5% gelassen.

Nachdem die Inflation in Tschechien mit 2,6% innerhalb der Erwartungen der Zentralbank liege und der Eckzinssatz im letzten Monat um 25 Bps erhöht worden sei, sei der Leitzins bei 2% unverändert geblieben.

Der Beitritt der Slowakei zum EWS II habe eine starke Rally am Rentenmarkt ausgelöst. Der Bondmarkt habe damit einen Teil seiner Verluste wieder aufgeholt. Die türkische Zentralbank habe die Zinsen um 0,25% auf 13,75% gesenkt. Die Senkung der Körperschaftssteuer von 30% auf 20% ab dem Jahr 2006 habe die Währung und den Anleihenmarkt gestärkt.

www.fondscheck.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

06.12.2005

Der von der SVF AG initiierte und von Feri beratene „Private Equity Select II“ (PES II) gibt sein zweites Investment bekannt. Der Dachfonds hat sich am Fonds „Emerging Europe Convergence Fund II“ (EECF II) beteiligt. Der „EECF II“ ist auf Buyouts von mittelgroßen und großen Unternehmen mit Unternehmenswerten von 100 Millionen bis einer Milliarde Euro spezialisiert. Er investiert branchenübergreifend in Unternehmen mit hohem Cashflow und einer führenden Marktposition in Mittel- und Osteuropa. Der Fonds hat ein geplantes Volumen von 500 Millionen Euro.

„Wir freuen uns, mit dem ,Emerging Europe Convergence Fund II´ ein weiteres hochkarätiges Investment getätigt zu haben“, sagt Reiner Hambrecht, Vorstandsvorsitzender der SVF AG. „Diese Beteiligung gibt uns die Möglichkeit, an dem enormen Chancenpotenzial Osteuropas zu partizipieren, die sich aus der fortschreitenden Konvergenz der dortigen Volkswirtschaften auf das westeuropäische Niveau ergibt.“

Bereits Anfang November hatte SVF das erste Investment für den „PES II“ am Fonds „CVC European Equity Partners IV“, dem größten Private Equity-Fonds in Europa, bekannt gegeben. Die Private Equity-Gesellschaft veröffentlichte kürzlich die Absicht, die Mehrheit an der Rennsportserie Formel 1 zu übernehmen. Nach dem Willen von CVC soll die Formel 1 auch zukünftig „Gipfel des Motorsports“ sein. „Wir sind überzeugt, dass der „PES II“ mit den ersten Investments bereits sehr gut aufgestellt ist und erwarten durch den exzellenten Zugang und den sehr erfolgreichen Fonds-Selektionsprozess von Feri weitere viel versprechende Investments in aussichtsreiche Private Equity-Fonds“, so Hambrecht weiter. Aktuell seien weitere Fonds in der Due Dilligence.

Der „PES II“ ist bereits der dritte Private Equity-Dachfonds für Privatanleger, den der Heidelberger Finanzdienstleister SVF anbietet. Die SVF Private Equity-Dachfonds investieren weltweit in erstklassige Private Equity-Beteiligungsprogramme, die üblicherweise aufgrund ihrer Exklusivität und Mindesteinstiegsgrößen nur sehr großen privaten oder institutionellen Vermögen zugänglich sind. Der „PES II“ ist der Nachfolge-Dachfonds des „SVF Private Equity Trust I“ und des „Private Equity Select I“, die von denselben Partnern erfolgreich gemanagt werden und bereits sehr erfreuliche Ergebnisse erzielen konnten, heißt es von Seiten der SVF

Der „PES II“ kann voraussichtlich bis zum 30.06.2006 mit einer Mindestanlage von 20.000 Euro (zzgl. 5 Prozent Agio) gezeichnet werden. Der Investitionsgrad liegt bei bis zu 94 Prozent, der damit nach Angaben des Initiators weit über dem Branchendurchschnitt liegt. Die laufenden Gebühren betragen 1,56 Prozent jährlich und werden ab dem 7. Jahr reduziert. Anleger erhalten bei Erfolg zunächst eine Vorzugsrendite von acht Prozent pro Jahr. Sobald diese überschritten ist, werden die weiteren Gewinne im Verhältnis 12 zu 88 zwischen Management und Anlegern verteilt. Das angestrebte Zielvolumen des Fonds beträgt 25 Millionen Euro. (rmk)

Quelle: FONDS professionell

www.fondsprofessionell.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

In dieser Woche machen im Berliner Fonds-Handelssegment „fondsPLUS“ wieder die bereits bekannten Favoriten auf sich aufmerksam. An der Spitze der „Fidelity European Growth Fund“ mit einem Umsatz von über fünf Millionen Euro. Das Anleger-Interesse galt daneben Rohstoffen, wie die Nachfrage nach dem „MLIIF World Mining Fund“ (WKN: 986 932) demonstrierte. Beide Fonds befanden sich auch zur Wochenmitte wieder unter den Umsatz-Spitzenreitern.

Daneben richteten sich die Umsätze auf den „DWS Vermögensbildungsfonds I“ sowie auf den „DWS Top Dividende“ (WKN: 984 811). Beide Produkte haben internationale Aktien im Fokus. Unter den Gewinnern war ein weiterer Fonds von DWS, der „DWS Osteuropa“ (WKN: 974 527). Der Fokus dieses Fonds liegt in osteuropäischen Aktien mit Schwerpunkt in Ländern, in denen der Transformationsprozess zur Marktwirtschaft am weitesten fortgeschritten bzw. abgeschlossen ist, sowie in Aktien wachstumsstarker russischer Unternehmen und anderen aussichtsreichen Einzelwerten der Region.

Ein höherer Kurs war für einen weiteren Osteuropa-Fonds, den „Magna Eastern Europe“ (WKN: 120 062) im Makler-Orderbuch zu sehen. Das Ziel des von Charlemagne Capital begebenen Fonds liegt darin, durch Investitionen in ein diversifiziertes Aktienportfolio, bestehend aus osteuropäischen und russischen Aktien, nachhaltige Wertsteigerungen zu erzielen.

Sehr schnell reihte sich auch der „Postbank Euro“ (WKN:; 979 779) unter den umsatzstärksten Produkten an der Berliner Börse ein. Der europäische Geldmarktfonds lag im Kurs widerstandsfähig. Zu den Fonds, die an der Berliner Börse am Mittwoch mit Null-Spread gehandelt wurden, gehörte u. a. der „Santander EuropaRenten Extra“ (WKN: 989 856). Der Fonds hat üblicherweise einem Ausgabeaufschlag von drei Prozent, der beim Kauf über die Berliner Börse entfällt.

Mit einem Spread von 0,13 Prozent reihte sich am Mittwochvormittag der „UniDynamikFonds Europe“ (WKN: 987 194) unter die Produkte mit besonders engen Spreads ein. Üblicherweise ist dieser Fonds mit einem Ausgabeaufschlag von vier Prozent versehen. Mehr zu Umsätzen und Spreads finden interessierte Leser unter

www.fondsplus.berlinerboerse.de. (rmk)

Quelle: http://www.fondsprofessionell.de/redsys/newsText.php?sid=138901

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Roland Kissling 18|1|2006

Nach satten Zuwächsen im vergangenen Jahr rechnen Analysten auch für 2006 mit einem Boom der Finanzmärkte Zentral- und Osteuropas. Geht es etwa nach den Prognosen der Raiffeisen Zentralbank Österreich AG (RZB), soll sich "die 2005 wieder gewonnene Wachstumsdynamik im Verlauf dieses Jahres weiter beschleunigen". Dabei geht etwa RZB-Chefanalyst Peter Brezinschek von einem realen BIP-Wachstum in der Region von 4,5 bis 5,5 Prozent aus.

"Am Aktienmarkt ist aufgrund der Fundamentaldaten ein Ende der Rekordjagd noch nicht in Sicht", heißt es in einer Aussendung der RZB. Bereits zum Jahresstart haben die Aktienmärkte der Region ein Wachstum zwischen fünf Prozent (Polen, Tschechien) und 14 Prozent (Russland) hingelegt. Für das laufende Jahr rechnen die RZB-Analysten mit einem generellen Gewinnwachstumstrend für Zentral- und Osteuropa von 15 Prozent. Das Wachstum würde damit fast doppelt so hoch ausfallen wie in der Eurozone, wo ein Plus von 7,9 Prozent geschätzt wird. Als Branchenfavoriten gelten der RZB Finanz-, Öl- und Gas- sowie insbesondere in Russland Telekommunikationswerte.

Auch die Erste Bank prognostiziert der Region im kommenden Jahr weiteres Wachstum. "2006 sollte ein Jahr sein, dass gute Zahlen bringt", sagte Erste-Bank-Analyst Henning Eßkuchen im Gespräch mit pressetext. Für Zentral- und Osteuropa gelte bei starkem Wachstum ein überschaubares Risiko. "Die Konvergenz funktioniert weiter", so Eßkuchen. Das Wachstum werde sich aber mit jedem Jahr weiter abflachen. Für den Anleger besonders interessant sind laut Eßkuchen in zunehmendem Maße die EU-Beitrittskandidaten Kroatien, Bulgarien und Rumänien.

EU-BEITRITT WIRKT ALS KATALYSATOR

Hier scheint sich eine Faustregel zu bestätigen: Je näher der EU-Beitritt rückt, desto besser entwickeln sich die Märkte. Leichte Unwägbarkeiten sieht Eßkuchen für 2006 lediglich für die anstehenden Wahlen etwa in Ungarn. Am wesentlichen Trend der Märkte habe sich aber auch in der Vergangenheit nach Wahlen nicht viel geändert, so Eßkuchen gegenüber pressetext optimistisch. Die Wahlen sollten sich mittel- bis langfristig kaum auf die Entwicklung der betroffenen Aktienmärkte auswirken.

TÜRKEI IM AUFWIND

Eine noch stärkere Entwicklung als in Zentral- und Osteuropa trauen die Analysten der Bank Austria Creditanstalt (BA-CA) 2006 dem türkischen Aktienmarkt zu. Das Interesse der Investoren hat sich die Türkei auch mit einem auf soliden Wachstumsraten basierenden positiven Ausblick gesichert. "Wir beobachten seit dem Beginn der Beitrittsverhandlungen mit der EU im Oktober 2005 ein wachsendes Vertrauen seitens der internationalen Investoren", sagte BA-CA-Vorstandsmitglied Willi Hemetsberger. Dazu habe auch die Reformpolitik der türkischen Regierung beigetragen, heißt es in einer entsprechenden Aussendung. 2006 etwa ist die Unternehmenssteuer von 30 auf 20 Prozent gesenkt worden. (pte)

http://www.computerwelt.at/detailArticle.asp?a=100484&n=6

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Adig European Emerging P: "Die Osteuropa-Story ist noch lange nicht zu Ende"

Die Börsen in Osteuropa sind seit Jahren erfolgreich. Das gilt auch für den Adig European Emerging P. Seit 2000 leitet Elena Shaftan den Fonds. In den vergangenen drei Jahren hat sie sogar die Osteuropa-Klassiker von Griffin und Charlemagne hinter sich gelassen.

"Rußland hat einen der günstigsten Aktienmärkte weltweit"

Ein Ende der Osteuropa-Story sieht Shaftan noch lange nicht. Im Gegenteil. Für sie heißt es nach wir vor "Go East." Besonders Rußland hat es Shaftan angetan, nicht aus Heimatliebe, sondern aus fundamentalen Gründen.

"Rußland hat eine gesunde Wirtschaft und ist mit einem durchschnittlichen KGV von neun immer noch einer der günstigsten Aktienmärkte weltweit. Zudem sind die Gewinnaussichten sehr gut ", sagt Shaftan, die für die Londoner Commerzbank-Tochter Jupiter arbeitet.

Shaftan ist gebürtige Russin

Das zeigt ein Blick in ihr Depot: Shaftan hält rund 35 Titel, 50 Prozent davon stammen aus Rußland. Der russische Markt sei für unerfahrene Fondsmanager aber nicht geeignet, betont sie. Shaftan und ihrer Kollegin Ingrid Kukuljan setzen auf Wissen um regionale Besonderheiten sowie langjährige Erfahrung, um besser mit den Unternehmen zu kommunizieren.

Shaftan weiß als gebürtige Russin, wie die russische Seele tickt. Daher läßt sie sich auch von politischen Krisen in Russland nicht verunsichern: "Das war negative Stimmungsmache. Die Fundamentaldaten hat das überhaupt nicht beeinflußt." Und darauf kommt es Shaftan an.

"Der russische Konsum boomt"

"Wir investieren nur in solide Unternehmen, die gleichzeitig preiswert sind", sagt sie. Ähnlich strikt geht sie beim Verkauf vor: "Egal wie sehr wir das Unternehmen mögen, wenn es zu teuer wird oder sich an den Fundamentaldaten etwas ändert, verkaufen wir gnadenlos", beteuert Shaftan.

Derzeit setzt sie vor allem auf Konsumwerte. "Der russische Konsum boomt regelrecht. Die Einzelhandelsumsätze wachsen mit zwölf und die Gehälter steigen um zehn Prozent pro Jahr", begründet die Managerin.

Öl-Hausse und gut ausgebildete Arbeitskräfte

Allerdings profitieren nicht nur russische Titel von der Öl-Hausse. "Auch der ungarische Pharmakonzern Gedeon Richter ist ein Profiteur der Petro-Dollars. Die Umsätze stiegen im vergangenen Jahr in Rußland immerhin um 55 Prozent", sagt Shaftan.

Gleichwohl sei der Boom nicht alleine den Rohstoffen zuzuschreiben. "Osteuropa glänzt auch durch strukturelle Faktoren wie günstige und gut ausgebildete Arbeitskräfte. Dazu kommen niedrige Steuern", sagt sie.

Solider Osteuropa-Fonds mit hohem Rußland-Anteil

Daher profitiere die Region auch weiterhin vom Outsourcing. "Selbst indische Computerfirmen nutzen die niedrigen Löhne und geringen Kosten in Rußland und Polen", sagt sie.

Fazit: Den richtigen Osteuropa-Fonds zu finden, ist nicht leicht – zu verschieden sind die Produkte. Wer einen soliden Fonds mit hohem Rußland-Anteil sucht, ist mit dem Adig European Emerging P indes gut bedient.

Fonds im Überblick:

Fonds: Adig European Emerging P

Anlageschwerpunkt: Aktien Osteuropa

Fondsgesellschaft: Cominvest

Fondsberater: Elena Shaftan & Ingrid Kukuljan, London

ISIN: LU 008 150 079 4

WKN: 987 339

Auflegung: 15. Oktober 1997

Volumen: 700,6 Mio. EUR

Ausgabeaufschlag: bis 5,00 %

Verwaltungsgebühr: 1,92%

Performance Fee: keine

Börsenhandel: Berlin-Bremen, Hamburg, Düsseldorf

Telefon: 089 / 462 68 525

Internet: www.adig.de

FondsNote: 2

Wertentwicklung seit (in %)*

1.1.2006: 11,3

1.1.2005: 80,5

3 Jahren: 188,7

5 Jahren: 258,2

Osteuropa-Fonds: Wertentwicklung über 3 Jahre (in %)*

1. Merrill L. EM Europe A EUR: 225,8

2. Nestor Osteuropa Fonds: 216,0

3. DWS Russia: 212,0

4. JPM Emerg Europe Eq A(dist)USD: 191,5

5. Deka ConvergenceAktien CF: 190,5

6. Adig European Emerging P: 188,7

7. Griffin Eastern European: 186,5

8. Magna Eastern European C: 182,7

9. DWS Osteuropa: 175,2

10. UniEM Osteuropa: 162,1

Asset Allokation (in %)

1. Rußland: 50,0

2. Ungarn: 16,0

3. Polen: 10,0

4. Tschechien: 8,0

5. Sonstige: 9,0

6. Cash: 7,0

Anzahl Einzelwerte: ca. 35

Summe Top Ten: 56,2 %

Top Ten (in %)

1. Sberbank: 9,6

2. Lukoil: 9,1

3. Norilsk Nickel: 5,6

4. Gedeon Richter: 4,9

5. Surgutneftegaz: 4,7

6. PKN Orlen: 4,7

7. CEZ: 4,6

8. OMV: 4,6

9. Gazprom: 4,4

10. Vimpel: 4,0

Quelle: Cominvest Asset Management, Stand: 31.12.2005. *FINANZEN FundAnalyzer, Performance auf Euro-Basis, Stand: 20.01.2006, 3- und 5-Jahresperformance per 31.12.2005.

Anmerkung: Weitere Infos (Chart) finden Sie als PDF im Dateianhang.

http://www.fundresearch.de/startseite/pdf/...06_AdigEuropeanEmerC.pdf

Quelle: http://www.fundresearch.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Ob es nun Firmen oder institutionelle Anleger sind, Banken die ihren Geschäftsbereich ausgedehnt haben oder Privatanleger auf der Suche nach Rendite – die rasante Aufholjagd der ehemals weitgehend von der sozialistischen Planwirtschaft bestimmten osteuropäischen Staaten hat den Investoren in den vergangenen Jahren satte Gewinne beschert. Auch wenn die Anlageregion längst kein Geheimtipp mehr ist, für ein attraktives Investment ist sie in jedem Fall noch gut. Fidelity Investments beispielsweise bezeichnet Osteuropa angesichts von Wachstumsprognosen, die weit über denen der großen Industrienationen liegen, als „Musterschüler Europas“.

So manches Schnäppchen ist auch nach Ansicht von Griffin Capital künftig noch zu finden. Und auch Julius Bär schätzt den osteuropäischen Kapitalmarkt nach wie vor als „hochinteressant“ ein. Zu den aussichtsreichsten Kandidaten zählt aber auch die Türkei, die neben Russland einer der favorisierten Märkte von Baring Asset Management ist.

Balkanstaaten im Aufwind

Für die dänische Fondsgesellschaft Danske Capital sind die Auswirkungen einer Integration der aufstrebenden Staaten in die Europäische Union der entscheidende Faktor für ein Investment. Die Aufnahme von zehn osteuropäischen Staaten im Mai 2004 hatte in den betroffenen Regionen nicht nur wirtschaftliche Reformprozesse beschleunigt, sondern insgesamt die politische Stabilität und die Konvergenzfortschritte zwischen West- und Osteuropa gefördert.

Mittlerweile, so Danske Capital, rollen die Konvergenzwellen über Europa. Nach einer ersten Welle, die Polen, Ungarn und Tschechien erfasst hatte, rolle die zweite Welle über die baltischen Staaten, die derzeit die bei weitem wachstumsstärksten Länder der Region sind. Die dritte Welle, so Danske Capital, werde die Balkanstaaten erfassen, wo bereits heute attraktive Anlagemöglichkeiten zu finden seien.

Osteuropa Thema beim FONDs professionell-KONGRESS

Die Aussichten für die osteuropäischen Kapitalmärkte sind auch ein zentrales Thema während des fünften FONDS professionell-KONGRESS am 1. und 2. Februar im Mannheimer Congress Center Rosengarten. Bei der mit 150 Fachvorträgen, 160 ausstellenden Unternehmen und erwarteten 3.500 Besuchern größten und bedeutendsten Messe im deutschen Sprachraum, werden gleich mehrere Referent auf die Chancen und Risiken Osteuropas und anderer globaler Emerging Markets eingehen.

Die Vorträge und ihre Referenten im Einzelnen:

„Osteuropa immer noch ein Wachstumsmnarkt?“, Referent Gegeham Ananyan, Nestor-Fonds-Vertriebs GmbH

„Zentral- und Osteuropa und Eurasien: Märkte der Zukunft“, Dr. Tibor Schindler, Raiffeisen Capital Management

„Türkei – ein europäischer Tiger auf dem Sprung“, Emmy Labovitch, Fortis Investments

„Emerging Markets als sicherer Hafen in Zeiten steigender Zinsen?“, Allan Conway, Schroders

„Emerging Markets: Good Buy or Goodbye?“, Rajiv Jain, Vontobel Asset Management

„Emerging Markets: Unendlicher Wachstumsmotor?“, Volker Plate, Robeco Asset Management

„Investing in Emerging Markets“, Tanja Bernhardt und Constantin Rinn, America Express

„The Big Four BRIC“, Nick Timberlake, HSBC Trinkaus & Burkhardt

„BRIC: Was ist dran an neuen Wachstumsmärkten?“, Thomas Gerhardt, DWS

Das gesamte Verzeichnis zu allen Vorträgen finden interessierte Leser auf der Internetseite von FONDS professionell. Wer sich noch nicht zum FONDS professionell-Kongress angemeldet hat, kann das hier gleich nachholen: Zur Anmeldung geht es hier. (rmk)

Quelle: FONDS professionell

www.fondsprofessionell.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

1

Freitag, 27. Januar 2006 18:31

Osteuropa-Anleihen bleiben attraktiv

(DER FONDS) In den vergangenen zwei Tagen fiel der Kurs der zehnjährigen Forint-Anleihe Ungarn um 2 Prozentpunkte. Für Margarete Strasser von Capital Invest ist das jedoch kein Grund zur Besorgnis. „Die Kurse am europäischen Rentenmarkt sind allgemein gesunken“, so die Managerin des Capital Invest Eastern Europe Bond (ISIN AT0000668249) zu DER FONDS.com. Der Markt für osteuropäische Anleihen sei nicht gefährdet. Auch Ungarns Rentenmarkt werde sich in kurzer Zeit wieder stabilisieren.

Ungarn hatte in den vergangenen Tagen für Unruhe gesorgt, weil die Regierung nicht bereit ist, die Neuverschuldung des Landes zu senken. Die Rating-Agentur Standard & Poors (S&P) hat den Ausblick für ungarische Anleihen daraufhin von „stabil“ auf „negativ“ gesenkt. Das langfristige Rating ist jedoch bei A- (gute Qualität) geblieben. Sollte die Regierung ihr Verhalten nach den Wahlen im April nicht ändern, will S&P das Rating für die Anleihen allerdings senken. Dann würden die Anleihen Strasser zufolge kräftig an Wert verlieren. Die Fondsmanagerin ist aktuell zu 10 Prozent in Ungarn investiert, sollten die Kurse weiter fallen, will sie ihre Positionen aufstocken.

Abwertungen in den restlichen osteuropäischen Ländern erwartet die Fondsmanagerin jedoch nicht: „Die anderen Regierungen sind weitaus disziplinierter als Ungarns Führung.“ So werde die türkische Zentralbank aufgrund der sinkenden Inflation in diesem Jahr die Zinsen senken. Das lasse die Kurse steigen. In der Türkei ist Strasser zu 7,5 Prozent investiert.

In Polen, Tschechien und der Slowakei rechnet Strasser mit Währungsgewinnen. „Durch die anhaltend gute Konjunktur werden die Währungen gegenüber dem Euro aufwerten“, so die Fondsmanagerin. Beim polnischen Zloty erwartet sie in diesem Jahr beispielsweise ein Plus von rund 3 Prozent. Deshalb ist sie dort mit 20 Prozent ihres Portfolios investiert.

Rund ein Viertel des Fondsvermögens hält Strasser zudem in russischen Euro- und Dollar-Papieren. „Russland hat mit dem steigenden Ölpreis viel Geld verdient und kann dadurch seine Schulden besser bezahlen“, so Strasser. Dies sei allerdings noch nicht ausreichend in den Kursen der Anleihen enthalten. Strasser rechnet darum mit weiteren Kurssteigerungen. Insgesamt erwartet die Fondsmanagerin in diesem Jahr eine Rendite von rund 7 Prozent.

INFO: In den vergangenen drei Jahren hat der Capital Invest Eastern Europe Bond eine Rendite von 27,22 Prozent erzielt. Er liegt damit in seiner S&P-Vergleichsgruppe auf dem zweiten Platz. Insgesamt umfasst die Kategorie europäische Entwicklungsländer 21 Rentenfonds.

27.01.06 as

www.derfonds.net

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Muß mich mal wieder melden und mich für deine interessanten und informativen Beiträge bedanken, die auch immer ganz auf meiner Linie liegen!

Bei Osteuropa denke ich auch, das immer neue Staaten dazu kommen, welche wieder neues Potenzial generieren sollten!?!?

Wenn ich mir dann aber die +Zeichen vor meinen Investments anschaue, werde ich natürlich (aus Erfahrung der letzten 10 Jahre) auch immer mal wieder sehr skeptisch, ob wir da nicht schon in gewissen Bereichen zu weit vorausgeeilt sind!?!?

Aber grundsätzlich weiter UP für Osteuropa, obwohl ich derzeit viele interessante

Regionen und Branchenthemen auf meinem Speiseplan habe.

Na mal schauen was 2006 noch so bringt!?

Bis Bald und beste Grüße;

ALPI

Optionen

| Antwort einfügen |

| Boardmail an "gobx" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Ja, mir gehts gut. Ich hoffe, dir auch.

Das letzte Börsenjahr war sehr erfolgreich. Das neue Jahr hat eher mit einer Konsolidierung begonnen. Aber ich bin ganz zuversichtlich für die nächste Zeit.

Also mir geht es genauso wie dir: Da Osteuropa schon seit längerer Zeit so gut läuft (zwar immer wieder mit guten Konsolidierungen), fragt man sich schon, wie lange das noch weiter gehen kann. Aber langfristig sollte die Annäherung an die Volkswirtschaften Westeuropas fortschreiten und das heißt ja dann, dass es auch in Zukunft in Osteuropa überdurchschnittlich hohe Wachstumsraten gibt. Das zusätzliche Potenzial der neu hinzukommenden Länder hast du ja bereits angesprochen.

Hast du denn neue Ideen für Investments (-> Speiseplan)? Im Moment hab ich keine wirklich neuen Ideen mit guten Zukunftsaussichten. Aber ich denke, ich bin dennoch ganz gut aufgestellt.

Viele Grüße, alles Gute,

Bleck

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Pro Jahr kauft Herbert Stepic im Durchschnitt eine Bank in Osteuropa, zuletzt die russische Impexbank. Im OÖN-Interview erklärt der Chef der Raiffeisen International AG (RI), warum auch eine politische Krise sein Unternehmen nicht schwer träfe.

OÖN: Wie fühlt man sich, wenn man eine Bank um eine Milliarde Dollar kauft?

Stepic: Ich sehe so etwas durch die langfristige Brille. Die Bedeutung dessen, was wir machen, wird man wohl erst in 15 bis 20 Jahren erkennen können. Auch wenn es überkandidelt klingt: Ich war immer der Typ, der etwas schaffen wollte.

OÖN: Sie sagen, dass erst langfristig der Erfolg messbar sein wird. Andererseits haben Sie sich selbst als Ziel eine Rendite auf das eingesetzte Kapital von 25 Prozent als Ziel gesetzt. Das klingt eher nach einem früheren Ernteeinsatz.

Stepic: Es ist klar, dass bei einem Investment in einem Entwicklungsland - und dazu gehört Osteuropa auf dem Bankensektor - die Investitionen rascher verdient werden müssen. Das Potenzial ist größer, aber auch das Risiko. Und bei der Dynamik wie etwa in Russland, wo der Bankenmarkt im Vorjahr 36 bis 38 Prozent gewachsen ist, lassen auch höhere Zielsetzungen zu.

OÖN: Was sind die größten Risiken in Osteuropa?

Stepic: Das Hauptrisiko liegt sicher in der politischen Entwicklung. Aber wir sehen das sehr gelassen. Denn unsere Strategie war und ist es, geschäftlich in die Breite zu gehen. Das heißt, wir betreuen nicht nur Großkunden, sondern auch mittlere und kleinere und Privatkunden. Und hier gibt es einen ungeheuren Nachholbedarf.

OÖN: Das heißt, eine Konfliktsituation, wie sie in der Ukraine nicht unrealistisch ist, tauchen Sie durch.

Stepic: So ist es, denn eine Rückkehr zum Kommunismus ist nicht befürchten. Und allein auf dem Heimmarkt ist sehr viel nachzuholen. Im einen oder anderen Land haben wir sogar profitiert. In der Slowakei hat in der Ära Meciar sechs bis sieben Jahre lang keine weitere Bank investiert. Das brachte uns einen Vorsprung.

OÖN: Sie haben eben die Impexbank erworben. Was war die schwierigste Übernahme?

Stepic: Schon auf Grund der Größe war das die Avalbank mit einer Kaufsumme von mehr als einer Milliarde Dollar.

OÖN: Wo ist geografisch die Grenze für die Expansion?

Stepic: Die Mitglieder der ehemaligen Sowjetunion sind interessante Länder für uns, darunter das reiche Kasachstan. In Fernost haben wir schon lange eine Niederlassung in Peking und in diesem weiteren Wachstumsgebiete kleinere, aber wichtige Fußabdrücke hinterlassen.

OÖN: Sie haben bei der Aval-Bank die Erste Bank ausgestochen. Ist die Erste für Sie Ihr wichtigster Konkurrent bei der Expansion?

Stepic: Es ist sicher nicht mein wichtigstes Problem, dass ich in der Früh aufstehe und überlege, was denn die Erste heute machen könnte. Die Erste hat viel später als wir begonnen zu expandieren. Für uns zählt mehr der Gedanke des Netzwerks, die Erste will in weniger Staaten einkaufen, dafür aber nur die ganz großen.

OÖN: Das hat sie in Rumänien getan. Kommen Sie bei der Privatisierung der rumänischen Sparkasse zum Zug?

Stepic: Die Regierung hat das jetzt um zwei Jahre verschoben. Vielleicht auch weil sie bei der jüngsten Privatisierung mehr Geld bekam, als sie sich erträumt hat. Aber bei Privatisierungen ist nicht schnell das letzte Wort gesprochen.

OÖN: Raiffeisen ist so organisiert, dass Landesbanken Töchter der örtlichen Raiffeisenbanken sind, und die RZB ist quasi das Enkerl. Wie erklären Sie einem einfachen Raiffeisen-Genossenschafter, dass Sie so viel Geld im Ausland ausgeben?

Stepic: Erstens sichern wir durch die Tätigkeit auf dem großen Markt die Zukunft der Gruppe ab. Es ist ein Unterschied, ob man versucht, auf einem Markt mit acht Millionen zu expandieren oder auf einem mit 320 Millionen. Umgekehrt gibt es einen Wissenstransfer von anderen Ländern zu uns, von dem wir auch im Geschäft mit den Kunden in Österreich etwas haben. Und drittens haben durch den Börsegang auch die Raiffeisenbanken profitiert. Die Österreicher haben mit 500 Millionen Euro davon profitiert, dass sich der Aktienkurs verdoppelt hat. All das und die Tatsache, dass wir auch internationale Aktionäre haben, hat der Marke Raiffeisen geholfen und macht das internationale Geschäft einfacher.

Osteuropa

Österreichs Banken haben in Osteuropa 30 Prozent Marktanteil. Die börsenotierte Raiffeisen International hat fast 50.000 Mitarbeiter und zuletzt die russische Impexbank sowie die ukrainische Avalbank erworben.

OÖNachrichten vom 08.02.2006

http://www.nachrichten.at

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

.....ZEIT - geht`s mir genau so wie dir!!!!

Ich kann einfach nicht glauben, das du `made in germany`bist, sorry, aber bei der Anzahl deiner rot-weiß-roten Berichte, tue ich mich wirklich schwer ;-))

----oder hast du schon einen exklusiven Zweitwohnsitz am See (hihih- smile)

Was mir aber voll gefällt, ist unserer konforme Denkweise beim Spekulieren und ich hoffe, wir liegen auch weiterhin auf der Sonnenseite!!!!!

Tjaaaaa, Speiseplan und so:

Schade, daß du nicht beim Depot-Contest von Happy End dabei bist - könnte mal einen guten Gegner gebrauchen, aber wir wären ja eher Partner als Gegner :-))

Jetzt nehm ich den Mund aber ziemlich voll, warscheinlich wir meine Nr.1 Poisition die Einzige in diesem Jahr sein....aber was soll`s, man freut sich ja auch über kleiner Erfolge (smile)

Ja, nochmal Speiseplan:

Neben Ost geht bei mir auch Südafrika (durch Rohstoffe) uns Lateinamerika (warscheinlich ebenso Edelmetalle usw.) ziemlich ab, so das mir da schon ganz schummrig wird! 100% UP und so - wenn du verstehst!?!?!

Ansonsten kennst du mich ja ein wenig:

Habe einen grünen Daumen und gebe mein Kapital auch gerne in sinnvolle und nachhaltige Investments....und es schaut so aus, als ob diese Gruppe auch immer größer = erfolgreicher wird!?!?! (siehe Happy End unter GOBX Aktien)

Tja, wenn du mal eine konkrete Frage hast, stelle sie mir gerne, ich mach da keine großen Geheimnisse draus und spucke aber auch im Nachhinein, nicht gerne große Töne darüber!!!

Wenn ich aber jemanden einen guten Tip geben kann und derjenige hat dann auch Erfolg damit, freuts mich natürlich DOPPELT!!!!!

Also `Bis Bald` und lass was hören;

Beste Grüße; ALPI

Optionen

| Antwort einfügen |

| Boardmail an "gobx" |

|

Wertpapier:

KazakhTelecom ADR

|

0

BVMW-Präsident Ohoven: Chancen und Risiken der Globalisierung erkannt

Frankfurt/Main (pte/14.02.2006/10:25) - Weil die deutsche Binnennachfrage stottert, sucht der deutsche Mittelstand sein Glück zunehmend im Ausland. Im Visier haben die kleinen und mittelständischen Unternehmen (KMU) insbesondere Mittel- und Osteuropa, wie die aktuelle Studie "Globalisierung des Mittelstandes - Chancen und Risiken" der KfW Bankengruppe http://www.kfw.de und des Verbands der Vereine Creditreform ergeben hat. "Für die deutschen Mittelständler rangiert Mittel- und Osteuropa klar vor Asien, sowohl beim Export als auch bei den Direktinvestitionen", erklärt Mario Ohoven, Präsident des Bundesverbandes mittelständische Wirtschaft (BVMW) http://www.bvmwonline.de, gegenüber pressetext.

Fast ein Viertel der KMU ist mittlerweile im Exportgeschäft aktiv. Das Auslandsgeschäft trägt der Studie zufolge durchschnittlich 17 Prozent zum Gesamtumsatz der Mittelständler bei. Die deutschen KMU mischen im europäischen Vergleich sogar überdurchschnittlich stark im Ausland mit. Der Mittelstand scheint sich auf die einst gefürchtete Globalisierung eingestellt zu haben. "Der Mittelstand in Deutschland hat die Chancen und Risiken der Globalisierung erkannt. Wenn es gelingt, dass wir unsere bisherige Marktführerschaft in vielen Zukunftstechnologien behaupten und weiter ausbauen, z.B. bei den regenerativen Energien, dann gehören wir zweifellos zu den Gewinnern", meint Ohoven.

Dabei scheinen die KMU bei ihren Auslandsengagements gar nicht einmal nur auf Lohnkostenvorteile oder Subventionen zu schielen. "Wesentliche Investitionsmotive sind laut unserer Befragung die Erschließung neuer und die Sicherung bestehender Märkte", sagte Helmut Rödl, Vorstandsmitglied des Verbands der Vereine Creditreform. Ähnlich sieht das auch Ohoven: "Das Hauptmotiv der Mittelständler ist eindeutig die Erschließung neuer Wachstumsmärkte, ohne aber dabei den Heimatmarkt zu vernachlässigen." Unter dem Auslandsengagement leidet die Investitionstätigkeit in Deutschland laut Ohoven jedenfalls nicht. Vielmehr würden dadurch hierzulande zehntausende Jobs gesichert, so Ohoven.

Aus diesem Grund stellt sich auch die deutsche Politik hinter den exportfreudigen Mittelstand. "Die Bundesregierung unterstützt nachdrücklich das Auslandsengagement des Mittelstands", sagte Hartmut Schauerte, Parlamentarischer Staatssekretär beim Bundesministerium für Wirtschaft und Technologie. In der laufenden Legislaturperiode soll ein besonderes Augenmerk auf den auslandsorientierten Mittelständlern liegen. "Die Kompromissversion der EU-Dienstleistungsrichtlinie erleichtert den Marktzugang im Binnenmarkt gerade auch für mittelständische Unternehmen", so Ohoven gegenüber pressetext. "Darüber hinaus kann und muss die Politik durch Bürokratieabbau und steuerliche Harmonisierung Handelshürden und Wettbewerbshindernisse beseitigen", fordert Ohoven. (Ende)

Aussender: pressetext.deutschland

Redakteur: Jörn Brien

email: brien@pressetext.com

Tel. +43-1-81140-318

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

www.rcb.at

Dann rechts oben den "Basiswert auswählen", also den CECE-Index (EUR oder USD). Dort sind dann Turbo-Zertifikate (Hebel zwischen 1,4 und 3,3), Optionsscheine, Discount- und Bonuszertifikate auszuwählen. Also für jeden was dabei.

Alternativ gibt es auch gute Produkte von der ABN Amro Bank. Eine Übersicht gibt es unter dem folgenden Link:

http://www1.abnamrozertifikate.de/...0000&N=0&term=cece&pageid=search

Nur mal um wieder auf den aktuellen Stand zu kommen.

Gruß,

Bleck

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Ostbörsen Report - Geht die Hausse weiter?

(©GodmodeTrader - http://www.godmode-trader.de/)

Liebe Interessenten am OstbörsenReport.

Dieser Börsenbrief wurde initiiert, weil wir fest von einer weiterhin guten Performance an den Ostbörsen überzeugt sind. Die Aufgabe unseres Teams sehen wir dabei darin, es Ihnen mit unseren Empfehlungen zu ermöglichen, noch einmal um einiges besser abzuschneiden als die Märkte selbst. Unser Anlageuniversum wird zum einen die etablierten Ostbörsen umfassen, wie etwa Ungarn, Polen, Tschechien, die Türkei, Russland und das Baltikum etc. Zum anderen wollen wir aber auch auf exotischere Anlageplätze wie die Ukraine, die GUS-Staaten und Südosteuropa eingehen. Durch diesen Spagat bietet der OstbörsenReport nicht nur Informationen für Einsteiger, sondern auch für erfahrene Anlagepioniere, die am liebsten direkt vor Ort handeln.

Ein entscheidender Vorteil unserer Vorgehensweise ist quasi ein „Handeln vor Ort“. Durch ein Netzwerk an Kontakten und ausdehnten Auslandsreisen mit Firmenbesuchen und Hintergrundgesprächen wird Ihnen als Leser so manche Recherche zu Teil werden, die Sie in keiner Zeitung oder anderem Börsenbrief lesen werden! Profitieren Sie so an den ohne Zweifel hervorragenden Anlagechancen in dieser Region!

Fallende Kurse sind heute, von zwischenzeitlichen Korrekturen einmal abgesehen, zum Glück an den Ostbörsen kaum zu beobachten. Vielmehr haben sich sehr robuste Aufwärtstrends herausgebildet, die nicht den Eindruck erwecken, als ob sie bald kippen würden. Zusammen mit einem überproportional hohen Wirtschaftswachstum

und einer oftmals noch vergleichsweise günstigen Bewertungen lässt uns diese Konstellation sehr zuversichtlich nach vorne blicken.

Zu meiner Person sei ansonsten noch ergänzt, dass ich nach Abschluss meines BWL-Studiums nunmehr seit dreizehn Jahren als Finanz-Journalist tätig bin. Die längsten Stationen waren dabei mit jeweils rund fünf Jahren Tätigkeiten als Börsen-Korrespondent bei der Nachrichtenagentur vwd und als Teamleiter Finanzmarkt bei FAZ.NET-Investor, der Internet-Ausgabe der Frankfurter Allgemeinen Zeitung. Auf freier Basis sind von mir zudem Artikel in zahlreichen anderen Publikationen wie etwa der Wirtschaftswoche oder dem Handelsblatt erschienen.

Außerdem schreibe ich seit Jahren freiberuflich für diverse Publikationen im Börsenbrief Segment und zeichne auch verantwortlich für einen international agierenden Börsendienst. Dieser auf internationale Aktien spezialisierte Börsenbrief hat es von 1999 bis heute trotz der zwischenzeitlichen Baisse an den Weltbörsen im Schnitt auf eine Performance von rund 47 Prozent p.a. gebracht. Die Ostbörsen sehe ich in einer Ausgangsposition, die rein theoretisch eine Fortsetzung dieser Erfolgsbilanz verspricht.

Den von mir favorisierten Anlagestil würde ich als Mischung aus Fundamental- und Chartanalyse beschreiben. Da die Auswahl an Aktien groß ist, bevorzuge ich in der Regel Titel, die sowohl charttechnisch als auch fundamental zu überzeugen wissen. Mein Tun ist dabei darauf ausgerichtet, deutlich besser abzuschneiden als der Gesamtmarkt. Der Anspruch lautet, selbst in schwierigen Zeiten ein positives Ergebnis zu erwirtschaften.

In den vergangenen Jahren ist es mir gelungen, diesem Anspruch gerecht zu werden. Sie können versichert sein, dass ich als „Trüffelsschwein“ nicht ruhen werde, für Sie an den Ostbörsen nach lukrativen Anlagechancen zu suchen. Dabei würde es mich sehr freuen, wenn mein Stil bei Ihnen auf eine positive Resonanz stößt. Aber auch Kritik, Anregungen oder Verbesserungsvorschlägen stehe ich dabei sehr offen gegenüber. Sie dürfen das als Aufforderung verstehen, uns möglichst viele Leserbriefe zukommen zu lassen, und über diese Schiene an einem möglichst lebendigen Börsenbrief mitzuwirken. Gegen Lob ist natürlich ebenfalls nichts einzuwenden.

Ich freue mich, Sie als Leser begrüßen zu dürfen!

Herzlichst Ihr Jürgen Büttner

Link zum Ostbörsen-Report:

http://img.godmode-trader.de/charts/3/2005/...rsenReport_Download.pdf

Quelle:

www.godmode-trader.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Ab sofort gibt es erstmals eine offizielle Benchmark für Südosteuropa.

Der von der Wiener Börse berechnete SETX umfasst anfangs 14 Blue Chips der Länder Bulgarien, Kroatien, Rumänien und Slowenien und berücksichtigt somit die wichtigsten Aktienmärkte südosteuropäischer Staaten.

Mit den neuen Zertifikaten von Raiffeisen Centrobank AG können Sie erstmals kostengünstig in diese aufstrebenden Märkte investieren. Zum Start des SETX wurden ein Index-, zwei Discount- und zwei Turbo-Zertifikate sowie drei Optionsscheine emittiert.

Eine Liste aller Produkte und eine Beschreibung des Index finden Sie hier zum Download:

http://www.rcb.at/fileadmin/user_upload/rcb/...heets/WP_SETX_lang.pdf

http://www.rcb.at/fileadmin/user_upload/rcb/...heets/WP_SETX_kurz.pdf

Quelle: http://www.rcb.at/index.php?id=415&backPID=1&tt_news=569

www.rcb.at

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

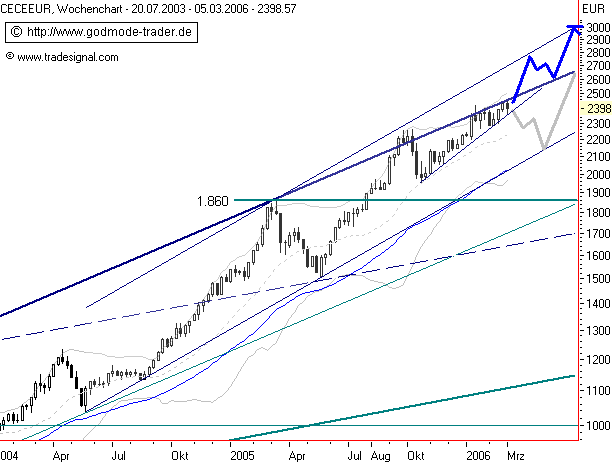

CECE Index (Osteuropa): Steile Rallye ohne Pause

(©GodmodeTrader - http://www.godmode-trader.de/)

CECE Index (Osteuropa): 2.398 Punkte

Aktueller Wochenchart (log) seit 20.07.2003 (1 Kerze = 1 Woche)

Diagnose/ Prognose: Langfristig befindet sich der CECE Index in einer intakten Aufwärtsbewegung. Unter dem mittelfristigen Aspekt verläuft eine wesentliche Unterstützung bei 1.860 Punkten. Sie fällt mit dem relevanten moderat geneigten Aufwärtstrend zusammen, der seit 2003 Gültigkeit hat. Die aktuelle Kursrallye der letzten Wochen verlor etwas an Dynamik. Trotzdem ist der auch der steile Aufwärtstrend intakt. Ein weiteres Rallyehoch wurde erreicht. Folgendes ist zu beachten: Im Bereich von 2.400 Punkten kann sich ggf. bald eine größere Konsolidierung bis etwa 2.100 durchsetzen. Dies wäre völlig unproblematisch. In einer forcierten Variante legt der CECE Index keine Pause ein und steigt direkt weiter an, um in Richtung 3.000 Punkte zu klettern. Kritisch für die mittelfristige Rallye wird es erst unterhalb von 1.860 Punkten. Davon ist momentan nicht auszugehen.

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Strategie: Osteuropa-Story weiter intakt

von Tibor Schindler

Sind die Börsen Ost- und Mitteleuropas noch attraktiv bewertet? Nach dem ausgesprochen positiven Börsenjahr 2005 und dem eindrucksvollen Start 2006 stellt sich die Frage nach den weiteren Perspektiven für diese Märkte dringender denn je.

Gemessen an den klassischen Bewertungsmaßstäben, etwa dem Kurs-Gewinn-Verhältnis (KGV) für die Jahre 2005 und 2006, sind die meisten Aktienmärkte Ost- und Mitteleuropas immer noch attraktiv. Dies gilt zunächst für den historischen Vergleich, denn die Steigerungen der Unternehmensgewinne pro Aktie konnten mit der Börsenkursentwicklung im Laufe der Jahre zu einem guten Teil mithalten. Das aktuelle Kurs-Gewinn- Verhältnis für die Aktienmärkte in Ost- und Mitteleuropa bewegt sich auf Basis der für 2006 erwarteten Gewinne zwischen 11 und 17.

Falscher Eindruck

Danach könnte der Beobachter den Eindruck gewinnen - wenn man einmal von der günstigen Bewertung des russischen oder des ungarischen Aktienmarktes absieht -, dass der aktuelle Vergleich mit den "Westmärkten" die Osteuropabörsen nicht mehr so attraktiv erscheinen lässt wie in der Vergangenheit. So liegt das KGV für die im europäischen Blue-Chip-Index EuroStoxx 50 zusammengefassten Unternehmen aktuell bei 12, das für den S&P 50 bei 14.

Diesen Eindruck zu entkräften, fällt zunächst nicht leicht, zumal die absolute Substanzwertsteigerung gemessen am Kurs-Buchwert-Verhältnis nicht zu übersehen ist. Erst wenn man die zukunftsbezogenen qualitativen Faktoren betrachtet, ergibt sich ein aussagekräftiges Gesamtbild.

Höheres Wachstum

Seit Jahren schon können die Länder in Ost- und Mitteleuropa ein zwei bis fünf Prozent höheres Wachstum vorweisen als die in der Euro-Zone zusammengeschlossenen Volkswirtschaften. Infolge dessen wird sich das Anlegerinteresse mit längerfristiger Ausrichtung weiterhin eher auf die ost- und mitteleuropäische Region mit positivem Ausblick konzentrieren und weniger auf die Märkte mit schwachem Wachstum und ungewisser Perspektive.

Die Vorteile des Standortes Mittel- und Osteuropa bleiben noch auf Jahrzehnte erhalten. Für westliche Unternehmen wird die Ausnutzung der niedrigen Arbeitskosten sowie der geringeren steuerlichen Belastungen zunehmend zu einer Überlebensfrage. Das bedeutet anhaltend hohes Wirtschaftswachstum und in Folge dessen weiterhin stark wachsende Unternehmen im Osten mit entsprechenden Marktbewertungen.

Anhaltende Nachfrage

Darüber hinaus gibt es einen weiteren wichtigen Einflussfaktor, der die Fortdauer des positiven Trends, insbesondere bei russischen Aktien, auch in Zukunft unterstützen dürfte. Den reichlichen Liquiditätszuflüssen aus dem In- und Ausland steht ein relativ geringes Angebot an qualitativ hochwertigen Portfolioinvestmentvehikeln gegenüber. Für immer mehr Investmentfonds oder Pensionsfonds wird die private Vorsorge zum Hauptgeschäftsfeld. Auch hier versprechen die Märkte in Ost- und Mitteleuropa ein schnelleres Wachstum als jene in den westlichen Ländern. Man kann daher im Allgemeinen davon ausgehen, dass die Nachfrage nach Aktien auf die Märkte dieser Region nicht nur stabilisierend wirken, sondern durchaus auch zu einer nachhaltigen Höherbewertung führen wird.

Tibor Schindler ist Chefstratege für Osteuropa bei Raiffeisen Capital Management in Wien.

Aus der FTD vom 28.02.2006

© 2006 Financial Times Deutschland

www.ftd.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Traumrenditen mit Risiko

(Die Presse) 27.03.2006

Fondsvergleich. Experten rechnen mit 10 bis 20 Prozent Rendite pro Jahr.

Solange die Petrodollars nach Russland fließen, laufen die Osteuropa-Fonds wie geschmiert. |(c)AP

Wien (red.). Gemessen am MSCI EM Eastern Europe Index legte die Anlagekategorie seit 2001 im Schnitt um 31 Prozent, seit 2003 sogar um 51 Prozent pro Jahr zu. Die anderen Schwellenländerbörsen ließ Osteuropa dabei um Längen hinter sich: Der MSCI Emerging Market Index legte seit März 2001 um 15,2 Prozent pro Jahr zu und erzielte damit nur die Hälfte der Performance von Osteuropa.

Hauptverantwortlich für diese gute Entwicklung waren vor allem die herausragenden Kursgewinne russischer Aktien, welche knapp die Hälfte im Osteuropa Index ausmachen: In den letzten drei Jahren legte der Moskauer RTS Index jährlich um 49 Prozent zu. Besser war nur der tschechische PX50 Index mit 52 Prozent, die Börsen in Polen und Ungarn kamen auf immer noch beachtliche 45 Prozent pro Jahr.

Naturgemäß sind solch hohe Renditen mit einem entsprechenden Risiko verbunden. Die Kursausschläge in Osteuropa sind deutlich größer als jene in Westeuropa. Die Börsen in Moskau und Istanbul zählen sogar zu den drei risikoreichsten Märkten weltweit. Gerade im März mussten Osteuropa-Aktionäre das wieder schmerzhaft wahrnehmen: Die türkische Börse gab allein in den ersten Märztagen um 14 Prozent nach, russische bzw. osteuropäische Aktien verloren im Schnitt um acht bis neun Prozent.

Osteuropa-Fonds sind zwar deutlich wenig riskant, laut einem von e-fundresearch.com für die "Presse" erstellten Fondsvergleich, weisen aber nur zehn aller 44 Osteuropa-Aktienfonds eine bessere Entwicklung auf als der Index.

An der Spitze liegt der ING International Czech Equity, welcher zu mindestens 51 Prozent aus tschechischen Aktien besteht. Da der Fondsmanager Jaroslav Krabec nicht in Russland investiert, weist der Fonds ein deutlich niedrigeres Risikoprofil als andere Osteuropa-Aktienfonds auf. An eine Fortsetzung der Traumrenditen der vergangen Jahren glaubt er nicht: "Das wäre kindisch. Realistisch sind langfristig fünf bis zehn Prozent in lokaler Währung. Für einen Euro-Investor könnten es noch etwas mehr werden", so Krabec.

Für den zweitplatzierten Griffin Eastern European von Jürgen Kirsch sind die weiteren Aussichten trotz der enormen Kursgewinne intakt: "Wir glauben, dass die Petrodollars weiterhin nach Russland fließen werden und das Umfeld in Osteuropa gut bleibt. Aber eine kleine Korrektur sollte Investoren weder überraschen noch enttäuschen".

Den Kursrutsch in der Türkei nützte Kirsch zuletzt dafür sein Engagement, etwa im Raffinerieunternehmen Tupras, zu erhöhen. Derzeit repräsentiert die Türkei mit 20 Prozent des 1,7 Mrd. Euro schweren Fonds bereits die zweithöchste Gewichtung hinter Russland (50 Prozent). Polen ist auf Platz drei mit zehn Prozent.

Auch Stefan Böttcher vom Magna Eastern European hält türkische Aktien für deutlich günstiger als jene in Russland. Angelika Millendorfer, Fondsmanagerin des Raiffeisen-Osteuropa-Aktien, hat die jüngsten Kurseinbrüche in beiden Ländern für Zukäufe genutzt. "Aus unserer Sicht sind die Auslöser für die Korrektur überwiegend externer Natur. Die globalen Zinsängste lösten die Gewinnmitnahmen aus". Millendorfer setzt weiterhin auf den Rohstoffboom. "Wir mögen auch viele osteuropäische Banken. Etwas vorsichtiger sind wir im Telekomsektor."

Gegham Ananyan, Fondsmanager des Nestor Osteuropa Fonds, erwartet auch weiterhin zehn bis 20 Prozent plus pro Jahr. "Russland bleibt dabei klar unser Favorit". Polen werde derzeit durch die Minderheitsregierung wirtschaftlich etwas bedrängt. "In Tschechien und Ungarn warten wir bis nach den Wahlen im Frühjahr ab."

Ebenso von zehn bis 20 Prozent Plus geht Alexandre Dimitrov, Fondsmanager des Capital Invest Eastern Europe Stock aus. Allerdings nur für heuer. Langfristig ist er etwas vorsichtiger und geht von acht bis zwölf Prozent Zuwachs aus. Auch für Dimitrov bleiben Russland und die Türkei die attraktivsten Märkte in der Region. "Neben Öl- und Bankwerten dürfte auch der Konsumsektor in der ganzen Region gut laufen, weil die Einkommen der privaten Haushalte schneller als erwartet steigen".

http://www.diepresse.com/Artikel.aspx?id=548085

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

von Tina Stadlmayer

Mittelständler suchen neue Absatzmärkte im Osten und lassen sich in Kundennähe nieder. 97 Prozent vertreiben ihre Produkte innerhalb der EU. Dabei setzen die Firmen weniger auf direkte Exporte, sondern vermehrt auf Allianzen und Tochterunternehmen im Zielland.

Standortvorteil Osteuropa: Gesamtsteuerlast einer typischen KapitalgesellschaftWenn Thomas Hagen in Dubai durch die Hallen der Messe "Middle East Electricity" schlendert, ist er mit dem Auftritt der deutschen Unternehmer sehr zufrieden. "68 deutsche Firmen, darunter viele Mittelständler, sind hier vertreten", sagt er. Hagen ist Vorstand der Weidmüller-Gruppe und gleichzeitig Vorstandsvorsitzender des Messe-Ausschusses der deutschen Wirtschaft.

Weidmüller beschäftigt 2300 Mitarbeiter und stellt Komponenten für elektrische Verbindungstechnik her. Das Unternehmen ist mit fünf Vertriebsmitarbeitern in Dubai vertreten. In Rumänien hat Weidmüller Ende 2005 eine Produktionsstätte mit 400 Mitarbeitern eröffnet.

In China arbeiten 400 Leute in der Produktion, 120 Mitarbeiter in den Vertriebsbüros, 20 Ingenieure entwickeln Produkte für den dortigen Markt, 15 weitere kümmern sich um den Einkauf von Rohmaterialien.

Nicht alle Mittelständler sind mutig

"Wir gehen nicht dahin, wo wir am billigsten produzieren, sondern dorthin, wo wir nahe am Markt und an den Kunden sind", sagt Hagen. "Unser Ansatz, Asien und Osteuropa nicht als verlängerte Werkbank, sondern als Absatzmärkte zu verstehen, hat sich bewährt."

Rumänien soll das strategische Zentrum für den osteuropäischen Markt werden, von China aus beliefert die Firma Asien. Das Reich der Mitte, in dem gerade die Infrastruktur ausgebaut und die Industrie automatisiert werde, sei ein wichtiger Markt.

Nicht alle deutschen Mittelständler sind so mutig. Einer Studie der Zeitschrift "Impulse" zufolge exportieren nur zwölf Prozent Güter und Dienstleistungen. 97 Prozent der Exporteure vertreiben ihre Produkte innerhalb der EU, 70 Prozent sind in Mittel- und Osteuropa aktiv, 75 Prozent exportieren in Regionen außerhalb Europas.

Für große Unternehmen ist gemäß der Studie das internationale Engagement weitaus wichtiger als für kleine: Nur fünf Prozent der kleinen Betriebe exportieren, während es bei Firmen mit 2,5 Mio. Euro Jahresumsatz 35 Prozent sind.

Allianzen und Tochterunternehmen bevorzugt

"Haupthindernis für das Engagement im Ausland ist mangelndes Kapital", sagt Eberhard Vogt, Sprecher des Bundesverbandes mittelständische Wirtschaft (BVMW). Ein weiteres Problem ist, dass viele Firmen zu klein sind. "Wen wollen sie in Ausland schicken, wenn sie wie viele Mittelständler nur 20 Mitarbeiter haben?", fragt Vogt.

Die Internationalisierung ist unter Mittelständlern trotzdem ein wichtiges Thema: Nach Angaben einer Studie, die der BVMW gemeinsam mit der Hochschule Albstadt-Sigmaringen erstellt hat, will der Mittelstand seine Exportaktivitäten und die Produktion im Ausland ausbauen.

Als Produktionsstandort und Absatzmarkt rangiert Osteuropa klar vor Asien. Dabei setzen die Firmen weniger auf direkte Exporte, sondern vermehrt auf Allianzen und Tochterunternehmen im Zielland.

Lesen Sie mehr über die Standortwahl der Mittelständler >>

ftd.de, 29.03.2006

© 2006 Financial Times Deutschland, © Illustration: FTD

http://www.ftd.de/unternehmen/58938.html?nv=cd-rss

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

CECExt – Die umfassendste Benchmark für Zentral-, Ost und Südosteuropa ist da

Profitieren Sie von den positiven Wirtschaftsaussichten der östlichen EU-Neomitglieder und Beitrittskandidaten.

Ab 21.03.2006 wird der CECExt (CECE extended) fortlaufend von der Wiener Börse berechnet. Damit ist es gelungen die umfassendste Benchmark für Zentral-, Ost- und Südosteuropa zu schaffen, denn der CECExt umfasst börsennotierte Aktien der Länder Bulgarien, Kroatien, Polen, Rumänien, Slowenien, Tschechien und Ungarn. Anfangs setzt sich der Index aus 43 Blue Chips zusammen und spiegelt somit die Entwicklung dieser zukunftsträchtigen Aktienmärkte bestens wider.

Mit den neuen Zertifikaten und Optionsscheinen von Raiffeisen Centrobank steht Anlegern eine breite Produktpalette für ein Engagement in diese Benchmark zur Verfügung:

1 Garantie-Zertifikat (East Winner Plus), 1 Bonus-Zertifikat, 2 Discount-Zertifikate, 1 Open-end Index-Zertifikat, 5 Turbo-Zertifikate, 3 Optionsscheine

Eine Liste aller Produkte und eine Beschreibung des Index finden Sie hier zum Download:

http://www.rcb.at/index.php?id=415&backPID=415&tt_news=599

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Studie: Drastische Steigerung der Produktivität als Basis

Wien (pte/29.03.2006/13:54) - Die Staaten Zentral- und Osteuropas (CEE) haben in den vergangenen zehn Jahren kräftig aufgeholt und ihre internationale Wettbewerbsfähigkeit stark gesteigert. So liegt etwa das Bruttoinlandsprodukt (BIP) der neuen EU-Mitgliedstaaten dieser Region schon um rund 50 Prozent über dem Wert Mitte der 90er Jahre, wie eine gemeinsame Studie der BA-CA http://www.ba-ca.com und des Wiener Instituts für internationale Wirtschaftsvergleiche http://www.wiiw.ac.at ergeben hat. Darüber hinaus schrumpften die Außenhandelsdefizite im Zeitraum zwischen 1999 und 2005 von sieben Prozent am BIP auf nunmehr drei Prozent.

Als Basis dieser Entwicklungen haben die Experten eine drastische Steigerung der Produktivität ausgemacht. In den neuen EU-Mitgliedsländern ist diese jährlich um vier Prozent gestiegen, in den EU-15-Staaten dagegen nur um zwei Prozent und in den asiatischen Tigerstaaten wie Hongkong oder Singapur um drei Prozent. "Im Mittel- bis Hochtechnologie-Bereich, wie etwa der Fahrzeugindustrie haben die neuen Mitgliedsländer rascher als alle anderen Länder Marktanteile erobert und ihre Preissetzungsmacht verbessern können", erklärt BA-CA-Chefökonomin Marianne Kager. "In diesem Bereich bewegen sie sich schneller als die asiatischen Tigerstaaten, China und Indien."

Den weiter fortgeschrittenen westeuropäischen Länder räumt die Studie demgegenüber vor allem bei unternehmensbezogenen Dienstleistungen einen Wettbewerbsvorteil ein. Langfristig rechnet Kager aber mit einem Angleichen der Einkommensniveaus sowie der Wirtschaftsstruktur der osteuropäischen Staaten an Westeuropa. Bei der Produktivität gäbe es etwa noch Steigerungspotenzial, so Kager im Gespräch mit pressetext. Im Vergleich zu anderen aufstrebenden Märkten wie China sieht die Expertin Osteuropa unter anderem wegen der geografischen und kulturellen Nähe zu Westeuropa im Vorteil. Darüber hinaus sei die Infrastruktur besser entwickelt und es herrsche insgesamt ein höheres Bildungsniveau.

Während in der Region CEE vor allem die Slowakei, Ungarn, Tschechien und Polen die gute Entwicklung im Mittel- bis Hochtechnologie-Bereich tragen, schneiden die Kandidatenländer Kroatien, Bulgarien und Rumänien laut Studie in allen Aspekten der Wettbewerbsfähigkeit etwas schlechter ab. Sie müssten ihre Stellung stärker gegen die Konkurrenz der zweiten Welle der asiatischen Tigerstaaten, wie etwa Indonesien oder Thailand sowie gegen Länder wie die Türkei oder Mexiko verteidigen, kommt die Studie zum Schluss. China und Indien hätten zwar vor allem bei den Produktionskosten derzeit eine hohe Konkurrenzfähigkeit gegenüber Osteuropa, hängen aber in punkto Infrastruktur und Wirtschaftsumfeld nach. (Ende)

Aussender: pressetext.austria

Redakteur: Jörn Brien

email: brien@pressetext.com

Tel. +43-1-81140-318

www.pressetext.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

30.03.2006

Aktien aus den Zentral- und Osteuropäischen Staaten haben Investoren in den letzten Jahren viel Freude beschert. Die Gründe für den starken Kursanstieg liegen auf der Hand: Das starke Wirtschaftswachstum, der rasante Anstieg des Ölpreises und damit in Folge die Gewinnexplosion bei den Ölfirmen, die im Vergleich zu etablierten Aktienmärkten trotz der Hausse nach wie vor günstige Unternehmensbewertung, der Beitritt der neuen EU-Staaten im Jahre 2004, der beabsichtigte EU-Beitritt von Rumänien, Bulgarien, Kroatien und der Türkei sowie die zunehmende Aufmerksamkeit internationaler Investoren.

Dass es an die Börsen nie in nur eine Richtung geht, wissen erfahrene Anleger nur allzu gut. Nach den starken Kursanstiegen der letzten sechs Monate (z.B. 75 Prozent Börse Russland, 55 Prozent Börse Istanbul) erwartet Harald Gallob, Fondsmanager des Espa Stock Europe-Emerging, noch eine gesunde Korrektur, die den Anlegern attraktive Einstiegsgelegenheiten bieten sollte. Er erwartet eine Kräfteverschiebung von den zentraleuropäischen Staaten in Richtung Russland und die Türkei: „Wir sehen dort die größten Wachstumschancen“. Immer größere Bevölkerungsschichten profitieren vom Rohstoffreichtum der Länder. Der private Konsum wird das Wachstum vorantreiben. Russland bleibt im Zentrum des Interesses: Der bevorstehende Beitritt zur Welthandelsorganisation (WTO) ist ein „Meilenstein“. Der Espa Stock Europe-Emerging legte seit dem Sommer 2002 um 265 Prozent an Wert zu.

Quelle: Erste-Sparinvest

weitere Infos zu Erste Sparinvest

Dieter Kerschbaum

0043 50100-19858

dieter.kerschbaum@sparinvest.com

http://www.fondsprofessionell.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Nestor Osteuropa halten

EURO am Sonntag

Die Experten von "EURO am Sonntag" empfehlen den Nestor Osteuropa (ISIN LU0108457267/ WKN 930905) zu halten.

Vor einem Jahr habe Erfolgs-Manager Odenkiyaz Japarov das Steuer beim Nestor Osteuropa an seinen Nachfolger Gegham Ananyan abgegeben. Der Personalwechsel und die damals stattfindenden Kurskorrekturen hätten den Experten von "EURO am Sonntag" nicht gefallen. Doch der neue Fondsmanager habe für eine Überraschung gesorgt. Er habe Russland hoch gewichtet und ein Plus von 71% erzielt.

Der Nestor Osteuropa ist bereits sehr gut gelaufen und wird von den Experten der "EURO am Sonntag" mit dem Rating "halten" eingestuft.

www.fondscheck.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

Thread abonnieren

Thread abonnieren