OSTEUROPA: Gute Aussichten für die Börsen

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

0

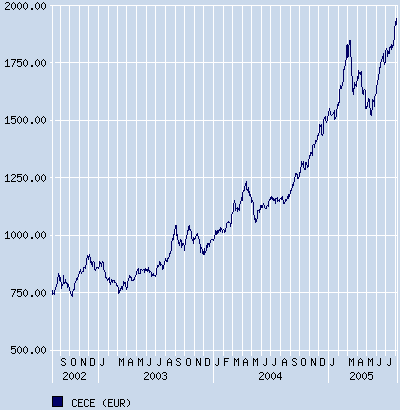

CECE Index - Steil aufwärts...

(©GodmodeTrader - http://www.godmode-trader.de/)

CECE Index (Osteurpoa): 1763 Punkte

Aktueller Tageschart (log) seit Oktober 2004 (1 Kerze = 1 Tag)

Kurz-Kommentierung: Wie beschrieben, konnte der CECE Index während der ab Februar gelaufenen Konsolidierung unterhalb der gebrochenen Unterstützung bei 1601 Punkten eine kurzfristige bullische Umkehrformation ausbilden. Diese wurde mit dem Überwinden der 1601 Punkte getriggert und hebelt den Kurs stark nach oben. Mit dem Überwinden der 1726 Punkte wurde jetzt ein Folgekaufsignal generiert, welches weiter steigende Notierungen bis in den Bereich 1844 Punkte wahrscheinlich werden lässt. Ein Rücksetzer muss bei derzeit überkauftem Zustand aber kurzfristig noch einkalkuliert werden.

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

NESTOR Osteuropa 05'05-Bericht

NESTOR FONDS

Der NESTOR Osteuropa Fonds (ISIN LU0108457267/ WKN 930905) hat seinen Anlageschwerpunkt auf Aktien aus Osteuropa und Südosteuropa, so die Experten von NESTOR FONDS.

Es scheine so, als würden sich die weltweiten Aktienmärkte dank der guten Vorgaben aus Amerika langsam erholen.

Alle größeren zentral- und osteuropäischen Aktienindizes hätten im Mai zulegen und Die Fondsexperten würden erwarten, dass die Kapitalströme auf kurze Sicht sehr durchwachsen bleiben würden, da die Situation von den "Nein"-Stimmen gegen die neue EU-Verfassung in Frankreich und den Niederlanden überschattet worden sei.

Der russische Markt scheine sowohl anhand der momentanen Börsenbewertungen als auch wegen vielfältiger positiver Nachrichten während des Monats überaus attraktiv zu sein. Zunächst habe die Regierung offiziell angekündigt, dass sich der Staat die Mehrheitskontrolle über Gazprom sichern werde, indem er die benötigte Summe von Aktien (10,7%) zum Marktpreis erwerbe (die Beschränkungen gegen ausländische Investoren werde bis zum Ende des Jahres beseitigt werden). Die Regierung habe erfolgreich das Geschäft mit dem "Pariser Club" abgeschlossen. Außerdem habe MSCI Russlands Gewichtung im MSCI-Emerging-Markets-Index erhöht.

Der polnische Aktienmarkt habe sich von früheren Verlusten im Mai erholt, aber die im laufenden Jahr erzielte Performance sei immer noch im negativen Bereich. Die Fondsexperten würden davon ausgehen, dass der polnische Markt die positive Entwicklung fortsetze.

Der tschechische und ungarische Aktienmarkt habe sich ebenfalls erholt. Hauptsächliche Gründe dafür seien die besseren Ergebnisse von Indexschwergewichten während des Berichtsmonats gewesen. Die Fondsexperten hätten Gewinne in Russland und Polen realisiert. Im Monatsverlauf habe der Fonds die Akkumulation der polnischen AmRest und von Ölgesellschaften in der kaspischen Region fortgesetzt. Ansonsten habe man in Aktien der russischen Chemie-Industrie, mit viel versprechendem Wachstumspotenzial investiert.

www.fondscheck.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Freitag, 1. Juli 2005 14:50

Osteuropa hat noch Potenzial

„Die Investmentstory ‚Konvergenz’ ist noch lange nicht zu Ende erzählt“, sagt Hannes Karre vom Schwellenländer-Team der österreichischen Fondsgesellschaft Raiffeisen Capital Management. Vielmehr sei sie mit der EU-Osterweiterung im vergangenen Jahr erst richtig in Fahrt gekommen und das Interesse an der Region sei weiter gestiegen. So haben einige Übernahmen von osteuropäischen Parade-Unternehmen im ersten Halbjahr ganz klar die strategische Bedeutung der Region im internationalen Kontext gezeigt, so Karre. Weitere Impulse seien vom bevorstehenden Zusammenschluss der Unicredito und der Hypovereinsbank zu erwarten; die Fusion werde der Bankenkonsolidierung in Osteuropa neuen Schwung verleihen.

Für die osteuropäischen Länder sprechen zudem die stabilen fundamentalen Daten, so der Fondsmanager. „Mit Wachstumsraten zwischen vier und sechs Prozent, in einigen Ländern sogar darüber, bietet Osteuropa den Unternehmen optimale Wachstumsperspektiven“, sagt der Osteuropa-Experte. Positiv sei zudem, dass im ersten Halbjahr ein vorläufiger Schlussstrich unter die Yukos-Affäre gezogen werden konnte. Die Affäre habe das Vertrauen vieler Investoren in den russischen Markt nachhaltig erschüttert. Dieses Vertrauen gelte es nun zurückzuerobern.

Auf Branchenseite setzt Karre derzeit vor allem positiv auf die Bereiche Öl und Energie. Die knappen Raffinerie-Kapazitäten werden Ölkonzerne wie MOL, OMV und PKN, die in der Region gute Positionen aufgebaut haben, weiterhin beflügeln, so Karre. Zudem rücke der „osteuropäische Konsument“ zunehmend in den Blickpunkt des Interesses. „Von den steigenden Nettolöhnen profitieren vor allem konsumsensitive Unternehmen – denn im Gegensatz zu Westeuropa herrscht in Osteuropa durchaus eine gute Konsumlaune“, erläutert Karre. Zudem werde das Telefonierverhalten in der gesamten Region „westlicher“. Davon profitierten in erster Line gut aufgestellte Mobilfunkanbieter wie die polnische TPSA oder die russische Mobile Telesystems.

INFO: Raiffeisen Capital Management hat im Februar 1994 den Raiffeisen-Osteuropa-Aktien (WKN 973 205) aufgelegt. In den vergangenen fünf Jahren erzielte der rund 500 Millionen Euro schwere Osteuropa-Fonds ein Plus von 156 Prozent und liegt damit in der Statistik der Rating-Agentur Morningstar auf Platz 2 von 59 Konkurrenten. Über drei Jahre erwirtschaftete er 120,8 Prozent und belegt damit Platz 16 in seiner Vergleichsgruppe.

DER FONDS.com 01.07.05 kj

www.derfonds.net

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

1

Prag PX 50 vor neuen Hochs ?

(©GodmodeTrader - http://www.godmode-trader.de/)

PX 50 (tschechischer Leitindex): 1.219,10 Punkte

Aktueller Wochenchart (log) seit Mai 2002 (1 Kerze = 1 Woche)

Diagnose: Seit 2002 befindet sich der PX 50 in einer sehr starken Aufwärtsbewegung. Der Kurs stieg im März bis 1263,90 Punkte an und scheiterte dort an einer langfristigen Pullbacklinie. Die Konsolidierung wurde bereits vor der aktuell bei 1060,70 Punkten liegenden maßgebenden Aufwärtstrendlinie beendet, in den Vorwochen konnte der Index dann wieder nach oben durchziehen. Bei 1263,90 Punkten trifft der PX50 jetzt auf einen Widerstand.

Prognose: Hier kann noch mal ein Rücksetzer einkalkuliert werden, was mittelfristig zunächst nicht bärisch zu werten wäre. Solange sich der Kurs über dem Konsolidierungstief der Vorwochen bei 1055,30 Punkten halten kann, bleibt das übergeordnet bullische Setup völlig intakt. Ein Ausbruch über 1263,90 Punkte auf Wochenschlussbasis triggert ein neues Kaufsignal in Richtung 1500,00 Punkte.

www.godmodetrader.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

ABN AMRO: Osteuropa weiterhin mit Aufwärtspotenzial

18.07.2005

Die osteuropäischen Börsen zeigen sich von den politischen Diskussionen um die EU-Verfassung und die dadurch drohende Verlangsamung des Erweiterungsprozesses unbeeindruckt: um 12 Prozent stieg der CECE Index, der die 26 führenden Werte der Börsen Warschau, Prag und Budapest zusammenfasst, allein im Monat Juni.

Nach Ansicht der Investmentexperten von ABN AMRO Asset Management ist der Konvergenzprozess aber noch lange nicht abgeschlossen, denn der Lebensstandard ist - verglichen mit westlichem Niveau - immer noch niedrig und der Konsum insgesamt schwach. Das heißt: Osteuropa verfügt weiterhin über ein großes Aufholpotenzial.

Gilt dass aber auch für jene Aktienmärkte wie Polen, Ungarn und die Tschechien, die schon Ende 2004 historische Höchststände verzeichneten? JA, meinen das Emerging Markets Team von ABN AMRO.

Wie groß das Potenzial genau ist und was die Märkte weiter treiben wird, könne interessierte Leser von FONDS professionell im aktuellen „ABN AMRO Emerging Markets Monitor“ lesen, der in Form einer PDF-Datei im Anhang dieser Meldung steht. (rmk)

Quelle: FONDS professionell

www.fondsprofessionell.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Auch in diesem Monat konnten alle osteuropäischen Märkte Gewinne verzeichnen; Ungarn und die Türkei waren dabei die Spitzenreiter. Trotz zeitweise kleiner Abflüsse zieht die Region weiterhin Nettozuflüsse durch ihre überzeugenden Bewertungen und

ihr Wachstumspotential an, erklärt Jürgen Kirsch in seinem aktuellen Fondsmanagerkommentar zum Griffin Eastern European Fund . Ängste um die Stabilität der osteuropäischen Währungen nach den französischen und niederländischen Referenda traten in den Hintergrund während, wie man bei Griffin glaubt, sich die Markteilnehmer mehr auf die fundamentalen Rahmenbedingungen der osteuropäischen Länder konzentrierten. Möglicherweise wird 2005 ein Rekordjahr für M&A Aktivität in der Region werden. Trotz eines wahrscheinlich schwachen Sommers, ist Kirsch weiterhin positiv für das zweite Halbjahr 2005 eingestellt.

Laut Griffin war das Wirtschaftswachstum in Zentraleuropa im ersten Halbjahr 2004 aufgrund der Steueränderungen vor dem EU-Beitritt im Mai 2004, die das Wirtschaftswachstum beschleunigten, eher außergewöhnlich. Aus diesem Grund fallen Vergleiche mit dem

Wachstum im ersten Halbjahr 2005 für einige Marktteilnehmer eher enttäuschend aus. Es gibt jedoch gute Anzeichen, dass sich das Wachstum gegen Ende 2005 beschleunigen wird. Schaut man sich die neuesten Statistiken an, so haben die M&A Aktivitäten in Osteuropa im

ersten Halbjahr 2005 25 Milliarden US-Dollar (exkl. 6,6 Milliarden US-Dollar für 55 Prozent in Turk Telekom, noch nicht bestätigt) überstiegen. Bis jetzt haben die Bewertungen aller M&A Transaktionen die Markterwartungen übertroffen, was sich auch positiv auf den Aktienmarkt ausgewirkt hat. Banken und Telekomanbieter werden wahrscheinlich auch weiterhin Schlagzeilen machen.

Den vollständigen Monatsbericht finden Sie als PDF-File beigefügt:

http://www.fondsprofessionell.de/upload/attach/435955.pdf

Quelle: FONDS professionell

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Raiffeisen-Osteuropa-Aktien im Fokus

Volksbank Karlsruhe

Wer in Osteuropa investieren möchte, sollte sich den Investmentfonds Raiffeisen-Osteuropa-Aktien (ISIN AT0000936513/ WKN 973205) der Investmentgesellschaft Raiffeisen Capital Management genauer anschauen, das empfehlen die Analysten der Volksbank Karlsruhe.

So sei die Kapitalanlagegesellschaft Raiffeisen Capital Management von "CAPITAL" zur besten europäischen Fondsgesellschaft gewählt worden. Dies sei ein deutliches Indiz für die nachhaltige Qualität des Anlagemanagements der Gesellschaft. Die Investmentgesellschaft Raiffeisen Capital Management (RCM) sei seit Jahren Marktführer im Bereich österreichische Fonds. Neben dem Heimatmarkt Österreich beobachte bzw. investiere RCM seit Ende der 90er intensiv auch in den Märkten der Nachbarländer mit dem Ziel, die Chancen im gemeinsamen Europa und in Osteuropa zu nutzen.

Der Raiffeisen-Osteuropa-Aktien investiere in Aktienwerte der zentraleuropäischen Reformstaaten. Regional werde der Schwerpunkt dabei auf die nächsten Beitrittskandidaten zur Europäischen Union gelegt. Investiert werde hierbei insbesondere in unterbewertete Unternehmen die ein nachhaltiges Wachstum versprechen würden. Der Chefstratege für Osteuropa bei RCM, Dr. Tibor Schindler, habe in einem Interview zum Thema "Auswahl von Einzeltiteln" folgendes gesagt: "Für die Auswahl der Titel ist der "Bottom-up-Prozess" entscheidend. Das heißt, fundierte Analyse und Kenntnis der Unternehmen, deren Aktien in das Fondsportfolio aufgenommen werden, sind unumgänglich. Um eine Optimierung der Einzeltitel zu gewährleisten, ist es aber auch wichtig Zinseinschätzungen in den Entscheidungsprozess einzubinden."

Im weltweiten Vergleich weise die Region Zentral- und Osteuropa für die nächsten Jahre nach wie vor ein sehr hohes Wachstumspotential auf. Mit der Aufnahme der Länder Polen, Tschechien, Slowakei und Ungarn in die Europäische Währungsunion in den Jahren 2009 bis 2010 würden neue Perspektiven und damit eine zusätzliche Motivation für die Finanzmärkte der Region eröffnet. Fallende Zinsen sowie steigende Unternehmensgewinne würden für eine Beibehaltung des Aufwärtstrends an den Aktienmärkten sorgen. Diese Erfahrung habe sich für die Anleger in den letzten Jahren bezahlt gemacht.

www.fondscheck.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Gerade erst war Gegham Ananyan in Rußland. Und er kam positiv gestimmt zurück: "Aktien aus Rußland sind so attraktiv wie lange nicht", sagt der Fondsmanager des Nestor Osteuropa Fonds. "Die Unternehmen, die ich besucht habe, nutzen moderne Technologien und die Manager wurden an westlichen Universitäten ausgebildet", erklärt er.

Unternehmen, die von Managern des alten Sowjettyps geleitet werden, meidet er dagegen. Ananyan stammt aus Armenien, wo er neun Jahre für die Zentralbank arbeitete. Im Frühjahr wechselte er zu Warburg Invest. Seit April 2005 managt er dort den Nestor Osteuropa, der zuvor von Odeniyaz Japarov betreut wurde.

"Vostok Nafta besitzt 90 Prozent der lokalen Gazprom Aktien"

Insgesamt hält Ananyan im Nestor Osteuropa 65 Prozent russische Werte, rund 50 Prozent davon direkt in russischen Aktien, 15 Prozent stecken in Investmentvehikeln wie Vostok Nafta aus Schweden, seinem größten Einzelwert. "Vostok Nafta besitzt wiederum 90 Prozent der lokalen russischen Gazprom-Aktien", erklärt Ananyan. Begeistert ist er auch von russischen Chemiewerten. "Hier finden wir extrem günstige Titel", betont er.

"Rußland ist von allen Schwellenländern am günstigsten bewertet"

Ohnehin sind russische Aktien günstig bewertet: "Mit einem 7er-KGV ist Rußland der günstigste Schwellenländermarkt", sagt Ananyan. Die Bewertungslücke werde aber kleiner werden, ist er überzeugt.

Rußland profitiert vom teuren Öl

Grund: Rußland sei in einer exzellenten Situation. "Das Land profitiert von seinen natürlichen Rohstoffen wie Öl und Gas, die immer stärker nachgefragt werden, vor allem aus China und Indien", sagt Ananyan und fügt an: "Zudem steigt das persönliche Einkommen der Russen stärker als der Produktivitätszuwachs in der Industrie." Folge: Der Konsum zieht an, so daß etwa Einzelhandelswerte davon profitieren sollten.

Risiken sind überschaubar

Und die Risiken? "Rußland reagiert sensibel auf negative Nachrichten aus den USA. Das haben wir im Frühjahr 2004 gesehen. Auch der globale Terror stellt ein Risiko dar", so Ananyan.

Fazit: Rußland ist attraktiv –dank hoher Rohstoffvorkommen und des steigenden Lebensstandards. Risiken lauern eher von außen.

Anmerkung: Weitere Infos (Chart, Fondstabelle) finden Sie als PDF im Dateianhang.

Weblink:

www.nestor-fonds.de

http://www.fundresearch.de/startseite/pdf/...72005_2805-Nestorfdp.pdf

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Die meisten osteuropäischen Länder mit Ausnahme Ungarns folgten zuletzt mit leicht steigenden Renditen – und somit rückläufigen Anleihenkursen - der internationalen Gesamtentwicklung. Dennoch bleibt die Konvergenzphantasie in den Beitrittsländern ungetrübt. Davon jedenfalls sind die Osteuropa-Experten der Wiener Capital Invest überzeugt. „In Ungarn unterstützt die moderate Lohnentwicklung und die Verbesserung der Leistungsbilanz weitere Zinssenkungen“, erklärt dazu Margarete Strasser, Fondsmanagerin für Osteuropa-Anleihen bei der Kapitalanlagegesellschaft. „Die Budgetpolitik der Regierung jedoch stellt einen Risikofaktor dar.“ In der Türkei seien derzeit keine aggressiven Zinssenkungen zu erwarten.

Nach der starken Performance im Juni hätten die meisten Währungen der Beitrittskandidaten im Juli eine leichte Korrektur gezeigt, so Strasser weiter. Ausgenommen davon seien nur der Ungarische Forint wegen der verbesserten Leistungsbilanzdaten und der Rumänische Lei (Währungsreform) geblieben.

Positive Gewinnrevisionen auch im zweiten Quartal

Aktienseitig habe der Vormonat hervorragende Performancezahlen geliefert – positive wirtschaftliche und unternehmensspezifische Nachrichten seien es gewesen, die die Märkte beflügelt hätten. Der Aktienmarkt in Budapest habe mit einem Plus von über 14 Prozent ein Allzeithoch erreicht. Besonders erfreulich habe sich – dank des anhaltenden Aufwärtstrends im Rohstoff- und Energiesektor - auch der Aktienmarkt Russlands (+ 12,1 Prozent) entwickelt.

Auch was die weiteren Aussichten für die osteuropäischen Aktienmärkte angeht, bleiben die Capital Invest-Spezialisten optimistisch. Die dortigen Börsen würden nach wie vor von der ansteigenden Gewichtung der Emerging Markets in den globalen institutionellen Portfolios profitieren. Auch die ersten Unternehmensgewinne für das zweite Quartal sprechen aus Sicht der Fondsgesellschaft dafür, dass die Gewinnerwartungen seitens der Analysten zu tief angesetzt wurden. „Wir gehen davon aus, dass auch das zweite Quartal 2005 zu positiven Gewinnrevisionen führen wird“, erklärt dazu Paul Severin, Bereichsleiter Aktienfondsmanagement. Gewinnmitnahmen seien zwar nicht ausgeschlossen, aber die Bewertung der Börsenplätze sei aus seiner Sicht nach wie vor attraktiv, der positive Trend intakt. (hh)

Quelle: FONDS professionell

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Osteuropa Top-Performance im Juni

e-fundresearch.com

Hervorragende Monatsperformancezahlen gab es im Juni in Zentral- und Osteuropa, so die Experten von "e-fundresearch.com".

Der MSCI Osteuropa habe ein Plus von 10,6% verbucht. Die Anleihen-Renditen seien der internationalen Entwicklung gefolgt und hätten leicht nach oben tendiert mit Ausnahme Ungarns. Dementsprechend seien die Anleihenkurse etwas rückläufig gewesen.

Die Konvergenzfantasie bei CEE-Anleihen bleibe ungetrübt, obwohl im vergangenen Monat größtenteils die Renditen etwas gestiegen seien. Einzig Ungarn habe von einer weiteren Zinssenkung von 25 Basispunkten und starken volkswirtschaftlichen Daten profitiert. Die anderen osteuropäischen Länder seien mit leicht steigenden Renditen - und somit rückläufigen Anleihenkursen - der internationalen Entwicklung gefolgt. "In Ungarn unterstützt die moderate Lohnentwicklung und die Verbesserung der Leistungsbilanz weitere Zinssenkungen", analysiere Mag. Margarete Strasser, Fondsmanagerin für Osteuropa-Anleihen bei der Capital Invest. "Die Budgetpolitik der Regierung jedoch stellt einen Risikofaktor dar." In der Türkei seien keine aggressiven Zinssenkungen zu erwarten.

Nach der starken Performance im Juni hätten die meisten CEE-Währungen im Juli eine leichte Korrektur verzeichnet. Ausgenommen davon seien nur der Ungarische Forint wegen der verbesserten Leistungsbilanzdaten und der Rumänische Lei (Währungsreform) gewesen.

Aktienseitig habe der Vormonat hervorragende Performancezahlen geliefert - positive wirtschaftliche und unternehmensspezifische Nachrichten hätten die Märkte beflügelt. Der Aktienmarkt in Budapest habe mit einem Plus von über 14% ein Allzeithoch erreicht. Besonders erfreulich habe sich - dank des anhaltenden Aufwärtstrends im Rohstoff- und Energiesektor - auch der Aktienmarkt Russlands entwickelt (+ 12,1%).

Die osteuropäischen Aktienmärkte würden nach wir vor von der ansteigenden Gewichtung der Emerging Markets in den globalen institutionellen Portfolios profitieren.

www.fondscheck.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

Angehängte Grafik:

CECE.bmp

CECE.bmp

0

Transaktionen stiegen im ersten Halbjahr um 40 Prozent auf 2 Milliarden Euro - 97 Prozent der Investments entfielen auf Tschechien, Ungarn und Polen

Wien - In Mittel- und Osteuropa wurden im ersten Halbjahr 2005 rund 2 Mrd. Euro in Immobilien investiert, um 40 Prozent mehr als in der ersten Jahreshälfte 2004. Das geht aus einer Studie des internationalen Immobilienmaklers CB Richard Ellis (CBRE) hervor, die heute, Dienstag, veröffentlicht wurde. Die Märkte im Osten seien auf dem besten Weg, den Rekord-Investitionswert des Jahres 2004 von 4,1 Mrd. Euro zu übertreffen, heißt es.

Seit 1998 wurden in den mittel- und osteuropäischen Ländern (CEE) rund 10,5 Mrd. Euro in institutionelle Immobilien investiert, mehr als 80 Prozent des Gesamtvolumens allein seit dem Jahr 2003, so die Studie. Über 85 Prozent des investierten Gesamtvolumens in der CEE-Region entfallen auf Büro- und Handelsimmobilien (Einkaufszentren). Büroimmobilien-Deals konzentrieren sich hauptsächlich auf große Städte, wohingegen Geschäfte mit Handels- (Einkaufszentren) und Industrieimmobilien auch in kleineren Städten abgeschlossen werden.

Ausweitung des Aktionsradius

In der ersten Hälfte des Jahres 2005 konzentrierten sich 97 Prozent des investierten Gesamtvolumens auf die Kernmärkte der Region: Tschechien, Ungarn und Polen. CB Richard Ellis sieht jedoch eine sukzessive Steigerung der Aktivitäten in Bulgarien, Rumänien, Russland und der Slowakei.

Auf Grund des Mangels an verfügbaren Objekten und einer ständig zunehmenden Nachfrage fallen die Renditen in Zentral- und Osteuropa immer weiter. Laut CBRE liegen die Renditen für Büros in Tschechien, Ungarn, Polen und der Slowakei momentan bei 7,5 Prozent, obwohl einzelne Transaktionen schon unter diesem Richtwert abgeschlossen wurden. Heuer dürften die Renditen weiter fallen, wobei sich die Bürorenditen in den zentral- und osteuropäischen Märkten in der zweiten Jahreshälfte schnell der 7-Prozent-Marke nähern würden, so die Einschätzung der Experten.

Geeignete Gelegenheiten finden

"Das Interesse an Immobilien in Zentral- und Osteuropa nimmt seit einiger Zeit rasch zu, dennoch kommen viele Investoren an geeignete Gelegenheiten nur schwer heran. Die Eigentümer haben aber endlich begonnen, vermehrt Immobilien auf den Markt zu bringen", erklärte der für die CEE-Region zuständige Österreich-Geschäftsführer von CBRE, Andreas Ridder. "Diesem Umstand ist der dramatische Zuwachs bei Investmenttransaktionen in der gesamten Region Zentral- und Osteuropa in jüngster Zeit zu einem Großteil zu verdanken."

Zusammen mit Partnern und Tochtergesellschaften hat Richard Ellis 300 Büros in 50 Ländern der Welt und beschäftigt mehr als 17.000 Mitarbeiter. 2004 erzielte der in Los Angeles ansässige Konzern einen Umsatz von 2,4 Mrd. Dollar (1,99 Mrd. Euro). (APA)

www.derstandard.at

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

NESTOR Osteuropa 07'05-Bericht

NESTOR FONDS

Der NESTOR Osteuropa Fonds (ISIN LU0108457267/ WKN 930905) hat seinen Anlageschwerpunkt auf Aktien aus Osteuropa und Südosteuropa, so die Experten von NESTOR FONDS.

Der Juli sei erneut ein sehr guter Monat für die Aktienmärkte in der gesamten Region gewesen. Alle osteuropäischen Indices hätten im Umfeld der Aufwärtsbewegungen an den Welt-Aktienmärkten und der weiter wachsenden US-Wirtschaft deutlich zugelegt und hätten nahe ihrer Höchststände notiert.

Der vom Öl- und Gassektor dominierte russische Aktienmarkt habe weiterhin vom hohen Ölpreis profitiert und biete auch nach der seit Ende Mai anhaltenden Rallye Wachstumspotenzial. Auf Grund der aktuellen Wirtschaftsdaten würden global anlegende Emerging Markets-Investoren in Russland weiterhin untergewichtet bleiben. Doch gerade diese Untergewichtung habe die positive Einstellung der Analysten für russische Werte bestärkt, da sie davon ausgehen würden, dass der Markt evtl. politische Risiken in der aktuellen Bewertung bereits eingepreist habe.

Der polnische Aktienmarkt habe im Juli ein neues 5-Jahres-Hoch getestet. Im makroökonomischen Bereich habe das Monetary Policy Comitee erwartungsgemäß die Zinsen weiter gesenkt. Dies sei auf lange Sicht gut für den Aktienmarkt. Auch die sinkende Arbeitslosigkeit, die steigenden Einzelhandelsumsätze und die stabile Inflationsrate würden noch immer ein positives Bild für den polnischen Aktienmarkt zeichnen. Für den ungarischen Aktienmarkt werde der Monat Juli in die Geschichte eingehen, da hier erstmals die 20.000 Punkte-Marke erreicht worden sei. Es sehe fast danach aus, als ob der Aufwärtstrend in Ungarn niemals enden sollte. Demzufolge seien im laufenden Jahr bereits fantastische 40% Performance erzielt worden.

Bei einigen ihrer russischen und polnischen Werte hätten die Analysten Gewinne mitgenommen und gleichzeitige Positionen in Ungarn und russischen Bluechips aufgestockt. Im Rahmen eines sehr erfolgreichen IPO hätten die Analysten Aktien des größten unabhängigen russischen Gasproduzenten Novatek erworben. Das Engagement in Graphisoft sei aufgelöst worden.

www.fondscheck.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

1

Osteuropas Märkte steigen den vierten Monat in Folge. Experten rechnen mit positiven Überraschungen. Ein Ende der Party ist noch nicht in Sicht.

Von Andreas Deutsch

Die Party in Osteuropa geht weiter. Allein im August hat der MSCI Osteuropa Index 9,5 Prozent zugelegt - das war der vierte Monat mit einem kräftigen Kursplus in Folge. Seit Jahresanfang liegt der Index mit knapp 44 Prozent vorne. Trotz der Rallye spricht einiges dafür, dass die Kurse in Osteuropa weiter zulegen und Osteuropafonds noch längere Zeit in den Top 30 vertreten sein werden: So ist der Mittelzufluss internationaler Investoren nach wie vor sehr hoch. Zwar sind osteuropäische Aktien nicht mehr ganz so billig, allerdings wird die höhere Bewertung durch ein überdurchschnittliches Gewinnwachstum gerechtfertigt. "Wir rechnen damit, dass die Gewinnerwartungen für die Unternehmen seitens der Analysten zu niedrig sind", so Paul Severin, Bereichsleiter Fondsmanagement Aktien bei Capital Invest, zum österreichischen "Wirtschaftsblatt". "Positive Gewinnrevisionen werden die Folge sein." Allerdings fügt er an, dass die Anleger im gegenwärtigen Umfeld auch mit steigender Volatilität rechnen müssen.

Puszta-Rallye

Besonders positiv hat sich zuletzt der ungarische Markt entwickelt, nachdem die ungarische Zentralbank die Leitzinsen überraschend stark gesenkt hat. Da das Fondsmanagement des Baring Eastern Europe Fund neben Russland unter anderem Ungarn hoch gewichtet hat, macht der Fonds 48 Plätze gut und landet auf Platz 19 der Top 30. Ein gutes Händchen bewies das Fondsmanagement zum Beispiel bei MOL. Die Aktie des ungarischen Öl- und Gasunternehmens hat in den letzten zwölf Monaten weit über 100 Prozent zugelegt. Auch die hohe Gewichtung der russischen Lukoil (plus 70 Prozent seit Jahresanfang) ist ein wesentlicher Grund für die Performance des Baring Eastern Europe.

Artikel aus DER AKTIONÄR 38/05

www.deraktionaer.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Fundamental gesehen ist Osteuropa (damit meine ich die neuen EU-Länder!!!) nicht mehr günstig. Sicher kann es im Rahmen einer Übertreibung noch weiter nach oben gehen, aber denkt mal darüber nach euer Geld in Sicherheit zu bringen. "Der Aktionär" ist immer ein sehr guter Negativ-Indikator.

der Tolle

p.s. vielleicht guckt ihr euch mal die hier an --> KAZAKHTELECOM (922752)

Optionen

0

...vorab Gratulation zu deinem Hyundai - Investment, da hast du ja in den letzten 12 Monaten 3-stellig abgeräumt!!!

NESTOR + Osteuropa....:-)) hab ich natürlich im Depot!!!

Osteuropa wird auch weiter laufen, da kann man sich beruhigt zurücklehnen!

Durch die weiteren Investitionen durch Ö und D Unternehmen, ist da noch viel Aufbau.- Umsatz.- und Gewinnpotential für Anleger!

Osteuropa ist das kl. China in unserer Nachbarschaft..da habe ich keinen Zweifel, nur die Länder und die Invest- Allocation werden sich immer etwas verändern!

Mach`s Gut und beste Grüße;

ALPI

Optionen

| Antwort einfügen |

| Boardmail an "gobx" |

|

Wertpapier:

KazakhTelecom ADR

|

0

von Martin Diekmann

Vor wenigen Wochen beunruhigte ein Bericht der Weltbank Fondsinvestoren, die auf Osteuropa setzen. "Das Wirtschaftswachstum hat in einigen wichtigen osteuropäischen Staaten seit Anfang des Jahres drastisch nachgelassen", heißt es darin.

"So sank die Expansionsrate der Wirtschaft etwa in Polen von 5,4 Prozent im vergangenen Jahr auf nur noch 2,1 Prozent im ersten Quartal dieses Jahres." Ähnlich deutlich ließ demnach auch die Wirtschaftsdynamik in Ungarn nach: von 4,2 auf 2,9 Prozent. In Slowenien fiel sie von 4,6 auf 2,6 Prozent. Von den EU-Neumitgliedern weisen nur noch die Slowakei und Tschechien ein starkes Wachstum auf, Tschechien 5,1 Prozent, die Slowakei 4,4 Prozent.

Insgesamt sieht die Weltbank in den acht osteuropäischen EU-Beitrittsländern für das Gesamtjahr ein weitaus geringeres Wirtschaftswachstum als in den vergangenen Jahren. Als Hauptgründe sehen die Experten die weltweit schwächere Nachfrage, aber auch die Aufwertung der meisten lokalen Währungen in den vergangenen Monaten. Das führt zu höheren Lohnstückkosten, was die Produkte teurer macht und sie schlechter absetzen lässt. Größtes Problem ist auch im Osten der anhaltend hohe Ölpreis, der die Herstellung von Gütern verteuert und die Nachfrage dämpft.

"Alles halb so schlimm"

Sind die Zeiten steigender Kurse also vorbei? "Alles halb so schlimm", sagt Jürgen Kirsch, Manager des Griffin Eastern European Fund. "Das Wirtschaftswachstum in Zentraleuropa war im ersten Halbjahr 2004 auf Grund der Steueränderungen vor dem EU-Beitritt eher außergewöhnlich." Aus diesem Grund, sagt er weiter, "fallen Vergleiche mit dem Wachstum im ersten Halbjahr 2005 für einige Marktteilnehmer eher enttäuschend aus." Nach seiner Meinung gibt es Anzeichen, dass sich das Wachstum gegen Jahresende wieder beschleunigen wird.

Russland bietet Chancen

Kirsch sieht vor allem große Chancen für den russischen Markt: "Schließlich profitiert Russland von dem starken Boom bei Rohstoffpreisen am meisten, denn Russland besitzt die größten Rohstoffvorkommen der Welt." Der russische Aktienindex RTS hat zuletzt eine sehr gute Kursentwicklung hingelegt. Fondsmanager Kirsch hat russische Aktien mit derzeit 44 Prozent gewichtet und ist auch weiterhin von der Attraktivität des Marktes überzeugt.

"Der anhaltende Reformprozess und der starke politische Konsensus für Veränderungen bilden eine gute Basis", sagt Kirsch. "Dazu kommt die Umstrukturierung und Liberalisierung staatlicher Monopole wie Gazprom oder Unified Energy Systems und die solide makroökonomische Entwicklung."

In der Tat: Das Wachstum ist mit sechs Prozent nach wie vor stark, der Haushaltsüberschuss beträgt ein Prozent, der Leistungsbilanzüberschuss liegt bei fünf Prozent. Dazu kommen steigende Währungsreserven von 140 Mrd. $ und ein starker Rückgang der Auslandsschulden.

In dem Osteuropafonds, den Kirsch managt, sind vier der fünf größten Positionen russische Unternehmen: Mobile Telesystems (MTS), Sberbank, Vimpelcom und Gazprom. Stephan Böttcher, Manager des Magna Eastern European Fund der britischen Gesellschaft Charlemagne, gewichtet Russland mit 32 Prozent. Neben Energietiteln setzt der Experte ebenfalls auf das Potenzial der Mobilfunkanbieter wie MTS und Vimpelcom.

Wachstum bei türkischen Banken

Chancen sehen die Manager noch in weiteren osteuropäischen Ländern. Kirsch zum Beispiel setzt auf Polen, Ungarn, Tschechien und die Türkei. "Die türkischen Banken Akbank, Is Bankasi und Finansbank weisen alle gute Wachstumsraten auf und sind zweifellos die attraktivsten Titel im osteuropäischen Bankenuniversum", sagt er.

Auch Charlemagne-Manager Böttcher ist vom Potenzial der anderen osteuropäischen Länder überzeugt. Sein größter Depottitel stammt mit dem Versorger CEZ aus Tschechien. "Die Gesellschaft profitiert davon, dass die Strompreise im Land nicht mehr subventioniert werden und infolgedessen die Gewinne ansteigen." Ein weiterer Favorit des Managers kommt mit der OTP-Bank aus Ungarn. "Das Potenzial der Gesellschaft liegt in der Expansion in andere osteuropäische Länder wie Bulgarien. Im Inland ist das Institut Marktführer im Privatkundenbereich", erzählt er.

Auch die türkischen Akbank und Finansbank findet Böttcher - ebenso wie Kirsch - recht interessant. Noch weiter in den Osten wagen sich die Fondsmanager hinsichtlich einer möglichen Anlage jedoch nicht: Länder wie die Ukraine oder Weißrusslandsind tabu - zumindest vorerst. "Die Ukraine ist noch sehr weit von aussichtsreichen Rahmenbedingungen für Investoren entfernt", sagt Böttcher. "In Belarus gibt es noch gar keine Gesellschaft, in die wir auf Basis unseres Anlageprozesses investieren könnten.

Sein Fazit lautet: "Der Markt ist insgesamt viel zu riskant und zu volatil. Aber das heißt natürlich nicht, dass das immer so bleiben muss." Die Osteuropa-Erfolgsgeschichte könnte also fortgeschrieben werden. In der nächsten Runde aber dann noch weiter östlich.

ftd.de, 06.10.2005

© 2005 Financial Times Deutschland

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Mir gehts gut (bin gestern aus dem Urlaub zurückgekommen) und auch börsentechnisch sieht es sehr gut aus. Nicht nur Osteuropa und Hyundai machen mir derzeit Freude, sondern auch Samsung und meine Rohstoffzertifikate. Insgesamt ist das Depot in den letzten Monaten gut gewachsen. Einige schwache Aktien werde ich nächste Woche mal rausschmeißen.

Bei dir wird es ja auch gut aussehen. Jedenfalls mit deinen Osteuropainvestitionen. Ich denke auch, dass es mittel- bis langfristig weiter aufwärts geht. Also sehe ich auch für mein Depot eine rosige Zukunft :-)

Viele Grüße,

Bleck

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

NESTOR Osteuropa Fonds kaufen

Weberbank

Daniel Schär, Analyst der Weberbank, stuft den NESTOR Osteuropa Fonds (ISIN LU0108457267/ WKN 930905) mit "kaufen" ein.

Der Fonds investiere in Unternehmen, die ihren Sitz oder ihre schwerpunktmäßige Geschäftstätigkeit in den mittel- und osteuropäischen Ländern inkl. Russland hätten. Dabei sei das Fondsmanagement nicht an Benchmarkvorgaben gebunden.

Der bisherige Fondsmanager, Herr Odeniyaz Japarov, habe Warburg Invest im ersten Quartal 2005 verlassen und werde das Team des Griffin Eastern Europe verstärken. Nachfolger von Herrn Japarov sei Herr Gegham Ananyan. Das Beraterteam des Fonds, u. a. Herr Dr. Ziemke als Spezialist für den russischen Aktienmarkt, bleibe unverändert.

Herr Ananyan habe, wie auch Herr Japarov, in exponierter Stellung bei einer Zentralbank in Osteuropa gearbeitet und dort federführend die Weichen für die Öffnung und Regulierung des Kapitalmarktes gestellt. Durch seine Funktion als Head of Financial Market Operations und durch weitere berufliche Stationen bei europäischen Zentral- und Geschäftsbanken verfüge er über ein exzellentes Know-how im Bereich ost- und westeuropäischer Aktien- und Kapitalmärkte. Mit dem Managementwechsel sei kein Strategiewechsel des Fonds verbunden. Vielmehr seien durch die Kontinuität im Managementansatz und das Fortführen der bewährten Anlagestrategie wichtige Voraussetzungen erfüllt, dass der NESTOR Osteuropa Fonds nahtlos an seine bisherigen Erfolge anknüpfen sollte.

Die osteuropäischen Volkswirtschaften würden weiterhin mit ihren hohen wirtschaftlichen Wachstumsraten und Ertragskraft beeindrucken. Vor allem Russland biete in dem momentanen Umfeld eine attraktive Bewertung. Die hohen Rohstoffpreise würden Monat für Monat Milliardenbeträge in die russische Staatskasse spülen und zur Gesundung und Entwicklung der Volkswirtschaft beitragen. Die Gold- und Devisenreserven hätten zuletzt neue Rekordniveaus erreicht. Des weiteren sollten die politischen Störfeuer in diesem Jahr weniger werden und damit dem Aktienmarkt die Möglichkeit geben sich auf die guten Fundamentaldaten zu konzentrieren. Das Fondsmanagement habe ein sehr positives Bild für Russland und habe daher die Gewichtung in den letzten Monaten sukzessive auf ca. 65% erhöht.

Die Analysten der Weberbank empfehlen den NESTOR Osteuropa Fonds als Beimischung für den risikobewussten Investor.

www.fondscheck.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Die besten Aktienmärkte der vergangenen Jahre braucht man nicht auf dem Globus zu suchen, sie befinden sich direkt vor unserer Haustür. In Osteuropa geht die Post ab. Die Frage ist, ob die fulminanten Anstiege so weitergehen oder der Crash schon vor der Tür steht. Darüber diskutierte FundResearch mit Vontobel-Osteuropa-Manager Günter Faschang. Das US-Analysehaus "The Ranking Service" kürte ihn erst kürzlich zum besten Fondsmanager der Welt.

FundResearch: Herr Faschang, in Osteuropa kennen die Börsen nur den Weg nach oben. Kann dies ewig so weitergehen?

Faschang: Ich denke nicht. Dieses Jahr sind die Märkte schon wieder 50 Prozent gestiegen. Mein Optimismus ist daher auf kurze Sicht geringer geworden. Zumal wir als Value-Investoren kaum noch günstige Titel finden.

Faschang achtet auf die Bewertung

FundResearch: Was heißt für Sie günstig?

Faschang: Das heißt für uns in erster Line niedrige Bewertungen unter Berücksichtigung der Dividendenrendite und des KGV. Ebenso wichtig ist natürlich eine geringe Verschuldung des Unternehmens. Diese und auch noch andere Kennziffern fließen in unser Discounted-Cash-Flow-Modell ein. Das signalisiert uns, daß nur noch fünf Titel unseres 90 Werte umfassenden Universums unterbewertet sind. Der Rest ist entweder fair- oder überbewertet. Zudem signalisieren auch die Charts nichts gutes.

Es gibt Paralellen zum Tech-Boom

FundResearch: Warum die Charts?

Faschang: Ganz einfach. Wenn man sich die Kursentwicklung von Aktien wie MOL, CEZ oder Petro Kazakhstan anschaut, entdeckt man Parallelen zu den Entwicklungen im Jahr 2000. Damals sahen die Charts von Deutsche Telekom oder Intershop so ähnlich aus. Auch der Ölpreis-Chart sieht dem des Nasdaq von 1994 bis 1999 sehr ähnlich. Beide legten um 580 Prozent zu.

Korrektur sehnlichst erwartet

FundResearch: Sie erwarten also einen Crash?

Faschang: So weit würde ich nicht gehen. Aber eine Korrektur würde dem Markt sehr gut tun. Die Rohstoffaktien etwa sind derzeit deutlich überbewertet. Nach unseren Schätzungen sind Ölaktien rund 40 Prozent zu teuer.

"Es kommt kein Rohstoff-Superzyklus"

FundResearch: Das verstehe ich nicht – alle Welt redet doch vom Superzyklus bei den Rohstoffen und wie günstig die Aktien immer noch seien.

Faschang: Vom Superzyklus-Gerede halte ich überhaupt nichts. Ich glaube nicht, daß er kommen wird.

Rohstoffe bleiben zyklisch

FundResearch: Wieso nicht?

Faschang: Rohstoffe waren schon immer zyklisch und werden es auch immer bleiben. Die Unternehmen haben viel Geld und werden auch wieder investieren. Daher wäre es fatal, wenn man die Gewinne von heute einfach in die Zukunft fortschreibt. Rohstofftitel werden über kurz oder lang auf ihren mittleren Gewinnzyklus zurückkehren. Dann sehen die Bewertungen alles andere als günstig aus. Wir befinden uns auf einem zyklischen Top. Ich erkläre das einmal am Beispiel MOL. Auf Basis der jetzigen Gewinne hat MOL ein KGV von 10, das ist angemessen für einen Ölwert. Legt man allerdings den mittleren Gewinnzyklus zu Grunde, sieht die Sache sehr teuer aus. Dann hat das ungarische Unternehmen ein KGV von 25.

Faschang hat Ölwerte verkauft

FundResearch: Haben Sie dann überhaupt noch Ölwerte im Fonds?

Faschang: Nein. Weder Ölwerte noch andere Rohstofftitel sind im Fonds. Wir haben im Juli und August sukzessive alles verkauft.

Markt ist immer noch recht illiquide

FundResearch: Tut es nicht weh, wenn man sieht, daß Rohstoffwerte weiter steigen?

Faschang: Ganz klar, das ist nicht sehr angenehm. Daher sieht die Entwicklung des Fonds im Vergleich zu manchem Konkurrenten nicht sehr gut aus. Wir verkaufen aber lieber etwas zu früh als zu spät. Das machen wir auch, weil der osteuropäische Markt nicht sehr liquide ist. Daher geht es sehr schnell, wenn es runter geht. Dieses Vorgehen bewährt sich schon seit Jahren. Wir gewinnen an Boden, wenn der Markt fällt, nicht unbedingt wenn er steigt.

Cash is King

FundResearch: Sind Sie nicht in einer Zwickmühle – die größten Titel in Osteuropa sind ja nun mal Rohstoffwerte?

Faschang: Wenn der Markt so weiter läuft, könnte es schwierig werden. Denn wir schöpfen schon die maximal mögliche Cashquote von 33 Prozent aus. Aber wir glauben, daß die Korrektur über kurz oder lang kommen wird, dann würden wir natürlich zugreifen.

Konsumwerte bevorzugt

FundResearch: Was kaufen Sie dann?

Faschang: In erster Linie stehen Konsumwerte, Telekom- und Banktitel auf unserer Einkaufsliste. Namen wie Vimpelcom, TPSA, MTS oder der russische Softdrinkhersteller Lebedanski.

Der Kreditmarkt wächst

FundResearch: Was ist da die Story?

Faschang: Ganz klar das Wachstum. Die Verschuldung der Bürger liegt erst bei einem Zwanzigstel bis einem Dreißigstel Westeuropas. Da gibt es für die Banken noch sehr viel zu verdienen. Gleiches gilt für den Konsum. In Rußland werden im Schnitt erst 40 Liter Softdrinks pro Jahr konsumiert. In Europa sind es 250. Zudem sind die Gewinnmargen sehr hoch.

Osteuropa bleibt auf Wachstumspfad

FundResearch: Die Zukunft sieht also doch nicht so düster aus? Faschang: Langfristig sicher nicht. In Osteuropa kann man auch in den nächsten Jahren mehr als in Westeuropa verdienen. Die Konvergenz- und Wachstumsstory stimmt immer noch. Und auch Rußland hat sich stabilisiert. Die Übernahme von Sibneft durch Gazprom läßt vermuten, daß es wohl kein zweites Yukos geben wird. Daher haben wir noch einige gute Jahre vor uns.

Zur Person: Günter Faschang (33) hat internationale Wirtschaftswissenschaften in Innsbruck und Gainsville (USA) studiert. Seit 1994 beschäftigt er sich mit Emerging Markets. Zuerst als Währungsanalyst, dann als Chefstratege und Ölsektoranalyst für osteuropäische Aktien. Seit Juli 2001 ist Faschang Chef des Osteuropa-Teams von Vontobel.

www.fundresearch.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

BIP-Zuwachs deutlich über den EU-Mitgliedsländern.

Dubrovnik. Seit dem Beginn der politischen Erneuerung hat sich Südosteuropa nach Asien zum am stärksten wachsenden Emerging Market der Welt entwickelt. Im Durchschnitt betrug der Anstieg des Bruttoinlandprodukts in der Region (Kroatien, Bosnien und Herzegowina, Serbien und Montenegro, FYR Mazedonien, Albanien, Bulgarien, Rumänien) seit dem Jahr 2000 fünf Prozent real und übertraf dabei deutlich das Wirtschaftswachstum in den neuen EU-Mitgliedsländern aus Zentral- und Osteuropa. Dort wuchs die Wirtschaft real um etwa 3,5 Prozent, so Marianne Kager, Chefökonomin der Bank Austria-Creditanstalt (BA-CA), bei einer Pressekonferenz in Dubrovnik.

Nach Einschätzung der BA-CA hat neben der politischen Stabilisierung vor allem die strikte Anti-Inflationspolitik dieses überdurchschnittliche Wachstum ermöglicht, Die Teuerung wird heuer laut BA-CA-Berechnung im regionalen Durchschnitt nur noch bei rund 7 Prozent liegen, nach mehr als 30 Prozent im Jahr 2000.

Donnerstag, 27. Oktober 2005

www.wienerzeitung.at

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

1

von Nando Sommerfeldt

Die WELT: Beim Blick auf Ihren Fonds fällt auf, daß Sie - im Gegensatz zu vielen Ihrer Kollegen - in Rußland unterinvestiert sind. Warum?

Günter Faschang: Das hat mit der hohen Rohstoff-Abhängigkeit zu tun. Ich rechne damit, daß Papiere wie Lukoil oder Gazprom bei einem stagnierenden oder sinkenden Ölpreis underperformen werden. Selbst dann, wenn er sich bei 50 oder 60 Euro einpendelt. Daher habe ich mich aus Öl- und Gaswerten verabschiedet.

Die Welt: Gibt es in Rußland dann überhaupt noch Alternativen?

Faschang: Natürlich. Vor allem die Mobilfunkwerte sind sehr interessant. Meine Favoriten sind derzeit MTS und Vimpelcom. Mobilfunk deshalb, weil die Ausgaben pro Kunde mit rund zehn Dollar in Rußland noch weit unter dem westlichen Niveau liegen.

Die Welt: Wenn man den Blick auf die gesamte Anlageregion Osteuropa richtet, was ist hier das Ideal-Szenario?

Faschang: Eine leichte Konjunkturabschwächung ausgehend von den USA wäre am günstigsten für die osteuropäischen Aktienmärkte. Denn das würde ein baldiges Ende der Zinserhöhungen mit sich bringen, was den Emerging Markets entgegen kommen würde. Denn die dortigen Unternehmen könnten ihr Wachstum durch die günstige Geldbeschaffung fortsetzen.

Die Welt: Welche Branchen würden am stärksten von dieser Entwicklung profitieren?

Faschang: Ich setze ganz klar auf das Thema Konsum. Dieser liegt in Osteuropa noch deutlich unter dem westlichen Niveau. Die besten Investmentchancen sehe ich bei den Retailbanken. Wenn der Konsum wirklich läuft, nehmen die Leute Kredite auf. Und gerade Hypotheken- und Leasingkredite würden sich dann sehr gut entwickeln.

Die Welt: Wer sind ihre Favoriten?

Faschang: Das sind die ungarische OTP Bank und die Comercni Banka aus Tschechien. Hier haben wir unsere Positionen nach den jüngsten Kursrückschlägen noch einmal aufgestockt. Die Institute sind sehr gut geführt und mit einem Kurs-Gewinn-Verhältnis von elf bis zwölf attraktiv bewertet.

Die Welt: Wo liegt der Vorteil gegenüber beispielsweise deutschen Instituten?

Faschang: In Ungarn liegt die Höhe der Hypothekenkredite im Vergleich zum Bruttoinlandsprodukt bei zehn Prozent. In anderen Ländern wie Polen oder Tschechien beträgt der Wert drei oder vier Prozent. Zum Vergleich: In der EU liegt der Durchschnitt bei 35 Prozent. Das zeigt, welche Wachstumsperspektiven die Institute haben.

Die Welt: Was macht Osteuropa attraktiver als andere Emerging Markets?

Faschang: Die Märkte bieten zwar nach wie vor hohes Wachstum, aber nicht mehr die Gefahren der klassischen Schwellenmärkte. Mit Ausnahme von Rußland ist beispielsweise die Rohstoffabhängigkeit sehr gering. Außerdem sind Infrastruktur und Ausbildungsgrad nicht mehr mit denen anderer Emerging Markets vergleichbar. Nicht zuletzt aus diesem Grund gehen viele Unternehmen nach Osteuropa. Dort sind nicht nur die Lohnkosten niedriger, auch die Arbeitskräfte sind hoch qualifiziert.

Die Welt: Welche Performance können Anleger in Zukunft erwarten?

Faschang: Ich glaube, daß Investoren mit einem osteuropäischen Investment mindestens zehn Prozent mehr Rendite (per anno) erzielen können, als in den westlichen Märkten. Selbst wenn wir eine Rezession in den USA erleben sollten, würden die Länder noch mehr von Auslagerungen profitieren. Deshalb steht die Chance nicht schlecht, daß sich die Börsen in Osteuropa deutlich besser entwickeln als Dow Jones oder Dax.

Günter Faschang ist Fondsmanager des Vontobel Central & Eastern European

Artikel erschienen am 6. November 2005

www.wams.de

Welt am Sonntag

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Baring Asset Management erwartet für Osteuropa weiterhin eine positive Entwicklung und sieht insbesondere in der Türkei und Russland interessante Investitionsmöglichkeiten.

Dies vor allem vor dem Hintergrund der mit der EU Annäherung verbundenen Intensivierung des interregionalen Handel und den daraus resultierenden Lohnerhöhungen sowie einer allgemeinen Wohlstandsharmonisierung. Die CE3-Staaten (Polen, Ungarn, Tschechische Republik) haben bislang jährliche Subventionen in Höhe von rund 2 Mrd. USD erhalten. Im Anschluss an den EU Beitritt geht Baring Asset Management hier von einem Anstieg auf bis zu 10 Mrd. USD aus. Baring Asset Management ist zuversichtlich, dass Unternehmen in Zentraleuropa besonderen Einfluss auf globale Themen, wie die weltweite Energieknappheit, nehmen können. Die beiden größten Raffinerien in Ungarn und Polen, MOL und PKN, profitieren beispielsweise von einem Energieengpass, da sie als einige der wenigen Raffinerien weltweit in der Lage sind, das russische Rohöl zu verarbeiten.

Hinsichtlich eines Ausblicks für Russland kommentiert Ghadir Abu Leil-Cooper, Manager des Baring Eastern Europe Fund: "Wir erwarten, dass die Rohstoffpreise relativ hoch bleiben, was sich positiv auf die Fremdwährungsreserven Russlands auswirken wird. Die positiven Effekte auf die Liquidität sowie auf die Kursentwicklung des Rubels werden sich mittelfristig auch entsprechend auf die allgemeine Marktentwicklung auswirken."

Im russischen Bank- und im Telekommunikationssektor sieht Baring Asset Management für Investoren ebenfalls hohes Wachstumspotential. In beiden Märkten seien die Unternehmen deutlich günstiger bewertet als ihre westlichen Konkurrenten. Auch der Grundstoffsektor, mit den russischen Produzenten von Stahl, Nickel und Gold, böten derzeit Investmentchancen.

Auch die Türkei biete einige gute Investitionsgelegenheiten. Baring Asset Management erwartet aufgrund einer nun erstmal starken Regierung und deren enger Zusammenarbeit mit dem IWF positive Auswirkungen auf die makroökonomischen Daten sowie die Implementierung von Strukturreformen, zu den auch der Beginn der Beitrittsverhandlungen mit der EU zählt.

Ghadir Abu Leil-Cooper erklärt: "Das Vertrauen der Investoren in die Türkei wächst seit geraumer Zeit. Über die vergangenen 20 Jahre hat die Türkei durchschnittlich jährlich 1 Mrd. USD an Auslandsdirektinvestitionen erhalten. Die diesjährigen Investitionen plus die Privatisierungserlöse übersteigen bereits die Gesamtinvestitionssumme der letzten 20 Jahre. Die enge Verbindung zu Europa sollte sogar noch weiteres Kapital anziehen."

Baring Asset Management erwartet für 2005 und 2006 ein Wirtschaftswachstum in Osteuropa in Höhe von 4-4,5%. Damit übertrifft die Region deutlich die entwickelten Märkte und ist gleichauf mit dem Großteil der Entwicklungsländer. Verglichen mit ihren westlichen Konkurrenten sind die meisten Industrien nach wie vor attraktiver bewertet und wachsen dabei deutlich schneller. Besonders hervorzuheben ist hier der Banksektor, wo zum Teil ein weiterhin zweistelliges Wachstum erwartet wird. Baring Asset Management ist ein internationales Investmenthaus, dessen Leistungsspektrum, Kunden und Niederlassungen die globalen Märkte umfassen. Zu unseren Kernkompetenzen zählen Aktien der Industrieländer und der Emerging Markets, Renten sowie Multi-Asset-Portfoliomanagement für institutionelle Anleger, Publikumsfonds sowie Privatanleger. Unsere namhaften Kunden weltweit kommen aus den Bereichen Pensionskassen - sowohl der öffentlichen Hand als auch der privaten Wirtschaft - Regierungsorganisationen/staatliche Agenturen, Finanzunternehmen, karitative Vereinigungen und Stiftungen, Dachfonds und Privatkunden.

Baring Asset Management ist ein Unternehmen der MassMutual Financial Group, einem diversifizierten Finanzdienstleistungskonzern mit globaler Präsenz. Massachusetts Mutual Life Insurance Company (MassMutual) zählt zu den größten Lebensversicherern in den USA.

Quelle: Baring Asset Management

Autor: Redaktion w:o, 13:55 15.11.05

www.wallstreet-online.de

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

Von Jürgen Hess*)

Osteuropa, Indien und China gelten als die Wachstumsmärkte, nicht nur in der Wirtschaftspresse. Welche Potenziale stecken wirklich in diesen Ländern? Jeder dieser Märkte hat aber seine ganz speziellen Eigenheiten und bedarf unterschiedlicher Strategien zur Erschließung. Nur mit einer genauen Planung und Kenntnissen der landesspezifischen Gegebenheiten sind auch die erhofften Einsparungen in der Produktion sowie die Beschaffung und die Erschließung zu verwirklichen. Für die Logistik-Branche geben diese Märkte wichtige Wachstumsimpulse und erzielen in einigen Bereichen die größten Steigerungsraten.

Indien

Das Land, in dem ein Kopfschütteln ein Ja bedeutet, ist der neueste Star am Himmel der Wachstumsmärkte. Indien hat mit seinen jährlichen Zuwachsraten von 6 bis 10 Prozent und ca. 1,2 Mrd. Konsumenten ein sehr hohes Potenzial. Das Land ist - neben den seit langem bekannten Dienstleistungen rund um die IT-Branche - sehr lukrativ für Produktionsstandorte, als Sourcing-Markt sowie Absatzmarkt, aber auch als Distributionsstandort für den vorderasiatischen Raum und den mittleren Osten.

Das Land bietet den Investoren einerseits sehr geringe Lohnkosten sowie ein gutes Ausbildungsniveau und andererseits im Vergleich zu China geringere administrative Auflagen und einfache Kommunikation: Business-Sprache ist trotz der parallel existierenden drei Hauptsprachen und ca. 1.500 indischen Dialekten Englisch. Besonders auffällig ist der hohe Arbeitswille in Indien. Dies zeigt sich in der fast uneingeschränkten Flexibilität bei Arbeitsstandort und Arbeitszeiten sowie der begierigen Wahrnehmung von Weiterbildungsangeboten.

Als Absatzmarkt gewinnt Indien immer mehr an Dynamik. Im B2B-Bereich ist er bereits ein interessanter Markt und hat sehr gute Absatzprognosen. Der B2C-Bereich ist noch bedingt durch das geringe Einkommen im Hintertreffen, jedoch entwickelt er sich sehr rasant. Positiv wirkt sich hier der steigende Lebensstandard aus.

Sourcing in Indien ist schon lange keine Ausnahme mehr, sondern ein Trend. Die wichtigsten Einkaufsgüter aus westlicher Sicht sind Textilien, Chemieprodukte, Elektro- und KFZ-Teile. Exemplarisch für das rasante Wachstum als Beschaffungsmarkt sind die Prognosen für indische Autoteileexporte, die in diesem Jahr um 30 bis 35 Prozent ansteigen sollen.

Infrastruktur

Die Infrastruktur ist von den drei großen Wachstumsmärkten die schlechteste. Es gibt zwar ein umfangreiches Netz, aber es ist in einem miserablen Zustand. Dieses Manko hat auch die Regierung erkannt und investiert in die Modernisierung und den Ausbau. Eines der großen Schlüsselprojekte, das mit Hilfe der Weltbank realisiert wird, ist der Bau der Ost-West- und der Nord-Süd-Achse. Einen Vorteil bietet das Land allein durch seine Geografie: Ein See-Hafen ist meist nicht weit, was die Distribution und Disposition (z.B. Produktionsstandorte) erheblich vereinfacht.

Novum Steuersystem

Kaum zu glauben: Nicht nur, dass das Steuersystem in jedem Bundesstaat anders ist, nein, sogar beim Warenverkehr über die Grenzen der einzelnen Bundesstaaten (vergleichbar der deutschen Bundesländer) werden Steuern fällig. Aber auch hier gibt es gewaltige Unterschiede. Die Spanne für Zölle reicht von keinen bis zu je nach Ware unterschiedlichen Sätzen. Dies kann aber in den meisten Bundesstaaten umgangen werden, in dem der Warenfluss als unternehmensinterner deklariert wird. Das heißt, Warenverkehr zwischen den einzelnen Standorten des Unternehmens wird nicht besteuert. Dadurch gibt es unverhältnismäßig viele Logistikstandorte. Die Abschaffung des veralteten Steuersystems steht bereits seit Jahren auf der Agenda, und jedes Jahr im November - wenn die Entscheidung darüber getroffen werden soll - hoffen die Unternehmer. So auch in diesem Jahr.

Perspektiven für die Logistik-Branche

Die Automatisierung der Läger, die zumeist Blockläger sind, ist sehr gering. Aber auch hier entstehen in letzter Zeit immer mehr moderne Lager, z.T. mit höherem Automatisierungsgrad. Trotz des schier unerschöpflichen Reservoirs an Arbeitskräften steigen die Lohnkosten und werden den Automatisierungstrend beschleunigen. Für die Technik-Hersteller bestehen mit dem rasanten Wirtschaftswachstum und dem Trend zur Automatisierung sehr gute Perspektiven.

Für Logistik-Dienstleister ist Indien ein sehr interessanter Markt. Die Großen der Branche sind zwar bereits vor Ort, aber der Markt entwickelt sich sehr rasant und bietet noch viele Chancen, um sich zu etablieren. Aber auch dieser Bereich ist nicht ganz frei von Überraschungen. So wird z.B. bei Transporten mit je nach Bundesstaat unterschiedlichen Überladungsraten kalkuliert. D.h. für einen LKW mit zulässigen neun Tonnen wird mit max. Fracht von zwölf Tonnen kalkuliert und auch in der Realität so beladen.

China

China sagen einige Analysten eine ähnliche Entwicklung wie in Japan in den 60er Jahren voraus. Bereits heute ist es die sechstgrößte Volkswirtschaft mit 1,3 Mrd. Einwohnern und die drittgrößte Handelsnation. Auch im letzten Jahr konnte ein erstaunliches Wachstum von 9,5 Prozent erreicht werden. Aber der chinesische Drache ist kein Überflieger, diese Erfahrung mussten einige Unternehmen leidvoll erfahren.

Das Land als Absatzmarkt birgt immer noch riesige Potenziale. Die Zeiten, als quasi jede Ware ein Erfolg wurde, sind jedoch vorbei. Unternehmen, die mit einer Expansion in diesen Markt liebäugeln, sollten sich vorher genau informieren, welche Marktsituation für ihre Produkte besteht und anhand der Analyse den Markteintritt/-ausbau planen. In einigen Fällen ist es sinnvoller, eine Kooperation oder ein Joint Venture mit bereits etablierten lokalen Partnern anzustreben. Den Markteintritt erschweren kulturelle Unterschiede, die Sprache und teilweise undurchsichtige Handelsbestimmungen.

Exemplarisch ist hier der Transport- und Logistik-Dienstleistungsmarkt zu nennen. Um direkt Dienstleistungen anbieten und rechtliche Dokumente erstellen zu dürfen, muss der Anbieter im Besitz einer A-Lizenz sein. Diese wird vom chinesischen Außenhandelsministerium erteilt. Die Lizenz gilt jedoch nicht für das ganze Land, sondern nur für eine Provinz. Und erst nach einem Jahr kann für eine andere Provinz eine weitere beantragt werden.

Die Attraktivität des chinesischen Marktes hat trotz aller Hemmnisse und teilweiser Marktsättigung nichts an seinem Glanz verloren.

Logistik in China

Die Logistiksysteme in China gelten im Vergleich zu Europa und den USA gemeinhin als ineffizient. Der Anteil der Logistikkosten an den Gesamtkosten ist höher, die infrastrukturellen Voraussetzungen deutlich schlechter. Nach einer Studie der EU unter Federführung der Fraunhofer IFF liegt der Anteil der Logistikkosten am BIP bei etwa 17 Prozent (Deutschland sieben Prozent). Diese Marktanalyse ermittelte einen Transport- und Lagerkostenanteil von 30 bis 40 Prozent der gesamten Kosten bei Produktionsgütern, bis zu 60 Prozent bei Lebensmitteln sowie 70 bis 80 Prozent bei einigen Chemikalien. Die Gründe für die vergleichsweise schlechte Performance sehen die Experten in den Defiziten bei: Materialflusssteuerung, IT-Systemen, Lagerinfrastruktur und Bestandsmanagement. Mit dem zunehmenden Wettbewerbsdruck werden die Unternehmen versuchen, diese Optimierungspotenziale so schnell wie möglich zu realisieren.

Der gesamte Logistik-Markt wird je nach Quelle auf 200 bis 250 Mrd. Dollar beziffert, der Anteil des Outsourcing jedoch nur auf 1,5 bis vier Prozent. Allerdings wird dem Outsourcing ein jährliches Wachstumspotential von 15 bis 25 Prozent zugesprochen, und zwar in einem stark fragmentierten Markt, in dem der größte Player nicht einmal zwei Prozent des Marktes auf sich vereinigen kann.

Mit den sehr guten Prognosen und dem erheblichen Nachholbedarf, stehen in China alle Zeichen auf ein weiterhin hohes Wachstum für LogistikDienstleister und -Technikanbieter.

Osteuropa

Dieser Wachstumsmarkt vor der Haustür birgt trotz geringerer Wachstumsraten immer noch viele Potenziale.

Deutschlands Position im Handel mit den Beitrittsländern

Aufgrund der Lage und der Geschichte hat Deutschland bereits eine führende Position im Handel mit den Beitrittsländern erreicht. Rund 40 Prozent des EU-Handels dieser Länder wird mit Deutschland abgewickelt. Umgekehrt beträgt der Exportanteil in diese Länder inzwischen mehr als zehn Prozent. Im produzierenden Gewerbe dürfte Schätzungen zufolge jedes dritte Unternehmen Teile seiner Produktion in diese Länder verlagert oder erweitert haben.

Gründe für eine Produktionsverlagerung

Alle befragten Unternehmen nennen Kostengründe, wie Personalnebenkosten, Tarifentgelte sowie Steuern und Gebühren als Hauptgründe für eine Produktionsverlagerung. Allein auf die Tarifentgelte bezogen betragen die Einsparungen im Schnitt aller Beitrittsländer 80 Prozent. Aber auch bei den Steuern sind die Einsparungen erheblich. Beträgt die durchschnittliche Steuerbelastung in Deutschland 37,2 Prozent, so sind es in Polen 24,7 Prozent, in Ungarn 19,4 Prozent und in Litauen sogar nur 13,1 Prozent. Der zweithäufigste Grund für die Entscheidung der Produktionsverlagerung ist die mangelnde zeitliche, räumliche oder inhaltliche Flexibilität der Mitarbeiter in der Produktion. Bürokratische Hürden, Verlagerungen auf Kunden- und Lieferantenseite sind in der Regel nachgelagerte Entscheidungskriterien. Bei der Wahl des Standortes wurde fast immer eine bereits auf diese Branche spezialisierte Region gewählt, wenn nicht sowieso schon ein bereits bestehendes Unternehmen übernommen werden konnte.

Nicht nur niedrigere Lohnkosten, sondern auch zahlreiche qualifizierte Arbeitskräfte, hohe Fachkompetenz und Motivation fanden deutsche Firmen vor, die in den Beitrittsländern Fuß gefasst haben. Voraussetzung für einen erfolgreichen Aufbau neuer Standorte ist der Einsatz von Führungspersonen aus dem entsprechenden Land, mindestens ab der zweiten Führungsebene.

Bei der Produktionsverlagerung hat es sich aus logistischer Sicht als vorteilhaft herausgestellt, komplette Produktgruppen und nicht nur Komponenten zu verlagern. Damit reduzieren sich zum einen die Transportkosten und der Steuerungsaufwand zwischen Vorproduktion und Montage, zum anderen können diese Produkte dann meist direkt in Osteuropa abgesetzt werden. Ebenso sollte die Entfernung zu den Absatzmärkten oder Produktionsstandorten der Zulieferer minimal sein. Interessant ist auch der bemerkenswert hohe Stand der Technik in manchen Ländern in Bezug auf die Telekommunikation, aber auch bezogen auf den Nutzungsgrad neuer Technologien.

Gute Chancen für die Erweiterung der Absatzgebiete

Viele deutsche Unternehmen sehen in der derzeitigen Wirtschaftssituation den Export als einzige Wachstumsmöglichkeit. Kooperationen mit Händlern, Neugründungen, Übernahmen bestehender Firmen oder Joint Ventures sind die i.d.R. gewählten Alternativen zur Expansion. Die Wahl hängt von der jeweiligen Unternehmensstrategie ab und davon, ob eine Übernahme des Kundenstammes oder einer Produktionseinheit mit entsprechend qualifizierten Mitarbeitern gewünscht ist.

Höchst unterschiedliche rechtliche Hürden in den einzelnen Ländern müssen ebenfalls ins Kalkül gezogen werden. An dieser Stelle wird die Niederlassungsfreiheit im Rahmen der EU-Erweiterung eine deutliche Vereinfachung nach sich ziehen.

Das Engagement ist nicht ohne Risiko

Leider stehen den positiven Erfahrungen auch Risiken und negative Erlebnisse gegenüber. Meist liegt der Qualitätsstandard in diesen Ländern nicht auf unserem Niveau. Dies muss beachtet werden, wenn die dort produzierten Waren ein entsprechendes Qualitätsniveau aufweisen müssen. Hier kann durch intensive Schulung der Mitarbeiter und mit Einsatz von Qualitätssicherungssystemen der gewünschte Erfolg sichergestellt werden.

Einige Länder, wie z.B. Polen, weisen ein hohes Preisniveau bei niedrigem Lohnniveau auf. Dies könnte starke Lohnsteigerungen, insbesondere durch eine mittelfristige Einführung des Euros, zur Folge haben. Bereits heute ist das Lohngefälle bei Spezialisten und Top-Managern deutlich geringer als im Durchschnitt über alle Gehaltsgruppen. Interessant ist, dass die Mobilität der Mitarbeiter in Osteuropa ähnlich gering ist wie in Westeuropa. Auch hier bedarf es teilweise hoher Anstrengungen, um die Mitarbeiter zu einem Umzug an einen neuen Standort zu bewegen.

Die noch nicht optimale Verkehrsinfrastruktur führt zu längeren Transportlaufzeiten im Vergleich zu Westeuropa. National muss mit einer Laufzeit bei Stückgut und Paketen von 24 bis 48 Stunden gerechnet werden. Grenzüberschreitend weisen die Laufzeiten im Stückgutbereich mit zwei bis neun Tagen und im Paketdienstbereich mit drei bis sechs Tagen starke Schwankungen auf. Die schnellsten Verbindungen bestehen zwischen Deutschland und Polen, Tschechien und Ungarn, sowie zwischen Tschechien und der Slowakei.

Logistik-Immobilien in den logistischen Knotenpunkten erreichen fast das westeuropäische Preisniveau oder liegen je nach Ausstattung teilweise sogar darüber. In den Kernländern Polen, Ungarn und Tschechien muss mit Mietkosten von fünf Euro pro qm und Monat gerechnet werden.

Es überwiegen aber die Chancen

Insbesondere durch den Wegfall der komplizierten Zollformalitäten ergibt sich eine deutliche Vereinfachung im Warentransfer mit diesen Ländern.

Die große Flexibilität in der Leistungsentlohnung und flexible Arbeitszeiten verbunden mit dem geringeren Lohnniveau sind die Pluspunkte. Es bietet sich an, nicht nur personalintensive Produktionsprozesse, sondern im Logistik-Bereich auch kundenindividuelle Value Added Services oder Retouren-Aufbereitung in Osteuropa durchführen zu lassen.

Die Erfahrung aus vielen Miebach-Logistik-Projekten ist, dass die Mitarbeiter im Vergleich zu Deutschland Veränderungen gegenüber deutlich offener gegenüberstehen. Insofern können bei konsequenter Verfolgung die Qualitätsstandards recht schnell an das gewünschte Maß herangebracht werden. Falls im Zuge der Verlagerung keine neuen Technologien zur Qualitätssicherung eingesetzt werden, kann notfalls durch manuelle Sicherungssysteme das geforderte Niveau erreicht werden.

Perspektiven für die Logistik-Branche

Mit der weiteren Entwicklung als Logistik-Standort, dem nach wie vor hohen Wirtschaftswachstum und der voranschreitenden Automatisierung kann die Logistik-Technik-Branche auf einen Markt mit guten Wachstumsprognosen bauen.

Den Logistik-Dienstleistern eröffnen sich weiterhin gute Expansionsmöglichkeiten, denn Osteuropa wird immer mehr zum Drehkreuz zwischen Russland und Westeuropa. Hinzu kommt die steigende Outsourcing-Bereitschaft.

*) Jürgen Hess ist Sprecher der Geschäftsführung der Miebach Logistik GmbH Deutschland sowie der Geschäftsführer der Miebach Logistik Holding GmbH in Frankfurt am Main.

(Mehr Artikel von Logistik für Unternehmen)

Datum: 21.11.2005

Quelle: Logistik für Unternehmen Bild: Miebach Logistik

Redakteur: jh/LfU

Quelle: www.mylogistics.net

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

24. November 2005 13:51

Osteuropa macht Fortschritte auf Weg zu Marktwirtschaft

ZÜRICH - Die osteuropäischen Staaten haben im vergangenen Jahr auf ihrem Weg zur Marktwirtschaft Fortschritte gemacht. Nur Russland steht nicht mehr so gut da wie zuvor: Verstaatlichungen in der Gas- und Ölindustrie schaden dem Prozess.

Osteuropa sei eine dynamische Wirtschaftsregion, die auch für Schweizer Unternehmer interessant sei, sagte Samuel Fankhauser, Chefökonom bei der Europäischen Bank für Wiederaufbau und Entwicklung (EBRD) anlässlich der Präsentation des jährlichen Transformationsberichtes für 27 Länder Mitteleuropas und Zentralasiens.

Das Geschäftsumfeld in den ehemaligen kommunistischen Staaten habe sich im vergangenen Jahr spürbar verbessert, sagte Fankhauser. Allerdings seien grosse Unterschiede zu verzeichnen.

Am deutlichsten sind die Fortschritte in südosteuropäischen Ländern ausgefallen. Das grösste Plus verzeichnete Serbien-Montenegro, das nach dem Fall des Diktators Slobodan Milosevic im Jahr 2000 in einer Aufholphase steckt.

Abgeschlagen dagegen steht Russland da. Erstmals hat die EBRD eine Rückstufung vornehmen müssen. Russland sei im Zug der Verstaatlichung im Gas- und Ölsektor vom Weg abgekommen, hiess es.

Erfreulich sei, dass in den zentraleuropäischen Ländern die Anpassungen nicht mehr durch den Druck der EU erfolgten, sondern von den Märkten getrieben würden, sagte Fankhauser. Allgemein wirke die Aussicht auf einen EU-Beitritt förderlich auf die Entwicklung.

Am weitesten im Weg zur Marktwirtschaft sind die zentraleuropäischen Länder gekommen. Sie werden von kleinen und mittelständischen Unternehmen (KMU) aus der Schweiz am ehesten für Investitionen berücksichtigt. Der grössten Nachholbedarf haben die Länder der ehemaligen Sowjetunion (GUS).

SDA-ATS

www.swissinfo.org

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

0

ZÜRICH

Osteuropa als dynamische Wirtschaftsregion

Die osteuropäischen Staaten haben im vergangenen Jahr auf ihrem Weg zur Marktwirtschaft Fortschritte gemacht. Nur Russland steht nicht mehr so gut da wie zuvor: Verstaatlichungen in der Gas- und Ölindustrie schaden dem Prozess.

Osteuropa sei eine dynamische Wirtschaftsregion, die auch für Schweizer Unternehmer interessant sei, sagte Samuel Fankhauser, Chefökonom bei der Europäischen Bank für Wiederaufbau und Entwicklung (EBRD) anlässlich der Präsentation des jährlichen Transformationsberichtes für 27 Länder Mitteleuropas und Zentralasiens.

Das Geschäftsumfeld in den ehemaligen kommunistischen Staaten habe sich im vergangenen Jahr spürbar verbessert, sagte Fankhauser. Allerdings seien grosse Unterschiede zu verzeichnen.

Am deutlichsten sind die Fortschritte in südosteuropäischen Ländern ausgefallen. Das grösste Plus verzeichnete Serbien-Montenegro, das nach dem Fall des Diktators Slobodan Milosevic im Jahr 2000 in einer Aufholphase steckt.

Abgeschlagen dagegen steht Russland da. Erstmals hat die EBRD eine Rückstufung vornehmen müssen. Russland sei im Zug der Verstaatlichung im Gas- und Ölsektor vom Weg abgekommen, hiess es.

Erfreulich sei, dass in den zentraleuropäischen Ländern die Anpassungen nicht mehr durch den Druck der EU erfolgten, sondern von den Märkten getrieben würden, sagte Fankhauser. Allgemein wirke die Aussicht auf einen EU-Beitritt förderlich auf die Entwicklung.

Am weitesten im Weg zur Marktwirtschaft sind die zentraleuropäischen Länder gekommen. Sie werden von kleinen und mittelständischen Unternehmen (KMU) aus der Schweiz am ehesten für Investitionen berücksichtigt. Der grössten Nachholbedarf haben die Länder der ehemaligen Sowjetunion (GUS). (sda)

www.aargauerzeitung.ch

Optionen

| Antwort einfügen |

| Boardmail an "Bleck" |

|

Wertpapier:

KazakhTelecom ADR

|

Thread abonnieren

Thread abonnieren