Hallo trailer (und natürlich auch alle Mitlesenden),

das mit der Korrelation Märkte zu Einzelaktien sehe ich genauso wie du (drückt sich auch im Verhältnis Long/Short-Kaufsignalen bei steigenden bzw. fallenden Märkten aus). Auch dass der Ausstieg wichtiger ist als der Einstieg, wird mir immer klarer (besonders wenn ich sehe, dass eine Aktie, die schon mal im Plus war, plötzlich wieder im Minus ist).

Zum Thema "Aktienauswahl" habe ich mal von einer "Strategie" gehört, bei der ein Kurszettel auf eine Dartscheibe gepinnt und die Aktien gekauft wurden, in die der Pfeil eingeschlagen ist. Soll auch erfolgreich gewesen sein.

Etwas anderer Meinung bin ich bei der Stop loss-Setzung. Ich bin kein Freund der festen Stopps mit runden Zahlen (bezogen auf den Abstand zwischen Kurs und SL), sondern der vola-basierten. Feste Stopps sind m. E. willkürlich und haben keinen Bezug zum Kurs bzw. zu tatsächlichen Unterstützungen. Man könnte doch genauso 8,5% oder 11% nehmen!? O. K., 10% lässt sich leichter rechnen :-).

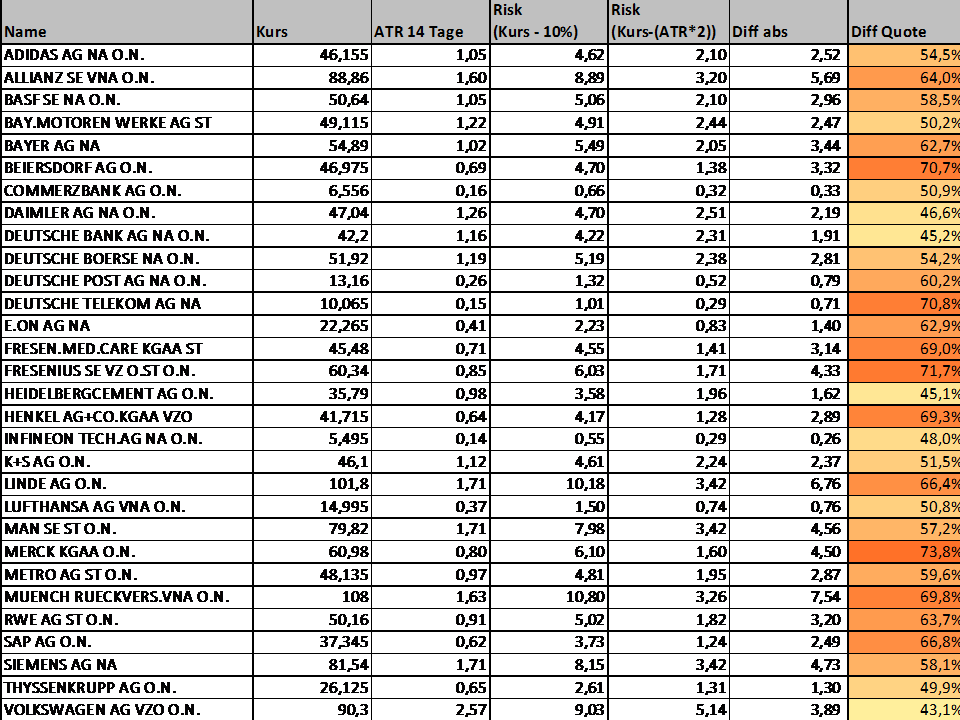

Ich habe mal spaßeshalber auf Basis der heutigen Xetra-Schlusskurse die Stop loss-Kurse für die DAX-Werte mit der "10%-Regel" (SL = Kurs - 10%) und des doppelten ATR (SL = Kurs - (ATR 14 Tage*2) ermittelt.

Lt. diesem Vergleich riskiert man bei der 10%-Regel bis zu 73% mehr für eine Aktie!!! Das Minimum mit 43% mehr ist auch nicht viel besser! Das finde ich schon ziemlich gravierend, da man ja davon ausgehen muss, dass man diesen Betrag im "worst case" auch verliert (vom Mehr an gebundenem Kapital in der Position ganz zu schweigen).

Mit einem ATR-basierten Stopp wird man zwar früher ausgestoppt, aber wenn eine Aktie das Doppelte der durchschnittlichen Trading-Range der letzten 14 Tage verliert, liegt bestimmt auch kein Aufwärtstrend mehr vor.

Mir fällt gerade auf, dass wir von dem ursprünglichen Thema "Berechnung CRV bzw. Kursziel" ganz abgekommen sind und bei Risikomanagement bzw. Stop-Setzung gelandet sind. Dies ist jetzt nicht dramatisch. Aber es gibt unzählige Publikationen zum Thema Risiko- und Moneymanagement (was sicherlich auch wichtig ist), aber kaum etwas zur Gewinnsicherung oder Ausstiegsstrategien, wenn man denn mal mit einer Aktie im Plus ist. Das alleinige Setzen eines SL kann es doch auch nicht sein, weil man bis zum Ausstoppen u. U. einen Großteil seines Gewinns wieder einbüßt. |

Angehängte Grafik:

vergleich_sl-varianten.png (verkleinert auf 53%)