Der Untergang des Imperiums

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Deflation? |

| Von Jochen Steffens |

| Friday, 23. October 2009 |

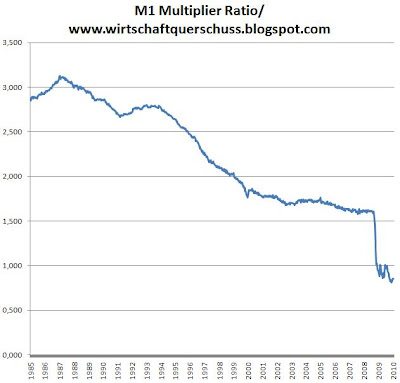

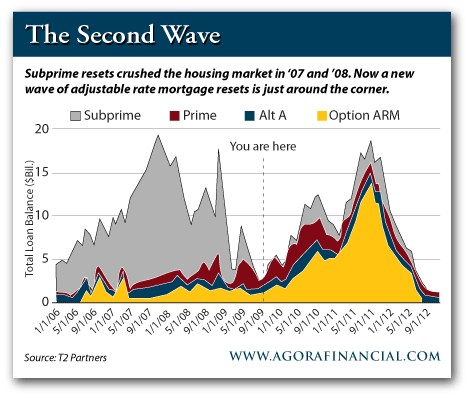

| Was in den USA in den letzten Jahren passiert ist, erinnert an die Situation in Japan nach 1990, als das Land in eine nachhaltige Deflation abrutschte. Ist eine Deflation in den USA angesichts eines abwertenden Dollars und damit steigender Rohstoffpreise möglich? Deflation? Wie soll das möglich sein? Der geneigte Marktbeobachter wird sich fragen, wie eine Deflation in den USA angesichts eines abwertenden Dollars und damit steigender Rohstoffpreise (Stichwort importierte Inflation) zustande kommen sollte. Zudem wirken sich die Ausweitung der Geldmenge, die niedrigen Zinsen, die US-Konjunkturmaßnahmen, die sich ausufernde Staatsverschuldung doch eigentlich alle stark inflationär aus. Der Vergleich mit Japan Auf der anderen Seite erinnert das, was in den USA in den letzten Jahren passiert ist, an die Situation in Japan nach 1990, als das Land in eine nachhaltige Deflation abrutschte. Die dortige Ereigniskette ist mit der in den USA vergleichbar. Ein Immobilienexzess und eine dramatische Aktienhausse brachen in sich zusammen. Durch diesen Crash wurde die Deckung der Kredite vernichtet, die den Immobilien- und Aktienboom finanziert haben. Das Bankensystem drohte unter der enormen Last fauler Kredite zusammenzubrechen und wurde durch staatliche Maßnahmen gestützt beziehungsweise künstlich am Leben erhalten. Niedrige Zinsen und Konjunkturprogramme ohne Wirkung Auch damals beschlossen die japanische Regierung und die Bank of Japan, durch niedrige Zinsen (bis hin zur Nullzinspolitik) und Konjunkturprogramme die Folgen dieser Krise, die Deflation, zu bekämpfen. Das Überraschende war, dass dies jedoch nicht gelang. Bis dahin ging die Volkswirtschaftslehre davon aus, dass man doch nur die Geldpresse anwerfen müsse, und schon wird eine hübsche Inflation erzeugt. Entschuldungssog Was war schief gegangen? Die Folge des Einbruchs der Immobilien und Aktienmärkte war, wie gesagt, dass ungeheure Kreditsummen plötzlich ihre Deckung verloren haben. Damit entstand sozusagen ein Sog, der wie ein schwarzes Loch im Geldsystem wirkte und die Effekte sämtlicher Maßnahmen quasi absorbierte. Versucht eine Notenbank die Geldmenge anzutreiben, wird sie es zum Beispiel über die Leitzinsen tun. Niedrige Leitzinsen erleichtern den Banken die Kreditaufnahme von der Notenbank. Sie werden also mehr Geld nachfragen. In der Theorie sollten sie dieses Geld in Form von Krediten an Unternehmen und Konsumenten weiterreichen, sonst verdienen sie daran ja nichts. Somit erhöht sich die Geldmenge - normalerweise. Zurzeit nutzen die Banken die Zentralbankkredite jedoch, um die eigenen Kreditrisiken unter anderem auch durch die Erhöhung der Eigenkapitalquoten abzudecken. Wie man allerdings an den jüngsten Zahlen einiger Großbanken gesehen hat, scheinen diese auch einen nicht unbeachtlichen Teil des Notenbankgeldes dazu zu verwenden, selbst an den Finanzmärkte aktiv zu werden. So wird zurzeit Rendite erwirtschaftet, Rendite, die unbedingt gebraucht wird, um die eigene Haut zu retten. Dadurch entsteht jedoch ein bedeutendes Problem: Zurzeit kommt nur ein kleiner Teil des Notenbankgeldes dort an, wo es sozusagen Inflation erzeugt: bei den Unternehmen und schlussendlich bei den Konsumenten. Da viele Unternehmen selbst unter der Rezession leiden, brauchen Sie Geld zur refinanzieren. Doch die Banken können sich weitere gefährliche Kredite nicht leisten. So wird verständlich, dass trotz Niedrigzinsen die Kreditvergabe in den USA immer noch stark beeinträchtigt ist und einige Analysten bereits für das Jahr 2010 eine neue Kreditmarktklemme prognostizieren. Nun muss man nur ein wenig weiter denken Aufgrund der ausufernden Staatsverschuldung in den USA wird die staatliche Stimulation der US-Wirtschaft nicht mehr lange so weitergeführt werden können. Ohne diese staatliche Stimulation muss die US-Wirtschaft zeigen, ob sie auf eigenen Füßen stehen kann. Und hier gibt es erhebliche Zweifel. Nach den Erfahrungen des New Deals (1933), eines riesigen Konjunkturprogramms nach dem 1929er Crash, wissen wir, dass die Gefahr einer zweiten Rezession besteht, sobald der staatliche Stimulus beendet wird. Sollten die Banken jedoch mit einer Rezession rechnen oder sollte diese sich sogar bereits manifestieren, wird die Vergabe von Krediten aufgrund der zunehmenden Risiken wahrscheinlich noch weiter eingeschränkt werden. In diesem Fall könnte die Kreditmarktklemme sogar noch einige Jahre bestehen bleiben. Dies würde die deflationären Tendenzen erheblich verstärken. Kein Wunder also, dass die Fed alles tut, um wenigstens ein geringes Wachstum zu fördern und dieses auch für die nächsten Jahre prognostiziert. Nun gibt es einige Analysten, die davon ausgehen, dass damals im New Deal die staatliche Stimulation zu früh eingestellt wurde. Sie hoffen, dass durch längere Stimulation die US-Wirtschaft wieder auf einen nachhaltigen Wachstumspfad gebracht werden kann. Selbst wenn das stimmen würde, die US-Wirtschaft hat noch ein weiteres, viel schwerwiegenderes Problem. Kapazitätsauslastung weist auf ein strukturelles Problem hin Dieses besteht darin, dass die Kapazitätsauslastung der US-Industrie seit den 70er Jahren rückläufig ist und vor kurzem wieder ein historisches Tief erreichte (siehe Trendlinie).  Hinter dieser sinkenden Kapazitätsauslastung verbirgt sich ein strukturelles Problem der US-Wirtschaft. Da ein gewisser Zusammenhang zwischen niedriger Kapazitätsauslastung und Deflation besteht, wird der Vergleich mit der Entwicklung der Leitzinsen (hier schwarz dargestellt) interessant. Nicht nur, dass die beiden Indikatoren offenbar in einem engen Verhältnis zueinander stehen (beide Kurven weisen einen gewissen Gleichlauf auf), nein, es hat auch fast den Anschein, als würde die Fed bewusst oder unbewusst seit Mitte der 80er Jahre alles tun, um den deflationären Effekt der nachlassende Kapazitätsauslastung der US-Wirtschaft über sinkende Zinsen etwas entgegenzusetzen. Wenn dem so wäre, bedeuten dies, dass der aktuelle Versuch der Fed, ein deflationäres Szenario wie in Japan zu verhindern, langfristig keinen Erfolg haben kann. Kurzfristig lassen sich inflationäre Impulse über die Notenbankpolitik erzeugen. Auch in Japan stieg die Inflationsrate in den Jahren 1995 bis 1997 wieder an. Doch das war nur ein kurzer Effekt. Nach diesem kleinen Anstieg rutschte Japan aber vollends in eine Rezession ab. Fazit: Auch wenn Sie zurzeit fast ausschließlich von Inflationsszenarien lesen. Die Entscheidung ist noch lange nicht gefallen. Kurzfristig ist mit einem Anziehen der Inflation durchaus zu rechnen. Mittel- bis langfristig überwiegen aber nach wie vor, trotz all der Aktionen der Fed und der US-Regierung, die deflationären Gefahren. Die Folge für die Börsen könnten sein, dass nach dieser Rally, wie weit sie auch noch gehen mag, ein stärkerer Einbruch kommen könnte. Anschließend dürften die US-Märkte für viele Jahre in einer breiteren Seitwärtsrange vor sich hindümpeln, ähnlich wie der Nikkei die letzten knapp 20 Jahre. Hoffen wir also, dass es den USA doch noch irgendwie gelingt, das Deflationsgespenst zu vertreiben, z.B. durch einen beherzten Abbau der Überkapazitäten in der US-Industrie bzw. die konsequente Umgestaltung hin zu neuen, zukunftsweisenden Technologien bei gleichzeitiger Abkehr von der Abhängigkeit von fossilen Brennstoffen. Steffens Daily -ýstockstreet.de http://www.mmnews.de/index.php/200910234056/MM-News/Deflation.html |

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

Macht sind. Die hätten die USA viel schneller ruinieren können.

http://www.spiegel.de/politik/ausland/0,1518,657846,00.html

Zehn Wahrheiten von Krauthammer

"Amerika kann den Abstieg wählen"

Vom liberalen Amerika wird er gehasst, für die Republikaner ist Charles Krauthammer ein Meinungsmacher. Klaus Brinkbäumer und Gregor Peter Schmitz haben den konservativen Kolumnisten besucht - und mit mit ihm über seine Verachtung für den Friedensnobelpreisträger Obama gesprochen.

Herr Krauthammer, hat das Nobelpreis-Komitee die Präsidentschaft Barack Obamas verdammt oder geehrt?

1. Es ist so komisch. Absurd. Es bestärkt all die Stereotypen über Obama als leere Berühmtheit. Er ist ein Mann des wiederholten Versprechens. Es gab mal einen grausamen Witz über Brasilien, der besagte, Brasilien sei das Land der Zukunft und werde es immer sein; Obama ist das Brasilien der heutigen Politiker. Obama hätte einfach sagen können: "Ich begrüße die Geste, doch ich habe noch nicht erreicht, was ich erreichen wollte." Aber er ist nicht die Sorte Mann, die das tut.

Die US-Rechte scheint Obama inzwischen mit aller Leidenschaft zu hassen. Warum reagieren die Europäer so positiv auf ihn?

2. Sie wollen den Riesen Amerika kleiner sehen, das ist ja ganz natürlich. Immerhin hat Europa 400 bis 500 Jahre lang den Globus beherrscht, ehe es in zwei Weltkriegen zivilisatorischen Selbstmord beging. Danach regierte Amerika als Hegemon. Natürlich wünschen sich die Europäer den Hegemon zurechtgestutzt, und Obama ist der perfekte Präsident, um genau das zu erreichen.

Vielleicht wollen Europäer einfach nur ein anderes Amerika. Eines, das sie wieder bewundern können.

3. Bewundern? Lesen Sie Obamas Rede vor der Uno-Vollversammlung: 'Keine Nation kann eine andere Nation dominieren oder sollte den Versuch unternehmen.' Die erste Hälfte des Satzes ist so absurd, dass nicht einmal ein Achtjähriger so reden würde. Die zweite Hälfte ist pubertärer Utopismus. Obama ist bereit, Macht zu teilen, wie keine andere Großmacht es tun würde. Könnten Sie sich vorstellen, dass Russen, Chinesen oder Deutsche als Hegemon so sprechen würden?

Es ist warm in Krauthammers Büro in Washington D.C., oder eher: tropisch heiß. Es ist ein Eckbüro wie aus den sechziger Jahren: Die Fenster sind groß, der Teppich ist blau, es gibt hier mehrere Schachbretter und dazu martialische Figuren, Skulpturen stehen herum, die Krauthammers Ehefrau gefertigt hat, es gibt Fotos seines Sohnes, Fotos von George W. Bush, und Gratulationsschreiben prominenter Republikaner liegen auf dem Schreibtisch. Draußen sitzt eine etwas altmodische Sekretärin im braunen Kostüm, ein Zimmer weiter ein junger Mann, der Krauthammers Recherchen erledigt. Im Fernsehen läuft Fox News, ton- wie endlos.

Es ist doch eine realistische Einschätzung. Amerikas Macht ist zurückgegangen.

4. Sehen Sie, irgendwann wird Amerikas Hegemonie verblassen. Langfristig, ja. Aber jetzt? Wir haben ernsthafte wirtschaftliche Schwierigkeiten, da wir Schulden anhäufen, die wir uns nicht leisten können und die den Dollar in die Tiefe reißen und zu einer Hyperinflation führen. Aber nichts ist unabwendbar. Wir können wählen, ob wir absteigen oder stark bleiben wollen. Ginge es nach Obama, würde Amerika sich der internationalen Gemeinschaft unterwerfen, die ich für eine Fiktion halte. Oder genauer: eine Absurdität. Amerika wird den Abstieg schaffen: Wir müssen nur unsere Wirtschaft ruinieren und unsere Freiheit an die internationalen Organisationen ausliefern. Die sind zu 90 Prozent wertlos und zu 10 Prozent schädlich.

Und nicht einmal zu einem Prozent nützlich?

5. Nein. Die Uno ist schlimmer als ein Desaster. Sie schafft Konflikte, die Welt wäre ohne sie besser dran.

Charles Krauthammer wird vom liberalen Amerika gehasst, so wie der Radiomoderator Rush Limbaugh oder der Fox-Polemiker Glenn Beck. Er steht ähnlich weit rechts wie jene, außenpolitisch gilt er als neokonservativ, doch er ist ernsthafter und zweifellos klüger und hin und wieder überraschend anders: Er ist für Abtreibung und gegen die Todesstrafe. Charles Krauthammer war einst Arzt, Psychiater, aber er sagt, er habe sich "mehr für die Welt dort draußen als jene in den Köpfen" interessiert, "mehr für Taten als für Worte". An jedem Freitag erscheint seine Kolumne in der "Washington Post", 200 Zeitungen drucken sie nach, 1987 bekam er den Pulitzerpreis. Charles Krauthammer ist gelähmt, seit er während seines Medizinstudiums beim Sprung in einen Pool mit dem Kopf auf den Grund schlug; er sitzt im Rollstuhl. Krauthammer sagt, sein Büro verlasse er nur selten, er sitze einfach hier und denke und schreibe, nichts sonst, denn Gespräche führe er selten, sie lenkten nur ab.

Und Obama ist in Ihren Augen …

6. … normal geworden. In seiner kurzen Präsidentschaft hat er sich schon von einer beinahe magisch charismatischen Figur in einen gewöhnlichen Politiker verwandelt. Seine Zustimmungswerte liegen etwa gleichauf mit denen der letzten fünf Präsidenten in ihrer ersten Amtszeit. Manche Leute sagen, er sei schon am Ende, weil seine Gesundheitsreform sich so schwierig gestaltet. Aber sie irren sich. Er wird ein Comeback schaffen, er wird die Reform verabschieden. Doch dann wird das Klimaschutzgesetz scheitern. Obama endet als ganz gewöhnlicher Präsident, mit manchen Erfolgen und manchen Misserfolgen.

Jeder neue Bewohner des Weißen Hauses muss sich mit der Wirklichkeit herumschlagen und Wähler enttäuschen.

7. Das stimmt. Aber Obama kam aus dem Nichts, er hatte diese unglaubliche Persönlichkeit, die Hillary Clinton zerstörte, die Demokratische Partei eroberte und ihn zum Präsidenten machte. Es war beispiellos: Ein junger Unbekannter ohne Geschichte, ohne Papierspuren, ohne bekannte Verbündete, ganz und gar eine Schöpfung seiner selbst. Ihm schlug so viel Wohlwollen entgegen. Selbst ich war begeistert am Tag seiner Wahl, obwohl ich gegen ihn gestimmt hatte. Ich hatte nicht gedacht, ich würde noch den Tag erleben, an dem ein schwarzer Präsident gewählt wird. Ich war stolz, ein Amerikaner zu sein.

Sie haben den Präsidenten einen "jungen Hamlet" genannt, da er mit einer Entscheidung über mehr Truppen in Afghanistan zögere. Aber er überlegt nur sorgfältig, nachdem Bush so oft aus der Hüfte geschossen hat.

8. Nein. Die Strategie, die Obama jetzt überdenkt, ist nicht die von Bush, es ist seine. Erinnern Sie sich: Am 27. März dieses Jahres hat er in Washington gesagt: "Heute verkünde ich eine umfassende neue Strategie für Afghanistan und Pakistan." Seit Wochen und Monaten hinterfragt er jetzt seinen eigenen Plan. Das ist in Ordnung. Aber ein Oberbefehlshaber, der seine sechs Monate vorher groß angekündigte Strategie schon wieder überdenkt, sollte das im Stillen tun, vor allem wenn gleichzeitig US-Soldaten im Feld sterben. Zeig nicht der ganzen Welt, dass du eigentlich keine Ahnung hast, was du tun sollst! Wenn deine Strategie nicht funktioniert, ändere sie, bringe sie in Ordnung! Aber demoralisiere nicht deine Partner.

Ist der Krieg in Afghanistan immer noch ein Krieg, den Amerika führen muss?

9. Der Begriff "notwendiger Krieg" in Abgrenzung zum "gewollten Krieg" kommt eigentlich aus einer anderen Debatte. Der Schriftsteller Milan Kundera schrieb einmal: "Ein kleines Land ist ein Land, das weiß, dass es verschwinden kann." Er bezog sich auf die Tschechoslowakei vor dem Zweiten Weltkrieg, Israel ist auch ein Land, das verschwinden kann und es weiß. Für Großmächte, die nicht verschwinden können, vor allem für die Weltmacht USA, gibt es keine notwendigen Kriege, die dieser Definition entsprechen. Die Frage für uns lautet vielmehr: Sind in Afghanistan die Gefahren eines Abzugs größer als die Gefahren, weiter zu kämpfen?

Ein neues Buch heißt: "The Death of Conservatism". Befindet sich die konservative Bewegung in den USA nicht im Niedergang?

10. Nach dem Sieg von George W. Bush 2004, haben viele Leute geschrieben, die Demokraten würden sich davon nie erholen. Schauen Sie, wo wir jetzt stehen. In unserem politischen System erfindet sich die Opposition ständig neu. Nach acht Jahren im Weißen Haus verliert die regierende Partei in der Regel. Es ist albern zu glauben, eine der beiden großen Parteien in den USA sei je am Ende. Die Republikaner sind 2006 und 2008 abgewatscht worden, aber sie werden ein Comeback erleben.

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

das sie mit ihrem kranken konsum system am ende sind.

http://www.spiegel.de/wirtschaft/unternehmen/0,1518,659211,00.html

General Electric

US-Top-Manager empfiehlt Deutschland als Vorbild

GE-Chef Jeffrey Immelt: "Die Welt wird sich auch ohne unser Land bewegen"

Normalerweise preisen deutsche Unternehmer die USA als ideales Wirtschaftssystem - jetzt ist es einmal umgekehrt: Jeffrey Immelt, Chef des US-Industriegiganten General Electric, rät seinen Landsleuten, nach Europa zu blicken: "Wir müssen uns Deutschland zum Vorbild nehmen."

Hamburg - Die USA müssen sich nach Ansicht eines ihrer mächtigsten Manager stärker am deutschen Wirtschaftsmodell orientieren. "Wir Amerikaner müssen wieder daran glauben, dass wir auch etwas herstellen können. Ich sage neuerdings immer, dass wir uns Deutschland zum Vorbild nehmen müssen", sagte Jeffrey Immelt, Chef des amerikanischen Industriegiganten General Electric in einem Interview mit der "Zeit".

"Mehr als 40 Prozent des deutschen Bruttoinlandsprodukts sind Exporte, in den USA sind es nur sieben Prozent. Das ist lächerlich."

Immelt kritisierte in dem Interview auch die amerikanische Klimapolitik: "Ich persönlich glaube, dass green investing eine der großen Wachstumsindustrien des 21. Jahrhunderts ist. Da muss man schnell sein und sich an die Spitze setzen oder man hat das Nachsehen. China wird dieses Jahr mehr Geld in die Windenergie investieren als die USA. Es ist ja nicht so, dass die einfach abwarten und gucken, was wir machen. Die Welt wird sich auch ohne unser Land bewegen."

Zum stark gefallenen Aktienkurs von General Electric, das unter Immelts Vorgänger Jack Welch das wertvollste Unternehmen der Welt war, sagte der Konzernchef: "Die Aktie hat sich nicht so entwickelt, wie wir das gerne hätten." Obwohl das Unternehmen im laufenden Jahrzehnt schon dreimal so viel verdient habe wie in den gesamten neunziger Jahren, notiere die Aktie weit unter den damaligen Höchstkursen.

wal/dpa

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

hahah was ein abgefucktes System.

http://wirtschaftquerschuss.blogspot.com/2009/11/das-gegenteil-eines-american-dream.html

"Das Gegenteil eines American Dream"

Es fällt manchmal schwer sich von denen in der Realität eingeholten Plattitüden zu trennen. Der American Dream ist zur Farce verkommen! 7,2 Millionen offiziell verlorene Jobs seit Januar 2008 bis September 2009 und auch im Oktober wird der Stellenabbau, wie der morgige Arbeitsmarktbericht trotz Beschönigungen zeigen wird weitergangen sein!

Welcher American Dream und vor allem für wen, werden sich auch die 46,3 Millionen US-Bürger ohne Krankenversicherung fragen! Vielen der 7,3 Millionen Kinder in den USA ohne Krankenversicherung wird schon in jungen Jahren die Phrase, jeder kann es zu etwas bringen, verdeutlicht werden. Bei einem ehrlicheren Ansatz wäre wenigstens Chancengleichheit eine Grundvoraussetzung für die Füllung dieser inhaltslosen Floskeln. Ähnlich dürfte es den 39,8 Millionen US-Bürger bzw. 13,2% der Bevölkerung gehen, die laut U.S. Census Bureau in 2008 unterhalb der Armutsgrenze leben mussten!

Aktuell liefert das US-Landwirtschaftsministeriums (United States Department of Agriculture - USDA), mit seinen Daten zu den Beziehern von Lebensmittelmarken einen weiteren Beleg dafür, dass sich der American Dream in sein perfides Gegenteil verkehrt hat! Für den Monat August 2009 meldet das USDA ein neuen Rekord von 36,491920 Millionen US-Bürgern, welche Lebensmittel per Kreditkarte für durchschnittliche 132,99 Dollar pro Person auf Basis des Supplemental Nutrition Assistance Program (SNAP) bezogen.

> Der explosive Anstieg der Lebensmittelmarken-Bezieher auf Monatsbasis. Angesichts dieses Charts dürfte klar sein, wie die Wahrscheinlichkeiten zu den Gewinnern bzw. Verlierern des Gesellschaftssystems zu zählen verteilt sind! Im August 2009 stieg die Zahl der Food Stamps-Bezieher um kräftige 640'741 zum Vormonat an! Im Vergleich zum Vorjahresmonat waren es sogar unglaubliche 7,032 Millionen US-Bürger mehr, die Leistungen aus dem Snap-Program bezogen, ein Anstieg von 23,9%! <

> Der explosive Anstieg der Lebensmittelmarken-Bezieher auf Monatsbasis. Angesichts dieses Charts dürfte klar sein, wie die Wahrscheinlichkeiten zu den Gewinnern bzw. Verlierern des Gesellschaftssystems zu zählen verteilt sind! Im August 2009 stieg die Zahl der Food Stamps-Bezieher um kräftige 640'741 zum Vormonat an! Im Vergleich zum Vorjahresmonat waren es sogar unglaubliche 7,032 Millionen US-Bürger mehr, die Leistungen aus dem Snap-Program bezogen, ein Anstieg von 23,9%! <

Die Phrase vom American Dream verdeutlichen diese Zahlen, im Jahr 1970 waren 4,3 Millionen Menschen Bezieher der Food Stamps und das Programm verursachte 577 Millionen Dollar an Kosten. 1990 waren es bereis 20,1 Millionen Bedürftige die Leistungen bezogen und die Kosten stiegen auf 15,5 Mrd. Dollar. Im Jahr 2000 bezogen 17,2 Millionen Menschen Lebensmittelmarken, die Kosten stiegen auf 17,1 Mrd. Dollar. Im August 2009 waren es nun 36,49 Millionen, zugleich explodierten die Kosten des SNAP-Program auf ein neues monatliches Allzeithoch. Nur im August verschlang SNAP 4,853 Mrd. Dollar an direkten Hilfen, ohne die Kosten für den Verwaltungsaufwand! Auf das Jahr hochgerechnet dürften sich die Kosten für die direkten Zuwendungen auf ca. 52 Mrd. Dollar belaufen, im Jahr 2008 waren es 34,611 Mrd. Dollar! Im Rahmen des US-Konjunkturprogramm 2009 (American Recovery and Reinvestment Act) in Höhe von 787 Mrd. Dollar, fließen in den nächsten 5 Jahren auch 20 Mrd. Dollar zusätzlich in das Lebensmittelprogramm für Bedürftige! Dies erklärt auch den Anstieg der staatlichen Zuwendung an die Bedürftigen von +31,2% zum Vorjahresmonat auf nun 132,99 Dollar pro Person!

SNAP ist aber trotz gestiegener Zuwendungen alles andere als ein Wohlfühlprogramm für Bedürftige, denn um in den "Genuss" der Kreditkarten für Lebensmittelausgaben zu kommen, müssen arbeitsfähige Erwachsene zwischen 16 und 60 Jahren den Nachweis erbringen, dass sie Arbeit suchen und bereit sind bestimmte Arbeiten zu akzeptieren, z. B. an Beschäftigungs- und Ausbildungsprogrammen teilnehmen. Die entmutigten Arbeitnehmer, die aufgegeben haben einen Job zu suchen, fallen wie in der Arbeitslosenstatistik auch bei SNAP durchs Netz. Erwachsene ohne Kinder können generell nur maximal 3 Monate SNAP beziehen. Nahezu 76% der Lebensmittelmarken gehen an Familien mit Kindern, davon 61% an Kinder mit nur einem Elternteil.

Als Voraussetzung für die Bedürftigkeit wird die Armutsgrenze herangezogen. Diese ist bei SNAP für einen 1 Personenhaushalt aktuell mit 903 Dollar (610 Euro) Nettoeinkommen je Monat und für einen 4 Personenhaushalt mit 1838 Dollar Netto definiert!

Ganz im Gegensatz zu den Finanzinstrumenten am Kapitalmarkt, sind die beziehbaren Lebensmittel der Armen stark reglementiert. Bier, Wein, Alkohol, Zigaretten, Tabak, Tiernahrung, Kosmetikprodukte, Medikamente, Vitamine, Restaurants, selbst Fast Food-Lokale sind vom Bezug ausgeschlossen (Details: PDF Snap/Retailers).

Dies sind unsäglichen Zustände, weder ein American Dream noch eine Recovery-Story, angesichts der getätigten und geplanten Bailouts, Liquiditätshilfen und Kreditgarantien des Staates und der US-Notenbank zum Erhalt des Banken- und Finanzsystems.

Quelle Daten: SNAP-Program

Kontakt: info.querschuss@yahoo.de

Eingestellt von Querschuss um 14:22

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

guter Artikel. Es ist schon echt witzig das wir so gut wie nix aus der Kriese

gelernt haben oder nichts ändern wollen. Der US Carry Trade ist wie ein

gewaltiger Tsunami, der sich immer mehr auftürmt und am ende alles wegspühlen

wird. In 1 oder 2 Jahren ist es soweit....

PS: Boni liegt schon wieder 10% höher als im Rekordjahr. lol saugeil...

Mit Vollgas zum nächsten Crash

Rainer Sommer 11.11.2009

Nachdem nun auch das G20-Treffen vom Wochenende nicht einmal Ansätze für eine Lösung der globalen Probleme gebracht hat, ist es wohl nicht mehr die Frage ob, sondern nur noch wann es in diesem Krisenzyklus zur nächsten Finanzmarktkatastrophe kommen wird

Da auf jeden Boom irgendwann ein Einbruch folgt, ist die Voraussage künftiger Crashs immer ein risikofreier Tipp, zumindest sofern auf genaue Zeitangaben verzichtet wird. Allerdings haben die Finanzmärkte normalerweise die Tendenz, nach einem schweren Crash für einige Jahre etwas vorsichtiger zu sein und auf die in Boomzeiten üblichen Exzesse zu verzichten. Aber während der jüngste Crash ja eigentlich schwer genug gewesen sein sollte, um die Märkten vor übermäßiger Euphorie zu bewahren, ist das Gegenteil der Fall.

Mit ihren Versuchen, die Krise zu überwinden, verursachen die Regierungen und Notenbanken der G20-Staaten bereits wieder genau die Euphorie, die vor kaum einem Jahr in den fast völligen Zusammenbruch des globalen Finanzsystems geführt hat.

Das legen zumindest die

Dazu ließen die G20-Staaten sich gerne überreden, erhielten sie so doch eine quasi offizielle Legitimation zum Schuldenmachen und Gelddrucken, was die gewohnheitsmäßig kurzfristig denkenden Politiker nun wohl der letzten Hemmungen berauben dürfte. Der einzige breite Konsens, den die G20 finden konnten, bestand offenbar darin, dass die Förderung des Wirtschaftswachstums in allen Ländern Priorität haben sollte, wie auch US-Finanzminister Timothy Geithner tags darauf

Mit keinem Wort erwähnt wurden indes die globalen Ungleichgewichte, die vielleicht den wichtigsten einzelnen Beitrag zum entstehen der Krise geleistet haben, namentlich die "Bretton Woods II" (

Dies ist vor allem deswegen zu erwarten, weil die Lasten dieses Arrangements nicht von China und den USA, sondern vor allem von den Staaten getragen werden, deren internationale Wettbewerbsfähigkeit unter der steten Unterbewertung des Dollar/Yuan-Währungsverbunds leidet, derzeit also vor allem von Euro-Europa und den anderen Hartwährungsländern. Angesichts der weltweit vorliegenden Nullzinsen bleibt diesen Ländern nur die Möglichkeit, gleichfalls Dollars zu kaufen, um die eigene Währung zu drücken – wie es viele ostasiatische Länder handhaben –, oder sie müssen zusehen, wie ihre Exporteure immer mehr ins Hintertreffen geraten und ihr Inlandsmarkt von billigen ausländischen Gütern überschwemmt wird.

Mutter aller Carry-trades

Gleichzeitig ermöglicht erst die chinesische Finanzierung den USA die anhaltende Niedrigzinspolitik der US-Notenbank, die andernfalls wohl mehr Rücksicht auf die Langfristzinsen nehmen müsste. So hingegen kann sie die monetären Schleusen offen lassen, was inzwischen die

Man erinnere sich an den so genannten Yen-Carry-trade. Als der Boom weltweit noch voll am Laufen war, hatte Japan noch immer unter den Folgen seiner Finanzexzesse der 1980er Jahre zu leiden und als weltweit erste Notenbank Jahrelang Geld zinsenfrei verliehen. Das machte den japanischen Yen zur globalen Niedrigzins-Finanzierungswährung, die für Finanzanlagen in Hochzinsländern genutzt wurde. Das war nur aufgrund einer ökonomischen Anomalie rentabel, denn eigentlich sollte "im Gleichgeicht" die höher verzinste Währung tendenziell im Ausmaß ihres Zinsvorsprunges abwerten, was dem Zinsdifferenzial der Forward-Wechselgeschäfte entspricht, nicht aber der ökonomischen Realität.

So strichen die Trader neben der Zinsdifferenz oft auch noch Wechselkursgewinne ein, was den Finanzakrobaten zwar gewaltige Gewinne brachte, mit dem Ausbruch der Krise aber gravierende Folgen zeigte. Denn als die Risiken der Zielländer plötzlich wesentlich höher eingeschätzt wurden, mussten viele stark fremdfinanzierten Trader ihre Positionen zwangsweise auflösen, was zu eine Kaskade an weiteren Verkäufen und Preiseinbrüchen führte und stark dazu beitrug, dass die Krise fast augenblicklich auf weltweit alle als riskant geltenden Finanzanlagen übergreifen konnte.

Das ruinierte etliche Trader, die freilich immer mit Verlusten gerechnet hatten. Immerhin ist diese Strategie grundsätzlich drei erheblichen Gefahren ausgesetzt: Es könnte die Zielwährung plötzlich drastisch an Wert verlieren, es könnte der Preis des Anlagegutes einbrechen und es könnte die Finanzierungswährung plötzlich teurer werden, was allesamt zu erheblichen Verlusten führen kann.

Derzeit sind diese Gefahren hingegen weitgehend gebannt. Denn wie die Fed letzte Woche verlautbarte, ist mit dem Dollar als Finanzierungswährung zumindest das Zinsänderungsrisiko vernachlässigbar; und auch das Wechselkursrisiko wurde seit März ausschließlich zugunsten der Trader schlagend, ebenso die Preissteigerungen bei den riskanten Anlagegütern.

![]() Trader leihen sich Gelder zu 20 Prozent negativen (!) Zinsen, um mit großem Hebel in eine Masse an riskanten, globalen Anlagegütern zu investieren, deren Preise aufgrund der exzessiven Liquidität und des Carry-trades steigen. Weil die Gewinne in der Gegend von 50 bis 70 Prozent liegen sieht jeder Investor, der dieses riskante Spiel spielt, wie ein Genie aus – selbst wenn er nur auf einer gewaltigen Blase reitet, die von stark negativen Kreditkosten finanziert wird.

Trader leihen sich Gelder zu 20 Prozent negativen (!) Zinsen, um mit großem Hebel in eine Masse an riskanten, globalen Anlagegütern zu investieren, deren Preise aufgrund der exzessiven Liquidität und des Carry-trades steigen. Weil die Gewinne in der Gegend von 50 bis 70 Prozent liegen sieht jeder Investor, der dieses riskante Spiel spielt, wie ein Genie aus – selbst wenn er nur auf einer gewaltigen Blase reitet, die von stark negativen Kreditkosten finanziert wird.

Nouriel Roubini

Aber auch die Zielwährungen werden durch die einströmenden Dollars immer teurer, so dass das betroffene Land Gefahr läuft, an Wettbewerbsfähigkeit zu verlieren. Wehrt es sich durch monetäre Operationen, die die eigene Währung schwächen sollen, gefährden die erforderlichen Sterilisierungsmaßnahmen die inländische Preisstabilität und führen zwangsläufig ebenso zu spekulativen Blasen, wie die Carry-trades selbst.

![]() Und so wird die quer über alle riskanten Anlageklassen perfekt korrelierte Blase jeden Tag nur immer größer.

Und so wird die quer über alle riskanten Anlageklassen perfekt korrelierte Blase jeden Tag nur immer größer.

Nouriel Roubini

Da diese ins Ausland geflossenen Gelder zu Hause natürlich fehlen, springen die Fed und die anderen großen Notenbanken ein und kaufen direkt alle Arten von einheimischen Schuldtiteln. Das macht es den weniger risikofreudigen Tradern zudem viel leichter, etwa mit den Nullzins-Dollars auch Dollaranlagen zu kaufen, etwa die zurzeit in Massen emittierten Staatsanleihen oder die höherrentierlichen mit Hypothekar-, Unternehmens- oder Kreditkartenschulden unterlegten "Asset Backed Securities". Damit verzichten die Investoren laut Roubini zwar auf annualisiert rund 20 Prozent Rendite, entgehen aber auch dem Währungsrisiko und sind dank Fed vor starken Einbrüchen des Anlagegutes geschützt.

Notenbanken finanzieren Gewinne der Investmentbanken und Hedge Fonds

Während die Zentralbankgelder also nicht in Kredite an die Realwirtschaft, sondern in Finanzmarktgeschäfte fließen, profitieren davon am meisten diejenigen, die für die Krise verantwortlich sind und schon zuvor davon profitiert haben: die Investmentbanken und Hedge Fonds, die in diesem Jahr – wenn kein Crash dazwischen kommt – anscheinend so hohe Gewinne einfahren werden, wie niemals zuvor. So werden laut Bloomberg die drei führenden US-Investmentbanken Goldman Sachs, Morgan Stanley und JPMorgan Chase 29,7 Mrd. Dollar an Boni ausbezahlen, das sind 60 Prozent mehr als im Vorjahr und fast zehn Prozent mehr als im bisherigen Rekordjahr 2007 Die Hedge Fonds hingegen könnten angesichts der für heuer erwartenden Gewinne mit hohen Zuflüssen rechnen und schon im Jahr 2010 das bisherige Rekord-Anlagevolumen von zwei Billionen Dollar überschreiten, heißt es optimistisch aus der Deutschen Bank.

Voraussetzung dafür ist die weiterhin unbeschränkte Finanzierungsbereitschaft der Notenbanken sowie eiserne Nerven der Investoren. Denn so wie bereits vor der Krise ist das System extrem anfällig für Schwankungen sowohl bei den Währungsrelationen wie bei den Preisen der Anlagegüter. So könnte ein Moment plötzlicher Dollarstärke schlagartig zum massenhaften Auflösen der Carry-trades, zu Kurseinbrüchen in den Emerging Markets und zu einer weiter steigender Dollar-Nachfrage aufgrund einer neuerlichen globalen Flucht in die Qualität führen. Dann würden gleichzeitig aber auch an der Wall Street und überall sonst die Aktienkurse einbrechen, und schon wären wir neuerlich mit Chaos, Panik und den diversen Rettungsaktionen konfrontiert. Wie Rubini anmerkt "scheinen die Fed und andere Entscheidungsträger die Monster-Blase nicht zu bemerken, die sie kreieren. Je länger sie aber blind bleiben, umso härter werden die Märkte fallen".

Schon jetzt bleibt indes ein Rätsel, wie die Notenbanken ihre Geldpolitik zurückfahren wollen, ohne das filigrane Finanzmarktgefüge zu stören. Zwar hat die EZB als einzige der großen Notenbanken bereits offen die Frage gestellt, wie lange bestimmte Notkredit-Fazilitäten noch erforderlich sein werden, etwa jene mit einjähriger Laufzeit. Allzu drastisch wird aber auch die EZB nicht vorgehen können, müsste sie dann doch wohl einzelne Euro-Staaten über die Klinge springen lassen, was wohl die gesamte Währungsunion existenziell bedrohen würde.

Immerhin haben alle EU-Staaten zuletzt massiv Staatsanleihen begeben, welche großteils von Banken übernommen wurden, die diese risikofreien Aktiva durchwegs mit EZB-Geldern finanziert haben. So lange der Geldbedarf der Staaten nicht abnimmt, werden die Notenbanken auch die Finanzierung der Banken nicht zurücknehmen können bzw. dürfen. Denn wie der in seiner Amtszeit stets seine absolute Unabhängigkeit betonende langjährige Fed-Chef Alan Greenspan nach seiner Pensionierung eingestanden hatte, sei es manchmal "politisch nicht opportun" gewesen, die Zinsen zu erhöhen, selbst wenn er es gewollt hätte. Das sagte Greenspan übrigens zu den Niedrigzinsen in den Jahren 2003/2004, die er auf Druck der Bush-Administration nicht habe anheben dürfen und die heute als wichtigste Voraussetzung für die Finanzmarktexzesse gelten, die dem Crash vorangegangen waren.

Artikel-URL: http://www.heise.de/tp/r4/artikel/31/31478/1.html

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

Isch: was denkste...wie gehts weiter...jetzt am boden?

Er: Alles voll krass...jetzt wirds raufgehen...wie weit weiss keiner aber bei 6000-6200 sollte der Deckel drauf sein..da die restlichen guten genau wissen, dass der richtige Einbruch erst noch kommt

Isch: richtige Einbruch? wie?warum?

Er: Das bisher offengelegte ist doch nur makulatur...400Milliarden hier, 900 Milliarden dort als Supporter...Peanuts.....es sind noch Leichen von vielen Billionen in den Kellern...die nicht mit realem geld wettgemacht werden können

Isch: sondern?

Er: pleiten, Inflationen, Währungsreformen usw.usw......

Isch: na denn...einmal geknallt und dann haben sie es jetzt wenigstens kapiert..

Er: lacht.....kapiert? wer?

Isch: warum lachst du?

Er: Es werden die schuldigen rausgehauen in den banken und es kommen neue....ergo?

Isch: ergo?

Er: Jeder ist in diesem geschäft nur und wirklich nur auf sich bedacht und somit werden die neuen auch wieder toxische papiere handeln und noch vieles mehr...

Isch: meinste wirklich, aufsicht usw. sollten dies verhindern, oder?

Er: lacht viel lauter....Aufsicht? geld regiert die Welt.....und da es heute noch schwieriger sein wird...handeln die neuen jetzt bereits schon wieder risikopapiere, und das mitten in der krise...lacht wieder.....

Isch: oha...

Er: der zyklus verkürzt sich aber und die nächsten rückschläge oder krisen werden nicht lange auf sich warten lassen, da in immer kürzerer zeit versucht wird, für sich persönlich den grössten profit zu holen und nach mir die sinnflut....

Isch: und was kann man kaufen...

Er: kaufenkaufenkaufen bis die ersten aussteigen und dann kann man getrost so ziemlich alles shorten, weil es jede branche und jedes land betreffen wird...

Und es kam bisher so...und allein die 2 noch fehlenden grossbanken (keine abschreibungen und verluste bisher ausgewiesen) sollen fast 1 billion im keller haben.....als verluste

na Mahlzeit....

http://www.spiegel.de/wirtschaft/soziales/0,1518,661025,00.html

176,4 Milliarden Dollar

US-Haushaltsdefizit erreicht im Oktober Rekordhoch

Das Loch im US-Staatshaushalt wächst weiter: Nach einem Rekorddefizit 2009 war der vergangene Monat der schlechteste Oktober aller Zeiten. In der Kasse klafft ein Minus von 176,4 Milliarden Dollar - mehr als von Experten erwartet.

Washington - Das Haushaltsdefizit der USA ist im Oktober auf eine Rekordhöhe von 176,4 Milliarden Dollar (knapp 120 Milliarden Euro) gestiegen. Das teilte das Finanzministerium am Donnerstag in Washington mit. Damit übertrifft die Deckungslücke sogar die von Experten angenommenen 150 Milliarden Dollar. Das Minus geht vor allem auf geringere Steuereinnahmen zurück, die mit 135,3 Milliarden Dollar um 17,9 Prozent hinter dem Ergebnis von Oktober 2008 lagen.

Im abgelaufenen Haushaltsjahr 2009, das am 30. September endete, hatten die Vereinigten Staaten ein Rekorddefizit von 1,42 Billionen Dollar verbucht - 958 Milliarden Dollar mehr als im Vorjahr. Für das laufende Jahr rechnet die Regierung Barack Obamas mit einer erneuten Steigerung auf dann 1,5 Billionen Dollar, auch die Prognose für 2011 veranschlagt das Defizit noch bei mehr als einer Billionen.

Gründe für das riesige Loch im Staatshaushalt sind neben den aufgrund der Rezession eingebrochenen Steuereinnahmen die milliardenschweren Rettungspakete für ins Trudeln geratene Banken, die staatliche Übernahme der Immobilienfinanzierer Fannie Mae Chart zeigen und Freddie Mac Chart zeigen und das Paket der Regierung von Präsident Obama zur Ankurbelung der Wirtschaft im Umfang von 200 Milliarden Dollar.

can/AP

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

"Ein nachhaltiger Aufschwung ohne neue Jobs und den Einkommen daraus, ist nicht nur eine Illusion, sondern die Fortsetzung der Vodooökonomie."

Besser kann man es nicht zusammenfassen. Der große Knall wird erst noch kommen!

Freitag, 6. November 2009

"17,5% breiter gefasste US-Arbeitslosenquote"

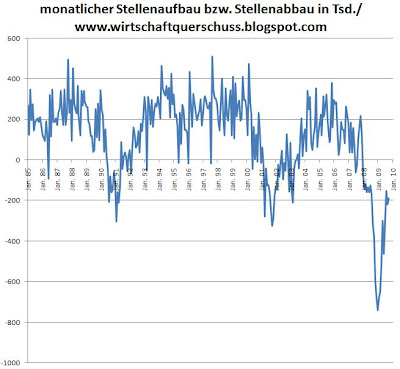

Bereits den 22. Monat in Folge führt die Finanz- und Wirtschaftskrise zu einem Stellenabbau in den USA! Im Oktober 2009 lag die Anzahl des vom Bureau of Labor Statistics (BLS) gemeldeten Stellenabbaus bei saisonbereinigte -190'000 Jobs! Insgesamt kumuliert sich der Stellenabbau auf gewaltige -7,304 Millionen verlorene Jobs seit Dezember 2007! Dies ist der längste und größte Einbruch am Arbeitsmarkt seit Beginn der Datenerhebung durch das BLS im Jahre 1939! Die Daten zum Stellenabbau sind aber sogar die vergleichsweise Positiven des US-Arbeitsmarktberichts Oktober!

> Die Dramatik des Stellenabbaus lässt signifikant nach. Allerdings auch ein verlangsamter Stellenabbau ist immer noch ein Stellenabbau. Im Chart der Stellenaufbau/abbau seit Januar 1985. Die Non-Farm Payroll Employments messen die Anzahl der Stellen in mehr als 500 Wirtschaftszweigen der USA, ausgenommen ist die Landwirtschaft. <

> Die Dramatik des Stellenabbaus lässt signifikant nach. Allerdings auch ein verlangsamter Stellenabbau ist immer noch ein Stellenabbau. Im Chart der Stellenaufbau/abbau seit Januar 1985. Die Non-Farm Payroll Employments messen die Anzahl der Stellen in mehr als 500 Wirtschaftszweigen der USA, ausgenommen ist die Landwirtschaft. <

> Kumuliert man in jedem einzelnen Monat den Stellenabbau der letzten 12 Monate erhält man diesen Chart. Erstmals ist auch hier der Versuch einer ersten Bodenbildung zu sehen. <

> Kumuliert man in jedem einzelnen Monat den Stellenabbau der letzten 12 Monate erhält man diesen Chart. Erstmals ist auch hier der Versuch einer ersten Bodenbildung zu sehen. <Allerdings der Stellenabbau beschreibt das Problem nur unzureichend, denn eigentlich müssten monatlich ca. 130'000 neue Stellen geschaffen werden, um das Beschäftigungsniveau in der aktuellen Relation zur Struktur und Entwicklung der Bevölkerung konstant zu halten. Bereits seit dem Jahr 2007 lag der Durchschnitt der neu geschaffenen Stellen unter 130'000 im Monat!

Die Daten zum Stellenaufbau/abbau (Establishment Data) über alle Teilbereiche außer der Landwirtschaft werden bei den Unternehmen direkt von der BLS abgefragt. Die Daten zur Beschäftigung der abgefragten Unternehmen reflektieren ein Drittel der lohnabhängigen Beschäftigten.

Die Arbeitslosenquote U-3 stieg im Oktober auf 10,2%, nach 9,8% im Vormonat und 6,6% im Vorjahresmonat und zugleich auf den höchsten Stand seit April 1983, damals mit einer Arbeitslosenquote von ebenfalls 10,2%! Hinter der aktuellen Arbeitslosenquote von 10,2% verbergen sich saisonbereinigte (seasonal adjusted, SA) 15,7 Millionen offiziell registrierte Arbeitslose, ein Anstieg von +558'000 zum Vormonat und von +5,479 Millionen zum Vorjahresmonat!

> Die US-Arbeitslosenquote U-3 im Chart seit 1948. <

> Die US-Arbeitslosenquote U-3 im Chart seit 1948. < > Die 15,7 Millionen Arbeitnehmer ohne Job markieren ein neues Allzeithoch, seit Beginn der Datenerhebungen im Jahr 1939! Der Langfristchart seit 1948! <

> Die 15,7 Millionen Arbeitnehmer ohne Job markieren ein neues Allzeithoch, seit Beginn der Datenerhebungen im Jahr 1939! Der Langfristchart seit 1948! < > Ebenfalls ein neues Allzeithoch markiert die Zahl der Langzeitarbeitslosen, mit 5,594 Millionen, die länger als 27 Wochen keinen Job haben! Ein brutaler Anstieg von +145,9% zum Vorjahresmonat bzw. um +3,319 Millionen! Im Oktober beträgt der Anteil der Arbeitslosen die für 27 Wochen oder länger arbeitslos sind, gewaltige 35,6% an den gesamten Arbeitslosen! <

> Ebenfalls ein neues Allzeithoch markiert die Zahl der Langzeitarbeitslosen, mit 5,594 Millionen, die länger als 27 Wochen keinen Job haben! Ein brutaler Anstieg von +145,9% zum Vorjahresmonat bzw. um +3,319 Millionen! Im Oktober beträgt der Anteil der Arbeitslosen die für 27 Wochen oder länger arbeitslos sind, gewaltige 35,6% an den gesamten Arbeitslosen! <

Die Anzahl der Langzeitarbeitslosen ist ein gewichtiges Problem, denn im Oktober fielen täglich 7'000 Arbeitslose aus der Arbeitslosenversicherung (Unemployment Insurance) heraus, dies brachte die US-Regierung erneut unter Druck, denn die normale Bezugsdauer der Arbeitslosenunterstützung in den USA betrug ursprünglich nur 26 Wochen. Die Bezugsdauer wurde wegen der Wirtschaftskrise bereits deutlich ausgeweitet, auf bis zu 53 Wochen in etlichen Bundesstaaten, um die gröbsten Verwerfungen aus der Arbeitslosigkeit abzufedern. US-Präsident Obama unterschrieb heute ein weiteres Gesetz, nach dem bereits das Repräsentantenhaus und der Senat dem Entwurf zugestimmt hatten, welches die Bezugsdauer von Arbeitslosengeld für ca. 2 Millionen Betroffene noch mal für alle Bundestaaten um 14 Wochen verlängert. Für die Bundesstaaten mit einer Arbeitslosenquote von über 8,5% gibt es noch eine zusätzliche Verlängerung der Bezugsdauer von 6 Wochen und in fast allen Bundesstaaten mit einer Arbeitslosenquote von über 8,5% werden nun insgesamt 73 Wochen Arbeitslosengeld gezahlt! > Im Vergleich zu den anderen Zeiträumen der Arbeitslosigkeit, findet der Anstieg besonders bei den Langzeitarbeitslosen statt, die länger als 27 Wochen keinen Job haben! <

> Im Vergleich zu den anderen Zeiträumen der Arbeitslosigkeit, findet der Anstieg besonders bei den Langzeitarbeitslosen statt, die länger als 27 Wochen keinen Job haben! <

Die Daten zu den Erwerbsfähigen, dem Stand der Beschäftigung, den Arbeitslosen, der Arbeitslosenquote, sowie die Zahl der Nichterwerbsfähigen (Household Data), werden an Hand einer Umfrage des Census Bureaus bei 60'000 Haushalten für das Bureau of Labor Statistics (BLS) ermittelt!

> Die Anzahl der Beschäftigten sank im Oktober laut den Household Data um kräftige -589'000, nach bereits knackigen -785'000 im Vormonat und damit wesentlich stärker als man aus den Establishment Data zum Stellenabbau vermuten würde! <

> Die Anzahl der Beschäftigten sank im Oktober laut den Household Data um kräftige -589'000, nach bereits knackigen -785'000 im Vormonat und damit wesentlich stärker als man aus den Establishment Data zum Stellenabbau vermuten würde! < Die dem Arbeitsmarkt zur Verfügung stehenden Arbeitskräfte (Civilian Labor Force) waren im Oktober nur um -31'000 auf 153,975 Millionen gefallen! Im Vormonat verschwanden noch gewaltige -571'000 Arbeitskräfte, die angeblich dem Arbeitsmarkt abhanden gekommen waren. Die dem Arbeitsmarkt zur Verfügung stehenden Arbeitskräfte sind mehr als relevant, denn sie sind die Bezugsgröße von der zusammen mit der Anzahl der Arbeitslosen, die Arbeitslosenquote ermittelt wird. Sinkt die Anzahl der dem Arbeitsmarkt zur Verfügung stehenden Arbeitskräfte, wirkt sich dies unmittelbar positiv auf die ermittelte Arbeitslosenquote. Die relativ stabilen dem Arbeitsmarkt zur Verfügung stehenden Arbeitskräfte im Oktober, ließen nun auch die Arbeitslosenquote um +0,4%, kräftiger als im Vormonat (+0,1%) steigen.

Fragwürdiger, intransparent und manipulativ ist der weiter hohe Anstieg auch im Oktober von +259'000 Arbeitskräften die dem Arbeitsmarkt (Not in Labor Force) angeblich nicht mehr zur Verfügung standen an, nach noch kräftigeren +807'000 im Vormonat! Je schlechter die Wirtschaftlage, um so weniger Arbeitskräfte, stehen dem Arbeitsmarkt angeblich zur Verfügung, ein weiterer Statistik-Witz! Nicht für den Arbeitsmarkt zur Verfügung und damit für die Ermittlung der offiziellen Arbeitslosenquote nicht relevant, waren im Oktober insgesamt saisonbereinigte 82,575 Millionen Erwachsene Personen!

> 82,575 Millionen Erwachsene, die dem Arbeitsmarkt angeblich nicht mehr zur Verfügung standen. Ein Anstieg zum Vormonat von +259'000 und im Vergleich zum Vorjahresmonat waren es gewaltige 2,367 Millionen! <

> 82,575 Millionen Erwachsene, die dem Arbeitsmarkt angeblich nicht mehr zur Verfügung standen. Ein Anstieg zum Vormonat von +259'000 und im Vergleich zum Vorjahresmonat waren es gewaltige 2,367 Millionen! <  > Noch deutlicher macht es dieser Chart seit 1948. Er zeigt das Verhältnis der Beschäftigten zur Bevölkerung im arbeitsfähigen Alter. Im Oktober sank das Verhältnis auf 58,5%, auf den Stand von Oktober 1983! Der Durchschnitt des Ratio zwischen dem Jahr 2000 bis 2008 lag bei 62,93%! <

> Noch deutlicher macht es dieser Chart seit 1948. Er zeigt das Verhältnis der Beschäftigten zur Bevölkerung im arbeitsfähigen Alter. Im Oktober sank das Verhältnis auf 58,5%, auf den Stand von Oktober 1983! Der Durchschnitt des Ratio zwischen dem Jahr 2000 bis 2008 lag bei 62,93%! < Die Anzahl der Beschäftigten (138,275 Mio.) in der Relation zur Bevölkerung im arbeitsfähigen Alter ab 16 Jahre (236,55 Millionen aus: Civilian Labor Force+Not in Labour Force) sank also auf nur noch 58,5%. Zur Gesamtbevölkerung (307,883 Mio.) betrug das Verhältnis sogar nur 44,91%!

In der breiter gefassten Arbeitslosenquote U-6 erscheinen zusätzlich die Arbeitnehmer in Teilzeit, welche aber einen Vollzeitarbeitsplatz suchen (9,284 Millionen, saisonbereinigt), die marginal und geringfügig beschäftigten Arbeitnehmer (2,273 Millionen, nicht saisonbereinigt) und die sogenannten entmutigten Arbeitnehmer (Discouraged Workers, 808'000, nicht saisonbereinigt), welche nicht nachgewiesener Weise einen Arbeitsplatz im 1-Monats-Erhebungszeitraum suchten.

> Auch die saisonbereinigten Arbeitnehmer in Teilzeit, welche aber einen

> Auch die saisonbereinigten Arbeitnehmer in Teilzeit, welche aber einenVollzeitarbeitsplatz suchten, stiegen im Oktober um +105'000 auf 9,284 Millionen und damit auf ein neues Allzeithoch! Ein Anstieg von +35,6% bzw. um +2,436 Millionen zum Vorjahresmonat! Im Chart die Daten seit Januar 1978. <

> Die nicht saisonbereinigte Anzahl der marginal und geringfügig beschäftigten Arbeitnehmer stieg ebenfalls auf ein Allzeithoch, um +154'000 auf 2,273 Millionen. Die Daten seit Beginn der Erhebungen im Jahr 1994. <

> Die nicht saisonbereinigte Anzahl der marginal und geringfügig beschäftigten Arbeitnehmer stieg ebenfalls auf ein Allzeithoch, um +154'000 auf 2,273 Millionen. Die Daten seit Beginn der Erhebungen im Jahr 1994. < > Die Anzahl der nicht saisonbereinigten, sogenannten entmutigten Arbeitnehmer, welche nicht nachgewiesener Weise einen Arbeitsplatz im 1-Monats-Erhebungszeitraum suchten, stieg auch auf ein Allzeithoch, um +102'000 auf 808'000. <

> Die Anzahl der nicht saisonbereinigten, sogenannten entmutigten Arbeitnehmer, welche nicht nachgewiesener Weise einen Arbeitsplatz im 1-Monats-Erhebungszeitraum suchten, stieg auch auf ein Allzeithoch, um +102'000 auf 808'000. <Die saisonbereinigten Daten dieser Gruppen zusammen mit den Arbeitslosen aus U-3 ergeben die Quote U-6: > Die Entwicklung der US-Arbeitslosenquote U-6 seit Januar 1994, dem Beginn der Datenerhebung. Die saisonbereinigte Arbeitslosenquote U-6 stieg im September auf 17,5% (siehe Tabelle rechts unten), nach 17,0% im Vormonat und 12,0% im Vorjahresmonat! Quelle: PDF BLS PDF Bls.gov Tabelle Seite 19 <

> Die Entwicklung der US-Arbeitslosenquote U-6 seit Januar 1994, dem Beginn der Datenerhebung. Die saisonbereinigte Arbeitslosenquote U-6 stieg im September auf 17,5% (siehe Tabelle rechts unten), nach 17,0% im Vormonat und 12,0% im Vorjahresmonat! Quelle: PDF BLS PDF Bls.gov Tabelle Seite 19 <

Die Zahl der breiter gefassten Arbeitslosen nach U-6 stellt sich im Detail nach den komplett verfügbaren nicht saisonbereinigten Daten wie folgt dar:

U-3 (NSA) 14,547 Mio.

Part Time for Economic Reasons (NSA) 8,474 Mio.

Marginally Attached to Labor Force (NSA) 2,273 Mio.

Discouraged Workers (NSA) 0,808 Mio.

--------------------------------------------------

Die gesamten nicht saisonbereinigten (NSA) Arbeitslosen und Erwerbsfähigen ohne adäquaten Job, betrugen 26,102 Millionen im Oktober!

Aber auch diese miesen Arbeitslosenzahlen sind geschönt, denn die entmutigten Arbeitnehmer, welche auf Grund fehlender Jobs aufgegeben haben und seit einem Jahr nicht mehr nachgewiesener Weise einen Arbeitsplatz suchen, entfallen seit der Clinton-Ära komplett auch aus der Arbeitslosenstatistik U-6!

John Williams von Shadow Government Statistics (SGS) bereinigt die Arbeitslosenzahlen U-6 um die offiziell vorgenommenen statistischen Veränderungen bei der Datenerhebung der entmutigten Arbeitnehmer! Unglaubliche 22,1% bzw. 34,03 Millionen ohne Job bzw. ohne ein adäquates Beschäftigungsverhältnis, so das Ergebnis von Williams für Oktober 2009!

> Rot, die offizielle Statistik U-3, grün, Level U-6 mit entmutigte Arbeitnehmern, blau, die alternative Berechnung von SGS! Quelle Chart: Shadowstats.com <

> Rot, die offizielle Statistik U-3, grün, Level U-6 mit entmutigte Arbeitnehmern, blau, die alternative Berechnung von SGS! Quelle Chart: Shadowstats.com <Monat für Monat werden laut offiziellem Arbeitsmarktbericht neue Tiefs bei den Arbeitsplätzen im verarbeitenden Gewerbe (Manufacturing) markiert! Nur noch saisonbereinigte 11,675 Millionen Arbeitsplätze bestehen im verarbeitenden Gewerbe im Oktober 2009, ein Minus von weiteren -61'000 im Vergleich zum Vormonat. Dies entspricht einem Anteil der Industriearbeitsplätze von nur noch 7,58% an allen dem Arbeitsmarkt zur Verfügung stehenden Arbeitskräften in Höhe von 153,975 Millionen! Der permanente Abbau an Jobs aus der industriellen Wertschöpfung ist Zeichen einer selbstzerstörerischen Deindustriealisierung!

> Mit der Anzahl der Industriejobs geht es seit dem Jahr 2000 stetig bergab! Im Oktober 2009 waren nur noch saisonbereinigte 11,675 Millionen Arbeitnehmer im verarbeitenden Gewerbe (Manufacturing) beschäftigt. Die Anzahl der Jobs markiert einen neuen Tiefstand und fällt auf das Niveau von März 1941! <

> Mit der Anzahl der Industriejobs geht es seit dem Jahr 2000 stetig bergab! Im Oktober 2009 waren nur noch saisonbereinigte 11,675 Millionen Arbeitnehmer im verarbeitenden Gewerbe (Manufacturing) beschäftigt. Die Anzahl der Jobs markiert einen neuen Tiefstand und fällt auf das Niveau von März 1941! < > Im Oktober gingen weitere -62'000 Stellen in der Bauwirtschaft verloren. 5,966

> Im Oktober gingen weitere -62'000 Stellen in der Bauwirtschaft verloren. 5,966Millionen Beschäftige sind noch am Bau. Seit dem Beschäftigungshoch im Januar 2007 mit 7,737 Mio. Jobs sind -1,771 Mio. Stellen verloren gegangen! <

Ein angebliches Anziehen der Wirtschaft im 3. Quartal, schlägt sich auch im Oktober, weder am Bau noch im verarbeitenden Gewerbe positiv nieder. Unverdrossen geht der Beschäftigtenabbau weiter!

> Die durchschnittliche Wochenarbeitszeit der Beschäftigten in der privaten Industrie im Chart seit 1964 bis Oktober 2009. Im Oktober wurde das Allzeittief seit 45 Jahren aus dem Vormonat mit einer Wochenarbeitszeit von nur noch 33,0 Stunden noch einmal erzielt. <

> Die durchschnittliche Wochenarbeitszeit der Beschäftigten in der privaten Industrie im Chart seit 1964 bis Oktober 2009. Im Oktober wurde das Allzeittief seit 45 Jahren aus dem Vormonat mit einer Wochenarbeitszeit von nur noch 33,0 Stunden noch einmal erzielt. < Das Bureau of Labor Statistics hat auch weiter die nicht saisonbereinigten Arbeitsmarktdaten mit Hilfe des Net Birth/Death Model geschönt! Das Net Birth/Death Model schätzt die neugegründeten Firmen und deren Beschäftigungszahlen. Unlogischerweise gehen die Statistiker davon aus, dass viele neue Unternehmen entstehen, je mehr alte liquidiert werden. Eine lächerliche Annahme während dieser Beschäftigungskrise! Die dazu gedichteten Stellen auf Grund dieser statistischen Annahme betrugen im Oktober 2009 +86'000, nach +34'000 im September! Das Net Birth/Death Model fließt in den nicht saisonbereinigten Stellenaufbau/abbau mit ein.

> Die Statistikverbieger von der BLS vermuten in den ersten 10 Monaten 2009 gewaltige kumulierte +793'000 neue Jobs aus neu geründeten Unternehmen! <

> Die Statistikverbieger von der BLS vermuten in den ersten 10 Monaten 2009 gewaltige kumulierte +793'000 neue Jobs aus neu geründeten Unternehmen! < > In Punkto drohende Kreditausfälle bei den US-Banken und den notwendigen Eigenkapitalanforderungen daraus, erinnern wir uns an den Stresstest bei den 19 größten Banken, Ende April 2009. Damals ging man bei der Simulation beim Basis-Szenario von einer Arbeitslosenquote von nur 8,4% aus, selbst das Negativ-Szenario belief sich für 2009 auf nur 8,9%! Man bewegt sich im Oktober 2009 bereits im Negativ-Szenario für 2010! Der Stresstest bildete nicht die reale Entwicklung ab, aber dies war wohl auch nicht der tiefere Sinn der Tests. <

> In Punkto drohende Kreditausfälle bei den US-Banken und den notwendigen Eigenkapitalanforderungen daraus, erinnern wir uns an den Stresstest bei den 19 größten Banken, Ende April 2009. Damals ging man bei der Simulation beim Basis-Szenario von einer Arbeitslosenquote von nur 8,4% aus, selbst das Negativ-Szenario belief sich für 2009 auf nur 8,9%! Man bewegt sich im Oktober 2009 bereits im Negativ-Szenario für 2010! Der Stresstest bildete nicht die reale Entwicklung ab, aber dies war wohl auch nicht der tiefere Sinn der Tests. <Quellen Daten: PDF US-Arbeitsmarktbericht Oktober 2009, Bls.gov , Stlouisfed.org, Bls.gov/data

Kontakt: info.querschuss@yahoo.deEingestellt von Querschuss um 22:55

http://wirtschaftquerschuss.blogspot.com/2009/11/aaa.html

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

egal welche US Statistik man sich anschaut, sie ist beängstigend negativ.

Wie die da je wieder raus kommen wollen ist mir schleierhaft. Ich denke

die USA wird es Japan nachmachen und lange so wie Japan dahinsiechen.

http://wirtschaftquerschuss.blogspot.com/2009/11/highway-to-hell.html

"Highway To Hell"

Folgender US-Blog hat mich zu diesem Gastbeitrag angegt: Ritholtz.com/economy-state-tax-revenues-1964-2009

Die beiden darin enthaltenen Grafiken finde ich hoch brisant:

> Prozentuale Veränderung der realen Steuereinnahmen der Bundesstaaten und reales Brutto-Inlandsprodukt gg. Vorjahr / gleitende Zwei-Quartale-Durchschnitte <

> Prozentuale Veränderung der realen Steuereinnahmen der Bundesstaaten und reales Brutto-Inlandsprodukt gg. Vorjahr / gleitende Zwei-Quartale-Durchschnitte <

Die Steuereinnahmen der Bundesstaaten basieren hauptsächlich auf Verbrauchs- und Grundsteuern. Laut Berichten in den U.S.-Medien vom Mittwoch stehen zehn Bundesstaaten unmittelbar vor der faktischen Pleite. > Fünf Rezessionen bezogen auf die realen Einzelhandelsumsätze im Vergleich / Monate seit Rezessionsbeginn <

> Fünf Rezessionen bezogen auf die realen Einzelhandelsumsätze im Vergleich / Monate seit Rezessionsbeginn <

Deren Aussagen unterfüttere ich im Folgenden noch etwas:

> Diese Grafik mit Stand September 2009 zeigt glasklar, dass es sich bei der mE immer noch aktuellen Rezession um eine sog. Retail- oder Konsum-Rezession handelt, die allerdings seit Jahresbeginn wohl ein lediglich durch starke fiskalische Stimuli bewirktes - im Ergebnis sehr dürftiges - Zwischenplateau im Abwärtstrend ausgebildet haben dürfte. Zuvor gab es lediglich eine einzige andere große Konsum-Rezession, nämlich zwischen 1930 und 1934. <

> Diese Grafik mit Stand September 2009 zeigt glasklar, dass es sich bei der mE immer noch aktuellen Rezession um eine sog. Retail- oder Konsum-Rezession handelt, die allerdings seit Jahresbeginn wohl ein lediglich durch starke fiskalische Stimuli bewirktes - im Ergebnis sehr dürftiges - Zwischenplateau im Abwärtstrend ausgebildet haben dürfte. Zuvor gab es lediglich eine einzige andere große Konsum-Rezession, nämlich zwischen 1930 und 1934. < > Worum es sich bei diesen Commercial Papers handelt, siehe: Wikipedia.org/Asset Backed Commercial Paper. <

> Worum es sich bei diesen Commercial Papers handelt, siehe: Wikipedia.org/Asset Backed Commercial Paper. <Höchst auffällig sind die Spikes zwischen 2001 und 2007, die jeweils mit Neuemissionen solcher Papiere durch die an der OTC-Handelsplattform MARKIT beteiligten fünf größten US-Banken korrespondieren (Damals waren daran auch noch Bear Stearns, Lehman und Merrill Lynch beteiligt!). Während dieser Spikes wurden diese Papiere teils in die eigenen Portfolios genommen und teils weltweit distribuiert, u.a. an eine ganze Reihe deutscher Finanzinstitutionen.

Einer der größten für den Vertrieb bevollmächtigten europäischen Distributeure war die DEUTSCHE BANK. Auf Grund deren Empfehlungen hatten sich die IKB, etliche Landesbanken und auch große Sparkassen zu z.T. massiven Engagements in diesen "Mogelpackung"-Papieren verleiten lassen. Die Verantwortlichkeit der DeuBa hält man jedoch wohl bewusst "unter dem Deckel". Seit 2007 läuft das Geschäft in diesen Papieren nur noch gen Süden. Der Markt für Commercial Papers ist quasi tot.

> Über die Hälfte des Fed-"Vermögens" (System Open Market Account, kurz: SOMA) besteht mittlerweile aus Mortgage-Backed Securities (MBS) und Federal Agency Securities (FAS) der beiden größten quasi verstaatlichten Hypothekenbanken-"Zombies" Federal National Mortgage ("Fannie Mae") und Federal Home Loan Mortgage ("Freddie Mac"). <

> Über die Hälfte des Fed-"Vermögens" (System Open Market Account, kurz: SOMA) besteht mittlerweile aus Mortgage-Backed Securities (MBS) und Federal Agency Securities (FAS) der beiden größten quasi verstaatlichten Hypothekenbanken-"Zombies" Federal National Mortgage ("Fannie Mae") und Federal Home Loan Mortgage ("Freddie Mac"). <

Für diese Pakete mit Hypotheken-Schuldverschreibungen existiert z.Z. fast kein Markt mehr. Die Fed gibt den Betrag dieser Papiere mit rd. 920 Mrd. an (Gesamt-SOMA: 1692 Mrd.): Welcher "innere Wert" noch realistisch ist, kann niemand beurteilen. Der Fed bleibt nur die Hoffnung auf bessere Zeiten, in denen sie diese Papiere vielleicht wieder zu vernünftigen Preisen am Markt unterbringen könnte. Dass sich jedoch "Schrott" irgendwann mal zu "Silber" wandelt, wage ich zu bezweifeln.

> TIC ist das Kürzel für "Treasury International Capital" (Saldo aller Aktiva und Passiva des U.S. Schatzamtes); "TIC minus" umfasst das Handelsbilanz- und Staatshaushaltsdefizit. <

Die nach oben verlaufende graue Kurve reflektiert nicht etwa die tatsächliche Größenordnung in Mrd. USD, sondern dies ist der Gleitende Jahresdurchschnitt. Die invers eingetragene schwarze Kurve ist der Gleitende Jahresdurchschnitt des "TIC minus", dem das reale Staatshaushaltsdefizit, also einschließlich nicht im offiziellen Haushalt ausgewiesener Fehlbeträge ("off budget items"), zugrunde liegt. Worin diese im Wesentlichen bestehen, zeigt die nächste Grafik.

> Hier sind alle Hilfsprogramme der U.S. Treasury und der Fed für die Wirtschaft, speziell für den Finanzsektor, und die Entwicklung des Geldmengenaggregates "Monetary Base" aufgeführt, deren Gesamtvolumen rund 5000 Mrd. USD beträgt. <

> Hier sind alle Hilfsprogramme der U.S. Treasury und der Fed für die Wirtschaft, speziell für den Finanzsektor, und die Entwicklung des Geldmengenaggregates "Monetary Base" aufgeführt, deren Gesamtvolumen rund 5000 Mrd. USD beträgt. <

Die "Kürzel-Programme" (TARP u.a.) der Fed (Gesamtvolumen über 2000 Mrd.) bzw. die Erhöhung der Geldmenge "BASE" sind nicht im Staatshaushalt erfasst. Die Finanzierung dieser Programme basiert im Wesentlichen auf "Fiat Money", also auf Geldmengenausweitung.

> Die "Monetary Base" (Notenbankgeldmenge) umfasst den Bargeldumlauf und den Notenbankgeldbestand den die Kreditinstitute (Geschäftsbanken) halten. Dieses Geldmengenaggregat wurde zwischen September 2008 und aktuell um den in der Historie bislang einmaligen Faktor >1,30 (= über 130 %) gesteigert. <

> Die "Monetary Base" (Notenbankgeldmenge) umfasst den Bargeldumlauf und den Notenbankgeldbestand den die Kreditinstitute (Geschäftsbanken) halten. Dieses Geldmengenaggregat wurde zwischen September 2008 und aktuell um den in der Historie bislang einmaligen Faktor >1,30 (= über 130 %) gesteigert. <

Zum Abschluss noch ein sehr bedenklich stimmender Chart: > Private Inlandsinvestitionen (brutto) - seit Mitte 2007 ein gigantischer Rückgang um rd. ein Drittel!! <

> Private Inlandsinvestitionen (brutto) - seit Mitte 2007 ein gigantischer Rückgang um rd. ein Drittel!! <

Der Zeitungsartikel, der hinter folgendem Link steckt, beschreibt die aktuelle Situation mE hervorragend: Longislandpress.com/Echo-Bubble

Leider nur was für Leser, die hinreichend Englisch verstehen!

Hajo

Kontakt: info.querschuss@yahoo.de

Eingestellt von Querschuss um 22:42

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

http://www.spiegel.de/panorama/gesellschaft/0,1518,661706,00.html

Armut

50 Millionen Amerikaner hatten 2008 nicht genug zu essen

Es ist eine der reichsten Industrienationen der Welt, doch immer mehr Menschen in den USA hungern: Knapp 50 Millionen Amerikaner hatten im vergangenen Jahr Schwierigkeiten, sich ausreichend zu ernähren. Das geht aus einer Studie des US-Landwirtschaftsministeriums hervor.

Washington - In 14,7 Prozent der amerikanischen Haushalte wurde es im vergangenen Jahr mehr als eng: Einer Studie des Landwirtschaftsministeriums zufolge hatten knapp 50 Millionen Amerikaner 2008 nicht genug zu essen. Das entspricht einem Anstieg von gut drei Prozentpunkten im Vergleich zu 2007 und ist die höchste Quote seit Einführung der Statistik im Jahr 1995.

Die Betroffenen hätten für einen aktiven und gesunden Lebensstil nicht genug zu essen, hieß es. Unter ihnen waren auch 16,7 Millionen Kinder, 4,3 Millionen mehr als 2007. Landwirtschaftsminister Tom Vilsack sagte, die Zahlen dürfte in diesem Jahr wegen der Wirtschaftskrise noch weiter gestiegen sein. Amerika müsse sich jetzt ernsthaft um dieses Problem kümmern.

Präsident Barack Obama nannte die Ergebnisse der Studie beunruhigend. Auch andere Indikatoren wie der Anstieg der Anträge für Essensmarken und die wachsende Nachfrage nach Lebensmittelhilfe zeigten, dass immer mehr Menschen hungerten. Die wichtigste Aufgabe sei es nun, mehr Arbeitsplätze zu schaffen, hieß es in einer Erklärung des US-Präsidenten.

han/AP

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

Eure Armut kotzt mich an!!

haha naja nicht wirklich.....:-)

Gleich der erste fett gedruckte Abschnitte fast den erbärmlichen Zustand des ehemaligen

Imperiums perfekt zusammen. Die sind am Ende!

Mittwoch, 9. Dezember 2009

http://wirtschaftquerschuss.blogspot.com/2009/12/37176-millionen-us-burger-erhalten-food.html

"37,176 Millionen US-Bürger erhalten Food Stamps"

Einen deutlichen Hinweis wie weit die Erosion des Systems bereits vorangeschritten ist, liefern die offiziellen Daten zu den Beziehern von Lebensmittelmarken aus dem US-Landwirtschaftsministeriums (United States Department of Agriculture - USDA)! Für den Monat September 2009 meldet das USDA einen neuen Rekord von 37,176 Millionen US-Bürgern, welche Lebensmittel per Kreditkarte für durchschnittliche 132,81 Dollar pro Person auf Basis des Supplemental Nutrition Assistance Program (SNAP) bezogen.

> Der explosive Anstieg der Lebensmittelmarken-Bezieher auf Monatsbasis. Im September 2009 stieg die Zahl der Food Stamps-Bezieher um kräftige +680'035 zum Vormonat an! Im Vergleich zum Vorjahresmonat waren es sogar unglaubliche 5,6 Millionen US-Bürger mehr, die Leistungen aus dem Snap-Programm bezogen! <

> Der explosive Anstieg der Lebensmittelmarken-Bezieher auf Monatsbasis. Im September 2009 stieg die Zahl der Food Stamps-Bezieher um kräftige +680'035 zum Vormonat an! Im Vergleich zum Vorjahresmonat waren es sogar unglaubliche 5,6 Millionen US-Bürger mehr, die Leistungen aus dem Snap-Programm bezogen! <

Seit April 2009 steigt die Zahl der Lebensmittelmarkenbezieher den fünften Monat in Folge mit über +600'000 neuen Bedürftigen pro Monat an! So eine gravierende negative Serie ist einmalig im Datensatz des US-Landwirtschaftsministeriums seit 1969! Im Jahr 1969 waren 2,878 Millionen US-Bürger Bezieher von Food Stamps und das Programm verursachte 577 Millionen Dollar an Kosten. 1990 waren es bereits 20,1 Millionen Bedürftige die Leistungen bezogen und die Kosten stiegen auf 15,5 Mrd. Dollar. Im Jahr 2000 bezogen 17,2 Millionen Menschen Lebensmittelmarken, die Kosten stiegen auf 17,1 Mrd. Dollar. Im September 2009 waren es nun 37,176 Millionen, zugleich explodierten die Kosten des SNAP-Programm auf ein neues monatliches Allzeithoch. Nur im September verschlang SNAP 4,937 Mrd. Dollar an direkten Hilfen, ohne die Kosten für den Verwaltungsaufwand! Auf das Jahr hochgerechnet dürften sich die Kosten für die direkten Zuwendungen bis September auf ca. 56 Mrd. Dollar belaufen, im Jahr 2008 waren es 34,611 Mrd. Dollar!

Im Rahmen des US-Konjunkturprogramm 2009 (American Recovery and Reinvestment Act) in Höhe von 787 Mrd. Dollar, fließen in den nächsten 5 Jahren auch 20 Mrd. Dollar zusätzlich in das Lebensmittelprogramm für Bedürftige! Dies erklärt auch den Anstieg der staatlichen Zuwendung an die Bedürftigen von +24,6% zum Vorjahresmonat auf nun 132,81 Dollar pro Person!

SNAP spiegelt trotz enormer Steigerungsraten nicht die wirkliche Armut in den USA ab, den der Zugang zu den SNAP -Hilfen unterliegt strengen Restriktionen. Um in den "Genuss" der Kreditkarten für Lebensmittelausgaben zu kommen, müssen arbeitsfähige Erwachsene zwischen 16 und 60 Jahren den Nachweis erbringen, dass sie Arbeit suchen und bereit sind bestimmte Arbeiten zu akzeptieren, z. B. an Beschäftigungs- und Ausbildungsprogrammen teilnehmen. Die Millionen entmutigten Arbeitnehmer, die aufgegeben haben einen Job zu suchen, fallen wie in der Arbeitslosenstatistik auch bei SNAP durchs Netz. Erwachsene ohne Kinder können generell nur maximal 3 Monate SNAP beziehen. Nahezu 76% der Lebensmittelmarken gehen an Familien mit Kindern, davon 61% an Kinder mit nur einem Elternteil.

Als Voraussetzung für die Bedürftigkeit wird die Armutsgrenze herangezogen. Diese ist bei SNAP für einen 1 Personenhaushalt aktuell mit 903 Dollar (614 Euro) Nettoeinkommen je Monat und für einen 4 Personenhaushalt mit 1838 Dollar Netto definiert!

Ganz im Gegensatz zu den Finanzinstrumenten am Kapitalmarkt, sind die beziehbaren Lebensmittel der Armen stark reglementiert. Bier, Wein, Alkohol, Zigaretten, Tabak, Tiernahrung, Kosmetikprodukte, Medikamente, Vitamine, Restaurants, selbst Fast Food-Lokale sind vom Bezug ausgeschlossen (Details: PDF Snap/Retailers).

Der größte Einbruch am Arbeitsmarkt seit Beginn der Datenerhebung durch das US-Arbeitsministerium im Jahre 1939, mit gewaltigen -7,156 Millionen verlorenen Jobs seit Dezember 2007, hinterlässt deutlich seine Spuren und bringt die staatliche Wohlfahrt an den Rand der Leistungsfähigkeit, denn täglich strömen seit fünf Monaten über 20'000 US-Bürger neu in das Food Stamp Program. Die New York Times gab einen erschreckenden Einblick in die Details der regionalen Verteilung der Bezugsberechtigten von SNAP.

In 239 Countys (Landkreisen) der USA erhalten mindestens 25% der Bevölkerung Lebensmittelmarken! In drei sehr kleinen Landkreisen, Wade Hampton (Alaska) mit 7'848 Einwohnern, Owsley (Kentucky) 4'667 Einwohner und Shannon (South Dakota) mit 13'687 Einwohnern beträgt die Anzahl der Leistungsempfänger unglaubliche 49%! Jeweils mehr als 60% aller Kinder erhalten in diesen Landkreisen Lebensmittelmarken! Aber auch in großen Landkreisen, wie St. Louis Stadt mit 353'064 Einwohnern beträgt der Anteil der Empfänger von Food Stamps gewaltige 36%! Dort beziehen 62% aller Kinder und 60% aller Schwarzen Lebensmittelmarken. Ebenso unglaublich ist die Food Stamp Rate im County in Hidalgo (Texas) mit 748'363 Einwohnern, dort erhalten 29% der Gesamtbevölkerung Food Stamps und beschämende 49% aller Kinder!

Im Kern des Mississippi Deltas, in 10 Landkreisen, erhalten 45% der schwarzen Bevölkerung Beihilfen aus SNAP. USA-weit beziehen in mehr als 750 Landkreisen mehr als 30% der schwarzen Bevölkerung Lebensmittelmarken! Im New Yorker Stadtteil Bronx (entspricht Bronx County) erhalten 46% aller Kinder Food Stamps. In unglaublichen 800 Landkreisen bekommen mehr als 30% der Kinder Food Stamps!! Im September 2009 erhielten 12,08% der gesamten US-Bevölkerung Food Stamps. Hier die interaktive Karte der SNAP: Countys: Nytimes.com/interactive Food Stamps

Die katastrophalen SNAP-Daten korrespondieren auch mit den 39,8 Millionen US-Bürger bzw. 13,2% der Bevölkerung, die laut U.S. Census Bureau in 2008 unterhalb der Armutsgrenze leben mussten! 19% aller Kinder in den USA lebten 2008 in Armut. Auch die 46,3 Millionen US-Bürger ohne Krankenversicherung zeigen den dramatischen Zustand der Gesellschaft an, darunter 7,3 Millionen Kinder ohne Krankenversicherung.

Das US-Landwirtschaftsministerium lieferte in seinem Household Food Security Bericht für 2008 noch weitere bedrückende Daten. 49,108 Millionen US-Bürger bzw. 16,4% der Bevölkerung befanden sich in "Food Insecurity", dies bedeutet ihre schlechten finanziellen Verhältnisse führen dazu, dass sie beim Essen sparen bzw. ihre Nahrungsmittelzufuhr einschränken müssen. Dies war ein Anstieg von +12,879 Millionen im Vergleich zu 2007! Auch der hohe Anteil an betroffenen Kindern mit 16,673 Millionen ist für die führende Wirtschaftsnation der Welt ein Armutszeugnis (2007: 12,435 Mio.)!

17,284 Millionen US-Bürger, darunter 1,077 Millionen Kinder hungern sogar, die verminderte Nahrungsmittelzufuhr führt zu einer Gewichtsabnahme, da sie regelmäßig nicht genügend zu Essen haben. Dies ist mehr als eine Verdoppelung des Anteils der Bevölkerung mit "Very Low Food Security", seit dem Jahr 2000 mit 8,523 Millionen! Quelle: PDF USDA.gov, Tabellen Seite 6

Dies sind wahrlich unsäglichen Zustände, die dieser Querschuss an Hand von offiziellen zugänglichen Daten zusammengetragen und mit Quellen belegt hat und weder ein American Dream noch eine Recovery-Story!

Quelle Daten: SNAP-Program

Kontakt: info.querschuss@yahoo.de

Eingestellt von Querschuss um 09:13

http://ibizaglobalradio.radio.de/

"... koksen is auch im sitzen geil, gleiches gilt für Techno"

Optionen

wird immer deutlicher das die USA am Ende sind und durch China abgelöst werden.

Wirklich erschreckend ist, das die Amis scheinbar überhaupt nichts aus der Krise

gelernt haben. Man will es kaum für möglich halten... Was wohl nachfolgende

Generation zu dieser Ignoranz sagen werden?

http://www.mmnews.de/index.php/201001084621/...iert-China-agiert.html

USA agitiert - China agiert

Von Hans Jörg Müllenmeister

Friday, 8. January 2010

Zwischen den Buchstaben „it“ im Titel liegen Welten: Uncle Sam ist vergreist. Er, inzwischen in die Jahre gekommen, kränkelt, ist morsch wie ein hohler Baum. Der Chinesische Drache, taktiert dagegen vorsichtig, verfolgt indes die gleichen Machtziele: die Weltherrschaft!

Zwischen den Buchstaben „it“ im Titel liegen Welten: Uncle Sam ist vergreist. Er, inzwischen in die Jahre gekommen, kränkelt, ist morsch wie ein hohler Baum, hat einfach das Augenmass für die Realität verloren. Kraftlos fuchtelt er wild wie mit einem Dampfhammer in der Weltgeschichte umher. Das zweite Machtmonster, der Chinesische Drache, taktiert dagegen vorsichtig, verfolgt indes die gleichen Machtziele: die Weltherrschaft! Raten Sie mal, welche der beiden Kandidaten die größere Chance hat sein Klassenziel zu erreichen?

Schauen wir uns ihre kulturelle Herkunft an. Bereits vor Jahrtausenden pflegte China eine Hochkultur, während sich im Rest der Welt die Hominiden noch von Baum zu Baum schwangen. Uncle Sams Vorfahren okkupierten dreist das Land der Ureinwohner und vernichteten die Indianer samt ihrer Kultur, um ihre eigene Subkultur robust durchzusetzen. Nach dieser Manier verfahren sie bis heute weltweit. Hinzu kommt ein religiös verbrämtes Sendungsbewußtsein.

Während China sein öffentliches Hochgeschwindigkeitsnetz im ganzen Land ausbaut, die Häfen mit den Produktionsstandorten und die arbeitende Bevölkerung mit ihren Arbeitsplätzen verbindet, schafft der schnellste Zug in USA gerade mal die 300 Kilometer kurze Strecke zwischen New York und Boston in drei Stunden. Das sind die Zeiten der guten alten Dampflock vor dem Zweiten Weltkrieg. Im Reich der Mitte überbrückt der Hochgeschwindigkeitszug die Strecke Wuhan-Guangzhou in drei Stunden Fahrzeit eine Distanz von stolzen 1.000 Kilometer. Weitere 40 Hochgeschwindigkeitstrassen mit insgesamt 13.000 Kilometer sind geplant. Und wie sieht es im Automobilbau aus? Nun, China exportiert inzwischen mehr Autos als Amerika und hat Deutschland als Exportlokomotive soeben erst überholt. Und der Verfall der legendären Autostadt Detroit gleicht einem verkommenen Ruinenfeld; die Stadt selbst hat den Status einer Abwrackprämie. Nomen est omen!

Die USA setzt nicht nur auf die falsche Karte, nein, die gesamte Strategie ist dümmlich kurzatmig angelegt. China handelt einfach strategisch klüger, die USA gewinnen nur weitere globale Feinde, vor allem aus dem 1,3-Milliardenlager der Moslems. China vergrößert seine Macht durch Handel, die USA vergrößern ihre Macht durch Drohungen und Kriege. Das Land der Mitte ist mit dynamisch wachsenden Ländern im Geschäft, die USA mit Drogenkartellen, Bananenrepubliken und aggressiven rassistischen Regimen. China produziert Konsumgüter für die Welt, die USA provoziert die Welt; wieder sind es nur zwei Buchstaben „vo“, die zwischen Aufbau und Zerstörung liegen.

Amerika bietet zwei Exportschlager: zum einen die aufgedrückte grüne Dollar-Hegemonialpest, vor der sich die Welt würgt, zum anderen als Waffenkammer der Welt, ein Arsenal in Höhe von über Hundert Milliarden jährlich. Beide sind Selbstläufer. Ach ja, nicht zu vergessen sind die genmanipulierten Feldfrüchte mit eingebautem Zinseszins.

Millionen US-Bürger sind militarisiert. Sie opfern für ihren in die Irre geleiteten Patriotismus Gesundheit und Leben in sinnlosen Kriegen im Irak, Afghanistan und jetzt bald auch im Jemen: Eine heimkehrende Opfer-Heerschar invalider Veteranen, die in der Gesellschaft nur noch eine geduldete Daseinsberechtigung haben.

Es ist unbegreiflich, mit welch hündischem Gehorsam das Volk der Militär- und Heimatschutzdoktrin alles so hinnimmt und Überwachungsschikanen erduldet, während im Land die Infrastruktur immer mehr der einer Bananenrepublik gleicht, die Arbeitslosigkeit - inoffiziell - inzwischen die 20%-Marke erreicht und der soziale Abstieg droht. Längst wird nicht nur verdientes Geld für die Invasion und Besetzung islamischer Länder ausgegeben: eine Billion Dollar sind bereits für martialische Engagements verballert. Um so klüger agiert China mit seiner Wirtschaftspolitik; es verzettelt und verausgabt sich nicht in Kriegen, sondern baut Zug um Zug seine Infrastruktur aus und kauft ohne viel Getöse für die 2,3 Billionen Dollar angehäuften Devisenschrott wertvolle strategische Rohstoffe aus aller Welt; dazu gehören Industrie- und Edelmetalle wie auch Ölprodukte; China ist bereits weltgrößter Goldproduzent und hat damit Südafrika überholt. Das Bruttoinlandsprodukt stieg in den letzten 26 Jahren um das Zehnfache.

Bei genauerem Hinsehen gibt es zwischen USA und China sogar eine Gemeinsamkeit. Beide Machtblöcke kennen keine echte Oppositionspartei: Hier ist es das klare sozialistische Einparteiensystem China und da die Präsidiale Bundesrepublik der USA mit dem Zweiparteiensystem. In Wirklichkeit unterscheiden sich republikanische von den demokratischen Flaschen genau so wenig wie eine Flasche Coca Cola von einer Coca Cola light; die letzere enthält zudem das Zellgift Aspartam - übrigens auch ein Exportschlager!

In den darstellenden Künsten gibt es allerdings deutliche Unterschiede zwischen den beiden Machtprotzen. Freilich dominieren in der Peking Oper eher das akrobatische Körperspiel und die farbige Choreographie. Ganz anders funktioniert das Marionettentheater der Amerikaner. Da haben sie in der Außenpolitik - flankierend zu ihrer verschwenderischen Kriegsführung - Marionettenführer im Irak und Afghanistan installiert. Durch gefälschte Wahlen halten sie korrupte, unfähige Regierungen gegen den Willen des Volkes an der Macht.