►Rohstoff-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Rohstoffe Wochenrückblick und Ausblick

von Miriam Kraus

Energie

Die Rohölpreise erhielten in der vergangenen Woche massive Unterstützung, aufgrund verschiedener Faktoren und trotz weiterhin nicht überzeugender Wirtschaftsdaten aus den USA.

So notiert WTI-Crude zur Lieferung im März gegenwärtig bei 96,25 US-Dollar pro Barrel an der NYMEX.

Brent Crude zur Lieferung im März notiert gegenwärtig bei 95,67 US-Dollar pro Barrel an der ICE Futures Exchange in London.

Unterstützung erhielten die Rohölpreise auch in dieser Woche durch die weiterhin schwache Entwicklung des US-Dollar. Welche durch Zeichen für eine schwache Entwicklung der US-Wirtschaft einerseits und Leitzinssenkungen andererseits forciert wird. Die Dollar-Schwäche ist damit weiterhin einer der Antriebsmotoren für die bestehende Rohstoff-Rallye.

Auch die Auswirkungen der verheerenden Schneestürme in China boten den Rohölpreisen zusätzliche Preisunterstützung. China, dessen Stromversorgung in weiten Teilen des Landes ausgefallen war, generiert den Großteil seiner Energie noch immer aus Kohle. Aufgrund der Schneefälle kam es zudem zu Lieferengpässen für den Energieträger. China beginnt nun alternativ stärker Rohöl nachzufragen.

So stieg Chinas Rohölimportrate bereits im Januar um 1,8 % auf 13,94 Millionen Tonnen.

Auch andere Teile Asiens unterstützen den Ausblick auf eine eher positive Entwicklung der Rohölpreise. So wuchs Japans Wirtschaft im letzten Quartal beispielsweise um 3,7 %, was ein Indikator für eine steigende Nachfrage nach Rohöl aus dem Land, welches sich als eine der größten Rohölimportnationen weltweit behauptet, ist.

Einen weiteren besonderen Faktor für die Entwicklung der Rohölpreise stellt zudem nach wie vor die Haltung der OPEC dar.

Die OPEC, die nach wie vor ihre Förderquoten beibehalten hat und zudem mögliche Förderkürzungen im Gespräch hält, hat ihre Nachfrage-Prognosen gesenkt. Die OPEC geht dementsprechend davon aus, dass für das erste Quartal des Jahres die Nachfrage nach Rohöl gegenüber der Vorschätzung um 130.000 Barrel auf 87,19 Barrel pro Tag fallen wird. Für das gesamte Jahr 2008 nahm die OPEC ihre Prognose um 80.000 Barrel auf durchschnittlich 86,99 Barrel pro Tag zurück, gegenüber der vorherigen Prognose. Als Begründung nennt die OPEC die schwache Wirtschaftslage in den USA.

Damit allerdings ergibt sich immer noch insgesamt ein geschätzter Anstieg der weltweiten Rohölnachfrage um 1,4 % gegenüber dem Vorjahr.

Die Konsequenz dieser Prognosen ist, dass die OPEC damit begründet keine weiteren Produktionsausweitungen vornehmen wird.

Die Haltung der OPEC behauptet sich damit als Stabilitätsfaktor für weiterhin hohe Rohölpreise.

Metalle

Edelmetalle

Der Trend zur sicheren Anlage in Gold ist nach wie vor ungebrochen. Die Nachfrage von Seiten der Anleger weiterhin stark.

Trotz einer zwischenzeitlichen leichten Korrekturbewegung Mitte der Woche, welche einerseits durch Gewinnmitnahmen und andererseits durch negative Meldungen die Nachfrage aus der hauptsächlich indischen Schmuckindustrie betreffend forciert wurde.

So zeigten sich Indiens Goldimporte im Januar gegenüber dem gleichen Monat des Vorjahres stark rückläufig. Dies aufgrund der hohen Preislage, die trotz der massiv steigenden Goldnachfrage von Investorenseite, die Nachfrage aus der Schmuckindustrie drückt.

Zum Ende der Woche hin setzten die Goldpreise dann ihren langfristigen Aufwärtstrend weiter fort.

Forciert einerseits durch die US-Dollar-Schwäche und andererseits aufgrund der steigenden Inflationsrate in den USA.

Spekulationen auf eine weitere Zinssenkung durch die FED, was die steigende Inflation weiterhin begünstigt, taten ihr Übriges.

Unterstützung erhielten die Goldpreise zudem durch die starke Entwicklung der Rohölpreise.

Gold im Spotmarkt notiert gegenwärtig bei 902 US-Dollar pro Feinunze in New York. Der London Gold Fix PM wurde auf 912,50 US-Dollar festgesetzt. Gold zur Lieferung im April notiert gegenwärtig bei 906,10 US-Dollar pro Feinunze an der NYMEX.

Basismetalle

Wie erwartet konnten die Kupferpreise im Wochenvergleich ihr hohes Preisniveau halten.

Unterstützung erhielten die Kupferpreise dabei vor allem durch sinkende LME-Lagerbestände. So berichtete die LME von einem Absinken der Kupfer-Vorräte um 16.100 Tonnen auf 150.650 Tonnen in dieser Woche. Das entspricht dem stärksten Rückgang seit Oktober 2005.

Verantwortlich für den massiven Rückgang der LME-Lagerbestände ist vor allem die starke Nachfrage aus China. Chinas Kupferimporte sind im vergangenen Monat, auch aufgrund der Auswirkungen der massiven Schneefälle, welche zu Produktionsrückgängen und zeitweiligen Schließungen der chinesischen Kupferraffinerien geführt haben, massiv angestiegen.

Zusätzliche Unterstützung erhielten die Kupferpreise, im Zuge der Rohstoff-Rallye, auch durch die schwache Entwicklung der US-Währung, die Rohstoffanlagen als Inflationsschutz beliebter macht.

Kupfer zur Lieferung im März notiert gegenwärtig bei 3,51 US-Dollar pro Pfund an der NYMEX.

Soft Commodities

Wie erwartet setzte sich die Agrarrohstoffrallye auch in dieser Woche weiter fort.

Großer Gewinner dieser Woche waren wieder einmal die Sojabohnen. Unterstützung erhielten die Preise unter anderem durch die Auswirkungen der Schneestürme in China. Diese haben, dem China National Grains & Oil Information Center zufolge, etwas die Hälfte der im Herbst und Winter ausgesäten Rapsernte beschädigt. Raps, dessen Schrot, ähnlich wie Sojamehl als Tierfutter verwendet wird ist zudem eine der bedeutendsten Ölsaaten.

Spekulationen werden laut, dass China, der größte Importeur von Ölsaaten weltweit, die Ausfälle der Rapsernte durch den Kauf von Sojabohnen zur Herstellung von Sojaöl und Sojamehl decken könnte.

Die Sojapreise erhielten zusätzliche Unterstützung durch Regenfälle in Brasilien, welche die Ernte unterbrochen haben, sowie aufgrund von Spekulationen US-Farmer könnten aufgrund der hohen Preise für Sommerweizen, die Anbaufläche für diese Weizensorte zuungunsten von Sojabohnen ausweiten.

Sojabohnen zur Lieferung im März notieren gegenwärtig bei 13,67 US-Dollar pro Scheffel an der CBOT.

Zudem verzeichneten die US-Exporteure weiterhin eine starke Nachfrage nach US-Weizen. So kauften Ägypten und Japan jeweils 115.000 Tonnen an US-Weizen, gefolgt von Südkorea mit 22.300 Tonnen. Überdies gab der Irak Pläne zum Kauf von 50.000 Tonnen Weizen bekannt.

An der Minneapolis Grain Exchange verzeichnete der stark nachgefragte Sommerweizen einen Preisanstieg auf rekordhohe 15, 85 US-Dollar pro Scheffel.

Weizen zur Lieferung im März notiert gegenwärtig bei 10,34 US-Dollar pro Scheffel an der CBOT.

Auch die Maispreise verzeichneten weiterhin Gewinne, forciert durch die Nachfrage aus der Ethanolindustrie, sowie der Livestockproduktion einerseits und die steigende Nachfrage der Anleger nach Agrarrohstoffinvestitionen als alternative Anlage andererseits.

Mais zur Lieferung im März notiert gegenwärtig bei 5,13 US-Dollar pro Scheffel an der CBOT.

Ausblick

Gerade die Haltung der OPEC, in Verbindung mit der Unterstützung durch die US-Dollar-Schwäche dürfte die Rohölpreise zunächst weiterhin auf ihrem hohen Preisniveau unterstützen. Dennoch sind die Rohölpreise stark korrekturanfällig, zumal im Hinblick auf mögliche temporäre Zeichen für eine Abschwächung des Weltwirtschaftswachstums.

Langfristig halte ich den Goldtrend für intakt, obgleich zwischenzeitliche Korrekturbewegungen weiterhin möglich sind. In der kommenden Woche dürften die Goldpreise moderate Gewinne verbuchen.

Kupfer könnte in der kommenden Woche abgeben, aufgrund steigender Lagerbestände an der Shanghai Futures Exchange. Sollte sich die Annahme bewahrheiten, dass Chinas steigende Kupferbestände momentan nur auf Lager liegen und nicht verbraucht werden, dürfte sich dies negativ auf den kurzfristigen Nachfrageausblick auswirken.

Auch die Agrarrohstoffe beweisen weiterhin einen langfristigen Aufwärtstrend. Zwischenzeitliche Korrekturbewegungen sind dennoch möglich.

Quelle: Rohstoff-Daily Abonnenten

Gruss Moya

Optionen

Rio Tinto heiß begehrt!

Als im November vergangenen Jahres das erste Mal von der geplanten Übernahme Rio Tintos durch BHP Billiton hörte, glaubte ich ehrlich gesagt zunächst an eine klassische "Zeitungsente". Immerhin gehörte Rio Tinto mit einer damaligen Markt-Kapitalisierung von rund 120 Milliarden US-Dollar nicht gerade zu den "Leichtgewichten" und brachte sogar erheblich mehr auf die "Waage" als der potenzielle Übernehmer.

Kurze Zeit später jedoch bestätigte BHP offiziell das Interesse, worauf der Rio-Tinto-Kurs gleich einmal um 30 Prozent in die Höhe schoss. Es war also wirklich etwas dran an der Sache!

In den zurückliegenden Monaten gehörte die Rio-Tinto-Aktie dann auch zum Spannendsten, was die Börse zu bieten hatte. Beinahe täglich tauchten immer neue mögliche "weiße Ritter" auf. Die meisten dementierten entsprechende Akquisitions-Pläne aber umgehend.

Seit Anfang Februar dieses Jahres ist der "Übernahme-Poker" jedoch in seine entscheidende Phase eingetreten. Für mich ist dieser Umstand Grund genug, die Anteilscheine von Rio Tinto etwas näher zu beleuchten.

*147 Milliarden US-Dollar immer noch zu wenig!

Nach dem langen Hin und Her hatten die Behörden BHP Billiton ein Ultimatum bis zum 6. Februar für die Unterbreitung einer offiziellen Kauf-Offerte gesetzt. Hätte der Konzern diese Frist verstreichen lassen, wäre ein neues Angebot erst ein halbes Jahr später möglich gewesen. Also musste das BHP-Management endlich "Farbe bekennen" und genau das hat man auch getan.

Jetzt bietet BHP 3,4 eigene Aktien für einen Rio-Tinto-Anteilsschein. Im Vorfeld war lediglich von drei BHP-Papieren pro Rio-Tinto-Aktie die Rede. Damit liegt das tatsächliche Angebot 13 Prozent über der inoffiziellen Offerte. Ausgehend vom BHP-Kurs bei Ankündigung beläuft sich der Kaufpreis auf sage und schreibe 147 Milliarden US-Dollar.

Trotz des ordentlichen Nachschlags erachtet Rio Tinto das Angebot weiterhin als zu niedrig und lehnt es vehement ab. Insbesondere drängt man auf eine Bar-Komponente, weil ein reiner Aktien-Tausch für die Anteilseigner nicht sonderlich interessant sei.

Ich persönlich bewerte die BHP-Offerte als absolut fair. Sie entspricht etwa dem 13,6-fachen Gewinn von Rio Tinto. Im Branchenvergleich bedeutet das schon einen nicht unerheblichen Zuschlag. Dessen ungeachtet hat es gegenwärtig den Anschein, als kommt BHP zu diesem Preis nicht zum Zuge.

*Bessert BHP Billiton nach?

Deshalb lautet die derzeit alles entscheidende Frage: Bessert der "Bergbau-Gigant" seine Offerte nach? Die Chancen zumindest auf ein deutlich höheres Gebot erachte ich als eher durchwachsen.

Grundsätzlich macht die Übernahme natürlich in jedem Fall Sinn. Dadurch würde ein Konzern entstehen, der in vielen Bergbau-Bereichen eine unzweifelhaft marktbeherrschende Stellung einnimmt. Auf diesem Weg lassen sich sicherlich wesentlich leichter üppige Preis-Erhöhungen durchsetzen als bisher.

Auf der anderen Seite muss man aber auch bedenken, dass ein Kauf um jeden Preis nur schwerlich zu verantworten ist. Zehn Prozent Prämie sind möglicherweise noch drin. Dann jedoch wäre der Bewertungs-Spielraum für die Rio-Tinto-Anteile meiner Einschätzung nach ausgereizt.

BHP selbst bezeichnet das jetzige Angebot als "erste und einzige Offerte". Allerdings wollte sich Konzern-Chef Marius Kloppers nicht darauf festlegen, ob es die letzte ist. Diese "Wort-Spielchen" zeigen, dass man auf die 3,4 BHP-Aktien eventuell noch ein bisschen etwas draufpackt. Viel dürfte es aber nicht mehr werden.

So sieht das offensichtlich auch der Markt. Zur Stunde wird Rio Tinto lediglich mit einem moderaten Aufschlag auf die BHP-Offerte gehandelt. Das ist ein untrügliches Zeichen dafür, dass Investoren nicht zwingend von einer weiteren Erhöhung der Offerte ausgehen.

Erschwerend kommt hinzu, dass die Finanzierung des "Mammut-Deals" BHP schon jetzt vor ernsthafte Probleme stellt. Kürzlich wurde ein Banken-Konsortium damit beauftragt, 70 Milliarden US-Dollar für die geplante Übernahme bereitzustellen. In Anbetracht der aktuellen Kreditmarkt-Risiken kann ich mir kaum vorstellen, dass die Geldhäuser scharf darauf sind, noch einige Milliarden mehr rauszurücken.

*Chinesen als "Spielverderber"?

Und dann sind da ja auch noch die Chinesen, die sich bereits als "Spielverderber" entpuppten. Mit Unterstützung des amerikanischen Aluminium-Konzerns Alcoa erwarb Chinalco circa neun Prozent an Rio Tinto. Eine Komplett-Übernahme ist jedoch nicht geplant. Man wolle lediglich ein Mitsprache-Recht haben.

Für mich liegt es nicht jenseits aller Vorstellungskraft, dass die neuen Anteilseigner es darauf absehen, im Fall einer Rio-Tinto-Akquisition durch BHP die Aluminium-Sparte zu erhalten. Sofern dies das Ziel ist, würde der Übernahme grundsätzlich nichts im Wege stehen.

Als wahrscheinlicher sehe ich es jedoch an, dass die Chinesen eingestiegen sind, um den "Deal" zu verhindern. China benötigt gewaltige Mengen vor allem an Eisenerz. Gelingt der Zusammenschluss von Rio Tinto und BHP Billiton, könnten die Preise für das begehrte Gut eine signifikante Anhebung erfahren. Dies ist sicherlich nicht im Interesse der chinesischen Wirtschaft.

BHP hat mehrfach verkündet, die vollständige Kontrolle bei Rio Tinto anzustreben. Kommt es auf Grund des Chinalco-Anteils hierzu nicht, könnte der Konzern schnell die Lust an einer Übernahme verlieren, zumal man beim Kaufpreis aller Voraussicht nach noch einmal nachbessern muss.

Alles in allem rechne ich zur Stunde bestenfalls noch mit einer 50-prozentigen Wahrscheinlichkeit, dass die Rio-Tinto-Übernahme "über die Bühne" geht. Allein auf die feindliche Akquisition zu setzen, könnte sich für die Rio-Tinto-Anteilseigner daher als Fehler erweisen. Deswegen schauen wir uns jetzt einmal an, ob die Aktie auch ohne Übernahme zu den momentanen Kursen ein Kauf ist.

*Rio Tinto weiter auf Wachstumskurs

Die unlängst veröffentlichten Geschäftszahlen für 2007 belegen recht deutlich: Rio Tinto befindet sich auf einem stringenten Wachstumskurs. Im vergangenen Jahr verzeichnete der Konzern eine Rekord-Produktion.

Mit einem Plus von neun Prozent konnte insbesondere der Eisenerz-Output erkennbar gesteigert werden. Auch wurde erheblich mehr Gold und Silber abgebaut, wohingegen die Kupfer-Förderung leicht hinter den Erwartungen zurückgeblieben war.

Das Brutto-Ergebnis (EBITDA) legte um elf Prozent auf 13,9 Milliarden US-Dollar zu. Demgegenüber sorgte der zweiprozentige Rückgang beim Nachsteuer-Gewinn bei mir auf den ersten Blick für eine gewisse Enttäuschung. Versöhnlich stimmte mich dann aber der 15-prozentige Anstieg des operativen Cashflows auf knapp 12,6 Milliarden US-Dollar.

Der etwas geringere Gewinn ist einerseits auf den Alcan-Kauf zurückzuführen und zum anderen auf eine starke Ausweitung der Investitionen. So stiegen beispielsweise die Explorations-Ausgaben von 283 auf 507 Millionen US-Dollar. Darüber hinaus hat man für 1,4 Milliarden US-Dollar einen neuen Eisenerz-Hafen im australischen Dampier gebaut und 315 Millionen US-Dollar in den Kauf drei neuer Eisenerz-Frachter investiert.

Ende November stellte der Konzern zudem ein ambitioniertes Wachstums-Programm vor. Konzentrieren will man sich vornehmlich auf die Segmente Eisenerz, Aluminium und Bauxit. Durch Verkäufe von Beteiligungen und weniger wichtigen operativen Bereichen sollen 15 Milliarden US-Dollar generiert werden. Für 2007 wurden eine 30 Prozent höhere Dividende in Aussicht gestellt und in den beiden Folgejahren sollen die Ausschüttungen jeweils um mindestens 20 Prozent zunehmen.

Das Ganze hört sich für mich zwar ziemlich gut und auch durchaus realistisch an, kann jedoch nicht darüber hinwegtäuschen, dass die Aktie auf dem derzeitigen Kurs-Niveau mit einem Kurs/Gewinn-Verhältnis von über 15 für das laufende Jahr ambitioniert bewertet ist.

Hier ist ohne jeden Zweifel ein "Übernahme-Premium" in den Notierungen enthalten, das sich ganz schnell in Luft auflösen könnte, wenn BHP schlussendlich einen Rückzieher macht. Darüber sollten sich alle bereits Investierten und potenziellen neuen Anteilseigner im Klaren sein.

*Eisenerz als Hoffnungsträger

Ich hatte bereits angedeutet, dass Rio Tinto seine Zukunft vor allem im Eisenerz sieht. In den nächsten drei Jahren soll die diesbezügliche Produktion auf mindestens 600 Millionen Tonnen per anno gesteigert werden. In diesem Zusammenhang sind Investitionen in die westaustralischen Minen von 2,4 Milliarden US-Dollar geplant.

Die meisten Analysten sind in Bezug auf die Eisenerz-Preise außerordentlich "bullisch". Teilweise werden mit dem gebetsmühlenartig vorgetragenen "China- und Indien-Argument" Preis-Steigerungen von bis zu 50 Prozent in diesem Jahr in Aussicht gestellt.

Ich bin da weit weniger optimistisch. Nach meinem Dafürhalten hat die Stahl-Branche in den vergangenen Jahren ihr zyklisches Hoch erst einmal gesehen. Zwar rechne auch ich noch mit leichten Zuwächsen. Diese werden aber erheblich geringer ausfallen als in der Vergangenheit.

Als ernste Gefahr vor allem für Rio Tinto und BHP Billiton bewerte ich auch das "Heranwachsen" eines nicht zu unterschätzenden australischen Konkurrenten. Mit der Fortescue Metals Group entsteht in "Down Under" ein neuer Eisenerz-Gigant mit erstklassigen Geschäftsbeziehungen ins "Reich der Mitte". Dieser könnte dafür sorgen, dass sich der Anstieg der Eisenerz-Preise in Grenzen hält.

• Rio Tinto PLC | ||

• WKN | 855018 | |

• Börsenwert | 142 Mrd. EUR | |

• KGV 08 (e) | 15 | |

• Div.-Rend. 08 (e) | 1,46 % | |

• Akt. Kurs | 82,00 EUR | |

MEIN FAZIT:

Auf dem gegenwärtigen Kurs-Niveau bietet die Rio-Tinto-Aktie meiner Ansicht nach mehr Risiken als Chancen. Im günstigsten Fall rechne ich mit einem "Nachschlag" von zehn Prozent seitens BHP Billiton. Damit wäre Rio Tinto dann aber auch wirklich mehr als gut bezahlt. Zudem ist nicht auszuschließen, dass der Einstieg von Chinalco BHP die Lust gänzlich verdirbt.

Ohne eine Übernahme kann ich deutliche Kurs-Rückgänge der Rio-Tinto-Aktie nicht ausschließen. Wenngleich das Unternehmen gut aufgestellt ist und ordentlich verdient, komme ich nicht umhin, die Aktie als überbewertet zu bezeichnen. Auch bin ich für die Entwicklung des Eisenerz-Preises nicht so euphorisch wie viele andere Experten. Der verstärkte Fokus auf dieses Segment könnte sich für Rio Tinto als "Schuss nach hinten" erweisen.

Als ich im November vergangenen Jahres das erste Mal von der geplanten Übernahme Rio Tintos durch BHP Billiton hörte, glaubte ich ehrlich gesagt zunächst an eine klassische "Zeitungsente". Immerhin gehörte Rio Tinto mit einer damaligen Markt-Kapitalisierung von rund 120 Milliarden US-Dollar nicht gerade zu den "Leichtgewichten" und brachte sogar erheblich mehr auf die "Waage" als der potenzielle Übernehmer.

Kurze Zeit später jedoch bestätigte BHP offiziell das Interesse, worauf der Rio-Tinto-Kurs gleich einmal um 30 Prozent in die Höhe schoss. Es war also wirklich etwas dran an der Sache!

In den zurückliegenden Monaten gehörte die Rio-Tinto-Aktie dann auch zum Spannendsten, was die Börse zu bieten hatte. Beinahe täglich tauchten immer neue mögliche "weiße Ritter" auf. Die meisten dementierten entsprechende Akquisitions-Pläne aber umgehend.

Seit Anfang Februar dieses Jahres ist der "Übernahme-Poker" jedoch in seine entscheidende Phase eingetreten. Für mich ist dieser Umstand Grund genug, die Anteilscheine von Rio Tinto etwas näher zu beleuchten.

*147 Milliarden US-Dollar immer noch zu wenig!

Nach dem langen Hin und Her hatten die Behörden BHP Billiton ein Ultimatum bis zum 6. Februar für die Unterbreitung einer offiziellen Kauf-Offerte gesetzt. Hätte der Konzern diese Frist verstreichen lassen, wäre ein neues Angebot erst ein halbes Jahr später möglich gewesen. Also musste das BHP-Management endlich "Farbe bekennen" und genau das hat man auch getan.

Jetzt bietet BHP 3,4 eigene Aktien für einen Rio-Tinto-Anteilsschein. Im Vorfeld war lediglich von drei BHP-Papieren pro Rio-Tinto-Aktie die Rede. Damit liegt das tatsächliche Angebot 13 Prozent über der inoffiziellen Offerte. Ausgehend vom BHP-Kurs bei Ankündigung beläuft sich der Kaufpreis auf sage und schreibe 147 Milliarden US-Dollar.

Trotz des ordentlichen Nachschlags erachtet Rio Tinto das Angebot weiterhin als zu niedrig und lehnt es vehement ab. Insbesondere drängt man auf eine Bar-Komponente, weil ein reiner Aktien-Tausch für die Anteilseigner nicht sonderlich interessant sei.

Ich persönlich bewerte die BHP-Offerte als absolut fair. Sie entspricht etwa dem 13,6-fachen Gewinn von Rio Tinto. Im Branchenvergleich bedeutet das schon einen nicht unerheblichen Zuschlag. Dessen ungeachtet hat es gegenwärtig den Anschein, als kommt BHP zu diesem Preis nicht zum Zuge.

*Bessert BHP Billiton nach?

Deshalb lautet die derzeit alles entscheidende Frage: Bessert der "Bergbau-Gigant" seine Offerte nach? Die Chancen zumindest auf ein deutlich höheres Gebot erachte ich als eher durchwachsen.

Grundsätzlich macht die Übernahme natürlich in jedem Fall Sinn. Dadurch würde ein Konzern entstehen, der in vielen Bergbau-Bereichen eine unzweifelhaft marktbeherrschende Stellung einnimmt. Auf diesem Weg lassen sich sicherlich wesentlich leichter üppige Preis-Erhöhungen durchsetzen als bisher.

Auf der anderen Seite muss man aber auch bedenken, dass ein Kauf um jeden Preis nur schwerlich zu verantworten ist. Zehn Prozent Prämie sind möglicherweise noch drin. Dann jedoch wäre der Bewertungs-Spielraum für die Rio-Tinto-Anteile meiner Einschätzung nach ausgereizt.

BHP selbst bezeichnet das jetzige Angebot als "erste und einzige Offerte". Allerdings wollte sich Konzern-Chef Marius Kloppers nicht darauf festlegen, ob es die letzte ist. Diese "Wort-Spielchen" zeigen, dass man auf die 3,4 BHP-Aktien eventuell noch ein bisschen etwas draufpackt. Viel dürfte es aber nicht mehr werden.

So sieht das offensichtlich auch der Markt. Zur Stunde wird Rio Tinto lediglich mit einem moderaten Aufschlag auf die BHP-Offerte gehandelt. Das ist ein untrügliches Zeichen dafür, dass Investoren nicht zwingend von einer weiteren Erhöhung der Offerte ausgehen.

Erschwerend kommt hinzu, dass die Finanzierung des "Mammut-Deals" BHP schon jetzt vor ernsthafte Probleme stellt. Kürzlich wurde ein Banken-Konsortium damit beauftragt, 70 Milliarden US-Dollar für die geplante Übernahme bereitzustellen. In Anbetracht der aktuellen Kreditmarkt-Risiken kann ich mir kaum vorstellen, dass die Geldhäuser scharf darauf sind, noch einige Milliarden mehr rauszurücken.

*Chinesen als "Spielverderber"?

Und dann sind da ja auch noch die Chinesen, die sich bereits als "Spielverderber" entpuppten. Mit Unterstützung des amerikanischen Aluminium-Konzerns Alcoa erwarb Chinalco circa neun Prozent an Rio Tinto. Eine Komplett-Übernahme ist jedoch nicht geplant. Man wolle lediglich ein Mitsprache-Recht haben.

Für mich liegt es nicht jenseits aller Vorstellungskraft, dass die neuen Anteilseigner es darauf absehen, im Fall einer Rio-Tinto-Akquisition durch BHP die Aluminium-Sparte zu erhalten. Sofern dies das Ziel ist, würde der Übernahme grundsätzlich nichts im Wege stehen.

Als wahrscheinlicher sehe ich es jedoch an, dass die Chinesen eingestiegen sind, um den "Deal" zu verhindern. China benötigt gewaltige Mengen vor allem an Eisenerz. Gelingt der Zusammenschluss von Rio Tinto und BHP Billiton, könnten die Preise für das begehrte Gut eine signifikante Anhebung erfahren. Dies ist sicherlich nicht im Interesse der chinesischen Wirtschaft.

BHP hat mehrfach verkündet, die vollständige Kontrolle bei Rio Tinto anzustreben. Kommt es auf Grund des Chinalco-Anteils hierzu nicht, könnte der Konzern schnell die Lust an einer Übernahme verlieren, zumal man beim Kaufpreis aller Voraussicht nach noch einmal nachbessern muss.

Alles in allem rechne ich zur Stunde bestenfalls noch mit einer 50-prozentigen Wahrscheinlichkeit, dass die Rio-Tinto-Übernahme "über die Bühne" geht. Allein auf die feindliche Akquisition zu setzen, könnte sich für die Rio-Tinto-Anteilseigner daher als Fehler erweisen. Deswegen schauen wir uns jetzt einmal an, ob die Aktie auch ohne Übernahme zu den momentanen Kursen ein Kauf ist.

*Rio Tinto weiter auf Wachstumskurs

Die unlängst veröffentlichten Geschäftszahlen für 2007 belegen recht deutlich: Rio Tinto befindet sich auf einem stringenten Wachstumskurs. Im vergangenen Jahr verzeichnete der Konzern eine Rekord-Produktion.

Mit einem Plus von neun Prozent konnte insbesondere der Eisenerz-Output erkennbar gesteigert werden. Auch wurde erheblich mehr Gold und Silber abgebaut, wohingegen die Kupfer-Förderung leicht hinter den Erwartungen zurückgeblieben war.

Das Brutto-Ergebnis (EBITDA) legte um elf Prozent auf 13,9 Milliarden US-Dollar zu. Demgegenüber sorgte der zweiprozentige Rückgang beim Nachsteuer-Gewinn bei mir auf den ersten Blick für eine gewisse Enttäuschung. Versöhnlich stimmte mich dann aber der 15-prozentige Anstieg des operativen Cashflows auf knapp 12,6 Milliarden US-Dollar.

Der etwas geringere Gewinn ist einerseits auf den Alcan-Kauf zurückzuführen und zum anderen auf eine starke Ausweitung der Investitionen. So stiegen beispielsweise die Explorations-Ausgaben von 283 auf 507 Millionen US-Dollar. Darüber hinaus hat man für 1,4 Milliarden US-Dollar einen neuen Eisenerz-Hafen im australischen Dampier gebaut und 315 Millionen US-Dollar in den Kauf drei neuer Eisenerz-Frachter investiert.

Ende November stellte der Konzern zudem ein ambitioniertes Wachstums-Programm vor. Konzentrieren will man sich vornehmlich auf die Segmente Eisenerz, Aluminium und Bauxit. Durch Verkäufe von Beteiligungen und weniger wichtigen operativen Bereichen sollen 15 Milliarden US-Dollar generiert werden. Für 2007 wurden eine 30 Prozent höhere Dividende in Aussicht gestellt und in den beiden Folgejahren sollen die Ausschüttungen jeweils um mindestens 20 Prozent zunehmen.

Das Ganze hört sich für mich zwar ziemlich gut und auch durchaus realistisch an, kann jedoch nicht darüber hinwegtäuschen, dass die Aktie auf dem derzeitigen Kurs-Niveau mit einem Kurs/Gewinn-Verhältnis von über 15 für das laufende Jahr ambitioniert bewertet ist.

Hier ist ohne jeden Zweifel ein "Übernahme-Premium" in den Notierungen enthalten, das sich ganz schnell in Luft auflösen könnte, wenn BHP schlussendlich einen Rückzieher macht. Darüber sollten sich alle bereits Investierten und potenziellen neuen Anteilseigner im Klaren sein.

*Eisenerz als Hoffnungsträger

Ich hatte bereits angedeutet, dass Rio Tinto seine Zukunft vor allem im Eisenerz sieht. In den nächsten drei Jahren soll die diesbezügliche Produktion auf mindestens 600 Millionen Tonnen per anno gesteigert werden. In diesem Zusammenhang sind Investitionen in die westaustralischen Minen von 2,4 Milliarden US-Dollar geplant.

Die meisten Analysten sind in Bezug auf die Eisenerz-Preise außerordentlich "bullisch". Teilweise werden mit dem gebetsmühlenartig vorgetragenen "China- und Indien-Argument" Preis-Steigerungen von bis zu 50 Prozent in diesem Jahr in Aussicht gestellt.

Ich bin da weit weniger optimistisch. Nach meinem Dafürhalten hat die Stahl-Branche in den vergangenen Jahren ihr zyklisches Hoch erst einmal gesehen. Zwar rechne auch ich noch mit leichten Zuwächsen. Diese werden aber erheblich geringer ausfallen als in der Vergangenheit.

Als ernste Gefahr vor allem für Rio Tinto und BHP Billiton bewerte ich auch das "Heranwachsen" eines nicht zu unterschätzenden australischen Konkurrenten. Mit der Fortescue Metals Group entsteht in "Down Under" ein neuer Eisenerz-Gigant mit erstklassigen Geschäftsbeziehungen ins "Reich der Mitte". Dieser könnte dafür sorgen, dass sich der Anstieg der Eisenerz-Preise in Grenzen hält.

• Rio Tinto PLC | ||

• WKN | 855018 | |

• Börsenwert | 142 Mrd. EUR | |

• KGV 08 (e) | 15 | |

• Div.-Rend. 08 (e) | 1,46 % | |

• Akt. Kurs | 82,00 EUR | |

FAZIT:

Auf dem gegenwärtigen Kurs-Niveau bietet die Rio-Tinto-Aktie meiner Ansicht nach mehr Risiken als Chancen. Im günstigsten Fall rechne ich mit einem "Nachschlag" von zehn Prozent seitens BHP Billiton. Damit wäre Rio Tinto dann aber auch wirklich mehr als gut bezahlt. Zudem ist nicht auszuschließen, dass der Einstieg von Chinalco BHP die Lust gänzlich verdirbt.

Ohne eine Übernahme kann ich deutliche Kurs-Rückgänge der Rio-Tinto-Aktie nicht ausschließen. Wenngleich das Unternehmen gut aufgestellt ist und ordentlich verdient, komme ich nicht umhin, die Aktie als überbewertet zu bezeichnen. Auch bin ich für die Entwicklung des Eisenerz-Preises nicht so euphorisch wie viele andere Experten. Der verstärkte Fokus auf dieses Segment könnte sich für Rio Tinto als "Schuss nach hinten" erweisen.

Gruss Moya

Optionen

Weizendefizit von 10 Mio. Tonnen in diesem Jahr

Damit setzt das Zertifikat auch auf den weiter anziehenden Fleischkonsum in vielen Schwelleländern, allen voran China und Indien. Gerade durch das Heranwachsen einer kaufkräftigen Mittelschicht wird damit gerechnet, dass das Angebot mit der steigenden Nachfrage nicht mehr Schritt halten kann. Seit den 80er Jahren stagnieren weltweit die Getreideanbauflächen. Durch den zunehmenden Bedarf an Nahrungsmitteln, Futtermitteln sowie Biokraftstoffen ist eine regelrechte Flächenkonkurrenz entstanden.

Die Folgen zeichnen sich schon jetzt ab: Das erste Mal seit einem Jahrzehnt wird China in diesem Jahr wieder Mais importieren müssen. Im Jahr zuvor hat China noch größere Mengen auf dem Weltmarkt verkauft. Auf der anderen Seite werden in den USA immensen Mengen an Mais für die Herstellung des Biokraftstoffe Ethanol verbraucht, die ebenfalls auf dem Weltmarkt fehlen. Diese Entwicklung wird sich in den nächsten Jahren weiter verschärfen. Die USA wollen zum Beispiel die Treibstoff-Herstellung aus Mais in den nächsten 3 Jahren auf 90 Mio. Tonnen verdoppeln.

Bei Weizen sieht die Angebotssituation nicht besser. Was Verbraucher ärgert und Landwirte freut, können Sie jetzt auch zu Ihrem Nutzen machen. Steigende Weizenpreise. Für 2008 rechnet das US-Landwirtschaftsministerium mit einem globalen Weizendefizit von etwa 10 Mio. Tonnen. Schon jetzt reichen die globalen Weizenvorräte nur noch für 71 Tage.

Gruss Moya

Optionen

LB Baden-Württemberg

Stuttgart (aktiencheck.de AG) - Getrieben von sinkenden Lagerbeständen und anhaltenden Produktionsstörungen in China legte der Kupferpreis seit Jahresbeginn bereits um gut 1.000 USD bzw. 15% zu, so die Analysten der Landesbank Baden-Württemberg.

In der laufenden Woche habe das rote Metall im Londoner Handel erstmals seit Oktober wieder die Marke von 7.850 USD je Tonne übersprungen. Die psychologisch wichtige 8.000er Marke rücke damit wieder in unmittelbare Reichweite.

Die akute Energiekrise in China habe die Produktion beim zweitgrößten Kupferhersteller des Landes (Jiangxi Copper) derzeit drastisch reduziert. Auch in Chile, dem gemessen an der Minenförderung wichtigsten Kupferproduzenten weltweit, sorge der Strommangel in Verbindung mit den regelmäßigen Verteilungskämpfen von Gewerkschaften und Arbeitgebern immer wieder für Produktionsausfälle. So habe der Weltmarktführer und chilenische Staatskonzern Codelco im vergangenen Jahr einen Produktionsrückgang um 5,3% verzeichnet.

Die reichlich optimistisch anmutenden Angebotsprognosen einiger Auguren für den globalen Kupfermarkt im Jahr 2008 seien damit bereits frühzeitig gefährdet. Die unerwartete Angebotsverknappung bei weiter steigender physischer Nachfrage habe schließlich auch zahlreiche spekulative Marktakteure auf dem falschen Fuß erwischt. Nach der Liquidierung ihrer Short-Positionen in einem ersten Schritt hätten diese nun damit begonnen, neue Long-Positionen aufzubauen. Der rasante Anstieg des Kupfer-Handelsvolumens an der LME mache den schnellen Richtungswechsel von Fonds und Spekulanten deutlich und habe den jüngsten Preisschub verstärkt.

Elliott Wave Ziel für Öl vom Okt. 2007 erreicht

von Rüdiger Maaß

Lieber Wave Daily Leser,

im Oktober 2007 stellte ich Ihnen eine Elliott Wave Analyse für das Öl vor. Der Ölpreis hat das Zielniveau der Prognose erreicht.

Ausschnitt aus dem Originaltext vom Oktober 2007:

Seit Januar 2007 hat sich beim Öl ein starker Aufwärtstrend entwickelt. In der Welle (4) in blau von Welle 1 in schwarz hat sich eine unregelmäßige Korrektur entwickelt. Die Formation gehört zu den Flachs (engl. Flat) und entsteht grundsätzlich vor starken Marktbewegungen.

In der Welle 2 (schwarz) und in der Welle (4) (schwarz) haben sich zusätzlich Formationen aus dieser Familie gebildet, die starke Kurssteigerungen angekündigten.

Die Welle 3 (schwarz) hat bisher eine Ausdehnung von 160 Prozent erreicht und liegt in der unmittelbaren Nähe vom 161,8 Fibonacciverhältnis.

In der Welle 3 in schwarz hat sich eine Fünf-Wellenformation (Welle (1) bis (5) in schwarz) gebildet, Nach dem Flat (siehe Grafik) hat sich eine starke dritte Welle mit einer Ausdehnung von 282 Prozent entwickelt. Die Kursverluste in der Welle (4) endeten bei 60,3 Prozent. Das grundlegende Fibonacciverhältnis liegt bei 61,8 Prozent.

Starke Rückläufe in einer vierten Welle schließen sich häufig stark ausgedehnten fünften Wellen an. In diesem Fall erreichte die Welle (5) in schwarz eine überdurchschnittliche Ausdehnung von bisher 122 Prozent.

Prognose. Am 24.10. werden wir die Welle (5) genau analysieren, um das Ende dieser Welle einzuschätzen.

1. Nach Abschluss der Welle 3 in schwarz sollte ein Rücklauf in der Welle 4 in schwarz bis in den Bereich 78,87 entstehen

2. Sollte die Make or Break Linie bei 71,95 halten, folgt eine weitere steigende Welle 5 in schwarz bis in den Bereich 104,27.

Bemerkung: Der Preis für das Brent Oil Spot liegt zurzeit bei 84 Dollar. Der Wert des Futures liegt bei 86 Dollar. Der Chart bildet den Oil-Future ab.

Fazit:

Die gute Botschaft ist, dass das Öl ein weiteres Zwischentief bilden sollte. Ärgerlich für die Haushaltskasse ist, dass das Öl nach dieser Zwischenkorrektur in den Bereich von 100 Dollar per Barrel steigen sollte. Im Januar 2002 konnte man das Öl noch für 20 Dollar per Barrel kaufen.

Das Ziel vom Oktober 2007 wurde im Februar 2008 erreicht.

Der Chart zeigt den Oil-Future vom Oktober 2007 bis Februar 2008. Im Bereich 90 Dollar per Barrel erwartete ich eine Korrektur bis in den Bereich 79 Dollar per Barrel. Die Korrektur fiel kürzer als erwartet aus. Das Öl stieg anschließend in den Zielbereich von 104,27 Dollar. Das bisherige Hoch lag bei 101.30 Dollar /Barrel.

Einschätzung:

Seit November 2007 bewegt sich das Öl in einer Preisspanne von 85 bis 100 Dollar. Es haben sich höhere Hochpunkte und tiefe Tiefpunkte entwickelt. Die interne Struktur der Wellen weist auf Korrekturmuster hin und folgt den Regeln für ein Trendabschlussmuster.

Das umgekehrte waagerechte Dreieck besteht aus fünf Korrekturwellen, die mit den Buchstaben a bis e gekennzeichnet werden. Nach dem Ende der Welle e folgt eine letzte, schnelle steigende Trendwelle, die das Hoch der Welle d überschreitet. Anschließend erfolgt ein Trendwechsel.

Ziele:

1. Das Ziel der Welle e liegt gewöhnlich im Bereich von 85 Dollar. Die verkürzte Version sollte im Bereich 89 Dollar enden. Beide Rückläufe sind möglich.

2. Anschließend sollte eine letzte, schnelle und steigende Fünfer-Welle in den Bereich 115 Dollar führen.

3. Nach Abschluss der steigenden Fünfer-Welle sollte ein Trendwechsel mit einem stark fallenden Ölpreis folgen.

Risiko: Die Marke bei 85,42 darf in der WElle 4 in schwarz leicht unterschritten werden. Sollte diese Marke stark unterschritten werden, ist die Analyse ungültig.

Quelle: Wave Daily Abonnenten

Gruss Moya

Optionen

Gold mit der grössten Preissteigerung innerhalb einer Woche seit 19 Monaten

Stuttgart (www.rohstoffe-go.de) Gold verzeichnet seit August vergangenen Jahres eine Preisteigerung von 45%. Der US-Dollar wird aktuell bei einem Drei-Wochen-Tief gehandelt. Gerüchten zufolge wird die Fed aufgrund der anhaltenden schlechten Konjunkturlage in den USA schon bald die Leitzinsen ein weiteres Mal senken. Die negative Korrelation zwischen dem US-Dollar und dem Goldpreis treibt das Edelmetall in die Höhe. Gold wird in London momentan bei 946,19 USD je Unze gehnadelt. Der StreetTracks Gold Trust hat seit Anfang Februar weder Goldkäufe noch Goldverkäufe vorgenommen. Zu Berücksichtigen ist, dass der Goldpreis stark von den Umschichtungen der Finanzinvestoren in diese Anlageklasse profitiert. Die Nachfrage der Schmuckindustrie ist aufgrund der hohen Preise stark zurückgegangen, die indischen Goldimporte sind in den vergangenen drei Monaten regelrecht eingebrochen. Die Nachfrage von Exchange Traded Commodity Funds, die die Preisentwicklung von Gold oder anderer Rohstoffe bzw. von Rohstoffgruppen nachbilden, bestimmen momentan die Entwicklung des Goldpreises im bedeutendem Maße mit. Die elementare ökonomische Logik, wonach die Nachfrage nach einem Produkt bei steigenden Preisen nachlässt und somit den Preisauftrieb dämpft, ist nicht zuletzt aufgrund der lockeren US-amerikanischen Geldpolitik teilweise außer Kraft gesetzt.

Rohstoffe Wochenrück- und Ausblick

von Miriam Kraus

Energie

Wie erwartet zeigten sich die Rohölpreise in der vergangenen Woche weiterhin hoch volatil, mit starken Preisgewinnen.

So notiert WTI Crude zur Lieferung im April gegenwärtig bei 99,02 US-Dollar pro Barrel an der NYMEX.

Brent Crude zur Lieferung im April notiert gegenwärtig bei 97,13 US-Dollar pro Barrel an der ICE Futures Exchange in London.

Weiterhin erwies sich vor allem der massive spekulative Faktor, welcher gegenwärtig im Markt vorherrscht als preisunterstützend.

So überschritt WTI zur Wochenmitte hin zum dritten Mal die bedeutsame 100 USD-Marke, trotz massiv gestiegener Rohöl- und Benzinlagerbestände in den USA. Tatsächlich stiegen die Lagerbestände an Rohöl um ganze 4,2 Millionen auf 305,3 Millionen Barrel gegenüber der Vorwoche an. Das entspricht dem höchsten Stand seit November.

Ebenfalls befinden sich die US-Benzin-Lagerbestände auf dem höchsten Stand seit jeher.

Zudem operierten die US-Raffinerien mit einer sinkenden Gesamtauslastung von 83,5 %, als Reaktion auf die sinkende Nachfrage aus den USA. Die Nachfrage nach Treibstoffen betrug in den vergangenen vier Wochen durchschnittlich 20,7 Millionen Barrel pro Tag. Das entspricht einem Rückgang von 1,1 % gegenüber dem Vorjahr. Zudem zeigt sich die Nachfrage nach Rohöldestillaten, inklusive Heizöl mit einem Rückgang von 1,9 % gegenüber der gleichen Periode des Vorjahres in den USA rückläufig.

Dennoch werteten die meisten Anleger andere Faktoren als Indikator für steigende Rohölpreise.

So wirkte sich sowohl die Forderung nach der Freilassung eines zuvor fest genommenen Mitglieds der Emanzipation für das Niger-Delta, durch die genannte militante Organisation, als auch der gegenwärtige Konflikt zwischen Venezuela und den USA preisunterstützend aus. Die USA hatten gegen die Verstaatlichung von venezuelanischen Ölfeldern durch die gegenwärtige Regierung unter Präsident Chavez protestiert, woraufhin Venezuela mit der Verhängung eines Ölembargos gegen die USA drohte.

Am Freitag erhielt der Trend, trotz einer kurzfristigen Korrekturbewegung aufgrund der US-Lagerbestandsdaten weitere Unterstützung durch die Meldung, dass türkische Truppen die Grenze zum Nord-Irak überschritten haben. Die Türkei hatte bereits in den vergangenen zwei Monaten Luftangriffe gegen Stellungen der militanten kurdischen Arbeiterpartei PKK im Nord-Irak geflogen. Der Irak hatte zuvor mit Ölllieferstopps gedroht, sollten türkische Truppen eine Grenzverletzung begehen.

Zudem erhielten die Rohölpreise weitere Unterstützung durch den schwachen US-Dollar und steigende Inflationsraten. Im Zuge dessen nehmen Anleger inzwischen Investitionen in Rohstoffe im Allgemeinen und auch Investitionen in Rohöl im Speziellen verstärkt als Absicherungselement wahr.

Metalle

Edelmetalle

Wie erwartet setzten die Goldpreise ihren starken Trend in dieser Woche weiter fort.

Grund für die weiterhin bestehende Goldpreisrallye ist nach wie vor die schwache US-Wirtschaft, gekoppelt mit einer wachsenden Inflationsrate und einem weiterhin schwachen US-Dollar. Dies im Zuge der bestehenden Rohstoffrallye verstärkt nach wie vor die Attraktivität des Edelmetalls als Absicherungselement.

Zur Wochenmitte hin erreichte der Goldpreis am Donnerstag im Verlauf des Handelstages ein Hoch von fast 955 US-Dollar in New York.

Grund waren schlechte Wirtschaftsdaten aus den USA, belegt durch einen massiven Rückgang des Philadelphia Index. Dieser Index bildet Erhebungen durch die Zentralbank von Philadelphia, die Entwicklung des produzierenden Gewerbes betreffend, ab. Der Index zeigte einen massiven Rückgang auf -24 Punkte. Dieser Stand entspricht demjenigen kurz vor der US-Rezession im Jahr 2001.

Nach Veröffentlichung dieser Daten wurden Spekulationen in Bezug auf weitere Leitzinssenkungen durch die FED im März laut. Diese allerdings beschleunigen das Inflationswachstum.

Zum Ende der Woche hin gaben die Preise aufgrund von Gewinnmitnahmen leicht ab.

So notiert Gold zur Lieferung im April gegenwärtig bei 948,70 US-Dollar pro Feinunze an der NYMEX. Gold auf dem Spotmarkt notiert gegenwärtig bei 945, 20 US-Dollar pro Feinunze in New York. Der London Gold Fix PM wurde am Freitag auf 943 US-Dollar pro Feinunze festgesetzt.

Basismetalle

Auch die Kupferpreise profitierten in der vergangenen Woche von der allgemein hohen Nachfrage nach Rohstoffen als sichere Anlage.

Zudem unterstützend wirkten sich nach wie vor die Auswirkungen der starken Schneestürme in China aus, welche zu einem massiven Produktionsrückgang der chinesischen Hüttenwerke führten, aufgrund der Stromausfälle.

Zum Ende der Woche hin gaben die Preise allerdings wieder etwas nach, aufgrund der massiv gestiegenen Lagerbestände.

Wie im letzten Wochenrückblick berichtet, besteht nach wie vor die Vermutung, dass

Chinas steigende Kupferbestände gegenwärtig nur auf Lager liegen und erst später verbraucht werden könnten.

Nun berichtete die Shanghai Futures Exchange von einem Anstieg der Kupfervorräte von 45 % gegenüber der Vorwoche auf 45.188 Tonnen. Die LME berichtet ebenfalls von steigenden Kupferbeständen um 4,6 % gegenüber der Vorwoche auf 141.600 Tonnen.

Gegenwärtig notiert Kupfer zur Lieferung im April bei 3,79 US-Dollar pro Pfund an der NYMEX.

Wie erwartet bewiesen die Agrarrohstoffe auch in dieser Woche weiterhin ihren starken Aufwärtstrend.

Als großer Gewinner erwiesen sich auch in dieser Woche wieder die Sojabohnen. Der Markt erhält dabei weiterhin große Unterstützung durch den Chinafaktor. China, das bereits im Vorfeld aufgrund widriger Wetterbedingungen geringere Ernteerträge aufwies und gezwungen war auf dem Weltmarkt Sojabohnen zuzukaufen erlebt nun zudem eine massiv steigende Teuerungsrate für Lebensmittel, aufgrund der verheerenden Schneestürme, die die Versorgung mit Lebensmitteln erschweren. Chinas Sojabohnenimporte sind im Januar um 41,5 % gegenüber der gleichen Periode des Vorjahres auf 3,4 Millionen Tonnen gestiegen.

Die starke Nachfrage durch China, in Verbindung mit steigenden Inflationsraten in den USA und China, sowie der steigenden Attraktivität von Agrarrohstoffinvestitionen als Absicherungselement wirken stark preisunterstützend.

Gegenwärtig notieren Sojabohnen zur Lieferung im März bei 14,14 US-Dollar pro Scheffel an der CBOT.

Die Weizenpreise erhielten weiterhin Unterstützung durch nach wie knappe Lagerbestände weltweit und die dementsprechend hohe Nachfrage.

So plant Pakistan beispielsweise gegenwärtig den Kauf von 1,7 Millionen Tonnen Weizen. Südkorea gab überdies bekannt weitere 275.000 Tonnen Weizen zu importieren.

Weizen zur Lieferung im März notiert gegenwärtig bei 10,47 US-Dollar pro Scheffel an der CBOT.

Mais profitierte vor allem von der Anbauflächen-Prognose der USDA, für die kommende Ernte. So erwartet die USDA aufgrund der hohen Preise sowohl einen Anstieg der Anbaufläche für Sojabohnen um 12 % (auf 71 Millionen acres), als auch einen Anstieg der Anbaufläche für Weizen um 6 % (auf 64 Millionen acres) in den USA. Dagegen prognostiziert die USDA eine Abnahme der Anbaufläche für Mais um 3,8 % auf 90 Millionen acres.

Mais zur Lieferung im März notiert gegenwärtig bei 5,20 US-Dollar pro Scheffel an der CBOT.

Ausblick

Die Rohölpreise dürften weiterhin stark schwankungsanfällig bleiben. So lange eine bullische Grundstimmung herrscht und der spekulative Charakter weiterhin den Markt stark mitbestimmt behalten die Ölpreise ihr Potenzial nach oben. Dennoch besteht nach wie vor eine hohe Korrekturanfälligkeit.

Die Goldpreise dürften in der kommenden Woche ihren Aufwärtstrend weiter fortsetzen.

Die Kupferpreise erweisen sich gegenwärtig als durchaus anfällig für eine Korrekturbewegung.

Die Agrarrohstoffe dürften ihren starken Preistrend weiter fortsetzen.

Gruss Moya

Optionen

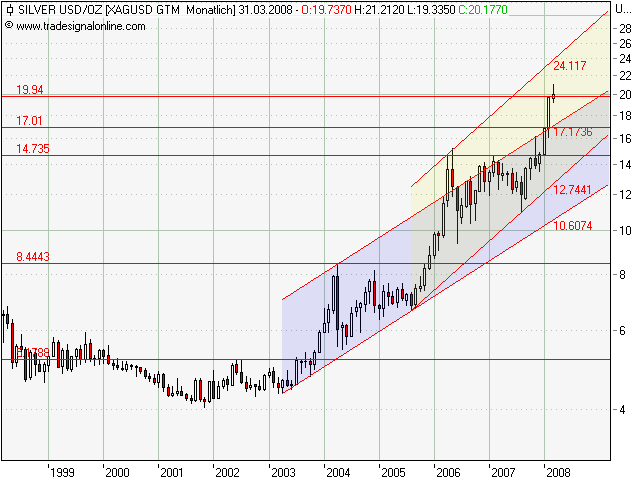

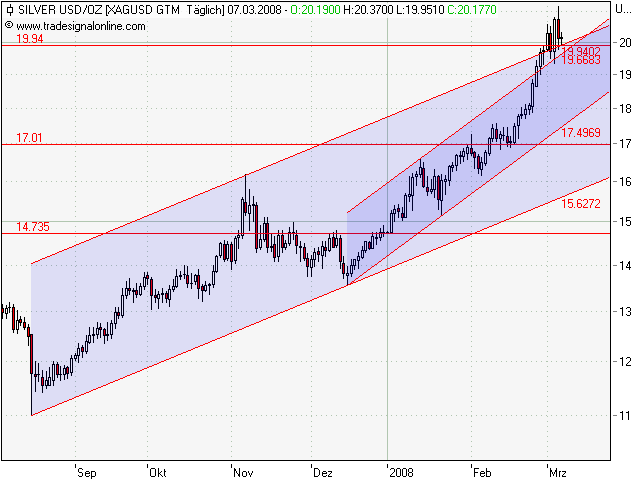

Kursstand: 17,10 $ pro Feinunze

Rückblick: SILBER befindet sich August 2007 in einer steilen Aufwärtsbewegung und brach im Februar 2008 über die mittelfristige Aufwärtstrendoberkante aus. Nach einer anschließenden Konsolidierung oberhalb dieser Trendlinie zieht der Preis des Edelmetalls in dieser Woche wieder an und markiert neue Jahreshochs an einer kurzfristigen Pullbacklinie bei 18,05 $.

Das Chartbild ist auf sämtlichen Zeitebenen bullisch zu werten.

Charttechnischer Ausblick: Die steile Kursrallye der letzten Woche ist weiterhin intakt, es darf weiterhin von einer Trendbeschleunigung in ähnlich extremer Form wie es in jüngster Zeit bei PLATIN und PALLADIUM zu beobachten war geträumt werden.

Ein Anstieg über die kurzfristige Pullbacklinie bei aktuell 18,12 $ wäre ein erstes Indiz für eine Aufwärtstrendbeschleunigung, schnelle Kursgewinne bis 19,70 - 19,90 $ werden dann möglich.

Ein Rückfall per Tagesschluss unter 17,48 $ könnte hingegen nochmals Rücksetzer bis 16,85 - 16,95 und darunter ggf. 16,21 $ einleiten. Eine solche Zwischenkorrektur wäre im Kontext der langfristigen Kursrallye aber völlig unbedenklich.

Kursverlauf vom 26.07.2007 bis 22.02.2008 (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

|

Gruss Moya

Optionen

Elliott Wave - Goldanalyse vom 14.02.2008 eingetroffen

von Rüdiger Maaß

Lieber Wave Daily Leser,

vielleicht können Sie sich nach daran erinnern, dass ich Ihnen vor 11 Tagen die Analyse für das Gold zur Verfügung gestellt habe.

Heute werden Sie über das Ergebnis in Kenntnis gesetzt. Wir betrachten den aktuellen Chart, um festzustellen, ob die Prognose eingetroffen ist.

Damit Sie die Analyse vom Vortag nicht heraussuchen müssen, habe ich Ihnen die wichtigen Einzelheiten noch einmal zur Verfügung gestellt.

Chart 1

Die Welle (3) in blau ist stark ausgedehnt und setzt sich aus mehreren Unterwellen zusammen. Die Regeln für einen Trend wurden vollständig eingehalten.

Die Welle (4) in blau endet bei 849 Dollar und hat einen starken Rücklauf von 50 Prozent vollzogen.

In der Welle (5) lässt sich keine komplette Fünfer-Welle identifizieren. Die Make or Break Linie bei 894 wurde unterschritten. Es besteht die Möglichkeit, dass sich ein letztes Hoch mit Kursen kurz über 948 Dollar entwickelt. Anschließend sollte der Goldkurs bis in den Bereich 850 Dollar fallen. Der Kursrückgang entspricht dem minimalen Rücklauf nach einem steigenden Dreieck.

Unterwellen: Die Welle c in grün sollte in den Bereich 875 führen. Auf dieser Basis erwarte ich steigende Kurse bis in den Bereich 948 Dollar.

Chart 2

Der Chart zeigt den Kursverlauf von 30.11.2007 bis 25.02.2008.

Es sollten sich fallende Kurse bis 875 Dollar entwickeln und anschließend ein Kursanstieg in den Bereich 948 Dollar führen.

Das Tief wurde bei 896 und das bisherige Hoch 957 gehandelt.

Der Kursverlauf entspricht grundsätzlich der Prognose. Die Abwärtsbewegung endete früher als erwartet.

Die grün eingezeichnete Linie beschreibt den prognostizierten Kursverlauf.

Gruss Moya

Optionen

Die dunkle Seite des Öl-Booms

von Bill Bonner

Heute sind die Zeitungen voll von Beiträgen zur Inflation. In Frankreich schreibt die La Liberation, dass die Lebensmittelpreise in Europa abgehoben hätten – mit einem Anstieg um fast 50% in den vergangenen sechs Monaten.

Ein Grund dafür sind, zweifelsohne, die Kosten für Energie. Gestern bin ich aufs Land gefahren. Als ich anhielt, um zu tanken, kostete der Liter Diesel 1,30 Euro. Den Preis will ich einmal so umrechnen, dass er mit den Benzinpreisen in Amerika vergleichbar wird. Also, eine Gallone sind ungefähr 4 Liter… Vier Mal 1,30 sind 5,20 Euro oder ungefähr 7,50 Dollar für eine Gallone. Da kommt ganz schön was zusammen.

Die Energiepreise wirken sich auf fast alles aus – ganz besonders auf Lebensmittel,

wofür Land bearbeitet und bepflanzt werden muss und die anschließend geerntet werden müssen, mit Traktoren die sehr viel Benzin schlucken… und außerdem müssen die Tomaten, die im Süden Europas angebaut werden, den ganzen Weg bis nach Nordeuropa transportiert werden… dabei gekühlt werden, um dann anschließend in Läden verkauft zu werden, die wieder Energie verbrauchen. Die Kunden kommen mit ihren Benzin schluckenden Autos dorthin, um die Lebensmittel zu kaufen.

Doch aus den Öl produzierenden Ländern erreicht uns die Nachricht, dass auch dort die Inflation zugeschlagen hat. In Saudi Arabien lag die Verbraucherpreisinflation fast zehn Jahre lang bei Null… doch jetzt liegt sie bei über 6% und steigt.

"Der Öl-Boom zeigt seine dunkle Seite", heißt es in einer Schlagzeile des International Herald Tribune.

Die dunkle Seite ist, dass die Ölexporteure nicht nur das Öl verkaufen, sie verwenden es auch.

Und wenn auch die Scheichs und die Sultane vielleicht genug Geld haben, ihren Harem zu heizen, dann hat Abdul Normalverbraucher trotzdem manchmal das Gefühl, im Kalten stehen gelassen zu werden.

"Jetzt müssen wir uns entscheiden: Entweder essen oder heizen", schreibt Abdul Raheem.

In den USA ist die Inflation jedoch genau das, was der Doktor verschrieben hat. Die alten Quacksalber der Geldpolitik verschreiben die Inflation als ein Gegengift zur Deflation. Es ist besser, wenn das Fieber steigt, als wenn der Patient stirbt, sagen sie.

Der Tod, vor dem sie sich fürchten, ist ein Tod, so wie ihn die japanische Wirtschaft nach 1989 erlitten hat. Es war, als habe man die japanische Wirtschaft untergetaucht, um sie zu foltern, und dann vergessen, sie wieder aus dem Wasser zu ziehen. Die Wirtschaft ist ertrunken. Noch heute, 18 Jahre nachdem der Nikkei untergangen ist, hustet das arme Ding immer noch Schaum.

Und das bringt mich wieder in hilfsbereite Stimmung. In der vergangenen Woche habe ich einige Vorschläge gemacht.

Hier kommt noch einer: Kaufen Sie Japan.

Ich habe Ihnen diesen Rat schon gegeben? Nicht das ich mich erinnern könnte.

Und hier ist eine weitere kurz gefasste Geschichte: Während Kredite und Spekulationen in Großbritannien und den USA von Mitte der Neunziger bis 2007 vollständig verrückt gespielt haben – haben sich die Japaner bemüht, sich vom Boden wieder zu erheben.

Jedes Mal, wenn sie es versuchten, sind sie einfach wieder gefallen. Der Nikkei, der einst bei 39.000 Punkten gelegen hat, prallte jedes Mal auf einem Niveau von 12.000 bis 15.000 Punkten wieder zurück. Jedes Mal sah es so aus, als würde es langsam besser werden, doch dann, wham!, lag er wieder am Boden.

Die letzten blauen Flecken hat er sich 2007 zugezogen. Nachdem er 17 Jahre lang Schläge einstecken musste, sah es so aus, als sei das Unternehmen Japan wieder im Geschäft. Und dann kamen die minderwertigen Kredite und die weltweite Kreditkrise.

Japan hatte keine minderwertigen Kredite. Die Banker, Investoren, Verbraucher und Geschäftsleute sind im Laufe der Jahre vorsichtig und konservativ geworden. In Amerika glaubt man, dass der Abwärtstrend vorübergehend ist. Fast alle glauben, dass im Juli alles vorbei sein wird. Einige gehen davon aus, dass es schon vorbei ist – nach einem nur bescheidenen Rückgang des Wachstums des Bruttoinlandsprodukts. Aber in Japan gehen die Leute davon aus, dass der Abwärtstrend von Dauer ist.

"Es wird niemals wieder besser werden, sagen sie zueinander. "Es wird nur noch schlimmer."

"In Japan hat die umgekehrte Psychologie (im Vergleich zu den USA) gewirkt", schreibt Martin Hutchinson. "Japan steckte, seit die erste Blase 1990 geplatzt ist, in einer tiefen Rezession, und so sind es die Trader und Analysten heute gewöhnt, bei den optimistischen Bekanntmachungen der Regierung immer Abstriche zu machen.

Als im August die Krise bei den minderwertigen Krediten auftauchte, haben die amerikanischen Analysten dieses Problem ignoriert, die japanischen Analysten haben hingegen entschieden, dass das eine sehr schlechte Nachricht für Japan ist, wenn auch die japanischen Banken diesem Markt nur in sehr geringem Umfang ausgesetzt waren."

In Amerika ignorieren die Investoren düstere Umstände. In Japan berücksichtigt man sogar solche düsteren Umstände, die gar nicht existieren. Und als die Kreditkrise den weltweiten Markt der Wertpapiere erreichte, kam es bei den Japanern an, wie Kamikazeangriffe auf die amerikanische Flotte. Die großen Unternehmen Japans wurden versenkt und der Nikkei hat doppelt so hohe Verluste verbucht, wie sein amerikanischer Cousin.

Der japanische Aktienmarkt zeigte die weltweit die schlechteste Performance – gleich nach der Krise bei den minderwertigen Krediten, bei der Japan noch nicht einmal minderwertige Hypothekenschulden hatte.

"Der Markt hat schlechte Nachrichten mit eingerechnet, die nicht aufgetreten sind", fährt Hutchinson fort, "und er hat die beständigen Beweise außer Acht gelassen, dass Japan ein relativ starkes Wachstum und eine zu vernachlässigende Inflation aufweist.

Selbst das Problem mit den Immobilien, das dazu geführt hat, dass die Analysten einen großen Einbruch für die japanische Wirtschaft vorhersagten, in ähnlicher Weise wie in den USA, stellte sich als die Folge neuer, strengerer Bedingungen für Bauanträge, die zu einem Rückgang der Bautätigkeit führten, der bereits zu enden scheint.

Es gibt kein Problem mit minderwertigen Krediten – warum sollte es auch? Der japanische Immobilienmarkt erlebte Anfang der 1990er Jahre einen katastrophalen Einbruch, als die Preise für Häuser in Tokio in einigem Fällen um bis zu 70% eingebrochen sind. Vor diesem Hintergrund gab es keine Möglichkeit für ausbrechende Preise oder eine Kreditblase.

"Nachdem die Märkte deutlich gefallen sind, die Wirtschaft weiterhin solide bleibt (zum vierten Mal in Folge lag das Quartalswachstum mit 3,7% doppelt so hoch wie prognostiziert) und die Analysten negativ urteilen, scheint Japan in einer unbequemen Welt so etwas wie ein sicherer Hafen. Es ist mit Sicherheit wahrscheinlich, dass Japan die Welt am Ende der aktuellen Unbequemlichkeiten nach oben führen wird."

"Meine rechte Flanke ist mein Rückzugort. Meine linke Flanke gibt nach. Und die Mitte kann sich nicht halten. Das sind optimale Bedingungen"; berichtete der französische General Foch im Ersten Weltkrieg. "Ich werde angreifen."

Genauso sind die Bedingungen in Japan für uns optimal. Die Investoren aus dem Ausland haben aufgegeben. Die heimischen Investoren sind nicht interessiert. Und die Aktien werden zu sehr geringen Kursen getradet.

Die Hälfte der Unternehmen werden dabei für die Hälfte des Buchwerts bewertet.

Gruss Moya

Optionen

Rohstoffe Wochenaus- und Rückblick

von Miriam Kraus

Energie

Wie erwartet setzten die Rohölpreise ihre massiven Preisanstiege, getrieben durch die starke Unterstützung der Spekulanten, auch in dieser Woche weiter fort.

So notiert WTI zur Lieferung im April gegenwärtig bei 102,17 US-Dollar pro Barrel an der NYMEX.

Brent Crude zur Lieferung im April notiert gegenwärtig bei 100,72 US-Dollar pro Barrel an der ICE Futures Exchange in London.

Zuvor war das leichte süße Rohöl auf ein Hoch bei 103,05 US-Dollar gestiegen. Das entspricht dem höchsten Preis seit Beginn des Handels im Jahre 1983.

Ausschlaggebend für die Preisentwicklung zeichnete sich auch in dieser Woche der massive spekulative Faktor, der die fundamentalen Beweggründe völlig überlagert.

Die Kombination aus der US-Dollar-Schwäche und des massiven inflationären Drucks zeigten erheblichere Auswirkungen auf das Verhalten der Marktteilnehmer als andere Indikatoren.

Investoren, vor allem Fonds, verlagern gegenwärtig massiv ihr Kapital in die Rohstoffmärkte, als Absicherungsstrategie.

Zudem erhielten die Preise Unterstützung aufgrund des massiv schwachen US-Dollars. Der US-Dollar war im Verlauf des heutigen Handelstages auf ein Rekordtief von 1,5239 USD gegenüber dem Euro gefallen. Das entspricht dem tiefsten Stand seit Einführung des Euro im Jahre 1999.

Später konnte der US-Dollar wieder auf 1,5188 USD gegenüber dem Euro zulegen, was ausschlaggebend war für den leichten Preisrückgang des Rohöls von seinem Rekordhoch.

Unterstützung erhalten die Preise zusätzlich durch die Haltung der OPEC, die sich trotz des Drucks aus den USA, nach wie vor weigert ihre Produktion auszuweiten.

Fundamentale Daten hatten in dieser Woche so gut wie keinen Einfluss auf das Verhalten der Marktteilnehmer und damit auch nicht auf die Rohölpreisentwicklung.

So hat sich mittlerweile die türkische Armee aus dem Nordirak zurückgezogen, nach einer Woche heftiger Kämpfe mit Mitgliedern der kurdischen Arbeiterpartei PKK.

Zudem zeigten auch die neuesten US-Lagerbestandsdaten eine Abschwächung der Rohölnachfrage in den USA.

So stiegen die Rohölbestände in den USA in der vergangenen Woche um 3,23 Millionen Barrel auf 308,5 Millionen Barrel an. Damit sind die Vorräte in der siebten Woche in Folge angestiegen, mittlerweile auf den höchsten Stand seit November.

Die Lagerbestände liegen damit um 7% höher als der Fünf-Jahres-Durchschnitt für die gegenwärtige Periode.

Metalle

Edelmetalle

Für die Preisentwicklung der Edelmetalle galten auch in dieser Woche weiterhin die gleichen Indikatoren für die erwarteten Preisgewinne.

So setzten die Goldpreise wie erwartet ihre Rallye auch in dieser Woche weiter fort.

Der massive inflationäre Druck, in Verbindung mit der bestehenden US-Dollar-Schwäche treibt die Preise und unterstützt die Kapitalverlagerung in Edelmetallinvestitionen, als Absicherungsstrategie.

Unterstützung erhielten die Preise auch durch sich mehrende Spekulationen in Bezug auf weitere Leitzinssenkungen durch die FED.

Nachdem die USA weiterhin schlechte Wirtschaftsdaten veröffentlichen mehren sich die Überlegungen dahingehend, dass der FED möglicherweise keine Wahl bleibt als den Leitzinssatz Mitte März ein weiteres Mal abzusenken.

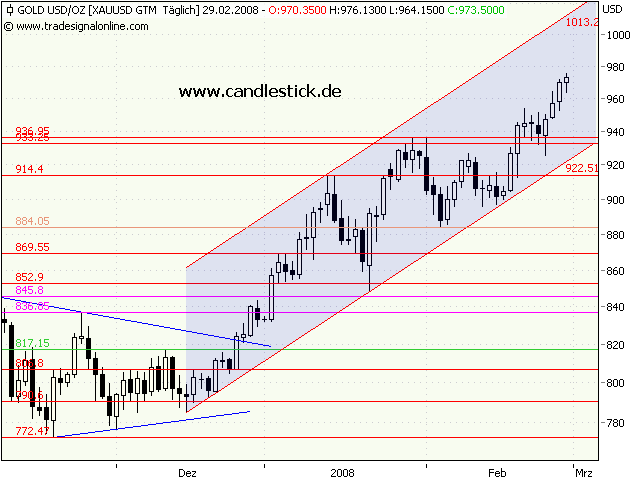

Gold zur Lieferung im April notiert gegenwärtig bei 974,40 US-Dollar pro Feinunze an der NYMEX. Gold im Spotmarkt notiert gegenwärtig bei 973,50 US-Dollar pro Feinunze in New York. Der London Gold Fix PM wurde bei 971,50 US-Dollar pro Feinunze festgesetzt.

Silber zur Lieferung im April notiert gegenwärtig bei 19,78 US-Dollar pro Feinunze an der NYMEX.

Basismetalle

Auch die Basismetalle erhielten ähnlich den Rohölpreisen, weiterhin Unterstützung durch den Kapitalfluss in die Rohstoffmärkte.

Investoren fragen in der gegenwärtigen Situation des Misstrauens in den US-Dollar und steigender Inflation Alternative Anlagen nach.

Hierzu gehören auch die Basismetalle die gegenwärtig eher einen neutralen fundierten Ausblick verdienen. So notieren sie mehrheitlich in Korrelation zu den anderen Rohstoffklassen.

Kupfer beispielsweise erhält zwar Unterstützung aufgrund der nach wie vor grundsätzlich intakten Nachfrage aus China. Doch das gegenwärtige Bild wirkt leicht verzerrt durch weiterhin steigende Lagerbestände an der Shanghaier Rohstoffbörse. Shanghai meldete einen Anstieg auf 48.885 Tonnen an Kupfer.

Zeitgleich meldete die LME einen Rückgang der Lagerbestände auf 144.850 Tonnen an Kupfer.

Das bedeutet, dass sich im Grunde lediglich die Kupfervorräte von einer Börse an die andere verschieben. Dies aufgrund von zuvor abgeschlossenen Lieferverträgen, welche noch unter günstigeren Konditionen zustande gekommen sind.

Kupfer notiert gegenwärtig bei 3,85 US-Dollar pro Pfund auf dem Spotmarkt.

Soft Commodities

Auch die Agrarrohstoffrallye setzte sich in dieser Woche wie erwartet weiter fort.

Als klarer Gewinner auch in dieser Woche erwiesen sich wieder einmal die Sojabohnen. Noch immer ist die massiv steigende Nachfrage aus China für die Preisgewinne mitverantwortlich.

Chinesische Handelgesellschaften hatten in dieser Woche weitere 40.000 Tonnen Sojabohnen und Sojaöl aus Übersee gekauft.

Die Nachfrage ist nach wie vor hoch und das Angebot in China begrenzt, aufgrund vorhergehender, Wetter bedingter Ernteeinbußen.

Spekulationen werden nun laut die auf massiv sinkende US-Lagerbestände setzen, aufgrund der starken und intakten Nachfrage aus China, welches dank seiner hohen US-Dollar-Reserven kein Problem haben sollte auch höhere Preise zu bezahlen.

An der Rohstoffbörse von Dalian hatten zuvor Sojabohnen und Sojabohnenöl weitere Rekordpreise erzielt.

Sojabohnen zur Lieferung im Mai notieren gegenwärtig bei 15,21 US-Dollar pro Scheffel an der CBOT. Zuvor war der Kontrakt auf 15,34 US-Dollar pro Scheffel gestiegen. Das entspricht dem höchsten Preis für einen aktiven Kontrakt der jemals erzielt wurde.

Sojabohnenöl zur Lieferung im Mai notiert gegenwärtig auf einem Rekordpreis von 68,38 US-Cent pro Pfund an der CBOT.

Auch Weizen legte wie erwartet weiterhin zu auf gegenwärtig 11,15 US-Dollar pro Scheffel an der CBOT im Maikontrakt.

In der fundamentalen Bewertung zeigt sich der Trend nach wie vor stark und intakt. Noch immer stocken die Käufer ihre Lagerbestände aufgrund der knappen Angebotssituation auf. So erwarb die Türkei 100.000 Tonnen an Weizen. Ägypten plant den Kauf weiterer 55.000 Tonnen Weizen und die Philippinen den Kauf von 200.000 Tonnen Weizen.

Die IGC hat in ihrem letzten Bericht die Prognosen für die kommende Ernte heraufgesetzt. So geht die IGC, aufgrund der steigenden Preise von einer Ausweitung der Anbaufläche aus, welche in den USA und Großbritannien bereits Bestand hat. So prognostiziert die IGC einen Anstieg der weltweiten Produktion um 0,2 % gegenüber ihrer vorherigen Prognose auf 604 Millionen Tonnen. Damit würde die Gesamtproduktion noch immer unter der Nachfrage in Höhe von 611 Millionen Tonnen liegen.

Auch Mais verbuchte weiterhin Preisgewinne in Korrelation zu den Rohölpreisen und den anderen Grains, sowie aufgrund der nach wie vor starken Nachfrage von Seiten der Ethanolindustrie, als auch der Livestockproduzenten. Hinzu kommen Prognosen für einen Rückgang der Anbaufläche in den USA, zu Gunsten von Weizen und Sojabohnen.

So notiert Mais zur Lieferung im Mai gegenwärtig bei 5,54 US-Dollar pro Scheffel an der CBOT.

Ausblick

Auch in der kommenden Woche dürften die Rohölpreise nichts von ihrer hohen Schwankungsanfälligkeit einbüßen. So lange die Spekulanten weiterhin aktiv sind und der Druck durch eine steigende Teuerungsrate hält, könnten auch die Rohölpreise weiterhin steigend sein. Die massive Korrekturanfälligkeit bleibt bestehen.

Der starke Trend der Goldpreise dürfte weiterhin intakt bleiben.

Kupfer könnte auch in der kommenden Woche in Korrelation zu den übrigen Rohstoffklassen moderate Preisgewinne verbuchen. Dennoch besteht auch hier die Anfälligkeit für eine Korrektur.

Die Agrarrohstoffe dürften im Zuge der bestehenden Rohstoffrallye weitere Preisgewinne verbuchen.

Aufgrund der fundamentalen Betrachtungsweise, dürfte der Aufwärtstrend sowohl im Sojakomplex, als auch im Mais zunächst weiterhin Bestand haben. Weizen dagegen könnte aufgrund der IGC-Prognosen durch spekulativen Druck zwischenzeitlich etwas abgeben.

So long liebe Leser…ich darf Ihnen an dieser Stelle wie immer ein schönes und erholsames Wochenende wünschen…und bis Montag in alter Frische und Freude…;-)

Ihre Miriam Kraus

Gruss Moya

Optionen

Öl-Call explodiert innerhalb von 1 Tag bis 26,70%

von Volkmar Michler

die Eilmeldung für den Wall Street Radar kam genau zum richtigen Zeitpunkt. Am Mittwoch hatten wir Ihnen den Einstieg in einen Call auf einen soliden US-Öl- und Gas-Wert empfohlen. Die Angabe eines „vernünftigen“ Kauflimits gerade bei Optionsscheinen ist immer eine heikle Sache. Kaufen Sie zum aktuellen Kurs besteht die Gefahr, dass Sie zu hoch einsteigen und bei einer Korrektur, die immer möglich ist, sofort in Minus geraten. Limitieren Sie aber zu tief, besteht die Gefahr, dass Ihnen der Wert davon läuft und Sie sind nicht dabei.

Bei unserem Öl-und Gas ist uns dieses Spiel zwischen diesen beiden Extremen optimal gelungen. Denn der Call lag gestern im Tief bei 0,97 €, unserem Kaufkurs. Als wir die Eilmeldung mit der Kaufempfehlung verschickt haben, notiert der Call noch bei 1,02 €. In der Zwischenzeit ist er bis auf 1,23 € geschossen – das sind knapp 27% über unserem Kaufkurs. Für weitere Informationen dazu klicken Sie WSR" href="http://www.investor-verlag.de/?at5587" rel="nofollow" class="showvisited">hier.

Hier können Sie auch erneut die heftige Hebelwirkung von Optionsscheinen erkennen. Zum Vergleich: Die Öl-Aktie ist gestern um 5,15% gegen den fallenden Trend der Börsen nach oben ausgebrochen, der Call aber um knapp 27% nach oben kataplutiert. Dieser Hebelwirkung sollten Sie sich bewusst sein, wenn Sie in Calls bzw. Puts investieren. Denn funktioniert natürlich auch jeweils in andere Richtung.

Dafür ist derzeit die Richtung des Ölpreises eindeutig. Wir reden über ein neues Rekordhoch von 103,05 US$. Als ich letzte Woche kurzfristig zu einem Interview für die Aktuelle Stunde vom WDR eingeladen wurde, hatte ich den Eindruck, dass die TV-Kollegen unbedingt etwas von mir darüber wissen wollten, dass nur der Ölpreis von Spekulanten hochgetrieben wird. Leider musste ich sie enttäuschen. Denn nach meinem Eindruck wird der Anteil der Spekulation am Ölpreis überschätzt.

Vielleicht liegt er bei 10% bis 15%. Aber hier wird ja nicht ins Blaue hinein spekuliert, sondern aufgrund einer realistischen Basis. Entscheidend dafür ist nun einmal das Spiel von Angebot und Nachfrage.

Die 3er-Strategie gegen fallende Kurse

Und der Ölpreis reagiert äußerst sensibel auf geopolitische Faktoren. Spannungen, Krisen und militärische Konflikte wie jetzt der Einmarsch der Türkei im Irak schlagen sofort auf den Ölpreis durch. Und wenn es zum Berichte über Unterbrechungen der Ölversorgung im Irak gibt, zieht der Ölpreis ebenfalls an. Das hat mit Spekulanten wenig zu tun, sondern ist ein reiner Marktmechanismus.

Zusätzlich zur weiterhin hohen Nachfrage kommt Öl und ebenfalls Gold zunehmen als Absicherung gegen Inflation, Konjunktursorgen und Dollar-Schwäche in Spiel.

Ähnlich sieht die Situation auch beim Erdgas in den USA aus. Der Amex Natural Gas Index ist auf ein neues Allzeithoch ausgebrochen. Beflügelt ist dies vor allem eine Meldung von gestern: Denn die Gas-Lagerbestände sind in den USA drastisch gesunken, und zwar um 133 Mrd. Kubikfuß im Vergleich zum Vorjahr. Diese Lagerbestände müssen natürlich wieder aufgefüllt werden.

Mit unserem soliden US-Wert profitieren Sie deshalb gleich doppelt: Sowohl vom hohen Ölpreis als auch vom jetzt anziehenden Gaspreis. Je nach Chartsituation werden wir unser Trader-Depot weiter mit Werten aus diesem Bereich ausbauen. Denn neben den Bereichen Gold und Agrar-Rohstoffe haben Sie hier eine gute Absicherung gegen eine schwächelnde US-Konjunktur. Das bisherige Ergebnis zeigt, dass die Strategie aufgeht: Denn alle 3 Bereiche konnten in dieser Woche gegen den Trend der fallenden Börsen zulegen. Bereits jetzt arbeiten wir an einer Watchlist für einen weiteren Bereich: Silber. Denn der Silberpreis hat sich sogar vom Goldpreis abgekoppelt. Für weitere Informationen dazu klicken Sie hier.

Gute Kurse und ein erholsames Wochenende wünscht Ihnen

Volkmar Michler

Gruss Moya

Optionen

Sehr geehrte Leser unseres kostenlosen Newsletters!

Robert Friedland ist in der Rohstoffbranche ein �Rockstar�.

So zumindest wurde er in der letzten Woche auf der wichtigsten Konferenz für institutionelle Investoren, der BMO Global Metals & Mining Conference in Miami, angekündigt.

Die Redaktion unseres Schwesterbriefes Rohstoffraketen.de, dem führenden Börsenbrief für Minen- und Explorationsaktien in Deutschland, hatte nun bereits zum dritten Mal das Vergnügen, diesem Visionär und wohl größten Entdecker und Projektfinanzierer der letzten Jahrzehnte zuhören zu dürfen.

Friedland entdeckte etliche große Minen, darunter die Fort Knox Mine von Kinross, sowie mit einer seiner Gesellschaften (Ivanhoe Mines) das größte Gold-Kupfer-Vorkommen (Oyo Tolgoi-Projekt) der Erde in der Wüste Gobi (Mongolei), welches mit Rio Tinto zusammen gerade in Produktion gebracht wird. Er gilt als extrem gut vernetzt und ist einer der nordamerikanischen Pioniere beim Aufbau von Geschäftsbeziehungen mit asiatischen Ländern in den letzten 25 Jahren. 2006 wurde er zudem zur �Mining Person of the Year� ernannt.

Kupfer: Warum nicht auf 9 USD?

Vor Jahren sagte Friedland bei 1 USD Kupferpreise von über 3 USD voraus und wurde belächelt. Am Dienstag in Miami begründete er, warum er kein Problem sehe, dass Kupfer in den nächsten Jahren sogar auf 9 USD steigen könnte.

Die revolutionäre These: Wenn man endlich ernst machen will mit dem Klimaschutz und die Treibhausgase reduzieren möchte, dann sollte man der Menschheit klar machen, dass dies nur mit einer Vielzahl von neuen Minen möglich ist. Warum?

1.) Weil wir dann hunderte neuer Atomkraftwerke bauen müssen, für die unendlich viel Stahl, Molybdän, Uran und etliche andere Elemente benötigt werden.

2.) Weil Autos dann mit Hybrid oder Elektromotoren ausgestattet werden müssen, die alle 300 Pfund mehr Metalle benötigen (vor allem Kupfer und viele seltene Metalle) als herkömmliche KFZ.

3.) Weil auch Wind� und Solarenergie (Windräder, Solarzellen) zur Herstellung Unmengen an kritischen Rohstoffen benötigt.

China und Indien: Die größte Migration der Weltgeschichte geht weiter!

Zudem machte er deutlich, dass China und Indien erst zwischen 2020 und 2040 (Indien) ihren Zenit in der Rohstoffnachfrage erreichen werden. Die Energieprobleme nach dem Schneesturm in China, wo Teile des Landes lahm gelegt wurden, haben ein Umdenken in China bewirkt. Dort wird jetzt massiv in die Energiesicherung und die Nachschubsicherung (Rio Tinto-Einstieg) investiert. Alleine für 350 Milliarden wird das Eisenbahnnetz ausgebaut und modernisiert. Bis 2030 erwartet Friedland, dass dann circa 55-60% der Chinesen in Städten leben werden. Dies bedeutet, dass noch circa 300 bis 350 Millionen Chinesen aus ländlichen Gebieten in Ballungszentren ziehen. Dies ist die größte Migration der bisherigen Menschheitsgeschichte! Wer glaubt, der Infrastrukturboom würde nach der Olympiade in Peking enden, der täuscht sich gewaltig.

Zudem wünscht er sich Obama als neuen US-Präsident, damit der Ruf der USA im Rest der Welt wieder besser wird und davon auch die US-Wirtschaft profitieren dürfte.

Witzig sein Vergleich zwischen Enron und den Banken. Die Enron-Manager mussten ins Gefängnis, weil sie sich mit Zweckgesellschaften außerhalb der Bilanz verspekulierten. Bankvorstände bzw. die Verantwortlichen für die Kreditkrise laufen aber alle noch frei herum, obwohl sie mit ihren Zweckgesellschaften nichts anderes machten! Die US-Notenbank sieht er extrem kritisch. Man hat den Kampf gegen Inflation aufgegeben. Lediglich in Europa versucht die EZB sich noch dagegen zu stemmen. Allerdings wissen alle Notenbanken: Sowohl Zinserhöhungen als auch Zinssenkungen können weder den Ölpreis noch andere Rohstoffpreise in Zukunft von weiteren Aufschlägen abhalten.

Jim Puplava : Ferdinand Lips ist heute Gast in meiner Sendung. Er wurde 1931 in der Schweiz geboren und ist ein angesehener Goldexperte und Kenner des Goldmarktes. Seine Wurzeln sind im Bankgeschäft, wo er seine Karriere begann. Er war Mitglied der Geschäftsleitung der Rothschild Bank in Zürich seit ihrer Gründung im Jahr 1968. 1987 eröffnete er seine eigene Bank, die Bank Lips. 1998 begab er sich in den Ruhestand als er seine Kapitalbeteiligung verkaufte. Er ist im Verwaltungsrat verschiedener Firmen, unter anderem bei afrikanischen Goldbergwerks-gesellschaften. Er ist ebenfalls Mitglied im Gremium der Foundation for the Advancement of Monetary Education FAME, New York (www.FAME.org). Vier Bücher stammen aus seiner Feder.

Das letzte Buch heisst: Die Gold-Verschwörung.

Herr Lips, ich möchte unser Gespräch mit dem Thema "Gold als Geld" eröffnen. Was kennzeichnet Gold? Was sind seine einzigartigen Eigenschaften?

Ferdinand Lips : Sie meinen Gold als Geld im Gegensatz zu Papierwährungen, das heisst eine Währung ohne Deckung?

Jim Puplava : Genau.

Ferdinand Lips : Nun, im Moment lebt die Welt mit einem Papiergeldsystem, oder eher überhaupt keinem System. Zum ersten Mal in der Geschichte ist keine einzige Währung durch einen reellen Sachwert gedeckt wie etwa Gold. Die ganze Welt segelt im Moment in einem Meer von Papier.

Jim Puplava : Wer hat, gemäss Ihrem Buch "Die Gold-Verschwörung", diese Verschwörung begonnen? Was sind die Ziele? Und wer sind die Opfer?

Ferdinand Lips : Wer hat zuerst angefangen? Ich meine es war Franklin D. Roosevelt. 1933 konfiszierte er das Gold der amerikanischen Bürger und erhöhte den Preis später von USD 20.67 auf 35.00. Das war der eigentliche Anfang des Goldkrieges. Das ist 70 Jahre her, und seitdem herrscht ein Krieg des Papiers gegen das Gold. Nach dem Zusammenbruch des Bretton-Woods-Systems 1971, nahmen die Kriegsaktivitäten zu. Seither gab es keine einzige Währung mit einer Bindung an Gold - mit der Ausnahme der Schweiz.

Jim Puplava : Was für eine Verbindung besteht zwischen Gold und ökonomischer Freiheit? Und gleich eine zweite Frage: Warum wird dieser Zusammenhang von so wenig Leuten verstanden?

Ferdinand Lips : Gold ist keine Verbindlichkeit, für niemand. Wenn man Gold besitzt, so hat man etwas Reelles. Hat man Papiere, dann besitzt man ein Versprechen, das nichts bedeuten kann. Wenige verstehen das, weil sie Opfer einer jahrelangen Gehirnwäsche durch Regierungen, Zentralbanken, Banken und, ganz besonders, die Medien sind.

Jim Puplava : Speziell in den USA, aber auch sonst in der Welt, ist heute die Aktienbörse zu einem neuen, monetären Instrument zur Lenkung der Volkswirtschaft geworden ist. Es gibt viel, und dazu gehöre auch ich, die der Ansicht sind, dass direkte Interventionen in die Börse stattfinden. Sie haben in Ihrem Buch erwähnt, dass wir nicht weit von der Ära des John Law im 17. Jahrhundert entfernt sind.

Ferdinand Lips : Im Prinzip war John Law der erste Keynesianer. Er glaubte, dass eine moderne Volkswirtschaft, wie diejenige Frankreichs, die mit der Aussenwelt in Kontakt steht, aus Gründen der Wirtschaftlichkeit zusätzlich zu den Münzen Papiergeld benötigte. Die Resultate waren zu erwarten. Die Pariser Börse überschlug sich, und es herrschte eine Stimmung des Wohlbefindens. Leute, die am Morgen arm waren, kauften Aktien und waren am Abend reich. Dies ist das extremste Beispiel einer Papiergeldhysterie. Was Ende der 1990er Jahre in unserer Welt geschah, war nicht mehr weit davon entfernt.

Jim Puplava : Gehen wir in der Geschichte etwas zurück und verfolgen die Geldfunktion des Goldes vom biblischen Zeitalter hin zu den Griechen, Römern, der arabischen Welt bis in die heutigen Tage bevor es fallengelassen wurde. Betrachten wir heute irgendeine Papierwährung, sei dies das britische Pfund oder der USDollar, so ist keine Währung von grosser Dauerhaftigkeit. Warum wurde Gold seit dem Altertum als Geld betrachtet?

Ferdinand Lips : Die Erfahrung geht 5'000 oder 6'000 Jahre zurück. Es ist kein Zufall, dass Gold und Silber in der Bibel als Währungsmetalle erwähnt werden. Die Einsicht kam von selbst, durch Erfahrung. Es gab keine Belehrung durch Regierungen, die den Menschen erklärt hätte was Geld ist und was nicht. Gold wurde zu Geld, weil es das liquideste Gut, und dazu noch rar ist.

Jim Puplava : Da gab es ein Experiment, das wohl einmalig in der Geschichte gewesen sein dürfte. Während des 18. Jahrhunderts experimentierte Frankreich mit einer ungedeckten Währung. Könnten Sie darauf eingehen, wieso das Experiment missglückt ist? Und warum, wie so manche glauben, dies zu Unruhen und schlussendlich zur französischen Revolution geführt hat?

Ferdinand Lips : Die Epoche mit John Law hat Frankreich an den Rand des Ruins gebracht. Ende des 18. Jahrhunderts, noch vor der französischen Revolution, gab es noch ein Experiment mit ungedecktem Papiergeld: die Assignate. Wie Sie sich vielleicht erinnern mögen, wurden die Druckmaschinen durch die Pariser Bevölkerung zerstört. Monetäres Chaos führt oft zu Revolutionen. Beinahe das Gleiche ist später in Russland und unzählige Male in China geschehen. Zusammen mit Recht und Ordnung sichert Gold als Geld langfristige Stabilität.

Jim Puplava : Während der zweiten Hälfte des 19. Jahrhunderts gab es in der ganzen Welt eine beinahe friedliche und stabile Zeit. Die Welt lebte mit dem Goldstandard. Und trotzdem sagen manche Gegner des Goldes im 20. Jahrhundert, dass Gold einen deflationären Einfluss hatte und eine Behinderung des wirtschaftlichen Wachstums gewesen wäre. Wie argumentieren Sie gegen diese zwei Ansichten?

Ferdinand Lips : Gold per se ist nicht deflationär. Während den 250 Jahren, die England unter dem Goldstandard verbrachte, von 1664 bis 1914, waren die Preise stabil, sogar 10% tiefer als vor 250 Jahren. Es gab einige Turbulenzen während den Napoleonischen Kriegen, aber die Welt war vor ernsthafter Inflation oder Deflation verschont geblieben; und der französische Franc war bis 1914 100 Jahre lang stabil geblieben. Der Goldstandard wurde anfangs des I. Weltkrieges fallengelassen, weil die Regierungen durch Besteuerung nicht genügend Mittel zur Finanzierung des Krieges eintreiben konnten. Sie liquidierten den Goldstandard und führten ihn nie wieder ein. Es bestand die Absicht wieder zum alten System zurückzukehren, aber das wohl nur weil die Leute seine eigentliche Bedeutung nicht richtig verstanden hatten. Dies war auch die Zeit in der der Fed 1913 gegründet wurde. Viele andere Zentralbanken wurden um dieses Datum herum ins Leben gerufen.