Top-Foren

|

|

|

|

|---|---|---|

| Gesamt | 22 | 340 |

| Talk | 3 | 301 |

| Börse | 12 | 29 |

| Blockchain | 3 | 8 |

| Hot-Stocks | 7 | 8 |

| DAX | 1 | 4 |

►Rohstoff-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Rohstoffe Wochenrückblick

von Miriam Kraus

Energie

Wie erwartet zeigten sich die Rohölpreise im Wochenvergleich mit starker Preistendenz. Die Maßnahmen der Notenbanken erweckten ein neuerliches Vertrauen in eine stabile Weltwirtschaft und verringerten die Bedenken einer Abschwächung der US Wirtschaft aufgrund der US Subprimelenderkrise, einerseits.

Hinzu kamen sinkende US Erdöllagerbestände, die sich auf einem tieferen Level befinden als erwartet und die Hurrikansaison.

Hurrikan Dean hatte dafür gesorgt, dass so gut wie alle Offshore Ölplattformen vom Mexikos staatseigenem Ölkonzern Pemex evakuiert werden mussten.

Dies hatte einen Produktionsrückgang von 2,7 Millionen Barrel pro Tag zur Folge.

Überdies kamen am Freitag Befürchtungen im Hinblick auf ein vom Atlantik heraufziehendes Unwetter hinzu. Dieses könnte sich möglicherweise in einen Hurrikan verwandeln und in Richtung des Golf von Mexiko ziehen.

Sollte dies der Fall sein, sind die in dieser Region ansässigen Ölplattformen und Raffinerien ernstlich bedroht.

Gegenwärtig notiert WTI zur Lieferung im Oktober 74,19 US Dollar pro Barrel an der NYMEX.

Brent Crude zur Lieferung im Oktober notiert nach wie vor wieder mit einem Discount gegenüber WTI bei gegenwärtig 72,40 US Dollar pro Barrel an der ICE Futures Exchange.

US Benzin notiert im Wochenvergleich mit moderaten Preisgewinnen bei gegenwärtig 2,06 US Dollar pro Gallone zur Lieferung im Oktober an der NYMEX.

Grund für den Preisanstieg war die überraschend starke Nachfrage in den USA. In den vergangenen vier Wochen betrug die Nachfrage durchschnittlich 9,6 Millionen Barrel pro Tag, das entspricht einem Anstieg von 0,5 % gegenüber dem gleichen Zeitraum des Vorjahres.

Die US Benzinlagerbestände befinden sich zudem auf einem Zwei -Jahrestief bei 192 ,6 Millionen Barrel.

Edelmetalle

Auch die Goldpreise zeigten sich in der vergangenen Woche mit starken Preisgewinnen.

Einerseits war wieder einmal der US Dollar der primäre Zündstoff für die Goldpreisentwicklung.

Der US Dollar fiel am Freitag auf ein dreiwöchiges Tief gegenüber dem Euro. Traditionell entwickelt sich der Goldpreis in negativer Korrelation zum US Dollar.

Zusätzlichen Aufwind erhielten die Edelmetalle durch die von US Präsident George W. Bush angekündigten Gespräche bezüglich der Reformen zur Abmilderung der US Hypothekenkrise.

Aufgrund der Ankündigung erzielte auch der US Aktienmarkt einen neuerlichen Anstieg, ebenfalls war ein steigendes Investitionsinteresse an Gold ETFs zu beobachten.

Gold notiert gegenwärtig bei 681 US Dollar pro Unze zur Lieferung im Dezember an der NYMEX.

Silber zur Lieferung im Dezember notiert zur Zeit bei 12,13 US Dollar pro Unze an der NYMEX.

Basismetalle

Wie erwartet notiert Kupfer im Wochenvergleich weiterhin mit Preisgewinnen.

Auch hier greift vor allem die mildere Sorge bezüglich einer Abschwächung des US Wirtschaftswachstums.

Unterstützend für die positive Stimmung bezüglich der US Wirtschaft wirkte ein US Regierungsbericht vom Freitag, der besagte, dass sowohl die industrielle Auftragslage, als auch die Löhne und die Konsumausgaben in den USA gestiegen sind.

Dem Bericht zufolge stiegen die Löhne im Juli gegenüber dem Vormonat um 0,5 %, die Ausgaben der Konsumenten um 0,4 % und die Auftragslage um 3,7 %.

Diese Daten werden als Zeichen für eine stabile US Wirtschaft betrachtet.

Hinzu kamen schließlich die Ankündigung über Gespräche bezüglich der Reformen zur Abmilderung der Hypothekenkrise durch den US Präsidenten, sowie die Erwartung FED Chef Bernanke werde über weitere mögliche Zinssenkungen sprechen.

Die USA sind nach China der zweitgrößte Kupferverbraucher der Welt. Die Nachfrage aus China ist weiterhin stark.

Kupfer zur Lieferung im Dezember notiert gegenwärtig bei 3,40 US Dollar pro Pfund an der NYMEX.

Soft Commodities

Die Weizenpreise entwickelten sich ganz den im Wochenausblick der letzten Woche vorgestellten Erwartungen entsprechend.

Die Preise gaben zunächst leicht ab um sich hernach zu konsolidieren. Zum Ende der Woche hin nahm Weizen sein Preisrallye wieder auf, um im Day Trading sogar die 8 US Dollar Marke zu überschreiten.

Die Augustrallye entspricht dem höchsten Monatsgewinn seit 1973.

Die Gründe dafür sind nach wie vor einerseits weltweit leere Lagerbestände und eine weiterhin stark anziehende weltweite Nachfrage.

Die EU Weizenbestände befinden sich dank der zweiten schlechten Ernte in Folge, aufgrund der Wetterbedingungen auf niedrigsten Levels.

So haben die großen Weizenimportnationen Ägypten, Südkorea und Indien, die US Lagerbestände ebenfalls fast leer gekauft.

Unterstützend auf die starke Nachfrage nach US Weizen wirkte sich weiterhin, wie in den letzten Wochen zu beobachten der gegenüber dem Euro schwache US Dollar aus.

Auch hier war in der Verkaufssaison der letzten Wochen eine negative Korrelation zu beobachten.

Weizen zur Lieferung im Dezember notiert gegenwärtig bei 7,81 US Dollar pro Scheffel an der CBOT.

Ausblick

Gegenwärtig kommt es vor allem auf die Überzeugungen, respektive Befürchtungen der Marktteilnehmer an. Sollte sich mehrheitlich die Befürchtung einer Abschwächung des US Wirtschaftswachstums durchsetzen, dürften auch die Rohölpreise noch einmal unter Druck geraten.

Möglicherweise könnten die angekündigten Debatten bezüglich der Reformen zur Abmilderung der Hypothekenkrise, durch den US Präsidenten, sowie die erwartete Äußerung von FED Chef Bernanke hinsichtlich weiterer Zinssenkungen aber auch die Ängste der Anleger weiterhin minimieren.

Signale bezüglich der Nachfrage aus Asien könnten in der kommenden Woche verstärkt Einfluss auf das Marktgeschehen haben.

US Benzin könnte in der kommenden Woche nach Beendigung des Labor Day Wochenendes zunächst leicht schwächere Tendenz aufweisen.

Gold könnte in der kommenden Woche weiterhin eine moderat stärkere Tendenz aufweisen. Nach der Aktienmarktkorrektur dürften viele Marktteilnehmer große Mengen an Cash generiert haben, die nun möglicherweise auch in die Edelmetalle zurückfließen.

Ähnlich Silber.

Kupfer könnte bei anhaltend positiver Grundstimmung der Anleger auch in der kommenden Woche moderate Preisgewinne verbuchen um hernach zu konsolidieren.

Weizen dürfte seine Rallye noch nicht beendet haben. Kleinere Korrekturphasen sind dennoch zwischenzeitlich möglich.

So long liebe Leser...Ihnen ein schönes Wochenende und bis Montag....

Ihre Miriam Kraus

Quelle:Rohstoff-Daily Abonnenten

Gruß Moya

Optionen

Der Korrelation von steigenden Ölpreisen zur Aktienkursentwicklung. Wie Sie sicher wissen, gab es lange Jahre die These, dass ein steigender Ölpreis schlecht für Aktien sei. Die Begründung: Durch einen steigenden Ölpreis erhöhen sich die Kosten für die Unternehmen, was die Gewinnentwicklung der Unternehmen belastet. Zudem werden bestimmte Produkte durch einen gestiegenen Ölpreis für den Konsumenten unattraktiver (bekanntestes Beispiel: Auto oder Fluglinien), was in manchen Branchen zu Umsatzrückgängen führt.

So weit die Theorie. Doch die letzten 3 Haussejahre habe ein völlig anderes Bild gezeichnet. Obwohl der Ölpreis in den letzten Jahren massiv angestiegen ist und heute über 71 US$/Barrel notiert, haben die weltweiten Aktienmärkte eine beeindruckende Rallye hingelegt. Nach der Theorie hätte dies eigentlich nicht sein können. Das war einer der Gründe, warum viele Aktienexperten zu bärisch für den Markt waren. Aber in den letzten Jahren sind sowohl der Ölpreis als auch der Aktienmarkt parallel massiv angestiegen. Ich gebe zu, dass auch ich die Weisheit nicht mit Löffeln gegessen habe und lange gebraucht habe, bis ich die Entwicklung verstanden habe. Aber inzwischen ist bei mir der Groschen gefallen.

Der Grund liegt darin, dass die alte Theorie unvollständig ist. Es fehlt eine Variable. Und die fügen wir heute ein. Die Theorie muss vollständig lauten: Ein steigender Ölpreis ist JE NACH DER LAGE DES GLOBALEN WIRTSCHAFTSWACHSTUMS für die Aktienmärkte negativ (der neue Teil ist groß geschrieben). Das ist der entscheidende Zusatz, den die Experten und auch ich lange übersehen haben.

Natürlich hat der steigende Ölpreis negative Effekte auf die Geschäftsentwicklung. Aber die Gewinne sind in den letzten Jahren durch die boomende Weltwirtschaft einfach noch stärker gestiegen als die Belastungen durch den Ölpreis. Das ist einer der Gründe, warum Öl und Aktien steigen konnten. (Zwei weitere Gründe sind, dass Rohstoffe als Anlageklasse entdeckt wurden und das die Liquidität nach den massiven Zinssenkungen in den Industrieländern und dem Aufstieg der Emerging Markets massiv zugenommen hat.)

Aber bleiben wir bei dem ersten Grund: Was wir aus den letzten 3 Jahren lernen können ist: Aktien und Öl können sehr wohl parallel ansteigen, wenn die Wirtschaft robust wächst und dadurch die Gewinnsteigerungen höher sind als die Verluste durch die steigenden Ölpreise.

Diese Entwicklung hat nun aber dazu führt, dass nun viele Experten behaupten, dass die Korrelation zwischen einem steigenden Ölpreis und deshalb fallenden Aktien keine Gültigkeit mehr hat. Und das stimmt eben natürlich auch nicht. Natürlich hat die These noch Gültigkeit – und dass werden wir bei einer Verlangsamung des Weltwirtschaftswachstums zu spüren bekommen.

Denn wenn sich die Wirtschaftsdynamik verlangsamt und die Gewinndynamik nachlässt, dann wird ein weiter steigender Ölpreis wesentlich stärker auf die Gewinne durchschlagen als es bisher wahrgenommen wird. Das wird dann auch einer der Gründe sein, warum ich davon ausgehe, dass die Hausse so nicht weiterläuft, sondern in eine Seitwärtsbewegung übergehen wird.

Have a successful day,

Ihr

Daniel Wilhelmi

Quelle:Profit-Radar Abonnenten

Gruß Moya

Optionen

Ein paar Worte zu Ethanol

von Michael Vaupel

Ein Trend weltweit: Dem Benzin muss Ethanol beigemischt werden.

In der EU, in den USA, sogar in China und Indien ist das der Fall….gerade lese ich, dass auch in Kolumbien ab 2009 eine Beimischung von 10% Ethanol Pflicht ist.

Brasilien freut das: Denn das Land ist der größte Ethanol-Produzent der Welt. Brasilien stellt Ethanol aus Zuckerrohr her. Und zwar profitabel.

Deshalb exportiert Brasilien auch in die USA Ethanol – obwohl die einen Zoll von 54 Cents je importierter Gallone (ca. 3,785 Liter) verlangen.

Trotz dieses hohen Zolls verdient Brasilien mit dem Export von Ethanol in die USA Geld. Und deshalb verschifften sie im letzten Jahr über 430 Millionen Gallonen Ethanol dorthin. Tendenz steigend.

Zum Vergleich: Die Ethanol-Produktion aus Mais ist da nicht annähernd so effizient – sonst müssten die USA nicht so viel Ethanol importieren. Denn während auf das importierte Ethanol ein Zoll von 54 Cents erhoben wird, wird einheimisches Ethanol mit 51 Cents je Gallone subventioniert. Und dennoch wird so viel brasilianisches Ethanol importiert!

Nirgendwo auf der Welt kann derzeit so günstig Ethanol hergestellt werden wie in Brasilien. Das liegt daran, dass dort Ethanol aus Zucker hergestellt wird, der aus schnell wachsenden Zuckerrohr-Plantagen stammt. Und Zuckerrohr wächst eben nur in bestimmten Regionen.

Von Brasilien werden wir noch einiges hören! Und: Brasilien wird zunehmend weniger Zucker exportieren. Denn mit der Weiterverarbeitung zu Ethanol und dem Verkauf von Ethanol lässt sich einfach mehr verdienen.

Und ich weiß, dass ich mich jetzt wiederhole…dennoch noch einmal: Trotz guter Zucker-Ernten kann so auf dem Weltmarkt das Angebot an Zucker sinken. Was den Zuckerpreis tendenziell steigen lassen sollte.

Beste Grüße,

Michael Vaupel

Quelle: Trader's Daily Abonnenten

Gruß Moya

Optionen

Weiterhin akute Weizenknappheit

von Miriam Kraus

Liebe Leser,

ich erinnere mich noch als wäre es erst gestern gewesen, als ich vor einigen Monaten noch auf diversen Veranstaltungen die überwiegend einhellige Analystenmeinung vernahm: Weizen das bringt doch nichts. So groß wird der Schaden an der US Ernte nicht sein. – Anm.: Bezug auf den vorangegangenen Kälteeinbruch in den Weizenanbaugebieten. –

Damals glaubten noch alle viel mehr an Mais und die US – Ethanolgeschichte.

Bescheidenheit ist eine Zier, doch komme ich nicht umhin zu sagen, dass ich bereits im März darauf hingewiesen habe, dass die weltweite Weizenernte in diesem Jahr extrem knapp ausfallen dürfte. Die Zeichen waren mehr als überdeutlich aus China, Australien, Indien, der EU und der Ukraine.

Obwohl ich im Daily ausdrücklich keine Handlungsempfehlungen abgebe, drückte mir vor einiger Zeit ein Leser seinen Dank für den „Tipp mit dem Weizen“ aus. Nun ja, so kann man es auch sehen…

Grundsätzlich möchte ich dazu sagen, dass für mich bei der Analyse der Entwicklung der Agrarrohstoffe nicht die vorherrschenden Analystenmeinungen ausschlaggebend sind. Viel wichtiger ist es sich mit der Materie als solche zu beschäftigen. Was wird wo, wie und welcher Menge angebaut? Welches sind die Bedürfnisse der Pflanze? Wetterlage, Anbaugebiete und das Wichtigste: Inwiefern äußern sich die, welche tatsächlich mit der Materie in Verbindung stehen, Landwirte, Verbände, Verkäufer und Wissenschaftler!

Natürlich gibt es je nach Rohstoff noch eine Fülle weitere Indikatoren, die eine mehr oder minder direkte Korrelation zu den Märkten aufweisen.

Beispielsweise profitieren die Weizenpreise gegenwärtig auch vom schwachen US Dollar, der den Kauf von US Weizen attraktiver macht.

Aber das ist lange nicht alles, denn weltweit ist Weizen momentan ein wirklich knappes Gut!

Australien spült Weizenpreise noch einmal höher

Dass Australiens Weizenernte wieder unter einer Dürre leidet wissen wir bereits. Aber nun hat ein neu veröffentlichter Bericht zur australischen Ernteprognose den Weizenpreisen zu weiterem Aufschwung verholfen.

Der Bericht geht davon aus, dass die Ernte des USDA Prognosen zufolge in diesem Jahr zweitgrößten Weizenexporteurs noch geringer als zuvor prognostiziert ausfallen dürfte.

Laut Bericht werden 21 Millionen Tonnen erwartet, falls nicht in der kommenden Woche noch etwas Regen fällt.

Betroffen ist vor allem das Gebiet New South Wales, wo ohne Regen voraussichtlich mehr als die Hälfte des auf 5 Millionen Hektar angebauten Getreides verloren sein werden.

Einige gehen sogar davon aus, dass Australiens Ernte in diesem Erntejahr noch geringer ausfallen könnte. Mit nur15 Millionen Tonnen rechnet die Rabobank Gruppe.

Vielleicht haben sie ja sogar Recht. Man wird sehen…

Auf jeden Fall geben die Wetterverhältnisse über Zentral-und Südostaustralien wenig

Anlass zur Hoffnung auf eine gute Ernte. Denn die niedrigen Wassertemperaturen des Ozeans verhindern die Wolkenbildung. Und ohne Wolken, sprich ohne Kondensationsprodukte von Wasserdampf, kann es bekanntlich auch keinen Regen geben.

Weltweit Rekordpreise

von Miriam Kraus

In Chicago ist der Preis für Weizen bereits um atemberaubende 79 % gestiegen. Der Dezemberkontrakt notiert gegenwärtig, aufgrund von Gewinnmitnahmen bei 8,55 US Dollar pro Scheffel.

Doch zuvor war der Kontrakt zum ersten Mal über die psychologisch wichtige 9 US Dollar Marke gestiegen.

An der Liffe in Paris sah das Bild noch dramatischer aus, dank der Besonderheiten des EU Binnenmarktes. (Lesen Sie dazu den Daily vom 30.08)

Dort war der Novemberkontrakt auf 279 Euro pro metrische Tonne geklettert. Das entspricht umgerechnet sagenhaften 10,53 US Dollar pro Scheffel.

Zuvor war der Preis am 6. September auf ein Rekordhoch von 285 Euro pro Tonne gestiegen.

In Paris sind die Weizenpreise seit Anfang des Jahres sogar um ganze 84 % gestiegen.

An der südafrikanischen Futures Börse in Johannesburg schloss der Preis pro Tonne Weizen zur Lieferung im Dezember bei rekordhohen 3242 Rand (452 US Dollar).

Trotz allem, so Daniel Edzes, ein holländischer Landwirt, sind die Getreidepreise vom historischen Blickwinkel aus betrachtet gar nicht einmal so hoch. Weizen, so sagt er, notiert gegenwärtig gerade einmal auf dem gleichen Level, wie ich es vor 35 Jahren erlebt habe, als ich mit der Landwirtschaft anfing.

Sinkende Lagerbestände und steigende Nachfrage

Gemäß der neusten USDA Prognose, wird auch Kanada in diesem Jahr einen wesentlich geringeren Ertrag als erhofft erwirtschaften. Mit 20,3 Millionen Tonnen aus Kanada rechnet man nun neuerdings nur noch. Das sind 5,6 % weniger als zuvor prognostiziert.

Auch das drückt weiter auf die weltweiten Endlagerbestände, deren Rückgang jetzt auf 112,4 Millionen Tonnen am Ende des Wirtschaftsjahres im Mai nächsten Jahres prognostiziert wird. Hinzu kommt die steigende Nachfrage aus Ländern wie Ägypten und Indien, deren eigene Weizenernte unter den Wetterbedingungen gelitten hat.

Indien will allein 5 Millionen Tonnen Weizen importieren. Ägypten, Jordanien, Japan und der Irak planen den Kauf von 460 000 Tonnen.

Steigende Verbraucherpreise

Wie ich schon Ende August im Daily zu überlegen wagte, beginnen die entsprechenden Unternehmen inzwischen weltweit damit die Verbraucherpreise anzuheben.

Großbritanniens Premier Food, gab bekannt die Preise für Brot und andere Produkte anheben zu wollen.

Japans Nisshin Seifun Müllerei, will zum zweiten Mal die Mehlpreise anheben. Im Mai hatten sie dies zum ersten Mal in 24 Jahren getan.

Weitere japanische Müllereien und Bäckereien werden folgen.

Die in Jakarta ansässige Indofood Sukses Makmur will in den kommenden vier Monaten die Mehlpreise monatlich anheben.

Auch die Großen US Konzerne Kellog, General Mills und Sara Lee werden wohl nachziehen.

Es bleibt ihnen allen schlussendlich auch gar nichts anderes übrig.

Von der Konsequenz für die Fleischpreise, insbesondere in der EU habe ich Ihnen ja bereits berichtet.

Nun gut, so sieht es gegenwärtig aus, liebe Leser. Natürlich geben die hohen Preise auch Anlass zur Besorgnis. Man erwartet förmlich eine zumindest leichte Korrektur, die den Preisen eine gesunde Farbe zurückgibt. Doch schlussendlich herrscht an den Rohstoffmärkten, insbesondere bei den Agrarrohstoffen nicht nur das spekulative Kapital. Hier geht es eben auch um die reale Einschätzung von Angebot und Nachfrage.

Bei weiterhin hoher Nachfrage, bestehender Angebotsverknappung und schwachem Dollar sollten die Weizenpreise wohl ein konstant hohes Level halten können.

Ihre Miriam Kraus

Quelle: Rohstoff-Daily Abonnenten

Gruß Moyav

Optionen

Rohstoffe Wochenrückblick Teil 1

von Miriam Kraus

Energie

Wie erwartet setzten die Rohölpreise auch in dieser Woche ihren Aufwärtstrend weiterhin fort.

WTI Crude stieg in New York am Donnerstag über die 80 US Dollar Marke, nachdem Hurrikan Humberto für die Schließung von drei texanischen Raffinerien verantwortlich zeichnete.

Hinzu kam noch die rückläufige Erdölproduktion aus Norwegen. Norwegen, weltweit fünft -größter Ölexporteur, hatte für den August einen Produktionsrückgang von 7,3 % gegenüber dem Vormonat bekannt geben müssen. Diese Entwicklung spiegelt die sinkenden Reserven der norwegischen Nordsee - Offshoreölfelder wieder.

Der Preisanstieg erfolgte nach der Bekanntgabe der Ergebnisse der OPEC Verhandlungen. Die OPEC hatte eine Anhebung der Förderquoten um 500 000 Barrel bekannt gegeben,

obwohl die Teilnehmer vor den Verhandlungen sich zunächst gegen eine Quotenveränderung entschieden hatten.

Der Beschluss hatte allerdings nur wenig Auswirkung auf das Verhalten der Marktteilnehmer, da, so Simon Wardell von Global Insight, eine Anhebung um 500 000 Barrel lediglich wie ein Tropfen auf den heißen Stein wirke.

Die Marktteilnehmer gehen stattdessen eher von einer steigenden Nachfrage im vierten Quartal, welche das Angebot übersteigen dürfte, aus.

Gegen Ende der Woche gaben die Rohölpreise allerdings wieder etwas nach. Grund dafür war die Bekanntgabe der Valero Energy, die vom Hurrikan betroffene Raffinerieanlage des Unternehmens in Port Arthur, Texas, werde wieder in Produktion gehen, nachdem der dortige Stromausfall behoben worden sei.

Gegenwärtig notiert WTI zur Lieferung im Oktober bei 79,77 US Dollar pro Barrel an der NYMEX.

Brent Crude zur Lieferung im Oktober notiert gegenwärtig bei 77,06 US Dollar pro Barrel an der ICE Futures Exchange.

Metalle

Edelmetalle

Auch Gold als Absicherungselement zeigte weiterhin einen starken Preisanstieg.

Gold zur Lieferung im Oktober notiert gegenwärtig bei 722 US Dollar pro Unze an der NYMEX.

Grund dafür sind nach wie vor die Auswirkungen der Subprimelenderkrise, welche die Attraktivität von Anlagen in Währungen schmälern. Das „Hilfsprogramm“ der Zentralbanken, mehr Geldvolumen in die Märkte einfließen zu lassen, um die Auswirkungen der Kreditmarktkrise einzudämmen drückt auf die Leitwährungen.

Hierbei erhalten vor allem Fonds, wie kürzlich Northern Rock von der Bank of England, liquide Nothilfe.

Die Spekulationen gehen davon aus, dass dieses Szenario nicht so bald enden dürfte.

Die Goldpreise bewegen sich traditionell in negativer Korrelation zum US Dollar, welcher in dieser Woche auf ein Allzeit Tief gegenüber dem Euro gefallen war.

So stieg der Goldpreis in Dollar in dieser Woche um 2 %, auf zunächst 724 US Dollar. Gegen Ende der Woche konnte der Dollar wieder etwas zulegen.

Doch da unter den Maßnahmen der Zentralbanken auch die anderen Währungen an Attraktivität verlieren, gewinnt Gold wieder verstärkt sein „Image“ vom sicheren Hafen wieder.

Basismetalle

Wie erwartet erzielte auch Kupfer in dieser Woche wieder Preisgewinne.

Grund dafür war einerseits, der weltweit größte Kupferverbraucher China. An der Shanghaier Futures Börse fielen die Kupferlagerbestände um 6 % auf 59 765 Tonnen. Das ist der tiefste Bestand innerhalb von fünf Monaten.

Kupfer zur Lieferung im November notiert in Shanghai im Wochenvergleich um 1 % höher, bei gegenwärtig 65 800 Yuan.

Auch an der NYMEX stiegen die Kupferpreise. Der Dezemberkontrakt kletterte auf gegenwärtig 3,43 US Dollar pro Pfund.

Grund dafür waren Wirtschaftsdaten aus den USA, dem weltweit zweitgrößten Kupferverbraucher. Zunächst zeigte ein Bericht, dass die Arbeitslosenrate weniger stark gestiegen war als prognostiziert, zudem verzeichnete der Index für die Konsumentenzufriedenheit (Reuters/Universität von Michigan Index of consumer sentiment) einen weiteren Anstieg gegenüber dem Vormonat.

Überdies gab der größte US Hypothekengeber Countrywide Financial Corp an einen neuen Finanzierungsweg gefunden zu haben.

Dies verringerte die Besorgnis bezüglich einer US Rezession, aufgrund der Hypothekenkrise.

In London dagegen fiel Kupfer zur Lieferung in drei Monaten um 0,2 % auf 7525 US Dollar pro Tonne.

Ähnlich bei Zink. In Shanghai war der Novemberkontrakt wieder gestiegen und notiert gegenwärtig bei 26 065 Yuan pro Tonne.

An der LME dagegen fiel Zink auf 2850 US Dollar pro Tonne.

Rohstoffe Wochenrückblick Teil 2 und Ausblick

von Miriam Kraus

Soft Commodities

Wie erwartet setzte Weizen seinen bullischen Aufwärtstrend in dieser Woche weiterhin fort, um auf einen Rekordpreis von über 9 US Dollar zu klettern.

Hierauf erfolgte die in der letzten Woche ebenfalls erwartete Preiskorrektur.

Weizen zur Lieferung im Dezember notiert gegenwärtig bei 8,55 US Dollar pro Scheffel an der CBOT.

Spekulanten erachteten die gesehene Preisrallye für beendet, Gewinnmitnahmen taten ihr Übriges.

Überwiegend erfolgte der Preisrückgang aufgrund technischer Indikatoren.

Hinzu kam die Spekulation US Farmer könnten aufgrund der hohen Preise, bei der kommenden Aussaatsaison für die Winterweizenernte, verstärkt Anbaufläche zur Aussaat von Weizen zu Ungunsten von Mais nutzen.

Nichts desto trotz begannen die Preise für die zeitlich näher liegenden Kontrakte gegen Ende der Woche wieder eine Erholungsphase, denn die fundamentale Ausgangslage ist gegenwärtig unverändert.

Ausblick

Gegenwärtig scheint die US-Hurrikansaison weniger bedrohlich. Der tropische Sturm Ingrid, welcher sich vom atlantischen Ozean nähert, wird den neuesten Prognosen zur Folge das Festland nicht erreichen.

Auch die zu erwartende Produktionswiederaufnahme der in Texas betroffenen Raffinerien, dürfte zunächst auf den Preisen lasten.

Dennoch zeigt sich die fundamentale Bewertungslage attraktiv, zudem scheinen Rohstoffe im noch immer nicht vollständig risikofreien Szenario, bezüglich der Bedenken einer Abschwächung des Wirtschaftswachstums als alternative Anlage an Bedeutung zu gewinnen. Unter diesen Voraussetzungen dürften die Rohölpreise ihr hohes Preislevel halten können.

Grundsätzlich dürfte sich Gold auf seinem hohen Preislevel weiter halten. Die starke Korrelation zu den Währungen könnte für weitere, dennoch moderate Preisgewinne sorgen.

Zeichen für eine wirtschaftliche Abschwächung in den USA drücken insbesondere auf die Kupferpreise. Dennoch dürfte sich die kommende Entwicklung nicht mit allzu starken Preisveränderungen ausdrücken, aufgrund des Chinafaktors.

Die Zinkpreise an der LME dürften in der kommenden Woche eher stagnieren, mit möglicherweise weiterhin leichten Verlusten. Dennoch dürfte sich in Shanghai weiterhin das gegensätzliche Bild zeigen.

Nachdem die erwartete Preiskorrektur eingetreten ist, dürfte sich der Preis in der kommenden Woche wieder mit leicht stärkerer Tendenz zeigen. Da die fundamentale Ausgangslage unverändert ist dürften die nahe liegenden Kontrakte weiterhin ein hohes Preislevel halten. Zudem richtet sich in der kommenden Woche das Augenmerk weiter auf die australische Ernte und insbesondere auf die dortige Wetterlage. Dies dürfte Auswirkungen auf die Preise nach sich ziehen.

So long liebe Leser….ich wünsche Ihnen ein schönes und hoffentlich sonniges Wochenende…

Ihre Miriam Kraus

Quelle:Rohstoff-Daily Abonnenten

Gruß Moya

Optionen

Ölpreis Brent Kursstand: 78,31 $ Kursverlauf vom 07.05.2004 bis 20.09.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche) Rückblick: Der Ölpreis Brent konnte sich ausgehend von der bei 51,95 $ liegenden Unterstützung seit Anfang 2007 zunächst wieder stark erholen und erreichte dabei das Hoch bei 78,66 $. Darunter kam es in den Vormonaten zur erwarteten Korrektur die den Index bis auf eine bei 67,50 $ liegende massive Unterstützungszone geführt hat. Hier konnte Brent dann in den Vorwochen wieder dynamisch nach oben drehen und steht jetzt erneut am Widerstand bei 78,66 $. . Quelle: http://www.godmode-trader.de

|

Optionen

Kursstand: 26.845 $

Kursverlauf vom 31.10.2004 bis 12.09.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Kurz-Kommentierung: Bei Nickel kam es in den vergangenen Monaten nach einem Rallyehoch bei 54.200 $ zu einem massiven Kurssturz. Der Kursverlauf erreichte dabei eine bei 27,500 $ liegende starke Unterstützungszone. Darunter befindet sich die Oberkante eines Aufwärtstrendkanals über der sich der sich Nickel jetzt stabilisieren kann. Eine erste Ausbruchsbewegung aus dem steilen Abwärtstrend der Vormonate wurde zunächst nochmals abverkauft, Nickel hält sich aber über dem letzten Tief bei 24.885 $. Gelingt jetzt der Ausbruch über die 27.505 $ auf Wochenschlusskursbasis dann ist eine Erholung bis in den Bereich 34750 $ zu erwarten. Nur ein Rückfall unter 24.885 $ würde nochmals eine Ausdehn! ung der Korrektur bis in den Bereich 17.750-18500 $ nach sich ziehen.

Quelle:http://www.godmode-trader.de

Gruß Moya

Optionen

Die Russen und ihr Uran

von Miriam Kraus

Liebe Leser,

nachdem wir uns gestern mit der vergangenen Uranpreisrallye, sowie dem Ende derselbigen beschäftig haben, möchte ich heute etwas näher auf einige Fakten den Uranmarkt betreffend eingehen.

Dies erscheint mir sinnvoll im Hinblick darauf, dass die augenscheinliche Uranbubble inzwischen geplatzt ist und sich die U308 Preise auf einem vernünftigeren Level ausbalanciert haben.

Denn fundamental betrachtet hat sich die verzwickte Lage am Uranmarkt ja nicht verändert. Noch immer herrscht hier ein Angebotsdefizit vor, welches mit der Nachfragesteigerung nicht mitzuhalten vermag.

Gegenwärtige Minenproduktion kann die Nachfrage nicht sättigen

Weltweit werden gegenwärtig etwa 60 000 Tonnen Uran durch die Förderung aus Minen produziert.

Eine wesentliche Steigerung der Produktion wird sich voraussichtlich erst bis zum Jahr 2015 ergeben.

Die WNA (World Nuclear Association) schätzt, dass bis zum Jahr 2015 die Minenproduktion auf etwa 68 000 Tonnen ansteigen dürfte.

Dennoch befindet sich der Markt auch dann noch in einem Angebotsdefizit, selbst wenn man nicht zeitgleich von einer steigenden Nachfrage ausgeht.

Gegenwärtig beläuft sich die weltweite Nachfrage nach Uran auf circa 80 000 Tonnen jährlich.

Das bereits bestehende Defizit von 20 000 Tonnen wird hauptsächlich durch das Recycling, von mit Uran angereicherten militärischen Waffen erzielt.

Im Rahmen der Abrüstungsverträge ist es hier vor allem Russland, das auf diesem Wege Uran zur zivilen Nutzung liefert.

Russland liefert gegenwärtig 9000 Tonnen Uran pro Jahr in die USA

Unter den Bedingungen des 1993 geschlossenen HEU Vertrages (Highly Enriches Uranium Purchase Agreement), rüsten die Russen ab und liefern jährlich 18 Millionen Pfund Uran in die USA.

Ab 2009 sollen es pro Jahr 20 Millionen Pfund werden.

Doch der Vertrag läuft im Jahr 2012 aus und Russland hat bereits angekündigt die Vertragsbedingungen auf keinen Fall verlängern zu wollen. Das hat, zwar auch, aber eigentlich weniger mit der neuen Haltung der Russen zur Demonstration wieder gewonnener Stärke zu tun, als vielmehr mit wirtschaftlichen Interessen.

Denn die Russen haben den Trend erkannt. Energie ist eines der wesentlichen Schlagworte einer wachsenden Wirtschaft und damit ein solches, welches gerade auf die stark wachsenden Emerging Markets, insbesondere China und Indien zutrifft. Gerade hier wächst die Nachfrage nach der Kernenergie immens.

Und Russland möchte diese Nachfrage sättigen. Das Land plant künftig die schnell wachsenden Märkte mit Reaktoren und dem dazugehörigen Energierohstoff zu beliefern.

Auch im eigenen Land wollen die Russen nun aufstocken und gaben erst vor Kurzem die Pläne zum Bau von 30 weiteren Kernkraftwerken bekannt.

Worauf können die USA also zurückgreifen, wenn Russland den HEU Vertrag nicht verlängert?!

Nun, da wären zunächst die Bestände der US Enrichment Corporation. Doch deren Reserven haben seit der Privatisierung im Jahre 1998 bereits zum großen Teil ihren Weg in den Markt gefunden.

Was bleibt sind noch die eisernen Reserven des US Energieministeriums, die auf circa 37 000 Tonnen geschätzt werden.

Steigende weltweite Nachfrage

Nicht nur die Russen wollen weitere AKWs bauen. Auch Europa will aufstocken (die deutsche Diskussion einmal ausgenommen).

China hat erst kürzlich sein Ziel zur Ausweitung der Kernenergie weiter nach oben gesetzt. Von gegenwärtig 8,5 produzierten Gigawatt will das Land bis zum Jahr 2030 bis zu 160 Gigawatt an Energie aus Atomkraft generieren.

Indien baut neben seinen 15 bereits in Betreib genommenen Reaktoren gegenwärtig 8 weitere.

Die WNA geht mindestens von einer jährlichen Steigerung der Nutzung von Nuklearenergie bei 1,5 % aus.

Dem Bericht der WNA gemäß dürfte weltweit die Urannachfrage durch die AKWs von gegenwärtig 64 200 Tonnen auf 109 100 Tonnen im Jahr 2030 steigen.

So weit zum gegenwärtigen faktischen Szenario.

Die Russen und ihr Uran

von Miriam Kraus

Liebe Leser,

nachdem wir uns gestern mit der vergangenen Uranpreisrallye, sowie dem Ende derselbigen beschäftig haben, möchte ich heute etwas näher auf einige Fakten den Uranmarkt betreffend eingehen.

Dies erscheint mir sinnvoll im Hinblick darauf, dass die augenscheinliche Uranbubble inzwischen geplatzt ist und sich die U308 Preise auf einem vernünftigeren Level ausbalanciert haben.

Denn fundamental betrachtet hat sich die verzwickte Lage am Uranmarkt ja nicht verändert. Noch immer herrscht hier ein Angebotsdefizit vor, welches mit der Nachfragesteigerung nicht mitzuhalten vermag.

Gegenwärtige Minenproduktion kann die Nachfrage nicht sättigen

Weltweit werden gegenwärtig etwa 60 000 Tonnen Uran durch die Förderung aus Minen produziert.

Eine wesentliche Steigerung der Produktion wird sich voraussichtlich erst bis zum Jahr 2015 ergeben.

Die WNA (World Nuclear Association) schätzt, dass bis zum Jahr 2015 die Minenproduktion auf etwa 68 000 Tonnen ansteigen dürfte.

Dennoch befindet sich der Markt auch dann noch in einem Angebotsdefizit, selbst wenn man nicht zeitgleich von einer steigenden Nachfrage ausgeht.

Gegenwärtig beläuft sich die weltweite Nachfrage nach Uran auf circa 80 000 Tonnen jährlich.

Das bereits bestehende Defizit von 20 000 Tonnen wird hauptsächlich durch das Recycling, von mit Uran angereicherten militärischen Waffen erzielt.

Im Rahmen der Abrüstungsverträge ist es hier vor allem Russland, das auf diesem Wege Uran zur zivilen Nutzung liefert.

Russland liefert gegenwärtig 9000 Tonnen Uran pro Jahr in die USA

Unter den Bedingungen des 1993 geschlossenen HEU Vertrages (Highly Enriches Uranium Purchase Agreement), rüsten die Russen ab und liefern jährlich 18 Millionen Pfund Uran in die USA.

Ab 2009 sollen es pro Jahr 20 Millionen Pfund werden.

Doch der Vertrag läuft im Jahr 2012 aus und Russland hat bereits angekündigt die Vertragsbedingungen auf keinen Fall verlängern zu wollen. Das hat, zwar auch, aber eigentlich weniger mit der neuen Haltung der Russen zur Demonstration wieder gewonnener Stärke zu tun, als vielmehr mit wirtschaftlichen Interessen.

Denn die Russen haben den Trend erkannt. Energie ist eines der wesentlichen Schlagworte einer wachsenden Wirtschaft und damit ein solches, welches gerade auf die stark wachsenden Emerging Markets, insbesondere China und Indien zutrifft. Gerade hier wächst die Nachfrage nach der Kernenergie immens.

Und Russland möchte diese Nachfrage sättigen. Das Land plant künftig die schnell wachsenden Märkte mit Reaktoren und dem dazugehörigen Energierohstoff zu beliefern.

Auch im eigenen Land wollen die Russen nun aufstocken und gaben erst vor Kurzem die Pläne zum Bau von 30 weiteren Kernkraftwerken bekannt.

Worauf können die USA also zurückgreifen, wenn Russland den HEU Vertrag nicht verlängert?!

Nun, da wären zunächst die Bestände der US Enrichment Corporation. Doch deren Reserven haben seit der Privatisierung im Jahre 1998 bereits zum großen Teil ihren Weg in den Markt gefunden.

Was bleibt sind noch die eisernen Reserven des US Energieministeriums, die auf circa 37 000 Tonnen geschätzt werden.

Steigende weltweite Nachfrage

Nicht nur die Russen wollen weitere AKWs bauen. Auch Europa will aufstocken (die deutsche Diskussion einmal ausgenommen).

China hat erst kürzlich sein Ziel zur Ausweitung der Kernenergie weiter nach oben gesetzt. Von gegenwärtig 8,5 produzierten Gigawatt will das Land bis zum Jahr 2030 bis zu 160 Gigawatt an Energie aus Atomkraft generieren.

Indien baut neben seinen 15 bereits in Betreib genommenen Reaktoren gegenwärtig 8 weitere.

Die WNA geht mindestens von einer jährlichen Steigerung der Nutzung von Nuklearenergie bei 1,5 % aus.

Dem Bericht der WNA gemäß dürfte weltweit die Urannachfrage durch die AKWs von gegenwärtig 64 200 Tonnen auf 109 100 Tonnen im Jahr 2030 steigen.

So weit zum gegenwärtigen faktischen Szenario.

Preis Charts

Und weil es so schön war, habe ich hier, ebenso im Hinblick auf den gestrigen Daily, noch zwei Preischarts für Sie, die die Entwicklung der vorangegangen Preisrallye, sowie das Ende mit gegenwärtig einsetzender Bodenbildung wiedergeben.

Uran Spotpreis seit Januar 07

Quelle: Ux C.

Preisentwicklung Dezemberfuture auf U308 an der NYMEX

Quelle.Rohstoff-Daily Abonnenten

Gruß Moya

Optionen

Rohstoffe Wochenaus- und Rückblick

von Miriam Kraus

Energie

Die Rohölpreise notieren wie erwartet weiterhin auf ihren hohen Preislevels.

WTI Crude an der NYMEX erreichte zwischenzeitlich im Intraday Handel ein Rekordhoch von 83,90 US Dollar pro Barrel im Oktoberkontrakt.

Zum Ende der Woche hin gaben die Preise allerdings wieder leicht nach.

WTI zur Lieferung im November notiert gegenwärtig bei 81,37 US Dollar pro Barrel an der NYMEX.

In London notiert Brent Crude zur Lieferung im November gegenwärtig bei 79,85 US Dollar pro Barrel an der ICE Futures Exchange.

Als Grund dafür können zunächst noch immer Auswirkungen der Subprimelenderkrise gelten. Obgleich die Spekulation bezüglich einer Abschwächung der US Wirtschaft einen negativen Effekt auf die Ölpreise haben sollte, erscheint den Marktteilnehmern zunehmend die Anlage in diverse Rohstoffklassen als attraktive Absicherungsstrategie.

Diese eher psychologische Haltung wurde in der vergangenen Woche allerdings durch wesentliche fundamentale Beweggründe unterstützt.

Sturmwarnungen für Teile des Golf von Mexiko führten dazu, dass sich Ölfirmen wie Royal Dutch Shell, Exxon Mobil und BP gezwungen sahen einiger der Offshore Plattformen im bedrohten Gebiet zu evakuieren. Dies führte zu einem Verlust von 28 % der Gesamtproduktion im Gold von Mexiko. In dieser Region werden 25 % der gesamten US Ölmenge gefördert.

Hinzu kamen die Auswirkungen des schwachen US Dollars die ein attraktives Umfeld für Käufe bieten.

Zudem wies ein Bericht des US Energieministeriums auf weiterhin sinkende US Lagerbestände hin. Die US Bestände waren um 3,87 Millionen Barrel gefallen, obgleich sie sich damit immer noch über dem Fünf Jahres Durchschnitt für die gegenwärtige Saison befinden.

Metalle

Edelmetalle

Auch die Edelmetallpreise zeigten wie erwartet weiterhin eine starke Preistendenz.

Gold stieg auf den höchsten Preis seit 27 Jahren und notiert gegenwärtig bei 741 US Dollar pro Unze zur Lieferung im Dezember an der NYMEX.

Silber zur Lieferung im Dezember notiert gegenwärtig bei 13,58 US Dollar pro Unze an der NYMEX.

Grund sind auch hier die späten Auswirkungen der Subprimelenderkrise, verstärkt durch die Zinssenkung der FED.

Die Marktteilnehmer werten den Schritt der FED als Eingeständnis dafür, dass die Kreditmarktkrise äußerst negative Auswirkungen auf die US Wirtschaft haben dürfte. Inzwischen verstärkt sich zunehmend die Unsicherheit in Bezug auf eine US Inflation.

Traditionell bietet sich die Anlage in Edelmetalle als Absicherungsstrategie.

Hinzu kommt die US Dollarschwäche. Der US Dollar fiel gegenüber dem Euro um 3 % seit Anfang Juli auf ein neues Rekordtief.

Ein schwacher US Dollar verstärkt die Attraktivität des Kaufs von Rohstoffen die in US Dollar gehandelt werden, für Investoren mit Reserven in anderen Währungen.

Basismetalle

Auch Kupfer konnte in dieser Woche wieder mit Preisgewinnen aufwarten. So stieg der Dezemberkontrakt an der NYMEX auf über 3,61 US Dollar pro Pfund, musste zum Ende der Woche allerdings wieder etwas abgeben und notiert gegenwärtig bei 3,58 US Dollar pro Pfund.

In Shanghai notiert Kupfer zur Lieferung im November gegenwärtig bei 66 700 Yuan pro Tonne.

Grund waren auch hier in erster Linie der Run auf die Rohstoffe, als Alternativanlage, sowie vor allem der schwache US Dollarkurs.

Aufgrund des fallenden US Dollar verstärkt sich die Attraktivität eines Kaufs von Rohstoffen welche in US Dollar gehandelt werden. Zudem spielt hier ebenfalls der Chinafaktor mit eine Rolle, welcher auch als Signalgeber für den Preisverlust gegen Ende der Woche zu betrachten ist. Aus China wurde verlautbar, die Preise seien in dieser Woche zu hoch spekuliert, woraufhin die Preise an der Shanghaier Futures Börse wieder abgeben mussten.

Zudem erhielten die Preise im Laufe der Woche fundamentale Unterstützung, nachdem sich peruanische Minenarbeiter bei der Southern Copper zu einem Streik beginnend am 2. Oktober entschlossen hatten.

Darüber hinaus verzögern sich Kupferlieferungen aus der mexikanischen Cananea Mine, ebenfalls aufgrund eines Streiks.

Soft Commodities

Wie erwartet zeigten sich die Weizenpreise auch in dieser Woche wieder mit Preisgewinnen. Weizen zur Lieferung im März notiert gegenwärtig bei 8,60 US Dollar pro Scheffel an der CBOT.

Das australische Agrarministerium hatte die Ernteprognose im, in dieser Woche veröffentlichen Bericht noch einmal um 31 % gesenkt. Aufgrund der anhaltenden Dürre gehen die Australier von lediglich 15,5 Millionen Tonnen an Weizenproduktion aus. Die USDA hatte in der Woche zuvor noch mit 21 Millionen Tonnen gerechnet.

Hinzu kommt die steigende Nachfrage nach US Weizen. So gab Pakistan bekannt 1 Million Tonnen US Weizen kaufen zu wollen.

Die Nachfragesteigerung wird nicht nur durch die massive weltweite Angebotsverknappung und massiv sinkende Lagerbestandsdaten forciert.

Auch hier greift nach wie vor das günstige Kaufumfeld aufgrund des schwachen US Dollar.

Doch die Angebotsseite führte ebenfalls zu einem weiteren Preisanstieg in der EU. An der Liffe in Paris stieg der Novemberkontrakt auf 254 Euro pro Tonne.

Auch Mais profitierte von schwachen Dollarkursen und der damit verbundenen günstigen Kaufgelegenheit. Zudem gewinnt das Getreide gegenwärtig aufgrund der Weizenknappheit und hoher Weizenpreise wieder zunehmend an Attraktivität als Futtermittel.

Mais zur Lieferung im Dezember notiert gegenwärtig bei 3,72 US Dollar pro Scheffel an der CBOT.

Ausblick

Der Schritt der US Notenbank zur Senkung der Leitzinsen führt möglicherweise zu einer verstärkten Unsicherheit an den Märkten.

Obgleich dieser Schritt als Signalgeber für weitere Investitionen und als Maßnahme gegen eine Wirtschaftsabschwächung gedacht ist, scheint ein Teil der Marktteilnehmer zunehmend das Vertrauen zu verlieren.

Dies könnte aber temporär einen umgekehrten Einfluss auf die Ölpreise nach sich ziehen.

Auch die Hurrikan Saison ist noch nicht vorüber. Gegenwärtig meldet das National Hurrican Center ein Tiefdruckgebiet 100 Meilen vor der Küste Floridas, welches sich zu einem tropischen Sturm entwickeln könnte.

Zudem zeigen sich die Öldestillatbestände aufgrund rückläufiger Raffineriekapazität auf niedrigen Levels.

Vom gegenwärtigen Preislevel aus betrachtet sind die Preise durchaus anfällig für Korrekturen, dürften allerdings dennoch kurzfristig ihr hohes Preislevel zunächst halten mit eher nach oben gerichteter Tendenz.

Die Edelmetalle, vor allem Gold als traditionelles Hedgeinstrument dürften auch weiterhin mit steigenden Preisen aufwarten.

Die Kupferpreise dürften vom gegenwärtigen Preislevel aus betrachtet zunächst eine leichte Korrektur erfahren.

Weizen dürfte sein hohes Preislevel zunächst weiter halten.

Mais könnte zum gegenwärtig günstigen Einstiegszeitpunkt, zunächst weiterhin Preisgewinne verbuchen.

Quelle:Rohstoff-Daily Abonnenten

Gruß Moya

Optionen

von Thomas Wolf (Focus Money 38/2007)

Taimering ist ein kleines, idyllisches Bilderbuchdorf in der Nähe der oberpfälzischen Stadt Regensburg. Es hat eine Kirche und ein Wirtshaus, rund 350 Einwohner - viele davon im Haupt- oder Nebenberuf Landwirte -, es hat Höfe, Felder, Wiesen und Wälder. Und Taimenng hat Johann Schmalhofer.

Johann Schmalhofer? Der 47-Jährige ist derzeit sicher der bekannteste Taimeringer. Weniger durch seinen Erstberuf - da ist er Bauer und bewirtschaftet 54 Hektar Ackerland und neun Hektar Wald. Er baut Weizen und Kartoffeln an und weiß so aus praktischer Erfahrung, wie mit Landwirtschaft Geld zu verdienen ist. Doch das ist nur die eine Seite des Johann Schmalhofer. Wer die andere kennen lernen möchte, sollte im Internet die Website www.boersenbauer.de besuchen. Dort informiert der Landwirtschaftsmeister über Kurse und Preisentwicklung von Weizen, Mais und Soja, Orangensaft, Baumwolle oder Bauholz.

Wenn er nicht seine Felder bestellt, analysiert der Oberpfälzer mit Leidenschaft Charts. Mit Dow, Dax, Futures und Optionen kennt er sich ebenso gut aus wie mit Futtermitteln, Dünger und Getreidesorten. Denn als er vor acht Jahren seine Liebe zur Finanzwelt entdeckte, gab er sich nicht mit dem Status eines „Hobby-Börsianers" zufrieden. Schmalhofer ging die Sache gründlich an und erwarb ein Diplom der International Federation of Technical Analysts. Inzwischen ist er Mitglied der Vereinigung technischer Analysten Deutschlands, hält Referate vor Brokern und Bankern und ist gefragter Gast im TV.

Rally mit Rohstoffen. Wer den Börsenbauern um Rat fragt, wo in Zukunft attraktive Anlagechancen liegen und das tun in letzter Zeit immer mehr Investoren, erhält eine klare Antwort: "Die Preise für Agrarrohstoffe müssen fast zwangsläufig steigen." In einer Rohstoffhausse, wie sie derzeit weltweit zu beobachten ist, würden "Soft Commodities" immer als letzte anspringen - und dieser Zeitpunkt sei nun gekommen: "In diesen Märkten können Anleger bald richtig Geld verdienen."

Mit seiner Einschätzung steht Schmalhofer längst nicht allein auf weiter Flur. Die Deutsche Bank prophezeite vor Kurzem, Agrarrohstoffe stünden vor der "längsten Rally der Geschichte". Ihr Rohstoffexperte Michael Lewis geht davon aus, der aktuelle Zyklus werde mindestens bis 2009 andauern, in den kommenden zwölf bis 18 Monaten würden die Preise für Mais um 100 Prozent und für Weizen um bis zu 80 Prozent steigen. Auch die US-Investmentbank Goldman Sachs und die HypoVereinsbank setzen auf steigende Kurse bei Milch, Mais und Magerschweinen. Die Marktbeobachter sind sich einig: Wo Konsumenten über höhere Preise für Brot und andere Lebensmittel stöhnen, bieten sich für Anleger exzellente Gewinnchancen.

Wachsender Bedarf. Rund sechs Milliarden Menschen bevölkern derzeit den Globus. Bis 2050 soll sich ihre Zahl nach Berechnungen der Vereinten Nationen auf rund 9,2 Milliarden erhöht haben. "Alle diese Menschen müssen essen, und deshalb signalisiert schon die bloße Anzahl einen erheblichen Anstieg der Nachfrage nach Nahrungsmitteln", kommentiert Agrarexperte Schmalhofer. Derzeit wachse die Weltbevölkerung um etwa 78 Millionen Menschen pro Jahr, was in etwa der Einwohnerzahl der Bundesrepublik entspricht. Dabei gibt es große regionale Unterschiede. In den europäischen Staaten schrumpft die Bevölkerung tendenziell, in Asien oder Lateinamerika wächst sie dagegen. Nach UN-Prognosen werden in China trotz 1-Kind-Politik im Jahr 2050 statt der heute rund 1,2 Milliarden dann 1,4 Milliarden Menschen leben, in Indien steigt die Bevölkerung von 1,2 auf 1,65 Milliarden.

Käse süß-sauer. Doch dieser Anstieg bedeutet nicht nur ein mengenmäßiges Anwachsen des Nahrungsmittelbedarfs, er verändert auch die konkreten Bedürfnisse. Die Globalisierung beeinflusst die Ernährungsgewohnheiten vor allem der Völker Asiens. Statt der traditionellen Reis-, Fisch- oder Gemüsegerichte kommen dort immer häufiger Fleisch- oder Milchprodukte auf den Tisch. In den Supermärkten von Shanghai und Peking greifen die Verbraucher mittlerweile nicht nur zu Tofu, sondern verlangen ganz selbstverständlich auch Joghurt, Käse, Butter und Sahne. Der Slogan "Die Milch macht's' scheint auch bei ihnen zu gelten: Chinesische Eltern glauben, dass ihre Kinder zu westlichem Format heranwachsen, wenn sie den "ältesten Energy-Drink der Welt" konsumieren. Heute verbraucht jeder Chinese pro Jahr etwa 20 Kilo Milchprodukte - doppelt so viel wie noch im Jahr 2000. Und diese Entwicklung dürfte weitergehen. Experten rechnen damit, dass die Umsätze mit Milchprodukten im ehemals roten Reich in den nächsten vier Jahren um rund 50 Prozent auf 6,5 Milliarden Euro steigen werden.

Mehr Fleisch auf den Tisch. Schuld am Wandel ist der wachsende Wohlstand. Höhere Einkommen bedeuten bessere Ernährung, stellt die HypoVereinsbank in einer aktuellen Studie fest. Die Kulturrevolution in den Kochtöpfen Chinas bringt neben mehr Milch- vor allem höheren Fleischkonsum - ein Trend, der auch in den aufstrebenden Ländern Lateinamerikas oder Osteuropas zu beobachten ist. Höherer Fleischverbrauch bedeutet allerdings auch einen steigenden Bedarf an Futterpflanzen. "Vor allem eiweißreiche Produkte wie Sojaschrot sind da gefragt", erläutert Börsenbauer Johann Schmalhofer.

Mehr Anbau von Soja und anderen Futtermitteln heißt im Gegenzug weniger Produktion von Brotgetreide und anderen Nahrungspflanzen. Grund: Die landwirtschaftlichen Nutzflächen sind begrenzt. So stagnieren die Flächen für Getreide seit 1980 bei etwa 750 Millionen Hektar. Beliebig erweitern lassen sich Kulturböden nicht. Weite Teile der Erdoberfläche wie die Gebirgsregionen oder das ewige Eis der Antarktis scheiden von vornherein aus. Ähnliches gilt für Wüsten: Ehe ausgefeilte Bewässerungssysteme installiert wären, würden Jahrzehnte vergehen.

Schlechtes Wetter. Umwelteinflüsse verschärfen die Situation zusätzlich, stellen die Analysten der HypoVereinsbank in ihrer Studie fest. Stichwort Klimawandel: Erwärmt sich die Erdatmosphäre um nur ein Grad Celsius, hätte das, so die Experten, einen Ernterückgang um rund zehn Prozent zur Folge. Und dass die Temperaturen steigen, leugnen auch die Klimaforscher nicht, die nicht an den Treibhaus-Effekt glauben. Allgemein geht man davon aus, dass langfristig ein Anstieg von 1,5 bis 5,8 Grad bevorsteht. Im Klartext bedeutet das, dass allein auf Grund des "Global Warming" Ernteeinbußen von an die 60 Prozent möglich wären. Die fortschreitende Versteppung weiter Landstriche, etwa in Afrika, tut ein Übriges, aus Ackerland wird Wüste. Und auch der Mensch leistet einen direkten Beitrag zum Verlust von Agrarflächen: Durch Straßen- und Städtebau werden wertvolle Nutzböden versiegelt und fallen als Anbaugebiete weg.

Rarer Rohstoff. Ohne Wasser keine Landwirtschaft diese Erkenntnis ist so banal wie unumstößlich. Doch gerade der begehrte Grundstoff ist in vielen Gegenden der Erde schon heute ein kostbares, weil seltenes Gut. Weltweit hat sich der Wasserverbrauch in den letzten Jahren verfünffacht, haben die Experten der HypoVereinsbank errechnet. Die Hälfte der Erdbevölkerung, so die Analysten, lebt in Regionen mit sinkendem Grundwasserspiegel. Das gelte auch für die drei größten Getreideproduzenten der Welt: China, Indien und die USA. Die Produktionsbedingungen für Agrarprodukte verschlechtern sich also tendenziell - und das bei steigender Nachfrage.

So offenbart auch ein an sich erwünschter Trend gravierende Nachteile: der verstärkte Umstieg von fossilen auf nachwachsende Rohstoffe zur Energieerzeugung. Beispiel Mais: 2006 wanderten bereits 20 Prozent der US-amerikanischen Maisernte in die Produktion von 4,9 Milliarden Gallonen Bioethanol. Was nicht nur positive Reaktionen hervorrief: In Mexiko, wo die aus Maismehl gebackenen Tortillas Grundnahrungsmittel sind, protestierte die Bevölkerung gegen eine drastische Preiserhöhung bei ihrer Lieblingsspeise. Entspannnung ist vorläufig nicht in Sicht, denn Washington hat ein ehrgeiziges Ziel ausgegeben, will die Produktion von Bioethanol bis 2017 auf 35 Milliarden Gallonen steigern. Angesichts der ohnehin weltweit rückläufigen Produktion von Weizen und Mais erscheinen weiter steigende Preise fast unausweichlich. Hinzu kommt, dass sich die Lagerbestände für diese beiden Sorten inzwischen weltweit auf einem historischen Tief befinden.

Auch in Deutschland entwickelten sich in den letzten Jahren immer mehr Landwirte zu Energiewirten und bauten statt Brotgetreide Nutzpflanzen wie Raps und Mais an. "Damit waren deutlich höhere Preise zu erzielen als mit den traditionellen Getreidearten", berichtet Agrarexperte Schmalhofer. Hierzulande werde Mais vor allem in Biogas-Anlagen zur Energieerzeugung genutzt - für Bauern nicht zuletzt dank staatlicher Förderung ein ebenso lukrativer Markt wie der Rapsanbau. Zumal die restriktive Brüsseler Agrarpolitik für immer geringere Gewinnspannen bei den traditionellen Anbauvarianten sorgte. Inzwischen wird freilich auch ein Negativeffekt der Umstellung spürbar: Die Anbauflächen fehlen für die Produktion von Weizen, Gerste oder Roggen.

Ausgleich am Markt. So war der Aufschrei groß, als das Backgewerbe für seine Produkte vor Kurzem Preiserhöhungen von bis zu 25 Prozent ankündigte und als Grund die weltweit steigenden Preise für Brotgetreide angab. Zu Panik besteht dennoch kein Anlass. Immer noch sind Nahrungsmittel in der Bundesrepublik relativ günstig, auch im europäischen Vergleich. Schließlich musste ein vierköpfiger Haushalt in Deutschland in den 50er-Jahren rund die Hälfte seines Nettoeinkommens für Nahrungsund Genussmittel aufwenden, in den 80er-Jahren waren es immerhin noch etwa 20 Prozent. Inzwischen entfallen lediglich 15 Prozent des Haushaltseinkommens auf diesen Bereich - Nahrungsmittel sind also in der Vergangenheit tendenziell immer billiger geworden. Und während ein Arbeitnehmer 1960 für einen durchschnittlichen Stundenlohn noch 0,5 Kilo Hähnchenfleisch bekam, erhielt er 2006 dafür fast zehn Kilogramm.

Ohne den Preisverfall bei Agrarprodukten sei auch der Trend zur Energieerzeugung auf Pflanzenbasis nicht denkbar, meint Agrarexperte Johann Schmalhofer: "Niemand würde Sprit aus Getreide herstellen, wenn die Preise nicht so gesunken wären." Diese Schieflage werde früher oder später an den Börsen wieder korrigiert. Was Agrarindizes wie die von Goldman Sachs belegen: Sie zeigen eine deutliche Aufwärtstendenz - und zwar sowohl für Nutzpflanzen wie für Vieh.

Attraktiver Broterwerb. Von dieser Korrektur können Anleger auf lange Sicht profitieren - und so auch steigende Ausgaben für Lebensmittel locker kompensieren. Gewinnchancen bietet praktisch die gesamte Wertschöpfungskette der Agrarprodukte, von Saatgut über Maschinen, Lagerung, Logistik und Verarbeitung bis hin zu Vertrieb und Handel. Welche Chancen dieser Sektor bietet, zeigt die Baywa-Aktie: Seit 2003 hat sich der Wert des Papiers in etwa verachtfacht. Gute Gewinne verbuchten in der Vergangenheit aber auch Futter- und Düngemittelhersteller wie K+ S und die Produzenten von Landmaschinen oder Pflanzenschutzmitteln. Für Anleger, die nicht auf Einzelwerte setzen wollen, bieten breit gefächerte Zertifikate lukrative Investments. Sie können Einzelmärkte abbilden, aber auch von der Saatzucht bis zum Supermarkt eine Vielzahl von Unternehmen in einem Korb bündeln.

Der Zeitpunkt zum Einstieg erscheint derzeit ausgesprochen günstig. Agraranalyst Johann Schmalhofer verweist auf Rohstoffzyklen, die in den letzten 200 Jahren fast immer nach demselben Muster abgelaufen seien. "Zunächst beginnt der Energiesektor zu steigen, gefolgt von den Edelmetallen, dann kommt der Bereich der Industriemetalle, und zum Schluss folgt immer der Agrarsektor. Und genau in dieser Phase befinden wir uns jetzt. " Der Börsenbauer aus der Oberpfalz ist sich jedenfalls sicher: "An den Agrarmärkten ist eine Zeitenwende eingeläutet worden."

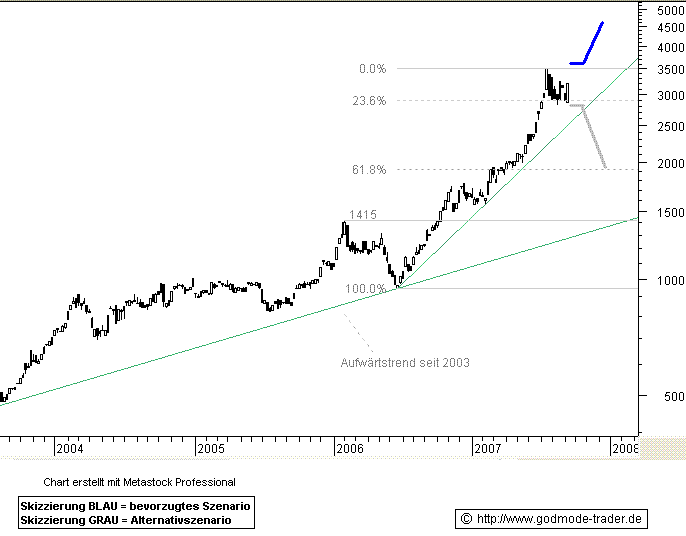

Börse: London Metal Exchange in USD / Kursstand: 3210 $

Kursverlauf vom 15.08.2003 bis 17.09.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Rückblick: BLEI befindet sich in einer langfristigen Aufwärtsbewegung. Diese wurde nach dem Ausbruch über die Marke bei 1415 $ im Oktober 2006 stark beschleunigt. Mitte Juli erreichte BLEI ein Hoch bei 3499$. Seitdem konsolidiert das Metall volatil seitwärts. Dabei verteidigt es aber bisher das 38,2% Retracement bei ca. 2900 $. Diese Bewegung macht bisher einen klar bullischen Eindruck.

Charttechnischer Ausblick: Solange BLEI per Wochenschlusskurs über 2900$ notiert besteht die Chance auf einen Ausbruch über 3499$, was eine Rallye bis ca. 5000$ auslösen könnte. Sollte BLEI jedoch unter 2900$ abfallen, dann wäre eine Abwärtsbeweg! ung bis ca. 1900$ möglich.

Gruß Moya

Optionen

Euro am Sonntag: Wasser ist ein Anlagethema. Was bestimmt die Entwicklung des Marktes?

Frank Alexander de Boer: Anleger, die an der Entwicklung des Wassermarkts partizipieren wollen, sollten vier globale Trends im Auge behalten: die demografischen Veränderungen, die überalterte lnfrastruktur, das zunehmende Gesundheitsbewusstsein der Bevölkerung und die Kontroverse um die Liberalisierung der Wasserver- und -entsorgung.

Euro am Sonntag: Welchen Einfluss hat die Demografie?

de Boer: Die weltweite Bevölkerungsentwicklung ist eine der größten Herausforderungen für den Wassermarkt. Ein zentraler Punkt ist hier vor allem die zunehmende Urbanisierung. 1950 gab es lediglich zwei Megastädte mit mehr als acht Millionen Einwohnern: New York und London. Heute gibt es bereits 22 dieser Riesenstädte, und bis 2015 wird die Zahl bei etwa 36 liegen, wobei viele dieser Städte mehr als acht Millionen Einwohner haben werden.

Euro am Sonntag: Die Probleme dürften in den Schwellenländern besonders drängend sein.

de Boer: Die indonesische Hauptstadt Jakarta besitzt beispielsweise Wasserversorgungs- und Entwässerungssysteme fur 500 000 Menschen. 1999 lebten aber bereits rund 15 Millionen Menschen in der asiatischen Stadt. Hieraus ergeben sich Trends für Investoren: Die Kluft zwischen Angebot und Nachfrage kann nur mit effizienter und sparsamer Technologie überbrückt werden.

Euro am Sonntag: Welche Unternehmen werden von dem Investitionsbedarf besonders profitieren?

de Boer: Firmen, die den gleichen Service mit geringerem Wasserverbrauch anbieten können, gewinnen an Bedeutung. Zudem werden Unternehmen profitieren, die sich auf die Bereitstellung und Wartung der Infrastruktur spezialisiert haben. Aufgrund des rasanten Städtewachsturns werden vor allem dezentrale Reinigungssysteme in den Mittelpunkt des Markts rücken.

Euro am Sonntag: Auch für Industriestaaten wird die Wasserversorgung zu einem Problem. Warum?

de Boer: Derzeit ist das Verbrauchsverhalten verschwenderisch und wenig effizient. Wassernotstand bringt der Durchschnittseuropäer höchstens mit Entwicklungsländern in Verbindung. Ein Trugschluss. In etwa 60 Prozent der europäischen Großstädte sinkt der GrundwasserspiegeL

Euro am Sonntag: Zum verschwenderischen Verbrauch kommt eine überalterte Infrastruktur?

de Boer: Trinkwasserleitungen und Abwasserkanäle verursachen rund 80 Prozent der Kosten von Versorgungsunternehmen. Die Lebensdauer solcher Leitungen liegt zwischen 50 und 100 Jahren. Dementsprechend müssen jährlich rund ein bis zwei Prozent der Leitungen erneuert werden. Aber bereits vor zehn Jahren lag die Erneuerungsrate zu tief. Konsequenz: Die Nachfrage nach Unternehmen, die mit innovativen Methoden die Lebensdauer der Infrastruktur verlängern können, wird steigen. Zudem werden dezentrale Lösungen der Wasseraufbereitung und -reinigung an Bedeutung gewinnen.

Euro am Sonntag: Auch das wachsende Gesundheitsbewusstsein belebt die Nachfrage für Aufbereitungstechnik. Was heißt das für Anleger?

de Boer: Nachrichten über Wasserverschmutzungen werden über die Medien breit gestreut. Für Anleger bedeutet das: Der Bedarf an Wasserreinigungstechniken wird steigen. Und zu guter Letzt wird die Nachfrage nach Messgeräten steigen, die die Wasserqualität bestätigen.

Euro am Sonntag: Gibt es Investmentchancen abseits des Themas sauberes Trinkwasser?

de Boer: Attraktive Investitionen sind nicht nur auf der naheliegenden Ebene des Kernprodukts - gereinigtes Wasser - zu finden, sondern auch auf den vor- und nachgelagerten Stufen der Wertschöpfungskette wie beispielsweise im Bereich Hausarmaturen, sanitäre Einrichtungen, Leitungen und der effizienten Wassernutzung in der Landwirtschaft.

Euro am Sonntag: Es gibt eine politische Diskussion über die Frage, ob Wasser ein Wirtschaftsgut wie jedes andere ist. Was steckt dahinter?

de Boer: Das betrifft die Frage, ob die Wasserversorgung vom Staat oder von privaten Dienstleistern übernommen werden sollte. Dafür gibt es keine eindeutige Lösung. Die Kontroverse um die Liberalisierung wird den Wassersektor auch in den nächsten Jahren beeinflussen.

Interview: Hartmut Conrad/Euro am Sonntag

Der folgende Satz stammt von Larry Williams, Trader:

Sollten die Commercials am Silbermarkt jemals eine Netto-Long-Position einnehmen, können sie mit einer großen Hausse rechnen.

Vielleicht kann ein Rohstoffexperte analysieren, ob es nach dem neuen CoT-Bericht vom 25.9. allmählich so weit ist.

Optionen

Hongkongs Commodity Stocks mit satten Aufschlägen

Hongkong 02.10.07 (www.rohstoffe-go.de)

Die Commodity Stocks an der Hongkonger Börse verbuchen heute Vormittag satte Aufschläge. Hohe Rohstoff, vor allem Goldpreise, lassen die Werte haussieren.

So legen die Goldminenunternehmen Zijin Mining um 9,9 Prozent auf 13,28 HKD zu. Bei Lingbao Gold geht es um fast 6 Prozent hoch. Mit 8,70 HKD erreichte der Wert ein neues Allzeithoch.

Sino Gold verbucht einen Aufschlag von 7 Prozent und schafft seinerseits mit 56 HKD ein neues Allzeithoch.

Richtig satt ist die Zhaojin Mining dabei. Die Aktie explodiert förmlich um 11 Prozent und markiert mit 37 HKD ihr neues Hoch. Damit hat sich der Wert in den letzten vier Wochen mehr als verdoppelt.

Auch der Kupferproduzent Jiangxi Copper marschiert kräftig um über 9 Prozent nach oben und schafft mit 27,60 HKD sein neues 52 Wochenhoch. Hua Yi Copper kann um 4,4 Prozent hinzugewinnen.

Quelle: Rohstoffe-Go, Autor: (il)

Optionen

Wed Oct 3, 2007 6:14 AM ET

(Adds comment/details, changes dateline, pvs SINGAPORE)

By Anna Stablum

LONDON, Oct 3 (Reuters) - London Metal Exchange copper hovered close to a five-month high on Wednesday supported by strike action in Peru, while lead hit an all-time high on supply tightness. "In lead and zinc you have the supply disruptions at Xstrata underpinning prices and in copper, the strike at Southern Copper gives support," analyst Michael Widmer at Calyon said.

Workers at Southern Copper went on an indefinite strike on Tuesday for higher pay, affecting Southern's Cuajone and Toquepala mines which produce 370,000 tonnes of copper annually, and its 350,000-tonne Ilo smelter.

Southern Copper Chief Executive Oscar Gonzalez told Reuters that if the strike dragged on it could cut 2007 output by 10 percent. [ID:nN02375817]

Three-months copper was up $105 at $8,265/8,285 a tonne at 0945 GMT, after hitting an intra-day peak at $8,280.25 on Tuesday, its highest since May 4 when it touched $8,335.

Lead hit an all-time at $3,585 before trading at $3,575/3,595, up $60 from the previous session's close.

Ongoing supply tightness is affecting the lead market and Swiss-based miner Xstrata said a fire at its Mount Isa zinc-lead concentrator in Australia will impact about 15,000 to 20,000 tonnes of lead. [ID:nL01934665]

Stocks of lead, mainly used in the battery industry, stand at 22,350 tonnes -- around one day's global consumption and down from 54,950 in October last year.

Zinc gained $60 at $3,120/3,140 from Tuesday.

"In zinc, you still have inventories coming off and the lack of Chinese exports help driving prices above $3,000," Calyon's Widmer said.

Stocks in LME warehouses fell by 450 tonnes to 60,275, down from 394,100 at the beginning of this year.

VOLATILITY

A trader in Hong Kong said investors would be tempted to sell copper towards $8,250, but added: "There is no liquidity and next week will be volatile. Sheer weight of cash could send copper to $9,000, although I don't think that can be sustained."

Shanghai is closed all this week for National Day celebrations and South Korea is shut for a public holiday.

Next week is the London Metal Exchange dinner -- where metal consumers, producers and analysts gather for a series of meetings, seminars and cocktail receptions -- and in the past it has coincided with very significant price moves.

The copper premium for cash metal above the benchmark futures contract widened to $78 a tonne, up from $42 just two weeks ago.

This may suggest that nearby supplies are tight, but the situation is set to ease according to the International Copper Study Group, which predicted a copper market surplus of 110,000 tonnes in 2007 and 250,000 tonnes in 2008.

The Lisbon-based ICSG said world refined copper output in 2007 is projected to rise 4.4 percent to 18.12 million tonnes this year and by a further 4.6 percent to 18.95 million tonnes next year. [ID:nL02386075]

Nickel rose $500 or 1.6 percent at $31,200/31,400.

"Nickel seems to have established a new range with $30,000 support and resistance at $34,500," said analyst Edward Meir at Man Financial.

"At $35,000 there is a double top and the market would need to burst through there to get funds' juices flowing again."

Three-months aluminium gained $12 to $2,500/2,505.

(Additional reporting by Nick Trevethan)

© Reuters 2007. All Rights Reserved.

Optionen

Rohstoffe Wochenrückblick Teil I

von Miriam Kraus

Energie

Wie erwartet gerieten die Ölpreise in dieser Woche leicht unter Druck, konnten sich aber dennoch auf ihrem relativ hohen Preisniveau halten.

So notiert WTI Crude an der NYMEX nach wie vor über der 80 US -Dollar Marke bei gegenwärtig 80,91 US Dollar pro Barrel zur Lieferung im November.

Brent Crude an der ICE Futures Exchange in London zur Lieferung im November notiert gegenwärtig bei 78,44 US -Dollar pro Barrel.

Wie erwartet sind die Erdöllagerbestände in den USA in der Woche bis zum 28. September gestiegen, im Gegensatz zur vorherrschenden Prognose die von einem Lagerbestandsrückgang ausging.

Die US- Erdöllagerbestände stiegen um 1,14 Millionen Barrel an.

Zudem hat die OPEC ihre Gesamtölproduktion im September um 0,9 % oder 270 000 Barrel seit August angehoben.

Zusätzlich übte ein stärkerer US- Dollarkurs Druck auf die Preise aus.

Eins stärkere Preiskorrektur wurde aufgrund weiterer Sturmwarnungen im Atlantikgebiet, sowie unerwarteter sinkender US- Benzin und Öldestillatlagerbestände aufgehalten.

So gab das US-Energieministerium den Rückgang der Öldestillatbestände, inklusive Heizöl um 1,17 Millionen Barrel an.

Damit liegen die Bestände für Heizöle um 23,5 % unter den saisonalen Durchschnittswerten.

Metalle

Edelmetalle

Auch die Edelmetalle mussten im Zuge der negativen Korrelation zum US-Dollar in dieser Woche Preisverluste hinnehmen.

So notiert Gold zur Lieferung im Dezember gegenwärtig bei 738 US- Dollar pro Unze an der NYMEX.

Silber zur Lieferung im Dezember notiert gegenwärtig bei 13,46 US-Dollar pro Unze an der NYMEX.

Der US-Dollar konnte in dieser Woche seinen ersten Wochengewinn gegenüber dem Euro innerhalb eines Monats verbuchen.

Grund dafür waren neue Daten den US –Arbeitsmarkt betreffend.

Das US –Arbeitsministerium hatte in einem Beicht ein beschleunigtes Beschäftigungswachstum angegeben, wodurch ein gestiegenes Vertrauen in die US-Währung resultierte.

Gold und Silber als traditionelle Absicherungselemente gerieten dadurch unter Druck.

Basismetalle

Wie erwartet zeigten sich die Kupferpreise im Wochenvergleich mit starker Preistendenz.

So notiert Kupfer zur Lieferung im Dezember an der NYMEX gegenwärtig bei 3,72 US Dollar pro Pfund.

Grund waren wir erwartet Bedenken in Bezug auf ein mögliches Angebotsdefizit aufgrund der Minenstreiks in Südamerika.

Die Arbeiter der peruanischen Southern Copper Corp., dem weltweit fünftgrößten Kupferproduzenten befinden sich seit dem 2. Oktober im Streik.

Bestreikt werden gegenwärtig die ILO Schmelzanlage, sowie die Minen Toquepala und Cuajone.

Die Arbeiter fordern höhere Löhne.

Gegenwärtig lehnen es die Gewerkschaften noch ab, sich mit der Unternehmensführung zum Zwecke von Lohngesprächen auseinander zu setzen.

Zudem erhielten die Kupferpreise Unterstützung durch die oben erwähnten US-Arbeitsmarktdaten.

Diese suggerieren eine weniger rezessionsanfällige US-Wirtschaft als angenommen und forcieren damit die Spekulation auf möglicherweise langfristig unterstützende Faktoren für die Industriemetalle.

Optionen

Rohstoffe Wochenrückblick Teil II und Ausblick

von Miriam Kraus

Soft Commodities

Wie erwartet zeigten sich die Weizenpreise in dieser Woche anfällig für eine Preiskorrektur.

So notiert Weizen zur Lieferung im Dezember gegenwärtig bei 9 US -Dollar pro Scheffel an der CBOT.

Der Grund dafür sind die Spekulationen darüber, dass die US –Farmer aufgrund der gegenwärtig hohen Weizenpreise bei der kommenden Aussaat die Ackerfläche für Weizen ausweiten könnten.

Damit würden die US-Landwirte der Europäischen Union folgen die, aufgrund des enormen Weizenangebotsdefizits, bereits angekündigt hat, bislang zur Stilllegung subventionierte Flächen künftig sollten künftig verstärkt für den Weizenanbau genutzt werden.

Damit reagiert die EU auf das massive weltweite Angebotsdefizit, forciert einerseits durch geringe Ernteerträge und andererseits durch den Rückgang von Anbauflächen.

Darüber hinaus gerieten die Weizenpreise ebenfalls aufgrund der US-Dollar –Stärke unter Druck.

Ausblick

Gegenwärtig scheinen sich die Ölpreise vornehmlich durch spekulatives Kapital auf ihrem hohen Preisniveau zu halten.

Sollte der US-Dollar auch in der kommenden Woche tendenziell Stärke beweisen, dürfte dies weiterhin Druck auf die Erdölpreise ausüben. Ebenso wie möglicherweise steigende US-Erdöllagerbestände, aufgrund kommender Instandhaltungsmaßnahmen durch die US-Raffinerien.

Die Preise könnten sich in der kommenden Woche weiterhin zunächst anfällig für eine Korrektur erweisen, mit allerdings moderaten Preisverlusten.

Grundsätzlich bleibt die fundamentale Bewertungslage von Gold unverändert positiv. Aufgrund der starken Negativkorrelation zum US-Dollar könnten die Edelmetalle zunächst noch weitere Verkäufe sehen. Preisverluste sollten sich aber moderat halten.

Die Kupferpreise sind auf dem gegenwärtigen Preisniveau noch anfällig für eine leichte Preiskorrektur. Dennoch dürften sowohl ein gegenwärtig noch nicht absehbares Ende der Minenstreiks in Südamerika, sowie mögliche für die US-Wirtschaft positiv zu deutende Signale, als auch eine möglicherweise wiederkehrende US-Dollarabschwächung Unterstützung für die Preise bieten.

Weizen könnte zunächst weiterhin mit allerdings moderaten Preisverlusten aufwarten.

So long liebe Leser....ein schönes Wochenende wünsche ich Ihnen und bis Montag....

Ihre Miriam Kraus

Quelle: Rohstoff-Daily Abonnenten

Gruß Moya

Optionen

Rohstoffe Wochenrück-und Ausblick

von Miriam Kraus

Energie

Die Erdölpreise zeigten sich in der vergangenen Woche mit stärkerer Preistendenz.

So notiert WTI Crude zur Lieferung im November gegenwärtig, zum Redaktionsschluss am Freutag Mittag, bei 82,78 US-Dollar pro Barrel an der NYMEX.

Brent Crude zur Lieferung im November notiert gegenwärtig bei 79,76 US-Dollar an der ICE Futures Exchange in London.

Zuvor hatte der Rohölpreis in New York bereits die 83 US-Dollar Marke überschritten und näherte sich damit dem Hoch vom 20.September bei 83,90 US-Dollar, dem höchsten Preis seit Einführung der Kontrakte im Jahre 1983.

Grund für den Preisanstieg waren einerseits die Vorbereitungspläne des türkischen Premierministers Erdogan, bezüglich eines etwaigen Militärschlages gegen Basen der kurdischen Arbeiterpartei im Norden des Irak.

Dies lässt Spekulationen laut werden, die von einem steigenden Risiko in Bezug auf Produktionsausfälle ausgehen.

Der zweite Grund dafür waren die neuen US-Lagerbestandsdaten. Das US-Energieministerium erklärte in seinem Bericht einen unerwarteten Rückgang der US-Erdöllagerbestände.

Dem Bericht zur Folge sich die Rohölbestände in der vergangenen Woche um 1,7 Millionen Barrel gesunken. Prognostiziert wurde statt dessen ein Anstieg.

Wie erwartet zeigte der Bericht ebenfalls einen Rückgang der Öldestillatslagerbestände. Die Bestände an Destillaten, inklusive Heizöl, waren in der vergangenen Woche um 600 000 Barrel gefallen.

Am Freitag konnten noch einmal Gewinnmitnahmen beobachtet werden, überdies zeigten sich die Marktteilnehmer eher in zurückhaltender und abwartender Position.

Metalle

Edelmetalle

Die Goldpreise bewiesen in der vergangenen Woche weiterhin ihre starke Negativkorrelation zum US-Dollar.

So kletterten die Goldpreise innerhalb der vergangenen Woche zunächst auf ein 27 Jahres Hoch, bei 753,65 US-Dollar pro Unze am Donnerstag im Spotmarkt.

Zum Ende der Woche hin bewies der US-Dollar allerdings wieder -aufgrund von Spekulationen dahingehend, dass das US-Wirtschaftswachstum nicht derartig gefährdet sei wie angenommen- Stärke gegenüber dem Euro.

So mussten in Negativkorrelation hierzu auch die Goldpreise wieder leicht abgeben.

Gold zur Lieferung im Dezember notiert gegenwärtig bei 751,90 US-Dollar pro Unze an der NYMEX.

Silber zur Lieferung im Dezember notiert gegenwärtig bei 13,87 US-Dollar pro Unze an der NYMEX.

Basismetalle

Bis zur Wochenmitte hin erhielten die Kupferpreise zunächst Unterstützung durch schwindende Rezessionsängste, forciert durch Aussagen von US-Notenbank-Mitarbeitern, die sich überzeugt zeigten, das US-Wirtschaftswachstum sei nicht gefährdet. Zudem bestanden weiterhin Spekulationen bezüglich eines steigenden Risikos für eine Angebotsverknappung.

Am Dienstag allerdings, einigte sich die peruanische Southern Copper Corp. mit den Gewerkschaften in Bezug auf Forderungen nach höheren Löhnen durch die Minenarbeiter. Die Bestreikung der ILO Schmelzanlage, sowie der Minen Toquepale und Cuajone wurde abgebrochen.

Schließlich zeigten die LME Daten einen weiteren Anstieg der Kupferlagerbestände. Die Bestände sind um weitere 2.300 Tonnen auf 138.150 Tonnen gestiegen.

Die Shanghaier Futures Exchange protokollierte ebenfalls einen Anstieg der Lagerbestände um 22% auf 58.560 Tonnen.

So gaben die Kupferpreise, die sich in dieser Woche wie erwartet Korrekturanfällig zeigten, trotz nachweislich steigender Nachfrage aus China – die Kupferimporte im September sind um 24% gegenüber dem Vorjahr gestiegen- nach.

Kupfer zur Lieferung im Dezember notiert gegenwärtig bei 3,64 US-Dollar pro Pfund an der NYMEX.

Soft Commodities

Weizen zeigt sich wie erwartet im Wochenvergleich mit schwächerer Tendenz, aber moderaten Preisverlusten.

So notiert Weizen zur Lieferung im März bei 8,98 US-Dollar pro Scheffel an der CBOT.

Wie erwartet zeigte sich Weizen beim gegenwärtig hohen Preislevel zwar deutlich korrekturanfällig, doch fundamentale Beweggründe bewahrten die Preise vor zu starken Verlusten.

Grund war zunächst Russland, welches aufgrund der hohen Preise eine neue Exportsteuer auf Weizen und Gerste eingeführt hat. Diese beträgt künftig 22 Euro pro Tonne Weizen und 70 Euro pro Tonne Gerste.

Damit reagiert Russland auf das weltweite Angebotsdefizit, aufgrund klimabedingter Missernten in Australien, der EU, Kanada und der Ukraine.

Zudem erhielten die Preise Unterstützung durch Spekulationen der heutige USDA Bericht werde eine weiterhin angespannte weltweite Angebots-Nachfragesituation beschreiben.

Überdies zeigt sich die US-Exportrate, dank schwacher US-Dollarkurse weiterhin stark.

So kaufte Taiwan 44.340 Tonnen US-Weizen und plant den Kauf weiterer 44.350 Tonnen in der kommenden Woche.

Pakistan erwarb 50.000 Tonnen Weizen und Marokko 500.000 Tonnen.

Ausblick

Gegenwärtig scheinen die Marktteilnehmer eine abwartende Position einzunehmen. Noch besteht Unsicherheit in Bezug darauf, inwiefern und ob schließlich die Auswirkungen der Subprimelenderkrise zu einer Verlangsamung des US-Wirtschaftswachstums führen.

Ohne nennenswerte Neuigkeiten, die den Markt fundamental in die eine oder andere Richtung lenken, halten sich die Anleger gegenwärtig gerade in Bezug auf die Rohölpreise etwas zurück. Dies könnte, trotz mittelfristig positiver Aussicht auf weiterhin steigende Ölpreise, zunächst moderat auf die Preise drücken.

Auch die Goldpreise dürften sich mittelfristig in einem stärkeren Aufwärtstrend befinden, bevor eine Konsolidierung eintritt.

Die Kupferpreise dürften sich auch in der kommenden Woche weiterhin korrekturanfällig verhalten. Der Chinafaktor könnte aber für nur leichte Preisverluste sorgen.

Weizen dürfte sich auch in der kommenden Woche zumindest auf seinem Preisniveau halten, mit möglicherweise wieder leichten Preisgewinnen, wenn Taiwan den geplanten Kauf durchführt. Zudem plant Pakistan ebenfalls einen Zukauf von 50.000 Tonnen an US-Weizen.

So long liebe Leser....ich wünsche Ihnen ein angenehmes Wochenende und bis nächste Woche....

Ihre Miriam Kraus

Quelle: Rohstoff-Daily Abonnenten

Gruß Moya

Optionen

Das hohe Niveau der Rohölpreise macht auch langfristig den Abbau von Ölsand rentabel

von Miriam Kraus

Alberta, Kanada

In Alberta lagern nachweislich die zweitgrößten Ölreservoirs der Welt.

Gemäß einer Studie der Energy Information Administration vom Februar diesen Jahres hält Saudi Arabien mit 260 Milliarden Barrel die größten bekannten Erdölreserven der Welt.

Eigentlich käme jetzt der Irak an zweiter Stelle, mit seinen Ölreservoirs. Doch da hatte man die Rechnung noch ohne den Ölsand gemacht.Denn aufgrund der immensen Vorkommen an Ölsand, die nun in die Rechung mit einbezogen werden, ist Kanada auf Platz Zwei gerutscht. Kanada hält dank des Ölsands bekannte Ölreserven in Höhe von 180 Milliarden Barrel.

Abbau von Ölsand wird rentabel

Eigentlich liegt der Ölsand ja nicht erst seit vorgestern im kanadischen Boden. Doch lange Zeit hatte man sich nicht sonderlich für den Sand interessiert. Aus einem einfachen Grund: Bis zum Jahr 2005 galt der Ölsand mit seinen relativ hohen Förder- und Raffinierungskosten in Höhe von bis zu 25 US Dollar pro Barrel als wenig rentabel.

Doch dann veränderte sich das Bild. Erdöl wird immer knapper und die internationalen Preise für die süßen Rohöle kletterten über die 25 US Dollar Marke.

Und mit den steigenden Erdölpreisen erinnerte man sich plötzlich der vernachlässigten Ölsandreserven. Denn der Abbau derselbigen ist dadurch nun rentabel geworden.