QSC hat heute die ausführlichen Zahlen zum 2. Quartal veröffentlicht und ich habe mir mal wieder die Mühe gemacht sie aufzusplitten um einen besseren Quartalsvergleich zu ermöglichen. Um noch eines vorneweg zu schicken: Wer es nicht ertragen kann, dass QSC nicht überall rosarot dargestellt, wird sollte das hier vielleicht lieber nicht lesen.

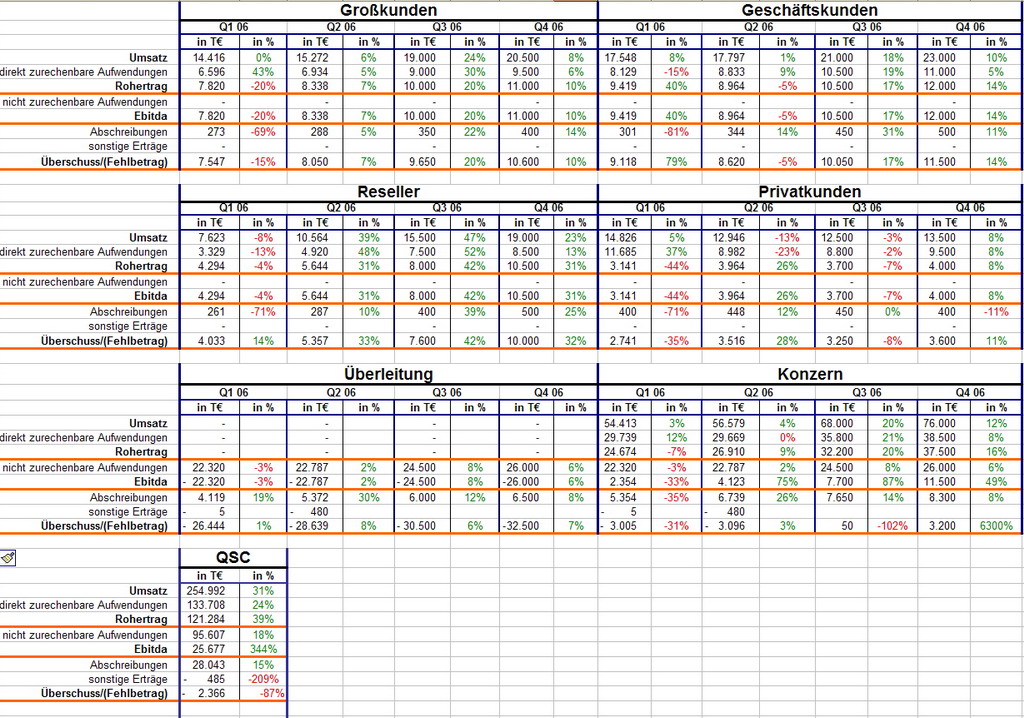

So, nun zu den Zahlen. Alle Prozentangaben beziehen sich auf die Veränderung zum jeweiligen Vorquartal.

Wie man sehen kann hat QSC den Umsatz von Q1 zu Q2 um 4% gesteigert. Das Ganze gilt es jedoch zu relativieren da der Broadnet Anteil laut Quartalsbericht S. 13 hierbei 3,6 Mio € ausmacht. Das bedeutet das der Umsatz ohne Broadnet von Q1 zu Q2 um 1,5 Mio€ auf 52.97Mio€ gefallen wäre.

Erfreulicher ist der Ebitda Anstieg um 75% auf 4,1 Mio€ (Broadnet Anteil: +0,4Mio€). Das verdeutlicht das QSC trotz stagnierendem Umsatz die Margen anheben kann. Nun zu den Gesachäftsfeldern:

Großkunden: Der Umsatz konnte leicht zulegen, wenn man jedoch den Broadnet Anteil von 3,6Mio€ gleimäßig zwischen Groß- und Geschäftskunden aufteilt bleibt es hier jedoch bei einer Stagnation auf Q1 Niveau. Das Ebitda konnte sich im gleichen Maßstab entwicklen ist jedoch trotzdem noch weit von dem guten Wert im Q4-05 entfernt. (Damals 9,7Mio€)

Geschäftskunden: Hier ist dasselbe wie bei den Großkunden zu sagen. Ohne Broadnet sähe es wohl ziemlich düster aus, Wachstum ist nicht zu erkennen. Es scheint sich hier der starke Druck auf dem Preselection Markt jetzt doch deutlicher abzuzeichen, vor allem da das der einzige Geschäftsbereich mit sinkendem EBITDA im Q2 war.

Reseller: Hat sich sehr stark entwickelt und die Erwatungen die die Partnerschaft mit Hansenet geweckt hat scheinen sich zu erfüllen. Erfreulich ist vor allem das das Ebitda Wachstum nicht zu Lasten der Marge ging und mit der Umsatzentwicklung mitgehalten hat. Aufgrund der Partnerschaft mit Freenet gehe ich hier in den nächsten Quartalen von weiterhin stark steigenden Umsätzen aus.

Privatkunden: Der Umsatz ist um 13% ggü. Q1 gefallen, das Ebitda hat sich jedoch um 26% verbessert. Ich denke das der Grund dafür darin liegt das man kaum noch neue Kunden gewonnen hat und somit die Kosten für das schalten neuer Anschlüsse weggegefallen sind, was sich wohl stark in den Aufwendungen niederschlägt. Über kurz oder lang wird QSC diesen Geschäftsbereich wohl an jemand anderen (vermutlich Tele2) weiterreichen da hier seit dem 2.Quartal 05 eigentlich nur noch Stagnation und eine dementsprechende schwache EBITDA Entwicklung (Ausnahme dieses Quartal) zu beobachten sind.

Prognose: Bei meiner Prognose bin ich davon ausgegangen das bei den Geschäftsbereichen Groß- und Geschäftskunden jeweils noch +3,5Mio€ Umsatz aus der Broadnet Übernahme ggü. Q2 hinzukommen und das organische Wachstum im oberen einstelligen Prozentbereich liegen sollte. Im Bereich Reseller gehe ich weiterhin von starkem Wachstum aus, welches allerding nicht genau abzuschätzen ist, da unklar bleibt wie schnell sich ADSL2+ durchsetzt. Beim Segment Privatkunden bleibe ich weiterhin skeptisch und denke das man im besten Fall mit Stagnation rechnen darf.

Wie sich das auswirkt kann man in meiner der Konzernprognose für die Quartale 3 + 4 sehen. Der Umsatz dürfte stark zulegen und mit ihm auch das Ebitda. Ich würde auch schon für Q3 einen leichten Überschuss von 50 000€ erwarten. Vermutlich ist das aber zu hoch gegriffen da QSC damit erst im Q4 rechnet.

Was nachdenklich stimmt ist die Umsatzprognose. Wenn es Qsc nicht gelingen sollte in allen Geschäftsbereichen ein paar Schippen draufzulegen dürften sie ihre Prognose von 265 Mio€ Umsatz verfehlen. Wo das jedoch herkommen soll ist nach den beiden schwachen ersten Quartalen jedoch fraglich!

Deswegen erstaunt es mich umso mehr das sich der Kurs heute so gut hält. Ich erwarte mit den Zahlen zum Q3 jedoch eine Revision der Umsatzprognose.

So, ehe ich hier gelyncht werde, biete ich allen die der Meinung sind, dass das was ich verfasst habe völlige Gülle ist, an etwas besseres zu erstellen. Ich bin gerne bereit meine Excel Datei dafür weiterzureichen.

Einen erfolgreichen Tag noch, Mistsack |

Angehängte Grafik:

Q2_Zahlen.jpg (verkleinert auf 49%)

Thread abonnieren

Thread abonnieren