Top-Foren

|

|

|

|

|---|---|---|

| Gesamt | 92 | 871 |

| Börse | 61 | 498 |

| Talk | 17 | 199 |

| Blockchain | 15 | 123 |

| Hot-Stocks | 8 | 94 |

| Politik | 6 | 80 |

► Rohstoff-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Glücklicherweise war Gold in diesem Jahr der beste Performanzbereich, wofür ich keine Auszeichnung erwarte, noch um Dank bitte. Das ist meine einzige Tugend: Bescheidenheit. Aber auch dabei bin ich nicht ganz aufrichtig. Doch sogar falsche Bescheidenheit ist ein großer Vorteil, wenn man die Geschäfte vorhersagen will ... das, und nicht das Fernsehen.

Niemand weiß, was passieren wird. Das Schlimmste was man tun kann ist, anderen Konjunkturbeobachtern zuzuhören. Das neue Jahr bringt sie genauso ans Licht, wie der Vollmond die Werwölfe. Alle heulen unisono:

Das nächste Jahr wird mehr oder weniger genauso wie das letzte. Wie können sie das wissen? Sie lesen es in den Zeitungen.

Wenn man den weit verbreiteten Ansichten folgt, dann ist man zur Mittelmäßigkeit verdammt. Sie werden die gleichen Investitionen machen, wie alle anderen auch und die gleichen Ergebnisse erzielen.

Das ist nicht nur eine lahme und feige Möglichkeit, Dinge zu erledigen, es garantiert auch praktisch, dass man irgendwann unter dem Kopfkissen nach Münzen suchen wird und seinen Schwager um einen Kredit bitten muss.

Im Laufe der Zeit verlieren viele Investoren Geld. Jedem Bullenmarkt folgt ein Bärenmarkt. Jede Blase platzt irgendwann. Jedes große Unternehmen scheitert an einem bestimmten Punkt. G.M. hat im vergangenen Jahr die Hälfte seines Wertes eingebüßt. Fannie Mae fiel um 31 %. Der typische Anleger folgt normalerweise auf den Fuß, er folgt den Trends nach oben und wieder nach unten. Und in der ganzen Zeit bezahlt er die Gebühren der Wall Street. Es gibt lange Phasen, in denen er sich für klug hält. Der letzte Bullenmarkt begann bei Aktien 1982. Er dauerte 18 Jahre. Alles was ein Anleger tun musste war, der allgemeinen Haltung zu folgen und Aktien auf lange Zeit zu halten.

Selbst heute, fünf Jahre nachdem der Gipfel überschritten wurde, denkt er noch, er könnte reich werden, wenn er nur lange genug wartet. Aber der typische Bärenmarkt dauert in etwa so lange wie der vorangegangene Bullenmarkt. Und immer vernichtet er den größten Teil oder sogar den gesamten Gewinn. Wenn er schließlich vorüber ist - vielleicht 2015 - wird der Dow wieder bei unter 5.000 Punkten liegen und dem durchschnittlichen Anleger wird das Wasser bis zum Hals stehen, weil er gekauft hat, als die Zeitungen, die Konjunkturbeobachter und die Experten ihm dazu geraten haben: Als der Dow bei über 5.000 Punkten lag.

Die großen Möglichkeiten - und die großen Gefahren - gibt es an den Wendepunkten. Wenn der Dow sich nach unten wendet, dann ist es an der Zeit zu verkaufen. Wenn Gold anfängt zu steigen, dann ist es Zeit zu kaufen. Aber diese Wendepunkte - diese großen Marktbewegungen - werden von den Konjunkturbeobachtern nie vorhergesehen. Es sind 'Unregelmäßigkeiten'. D.h. sie weichen von den regelmäßigen und erkennbaren Mustern ab. Man kann sie nicht kommen sehen, indem man sich nur ansieht, was im Jahr zuvor und in dem Jahr davor passiert ist. Man kann sie nicht vorhersagen, indem man vermutet, dass die Dinge in diesem Jahr mehr oder weniger genauso laufen werden, wie in den vergangenen Jahren. Es sind genau die Zeitpunkte, an denen die Dinge anders sind, als je zuvor.

Es sind die Punkte, an denen die neuen Trends anfangen.

Ich bin zu unerzogen, als dass ich der Masse folgen würde und zu bescheiden, als dass ich glaubte zu wissen, was das folgende Jahr bringen wird. Das Beste, was ich tun kann ist, der Intuition, dem Instinkt und den altmodischen Theorien zu folgen. 'Man kriegt, was man verdient', ist eine davon. 'Günstig kaufen, teuer verkaufen', ist eine andere.

Bei 10 Dollar pro Barrel wurde Öl noch vor wenige Jahren praktisch verschenkt. Am ersten September 2005 erreichte der Ölpreis 70 Dollar pro Barrel. Heute liegt der Preis bei ungefähr 60 Dollar. 1982 wurden Aktien mit KGV 6 fast verschenkt. Ebenso war Gold in den frühen Siebzigern mit 41 Dollar pro Unze so gut wie geschenkt. Immer dann, wenn Leute etwas Wertvolles für wenig Geld weggeben, dann nehme ich es.

Ich habe noch nie bereut, wenn ich etwas zu geschenkten Preisen gekauft habe. Deswegen habe ich in den frühen Neunzigern ein Gebäude in Baltimore gekauft, mein Haus in Nicaragua und vor kurzem auch Land in Argentinien.

In den späten Neunzigern wurde Gold für 300 Dollar die Unze verkauft.

Dann, als der Dow in die Nähe von 12.000 Punkten rückte, verkündete ich den Trade des Jahrzehnts: 'Kaufen Sie Gold, verkaufen Sie Ihre Aktien'. Jetzt ist die Hälfte des Jahrzehnts vorbei. Gold hat sich verdoppelt. Die Aktien sind noch nicht zusammengebrochen. Aber ich werde weiter an meinem Trade festhalten. Heute wird Gold nicht mehr verschenkt. Und dennoch steht ein großer Bullenmarkt für das gelbe Metall bevor. Ich bin zu bescheiden, als dass ich eine Prophezeiung aussprechen würde, aber ich bleibe bei meinem Trade des Jahrhunderts, einfach nur um zu sehen, was daraus noch wird.

Gruß Moya

Optionen

Gold befindet sich in seit 2002 einem stabilen Aufwärtstrend – keine Frage. Und ein Ende ist noch nicht absehbar.

Unter den Gold-Käufern befinden sich neben kühlen Rechnern („The Trend is your friend“) viele, schon fast religiös angehauchte Gold-Fans, die zum Futter für die erste Gruppe zu werden drohen, wenn dieser Trend eines zukünftigen Tages zu Ende geht („...is your friend, until its end.“). Zwischen diesen Extrempositionen finden sich ausgemachte Wirtschafts-Bären. Allerdings ist der Gold-Markt beileibe nicht die Heimat aller, gegenüber der wirtschaftlichen Entwicklung pessimistisch eingestellten Akteure. Es handelt sich vielmehr um eine besondere Spezies, sozusagen eine Untergruppe. Panda, Grizzly oder was? Nennen wir sie einfach Golbären.

Keine Frage: Gold ist ein edles Metall, umgeben von einem Jahrtausende alten Mythos. Bis zum Ende des Systems von Bretton Woods spielte es nicht nur als Edelmetal! l für Schmuck und industrielle Spezialzwecke, sondern auch monetär eine wichtige Rolle. Mit der endgültigen Aufgabe der Währungsbindung an das Gold in den frühen 1970er Jahren wurde die Tür aufgestoßen für die gigantische Entwicklung des Finanzkapitals, das nun –etwas übertrieben gesprochen- aus dem Nichts Macht schöpfen konnte. Damals wurde der Grundstein gelegt für die Globalisierung, der finanziellen folgte die industrielle Weltherrschaft des Kapitals. Seitdem ist die Geldmenge vor allem in den industriell entwickelten Ländern der Erde explodiert.

Die Bärengattung, die sich für die Positionierung in Gold entschieden hat, folgt einem einfachen Strickmuster: Aus der Beobachtung einer ausufernden Geldmenge wird auf eine (demnächst) galoppierende Inflation geschlossen, gegen die nur (physisches) Gold Schutz bietet. Die Kette klingt logisch. Gleichzeitig ist eine stark inflationäre Entwicklung der einzige, systemkonforme Weg aus der übermäßigen V! erschuldung von Staat, Konsumenten und Wirtschaft. Bill Gross von Pimc o hat vor Jahren bereits die Alternative aus der Schuldenfalle aufgestellt: „Inflation oder Pleite gehen.“ Inflation sei der leichtere Weg, sagte er, aber es sei nicht sicher, ob er am Ende nicht auch beim Bankrott herauskommt.

Da die offiziellen Inflationsdaten für die Phantasie der Golbären nicht viel hergeben, werden die Konzepte hinter den Preisindices kritisiert. Sie gäben den wirklichen Preisauftrieb nicht richtig wider und nicht wenige vermuten sogar Verschwörungen. Da ist etwas dran, aber unsere Pelztiere halten sich gewöhnlich nicht lange in den Niederungen der Vergangenheit und Gegenwart auf. Was nicht ist, kann (muss) ja noch werden, irgendwann muss sich die ungeheure Geldvermehrung auf die Preise niederschlagen und kein noch so trickreicher Preisindex wird das dann unter der Decke halten können, so der gängige Glaube.

Der Begründer des Monetarismus, M. Friedman, hat einmal das Wort vom Hubschrauber geprä! gt, aus dem die Fed im Notfall Geld abwerfen sollte, um einer Krise (sprich Deflation) entgegen zu wirken. Wenn die Geldvermehrung auf diesem Wege stattfinden würde, wäre ihre unmittelbar preistreibende Wirkung naheliegend, wenn auch dann nicht zwingend. Aber aktuell wurde und wird zusätzliche Liquidität über das Finanzsystem eingeschleust. Erst wenn diese auf den Gütermärkten ankommt, könnte sie dort die Preise treiben. Ein großer Teil der Liquidität erreicht die Gütermärkte jedoch nicht. Er bleibt im Finanzbereich hängen und macht dort genau das, was zu erwarten ist. Er treibt die Preise hoch – von Aktien, Anleihen und all den anderen „Assets“. Auf diese Weise treibt es auch den Goldpreis an und trägt über die Aktivitäten entsprechend ausgerichteter Kapitalanlagegesellschaften mit dazu zur Hausse der anderen Rohstoffe bei.

Viel ist gesprochen und geschrieben worden über den Immobilienmarkt in den USA. Private haben sich über die Beleihung ihre! r Häuser billiges Geld besorgt und konsumieren diese Extraprofite. Es scheint, als ob dieser Weg der aktuell einzige, in größerem Stil funktionierende ist, um Zentralbankgeld in die Gütermärkte zu pumpen.

Zwei Dinge sollten dabei zu denken geben:

Erstens ist die Inflationsrate auch durch diesen Transfer nicht übermäßig angesprungen. So hat die Geldmenge in den USA im Jahre 2004 um rund 20 Prozent zugelegt, im selben Zeitraum ist der CPI jedoch nur um gut 3 Prozent angewachsen. Wenn sich der CPI kurzfristig beschleunigt, so ist stets ein enger Zusammenhang zu der Entwicklung der Energiepreise zu konstatieren. Steigende Energiepreise sind zwar die Hoffnung vieler Golbären; aber wenn diese nachhaltig steigen und gleichzeitig das Extraeinkommen aus Immobilien allmählich versiegt, wie es gerade jetzt den Anschein hat, so dürften rasch Substitutionseffekte einsetzen. Höheren Energiepreisen können die Verbraucher nur begrenzt ausweichen, also sparen sie an anderen Ecken. Schlechte Aussichte! n für die Inflation!

Aktuell rücken die Preise für Rohwaren ins Blickfeld, allgemein werden für dieses Jahr ordentliche Steigerungen erwartet, nachdem dieser Bereich den Rohstoffpreisen bisher noch nicht recht gefolgt war. Aber hier gilt dasselbe – weitere Substitution ist wahrscheinlich – der Verbraucher dürfte dann besonders dort sparen, wo er bereits Produkte hat, nämlich bei der Elektronik und bei den Autos.

Zweitens muss immer wieder nach den Transmissionsmechanismen gefragt werden, die eine steigende Geldmenge in steigende Güterpreise auf den Endmärkten übersetzt. Hierzu ist zwingend erforderlich, dass die kaufkräftige Nachfrage steigt und die den Schlüssel unserer gegenwärtigen Wirtschaft darstellenden Endmärkte noch nicht gesättigt sind. Der Entwicklung der kaufkräftigen Nachfrage sind angesichts der hohen Massen- und Dauerarbeitslosigkeit enge Grenzen gesetzt. Selbst der ob seiner Flexibilität viel gerühmte! Arbeitsmarkt in den USA scheint nicht mehr viel herzugeben, wie jüngs te Daten zeigen. Und die wichtigen Endmärkte der Elektronik und der Kfz-Industrie befinden sich seit längerem in der Sättigung. Beides zusammen birgt das Potenzial, wovor den Zentralbankern dieser Welt (und nicht nur denen) am meisten graut: Deflation.

Hier, in Massen- und Dauerarbeitslosigkeit sowie in den Sättigungseffekten, liegt der bedeutende Unterschied zur Situation in den 1970er und 1980er Jahren , die den Statistik-Gläubigen unter den Golbären immer wieder gerne als Parallele dient. Heute fehlt das belebende Element beider Effekte und die globalisierte Billig-Produktion setzt noch eins drauf.

Der russische Ökonom Kondratieff, dessen Theorien wir in unserem Buch „Weltsichten – Weitsichten“ zusammen mit den anderen, hier gestreiften Themen breiten Raum einräumen, hat im Rahmen seiner langen Wirtschaftswellen der aktuellen Phase die treffende Bezeichnung „Winter“ gegeben. Im Winter zieht sich bei uns alles zusam! men, wenn wir draußen sind, so auch bei der Wirtschaft: Die Wirtschaftstätigkeit erlahmt, die Preisentwicklung mit ihr. Mancher Goldbär möchte davon nichts wissen und propagiert unverdrossen Hyperinflation im Kondratieff-Winter. Aber das ändert nichts daran, dass die Devise nach dieser Theorie Deflation heißt. Genau diese Perspektive halte ich für zutreffend, auch wenn die Inflation immer einmal wieder kurzfristig aufzuflammen scheint.

In diesem Zusammenhang darf man auf die heute anstehende Veröffentlichen des PPI gespannt sein. Der Erzeugerpreisindex gibt u.a. Aufschluss über die Entwicklung der Marktmacht der Anbieter.

Damit sind wir bei der aktuellen Situation angelangt: Die Bullen kommen auf den Aktienmärkten einstweilen nicht weiter, der erste Schub ist zu Ende. Die Angst vor dem unkontrollierten Platzen der Immobilienblase ist verschwunden, die Phantasie gegenüber den Playern nun aber anscheinend auch, zunächs! t zumindest. Nun drängt sich das Thema Quartalsberichte in den Vorderg rund. Hier scheint man gemessen am Verlauf des NDX und des SOXX darauf zu wetten, dass es in der Technologie vermehrt positive Überraschungen gibt. Außerdem schieben sich natürlich Bedenken hinsichtlich der Entwicklung im Nahen Osten nach vorne. Da liegen Gewinnmitnahmen vor dem langem Wochenende nahe (in den USA „Martin-Luther-King-Day“).

Unabhängig davon mahnen bestimmte Indikatoren zur Vorsicht. So steht der TRIN auf der Kippe, auch wenn die Wahrscheinlichkeit, dass Bullen bald wieder Tempo machen, hoch ist. Anders ausgedrückt, die Zeit für die Übernahme des Regimes durch die Bären ist noch nicht da, selbst wenn es einige „nervige“ Tage geben könnte.

Gru0 Moya

Optionen

und eine Angelegenheit für die Staatsanwälte und die Börsenaufsicht sind die Lügereien, die nach Angaben von FTD Goldman Sachs streuen lässt, um vermutlich seine Spekulationen abzusichern und das Gewinnniveau des Jahres 2005 abzusichern.

Diese dreiste Verarschungsnummer, die die Regierungen doch einmal zu Überlegungen veranlassen sollten, ob Investmentbanken durch künstliches Herbeiführen von Intransparenzen und unvollkommener Märkte den Rest der Menschheit abkochen dürfen sollen (was meines Erachtens in der Nach-Bush-Zeit auf die Tagesordnung kommt, weshalb ich langfristig um Aktien von Investmentbanken einen weiten Bogen machen würde), konnte man am Dienstag in der FTD lesen:

„Nach einer Studie von Goldman Sachs sind die Grenzkosten der Ölforderung, also die Kosten der teuersten produzierenden Abbaustätte, seit 2002 von 20 Dollar auf 45 Dollar je Barrel in die Höhe geschossen.“

Ich will zwar nicht ausschließen, dass sich das ein gewisser Claus Hecking von der FTD nur aus den eigenen Rippen geleiert hat, um seinem Boss, der sich dem Weltuntergang widmet, zu gefallen, aber die Zahlen sind dreist gelogen. Selbst die Ölgewinnung aus kanadischen Ölsänden oder Kohleverflüssigungen liegen bei Produktionskosten von unter 30 Dollar.

Meines Erachtens würde Mr. Spitzer der Menschheit keinen Gefallen tun, wenn er Governor von New York wird – er sollte lieber weiter Finanzverbrecher jagen.

Optionen

In dieser Woche haben wir den hoechsten Goldpreis seit 25

Jahren erlebt. Bis zu den Topkursen aus den 70er Jahren ist

allerdings noch viel Platz nach oben. Ich erinnere mich noch

sehr gut, wie das damals war. Da sass ich am Bankschalter und

bei mir liefen die Kunden auf, die um den Erhalt ihrer Ver-

moegen zitterten. Es freut mich sehr, dass sie alle jetzt

endlich ihre Einstiegskurse wieder sehen.

Die Goldpreisexplosion der 70er Jahre war die erste Hausse,

die ich in meinen Leben mitgemacht habe. Damals gab es zwei-

stellige Inflationsraten und die Menschen suchten nach einer

Anlageform, ihr Vermoegen zu sichern. Denn die Kaufkraft nahm

rapide ab, und durch die Oelkrise drohte alles noch schlimmer

zu werden. Der Report des "Club of Rome" verkuendete gar ein

baldiges Ende der Oelversorgung und wies somit auf eine dau-

erhafte Hyperinflation. Dann ist jedoch alles - wie eigent-

lich fast immer - doch voellig anders gekommen.

Heute steigt der Goldpreis wieder, wir haben jedoch keine

signifikante Inflation. Die Energiepreise sind deutlich ge-

stiegen, aber die meisten Faktoren deuten eher auf ein defla-

tionaeres als auf ein inflationaeres Szenario. Doch in der

Deflation, das weiss heute jedes Kind, ist derjenige der Koe-

nig, der liquide ist. Und nicht derjenige, der sein Vermoegen

in Edelmetallen oder Betongold bindet.

Warum trotzdem der Anstieg der Goldpreise? Es scheint eine

grosse Furcht der Menschen vor dem Verlust ihrer Ersparnisse

zu grassieren. Doch warum das? Weil die ganzen Finanzstruk-

turen weltweit so verwirrend sind - und man daher lieber den

Taler in der Hand haelt als sich auf die Abenteuer der boes-

artigen Welt da draussen einzulassen?

Vieles ist natuerlich von den entsprechenden Interessen-

gruppen lanciert und beruht zudem auf voellig falschen Vor-

stellungen von unserem Geldwesen. Ich werde nicht muede, im-

mer wieder darauf hinzuweisen. Ebenso wie bei der Internet-

hausse vor der Jahrtausendwende ist sehr deutlich zu erken-

nen, dass der Hausse das Fundament fehlt. Es gibt heute

schlichtweg genauso wenig Grund, das Gold in die Hoehe zu

jubeln, wie es vorher Grund gab, die Internet- und Neue

Markt-Werte in den Himmel zu treiben. Das sollte jeder wis-

sen, der hier mitlaeuft. Und wenn ihm das klar ist, dann ist

es okay, mitzuspielen.

Ich fuerchte jedoch, dass viele Unsichere hier mit voellig

falschen Vorstellungen investieren. Sie glauben, die Geldmen-

genausweitungen weltweit wuerden unsere Waehrungen schwaechen

und schliesslich das ganze "Papiergeld"-System zum Einsturz

bringen. Und sie glauben, dass sie fuer diesen Fall im Gold

richtig investiert sind. Ich behaupte, dass diese Investoren

gleich einem zweifachen Irrtum aufgesessen sind: Erstens wer-

den unsere Waehrungen nicht krachen. Und zweitens, selbst

wenn das passieren wuerde, waere Gold nicht die geeignete An-

lage fuer diesen Fall der Faelle.

Es ist ein Trugschluss, die Qualitaet einer Waehrung an der

Menge ihrer umlaufenden Zahlungsmittel festzumachen. Das ist

ein schier nicht mehr zu beseitigender Irrglaube. Wichtig

fuer die Qualitaet einer Waehrung ist ausschliesslich das,

was im Tresor der Notenbank liegt, und wie die Notenbank

agiert. Besitzt die Notenbank gute Sicherheiten, dann ist die

Waehrung gut. Wichtig fuer die Qualitaet einer Waehrung ist

also nicht die Menge der umlaufenden Zahlungsmittel, sondern

die Menge guter und beleihbarer Sicherheiten.

Und die Notenbank muss ihren Refinanzierungssatz ueber denje-

nigen des Geldmarktes setzen, damit nur zu steigenden Zins-

saetzen neues Geld in Umlauf kommt. Ist das gewaehrleistet,

ist alles gut. Dann laeuft genauso viel Geld um wie die Men-

schen gerne halten wollen. Und kein Euro und kein Dollar

mehr. Alles andere ist schlichtweg Propaganda. Waeren die

Menschen tatsaechlich der Meinung, es kursiere zu viel Geld,

dann wuerden sie ihre Bestaende herunter fahren und die da-

fuer bei der Notenbank hinterlegten Assets ausloesen.

Es gibt also keinen faktischen Grund, derzeit Gold zu kaufen.

Ausser denjenigen, dass die anderen Idioten ja auch kaufen.

Optionen

Royal Dutch Shell, Chevron und ExxonMobil auf deutlichem

Kurssprung beim Oelpreis

von Uwe Raab, firstfive

Die Stellen eins bis drei der Topkaufliste nehmen in der

Berichtswoche Oelunternehmen ein. Im Einzelnen orderten drei

Entscheider die Titel von Royal Dutch Shell um die Marke von

26,75 Euro im Volumen von 21.000 Aktien im Gegenwert von

562.000,-- Euro. Zwei Vermoegensverwalter legten die Aktien

von Chevron mit insgesamt 11.000 Aktien à 56,-- US-Dollar im

Volumen von 616.000,-- US-Dollar oder rund 513.000,-- Euro

ins Mandantendepot. Ebenfalls zwei Entscheider kauften insge-

samt 8.000 ExxonMobil-Aktien zwischen 58,66 und 58,79 US-

Dollar im Volumen von 470.000,-- US-Dollar bzw. im Gegenwert

von ueber 391.000,-- Euro.

Damit reagierten die von firstfive beobachteten Vermoegens-

verwalter auf dem kraeftigen Sprung des Oelpreises, der bin-

nen wenigen Handelstagen zeitweise ueber neun Prozent zulegen

konnte und hierbei gemessen am WTI-Future zwischenzeitlich

die Marke von 65,-- US-Dollar uebersprang.

Letztmals notierte der Oelpreis Anfang Oktober 2005 auf die-

sem Niveau. In den Monaten November und Dezember 2005 waren

ueberwiegend Verkaeufe von Oeltiteln zu beobachteten, da sich

hier die Einschaetzung breit machte, dass die internationalen

Oelkonzerne im dritten Quartal 2005 ihr Gewinnhoch gesehen

haben koennten, was sich aber mit der juengsten Entwicklung

der Oelpreise wieder konterkariert haben koennte.

Optionen

Das ist bei den überzockten Rohstoff- und Ölwerten zwar nicht ganz so ausgeprägt, aber der Tendenz nach genauso. Wer dort noch drin ist, sollte den Rest der möglichen Kursgewinne den Dienstmädchen und Milchmädchen überlassen. Wir ja alle wissen, gehen Milchmädchenrechnungen nicht auf, z.B. solche, die davon ausgehen, dass die Preise eines Gutes über längere Zeiträume doppelt so hoch sein können als die Produktionskosten. Und man sollte ein Blick dorthin werfen, wo fundamentale Faktoren für eine Anlage sprechen - die findet man meines Erachens bei den jetzt fünf Jahre viel geschmähten Technologiewerten, deren nachwievor vorhandenen Wachsaussichten nicht bezahlt werden. Und da es echte Techs fast nur in den USA gibt, sollte man auch bei der Wahl seiner Region konsequent sein, in Deutschland gibt es auf diesem Sektor mit Ausnahme der schon gut gelaufenen SAP eben nur Pimpelpampel.

Optionen

GOLD sieht charttechnisch nach wie vor stark aus

Gold 547,10 $ pro Feinunze

Tageschart (log) seit 16.09.2005 (1 Kerze = 1 Tag)

Diagnose/Prognose: GOLD befindet sich in einer übergeordneten langfristigen Aufwärtsbewegung. Die Ziele liegen bei 577,30$, 711,50$ und später sogar ca. 850,00$. Am 12.12 bildete GOLD ein Hoch bei 540,90 $ aus. Von dort aus setzte es auf eine starke Unterstützungszone im mittleren 480$ Bereich zurück. Diese hielt dann auch, was Gold zu einer Aufwärtsbewegung auf ein neues Rallyehoch veranlasste. Am 09.01.2005 erreichte GOLD ein Hoch bei 550,75$ und traf dabei auf die obere Begrenzung des langfristigen Aufwärtstrends. Seitdem pendelt Gold zwischen dieser oberen Begrenzung bei aktuell 550,28$ und 540,90$ seitwärts. Ein Anstieg über 550,75$ auf Tagesschlusskursbasis löst eine sofortige Aufwärtsbewegung bis 577,30$ aus. Ein Tagesschlusskurs unter 540,90$ sollte eine Bewegu! ng bis zum 38,2% Retracement bei 526,29$ auslösen, evtl. im Extremfall sogar bis zum 61,8% Retracement bei 511,72$.

Quelle : http://www.godmode-trader.de

Gruß Moya

Optionen

Ein steil in die Höhe schnellender Goldpreis könnte der Wirtschaft und den Weltfinanzen großen Schaden zufügen. Ein moderat steigender Goldpreis wie im Moment mag hingegen durchaus positive Signale für unsere Gesellschaft setzen. Erst langsam beginne ich, das zu verstehen. In diesem Zusammenhang möchte ich mich sehr herzlich über die vielen Mails bedanken, die besorgte Leser mir in den vergangenen Wochen haben zukommen lassen. Sie scheinen mich tatsächlich langsam auf den rechten Weg zu bringen.

In Zeiten großen Wandels ist ein gewisses Maß an Stabilität sicherlich sehr hilfreich. Warum muss es ständig Neues geben? Woher dieser Drang nach Neuheiten, nach dem Mehr, dem Höher, dem Schneller und dem Weiter? Beschränken wir uns doch! Binden wir uns an das Gold, lassen wir wieder Werte sprechen! Erkennen wir, dass der wirkliche Wert im Dauerhaften und nicht im Flüchtigen und V! ergehenden liegt?

Warum immer auf das Wirtschaftswachstum schielen? Warum mit den Finanzen herummachen? Wo es doch anders viel besser wäre! Wir binden uns an das Gold – und dann passiert in jedem Jahr genau das Gleiche. Dann wird es keine Überraschungen mehr geben und daher auch keine Unfälle. Der Verzicht auf Innovationen bringt gleichzeitig die Sicherheit davor, dass uns irgendetwas, was wir nicht völlig verstehen, demnächst um die Ohren fliegen könnte. Und das ist doch nun tausend Mal mehr wert als eine Zukunft, deren Konsequenzen man überhaupt nicht abschätzen kann.

Warum immer diese schädlichen und schändlichen Defizite des Staates? Ab morgen sollte das Gold regieren – und dann bekommt man eben kein Geld mehr von Staat! Punkt und aus. Schluss damit! Wir können doch die Zukunft für unsere Kinder nicht vernichten.

Und überhaupt: Wenn die jungen Frauen sich jetzt alle immer größere Hunde kaufen anstatt Babys zu k! riegen und die Männer daraufhin beschäftigungslos in den Swinger Clubs Kreise bilden, ja, mein Gott, setzt dann das Gold nicht auch hier ein richtiges Zeichen? Denn denket an die Ewigkeit! Und von dem Nutzen, den die Kirchen daraus ziehen, ganz zu schweigen. Je länger man es dreht und wendet, umso klarer wird es. Vielleicht steckt hinter der Goldpreisentwicklung sogar die göttliche Vorsehung, den Menschen endlich wieder auf den Teppich der Tatsachen zurück zu bringen.

Gruß Moya

Optionen

Optionen

Gold: Der neue Liebling

von Axel Retz

Sehr geehrte Damen und Herren,

mit freundlicher Genehmigung von Dax Profits-Chefredakteur Axel Retz lesen Sie heute seinen aktuellen Beitrag zum Gold:

Gold auf 25-Jahreshoch! Eine der markantesten Meldungen der letzten Tage! Viele Anleger werden nervös. Bricht eine neue Ära des Vertrauensverlustes in die "Papierwährungen" an? Sollten Sie in Goldanlagen oder Goldminenaktien wechseln?

Ich zeige Ihnen jetzt, was vom gefeierten 25-Jahreshoch des Goldpreises zu halten ist! Indem ich einfach mal den Dax mit Gold vergleiche. Wer vor 25 Jahren Gold kaufte, ist nach einer langen Durststrecke, in der er sich von Durchhalteparolen ernährt hat, heute endlich wieder da angekommen, wo er damals gestartet war. Die Inflationsmaus hat ihm die Hälfte seines Goldbarrens mittlerweile jedoch weggenagt.

Gold als Inflationsschutz?! "Gold auf 25-Jahreshoch" ist damit nichts anderes als die sprachliche Erschleichung einer Siegerkrone für ein sehr unschönes Verlustgeschäft! Der Dax hingegen legte im gleichen Zeitraum über 1.000 Prozent zu, was natürlich auch inflationsbereinigt werden muss! Ich mache keinen Hehl daraus, dass die Argumente der Gold-Haussiers bei mir offene Türen einrennen. Nur:

Für Anlagen werde ich auch weiterhin den Dax bevorzugen. Seine Kursbewegungen sind von anderem Kaliber als im Goldmarkt, und der Chance, sowohl von steigenden wie von fallenden Kursen zu profitieren, stehen hier am Markt zur Umsetzung viel bessere Möglichkeiten offen.

Und: Ein Währungsrisiko gibt es dabei auch nicht. Dass ab und an (so wie jetzt) dabei eine Ruhephase eintritt, ist Teil des Spiels und muss ausgesessen werden!

FAZIT: Betrachten wir die Zinsentwicklung, Rohstoff- und insbesondere Ölpreis und den viele Anleger sorgenden Anstieg des Goldpreises etwas genauer (und kritischer), liegt die Quintessenz auf der Hand: Das Zinsumfeld ist günstig, die Zins-Abwärtstrends intakt. Die Verteuerung der Rohstoffe geht Hand in Hand mit steigenden Dax-Kursen. Und nicht umgekehrt! Der Goldpreis nach 25 Jahren wieder auf seinem damaligen Ausgangsniveau, während der Dax seitdem um über 1.000 Prozent zugelegt hat. Eine enttarnte, ganz andere Welt, als sie Ihnen heute an vielen Stellen vermittelt wird!

Mit freundlichen Grüßen

Axel Retz

Gruß Moya

Optionen

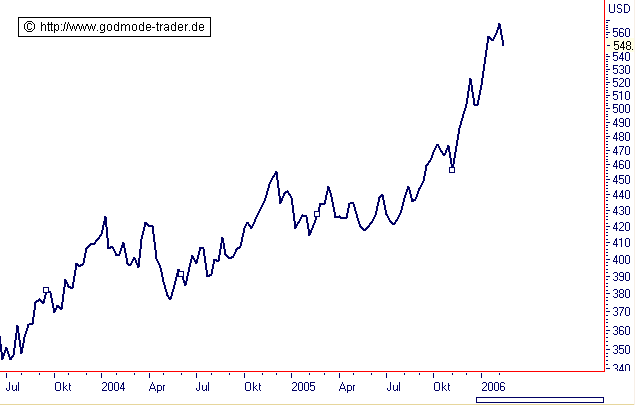

Aktueller Wochenchart (log) seit 14.12.2003 (1 Kerze = 1 Woche) aus #137

Diagnose/Prognose: Nach einem Mehrjahreshoch bei 942 $ im April 2004 korrigierte PLATIN zunächst heftig und tendierte dann in einem ansteigenden Dreieck seitwärts. Dieses Dreieck wurde im Juli 2005 nach oben hin aufgelöst, was eine Aufwärtsbewegung zum Mehrjahreshoch bei 942 $ zur Folge hatte. Nach kurzer Korrektur knapp darunter gelang im November der dynamische Ausbruch nach oben. Im Dezember erfolgte der idealtypische Rücksetzer (Pullback) an das Ausbruchslevel bei 942 $, woraufhin das Edelmetall wieder deutlich nach oben drehte. Mitte Januar markierte es schließlich ein neues Mehrjahreshoch bei 1049 $. So lange PLATIN jetzt oberhalb von 1015 $ notiert, ist prinzipiell mit weiter steigenden Kursen zu rechnen. Dabei kann sich das Edelmetall an der steilen Aufwärtstrendoberkante entlang bewegen. Alternativ setzte es die Korrektur auf hohem Niveau oberhalb von 1015 $ weiter fort. Ein Rückfall darunter verlängert die Korrektur bis maximal 979 $.

Optionen

| Marktausblick und Kommentar:Kakao | ||

Fundamentals: Die Unruhen an der Elfenbeinküste haben während der letzten Handelstage für heftige Bewegungen am Markt gesorgt. Allein am Dienstag und Mittwoch konnte der März Future an der NYBOT um über 80$ pro Tonne steigen und erreichte zeitweise die Schwelle von 1600$. Händler berichten allerdings, dass Produzenten auf diesen Kursanstieg mit großen Verkaufsorders reagierten und somit den Kontrakt am Donnerstag wieder bis auf 1553$ als Settlement Kurs drückten. Heute geht die Talfahrt weiter, da über Nacht bekannt wurde, dass die Straßensperren an der Elfenbeinküste aufgehoben wurden und mittlerweile wieder Ruhe eingekehrt ist. Für das Camp der Bullen ist dies eine denkbar schlechte Meldung, da man hier von langwierigen Blockaden und einer massiven Angebotsverknappung ausgegangen ist.

Charttechnik, CoT und Sentiment: - Die Commercials haben wieder eine deutliche Shortposition erreicht die in den letzten Jahren mit zu den Spitzenpositionen gezählt werden kann. Aufgrund der Anfragen nach konkreten Entry Signalen für Futures Trader, werde ich ab sofort auch diese veröffentlichen. Meiner Meinung nach wäre ein Short Einstieg bei dem Mehrtagestief von 1498$ als sinnvoll anzusehen. Spekulativer ausgerichtete Anleger könnten auch ihre Order bei 1518$ in den Markt legen. Den Stop Kurs würde ich bei 1605$ platzieren. | ||

Optionen

| ! Marktausblick und Kommentar:Sojabohnen | ||

Interview: Bevor ich mit der Analyse des Sojabohnen Marktes beginne, möchte ich Ihnen kurz noch die wichtigsten Punkte aus einem interessanten Interview mit George Kleinman, ehemaliger Star Händler bei Merril Lynch, mitteilen. Gegenüber der Nachrichtenagentur Reuters sagte Kleinman, dass sich der Rohstoffhandel inzwischen komplett von seiner Struktur der letzten 20 Jahre unterscheidet. Der Grund hierfür sind vor allem Hedge und Pension Fonds die ihre Portfolios zu fünf Prozent in Rohstoffe diversifizieren wollen (aktueller Stand der meisten Fonds ist 0% bei Rohstoffen). Seit dem Beginn der Amtszeit Alan Greenspans vor 19 Jahren hat sich die Geldmenge um 180% auf 10 Billionen US Dollar gesteigert. Ein Großteil dieses Geldes floss in die oben erwähnten Fondkonstrukte und sucht nun seinen Weg in neue Anlageklassen. Nachdem die meisten Rohstoffe in den letzten Jahren sehr gut performen konnten, ist nun das Interesse der „money manager“ an dieser Assetklasse geweckt worden. Als billig werden immer noch die Agrarrohstoffe angesehen, weswegen Kleinman mit einer zusätzlichen Nachfrage, neben China und den anderen Emerging Markets, seitens der Fondindustrie rechnet. Nichtsdestotrotz weist er allerdings auch daraufhin, dass Rohstoffe in der Regel über einen längeren Zeitraum keine stetigen Gewinnsteigerungen wie Aktien oder Anleihen mit sich bringen und deswegen wahrscheinlich sehr schnell wieder von den Vermögensverwaltern fallen gelassen werden dürften. Meiner Meinung nach hat Kleinman absolut Recht und spricht einen wichtigen Punkt an, den ich bereits schon öfters erwähnt hatte. Durch das Interesse der Fonds am Rohstoffhandel wird es in Zukunft heftige Bewegungen nach oben aber auch nach unten geben. Vor allem Hedge Funds haben einen sehr kurzen Anlagehorizont und lassen einen Rohstoff schnell fallen sobald dieser nicht mehr steigt bzw. fällt. Somit sollten wir uns für die Zukunft darauf einstellen, dass die Hochs und Tiefs bei vielen Rohstoffen deutlich ausgeprägter sein werden als in der Vergangenheit. Fundamentals: - Die Notierungen der Sojabohnen im März Kontrakt mussten gestern deutlich angeben, nachdem unter den Händlern bekannt wurde, dass es in den argentinischen Anbaugebieten zu größeren Regenfällen gekommen war. Charttechnik, CoT und Sentiment:

- Der Trend zeigt nach wie vor nach oben. CoT, Sentiment, Charttechnik:

- Beim Mehl zeigt der Trend ebenfalls nach oben. | ||

Optionen

Citibank warnt vor Rohstoff-Blase

alle Rohstoffe Fans.........bitte klicken und lesen !!!

Gruß Daxhotte

Optionen

GOLD: 548 $ pro Feinunze

Aktueller Wochenlinienchart (log) seit Juli 2003 zur Darstellung des übergeordneten Kursverlaufs

Aktueller Tageschart (log) seit Oktober 2005 (1 Kerze = 1 Tag).

Gestern brach der Kurs von GOLD regelrecht ein. Der Anstieg der 3 zurückliegenden Wochen wurde mit einem Schlag aufgegeben. Bei 540,90 $ liegt eine relevante charttechnische Unterstützung, die dem 9,23er $ Niveau bei SILBER analog ist. Ausgehen! d von dem 540,90 $ Niveau besteht die Möglichkeit einer Gegenbewegung bis 560,00 $. Charttechnisch besteht die Möglichkeit eines kurzfristigen temporären Topbildung bei GOLD. Ein nachhaltiger Bruch der 540,90 $ Marke, generiert ein Verkaufssignal mit Ziel 520,00 $. Nicht auszuschließen ist eine Ausdehnung der Konsolidierung bis 500,00 $. Das übergeordnete mittelfristige Chartbild von GOLD bleibt jedoch sauber intakt. Die übergeordneten Zielmarken liegen wie bereits mehrfach erwähnt bei 711,00 $, 800,00 und 850,00 $. Zunächst aber ist Konsolidierung bzw. Korrektur angesagt!

|

Optionen

Denn normalerweise steigen ihre Aktien überproportional mit dem Goldpreis, sie fallen aber auch überproportional, wenn der Goldpreis sinkt. Denn anders als beim Rest der Unternehmenswelt werden Goldminen nicht nach ihrer Price-Earning-Ratio, sondern nach dem Barwert ihrer Reserven minus dem Barwert ihrer Explorationskosten bewertet. Diese so berechnete Differenz wird auf die Einzelaktie umgelegt und mit dem 2- bis 3fachen bewertet. Das ergibt dann den angemessenen Preis der Aktie. Für Barrick Gold kommen die Analysten zur Zeit auf ein Kursziel von ca. 45 US Dollar. Das entspräche immerhin einer möglichen Kurssteigerung für die Aktie von 50%. Allerdings unterliegt der Barwert großen Schwankungen, denn es gibt keine Mine, die ihre Produktionskosten nicht von Quartal zu Quartal korrigieren müsste, weil unvorhergesehene Unfälle, Veränderungen der Zusammensetzung des Rohmaterials, Streiks, Energieproblem! e usw. auftreten können, die den Barwert der Kosten erhöhen. Auf der anderen Seite kann der Goldpreis sinken. Dann würde auch der Barwert der Reserven sofort angepasst. Hohe Kursziele für Goldminen sind also nur für Leute, die mit anziehenden Goldpreisen rechnen, und ansonsten den Schätzungen der Explorationskosten vertrauen, die von den Goldminen einmal pro Quartal veröffentlicht werden. Diese Zahlen muss man dann aber auch genau analysieren, wozu nur wenige Experten in der Lage sind.

Hinzu kommt ein zweites Risiko: Um sich vor einem Preisverfall des Goldes zu schützen, verkaufen die Goldminen oft mehrere Jahresproduktionen per Termin, so dass sie von Preissteigerungen dann auch nicht mehr profitieren. Sie werden zu dieser Politik jedoch auch gezwungen, denn der Goldpreis könnte ja plötzlich so stark fallen, dass er für längere Zeit die Produktionskosten nicht mehr abdeckt. Sollte dann aber nach einer solchen Absicherung der Goldpreis kräftig steigen, würden in der „mark to market“ Bewertung dieses Hedgebuches hohe Verlus te sichtbar werden. Allerdings stünden diesen reinen Buchverlusten auch entsprechend höher bewertete Goldreserven gegenüber, so dass es letztlich allein auf den Zeitraum ankommt, für den diese Absicherung vorgenommen wurde. Geht es nur um ein bis zwei Jahre, so ist wohl nichts dagegen einzuwenden, denn das „Hegdebuch“ kann ja immer weiter gerollt werden. Geht es dagegen um eine Reihe von Jahren, wäre das bei steigenden Preisen – allerdings nur im Vergleich zu anderen Minen – nachteilhaft, weil dann der Cash Flow des Unternehmens nachhaltiger als bei der Konkurrenz geschwächt wäre und der Barwert der Erträge entsprechend reduziert werden müsste. Ganz abgesehen davon ist natürlich ein hohes Hedgebuch bei stark sinkendenden Preisen ein unschätzbarer Vorteil für die Mine. Barrick Gold liegt hier mit einem Buch, das ungefähr einer geplanten Jahresproduktion entspricht, im Vergleich zur Konkurrenz gut. Allerdings führt Barrick noch ein zweites Hedgebuch in Höhe von 6,5 Mio. Unzen, das dem Projekt in Pascua-Lama zugeordnet wurde. Es wurde für den Zeitraum von 2009 bis 2017 abgeschlossen, der dem ersten Abschnitt der Exploration dieser Mine entspricht. Allerdings liegt für diese Mine noch keine endgültige Genehmigung vor, die von Chile und Argentinien erteilt werden muss, weil sie im Grenzgebiet beider Länder liegt. Bei Pascua-Lama wollte Barrick auf der sicheren Seite sein, um nicht bei dem noch entfernt liegenden Produktionsbeginn durch zu niedrige Goldpreise überrascht zu werden. Wenn alles schief ginge, würde also das gesamte Hedgebuch knapp unter zwei Jahresproduktionen liegen. Wir verstehen deshalb die „Unkenrufe“ einiger selbsternannter Goldspezialisten nicht, die Barrick wegen dieser Buchverluste bereits nahe der „Pleite“ sehen, zumal sich bei einem Verfall des Goldpreises das Hedgebuch wieder verbessern würde. Verständlich ist das Geschrei aber schon, denn Spekulanten leiden natürlich unter der Hedgepolitik der Minen, weil durch sie Gold- und Silberpreise immer wieder unter Druck geraten. Aber das gehört nun ei nmal zum „Spiel“ dazu.

Barrick Gold bleibt unter den Goldminen unser Favorit, denn sie hat auch in schwierigen Zeiten trotz heftiger Kritik der Analysten nie Kosten gescheut, um neue Goldvorkommen zu entdecken und zu erschließen. Und natürlich hat nur ein sehr großes Unternehmen auch die finanziellen Möglichkeiten, eine solche Explorationspolitik mit der notwendigen Disziplin durchzuhalten. Barrick steht deshalb einzig unter ihren Konkurrenten, auch gegenüber ihrem größten Mitbewerber Newmont Mining, da. Fast jedes Quartal geht eine neue Mine in Produktion, wobei sich die Produktionsschwerpunkte von Nordamerika auf die ganze Welt verlagern werden. Hierzu eine Tabelle:

Produktion 2004 in % Reserven 2004 in %

Nordamerika 60 27

Südamerika 13 47

Australien 20 14

Afrika 7 12

Barrick Gold hat 2005 ungefähr 5,2 Mio. Unzen produziert. Bis 2007 soll die Produktion (ohne Placer Dome) auf 7 Mio. Unzen steigen, also immerhin um ca. 35%. Diese Zahl erscheint realistisch. Denn Barrick hat diese Vorgabe im dritten Quartal 2005 (hochgerechnet aufs Jahr) schon fast erreicht, nachdem die neue Mine in Lagunas Norte (Peru) in Betrieb genommen wurde. Auffallend ist auch, dass die Produktionskosten der neuen Minen deutlich unter den bisherigen liegen, so dass Barrick heute von durchschnittlichen Explorationskosten von US Dollar 220 – 230 ausgehen kann, während Newmont Mining immer noch bei ca. US Dollar 250 pro Unze liegt. Neu hinzukommen wird 2006 die Mine in Valedero, Argentinien. Die Jahresproduktion soll 700.000 Unzen pro Jahr bei Produktionskosten von US Dollar 230 pro Unze erreichen. 2006 bis 2007 wird auch die Produktion in weiteren, kleineren Minen wie East Archimedes, USA, und Cowal, Aus! tralien, aufgenommen. Für 2009 ist der Start von Pascua Lana geplant, der bereits erwähnten Mine die im Grenzgebiet von Argentinien und Chile liegt und deshalb die Genehmigungen beider Länder braucht. Auch diese Mine soll ca. 700.000 Unzen pro Jahr erwirtschaften.

Barricks Zukunft wäre also auch ohne die Übernahme von Placer Dome gesichert gewesen. Allerdings wird Barrick nach dieser Akquisition die größte Goldmine der Welt mit 150 Mio. Unzen nachgewiesener und weiteren 63 Mio. Unzen wahrscheinlicher Reserven sein. Das allein ist ja schon „schwindelerregend“. Das Barrick Management geht davon aus, dass für US Dollar 240 Mio. Synergien in Produktion, Exploration und Finanzierung erzielt werden können, zumal auch mit einem deutlich niedrigeren Hedgebuch, zwar nicht sofort, aber in Zukunft zu rechnen ist.

Soweit sieht das ja alles sehr gut aus. Trotzdem können wir uns für Goldminen nicht erwärmen, auch nur bedingt für die beste und größte. Die Risiken sind einfach zu hoch. Was passiert, wenn der Goldpreis nun doch wieder sinkt, und Aktien der Goldminen dann überproportional fallen? Immerhin könnte der Goldpreis durch Verkäufe aus den unerschöpflichen Lagerbeständen der Zentralbanken kräftig unter die „Räder“ kommen, obwohl zur Zeit genau das Gegenteil prognostiziert wird. Oder eine sogenannte „Schurkenregierung“ bringt ihn durch Goldverkäufe durcheinander, um dem „Erzfeind“ USA „eine“ auszuwischen. Auch hier wird natürlich eher das Gegenteil erwartet, wie sich gerade im Iran zeigt, der massiv den Dollar gegen Gold eintauscht. Gold ist zudem das typische Anlageprodukt für „Jedermann“, die sogenannte „Angstwährung“, und deshalb oft panikartige Fluchtbewegungen ausgesetzt. Genauso wichtig erscheint uns, dass Aussagen über Produktionskosten nur eine Momentaufnahme sind. Was passiert, wenn sich eine zunächst reichhaltige Goldader als „Krepierer“ erweist oder eine so vielversprechende Mine wie Lagunas Norte in Peru unter Dauerstreik gerät, nur weil ihre Eigentümer Nordamerikaner sind.

Schließlich werden Goldminen wegen ihrer Bewertung nach den Barwerten der Reserven und Produktionskosten nicht zur täglichen Gewinnerzielung gezwungen. Trotz hoher Kursziele der Analysten liegen ihre Kurs-Gewinn-Verhältnisse oft weit über 30 und entsprechen somit denen von Hightech-Unternehmen. Ihre Hedgepolitk ist unvorhersehbar. Ganz plötzlich können da neue Positionen auftauchen und die verlustbringenden mit laufenden Goldlieferungen verrechnet werden. Das würde zu niedrigen Erträgen bei gleich hohem Hedgebuch führen. Eine solche, von den Analysten unerwartete Politik, könnte zu einer plötzlichen Herabstufung der Aktie führen. Wer sich im übrigen den Langfristchart von Barrick Gold anschaut, wird feststellen, dass die Hedgepolitik des Unternehmens eindeutig zu einer Nivellierung der Aktienkurse geführt hat. Der Aktienkurs ist letztlich nur seitwärts gelaufen, ganz bestimmt kein Maßstab für ein Wachstumsunternehmen!

Zusammenfassung

Wenn schon eine Goldmine ins Depot gehört, dann wäre Barrick Gold unser Favorit. Wer aber etwas ruhiger schlafen möchte, sollte eher direkt in Gold investieren oder Minenaktien von CVRD, Rio Tinto oder BHP Billiton kaufen, die mit Eisenerz, Kupfer, Zink, Nickel, Kohle, Erdöl und Uran ihr Geld verdienen und nach wie vor niedrige Kurs-Gewinn-Verhältnisse zeigen. Diese Minen boomen mit dem Wachstum Chinas und Indiens. Sie sind in der Lage, langfristige Liefer- und Preisvereinbarungen mit ihren Abnehmern abzuschließen, und damit nicht den Launen eines volatilen Marktes ausgesetzt. Und Goldminenaktien reagieren zudem noch wie Hebelprodukte zum Goldpreis. Natürlich kann es deshalb auch sehr schnell zu kräftigen Kurssteigerungen kommen, und unsere Leser würden dann sagen, wie ängstlich doch die Leute vom Rohstoffreport sind. Wir stehen zur Zeit ja auch ziemlich allein da mit unseren Warnungen. Die großen Bankhäuser empfehlen nahezu einmütig Barrick Gold zu Kauf mit Kurszielen, die 50% über dem heutigen Kurs liegen. Wahrscheinlich werden sie auch recht behalten. Denn vieles spricht dafür, dass der Goldpreis weitersteigt.

Gruß Moya

Optionen

Wochenrückblick: Gold, Öl, Kakao

Der Goldpreis musste in der abgelaufenen Woche deutlich Federn lassen und verlor zeitweise an einem einzigen Handelstag über 20$ pro Feinunze. Ausschlaggebend hierfür war ein nachgebender Ölpreis sowie ein stärker werdender US Dollar. Nachdem sich in dem Konflikt zwischen dem Iran und der EU wenig getan hatte, kam auch hiervon keine Unterstützung. Das einzige was den Goldpreis temporär um über acht Dollar nach oben katapultierte war ein Nervengasalarm in einem Gebäude des amerikanischen Senats. Ein Luftsensor fand in der Atemluft des Bürokomplexes Spuren von Nervengas, was die sofortige Evakuierung und unter Quarantäne-Stellung der Belegschaft nach sich zog. Im nachhinein stellte sich glücklicherweise heraus, dass kein Gas in dem Gebäude vorhanden war, was auch den Goldpreis seinen Gewinn wieder abgeben lies. Aus charttechnischer Sicht fiel das gelbe Metall zum ersten Mal seit Dezember 2005 wieder unter seinen gleitenden Durchschnitt der letzten 18 Tage zurück. Sollte es der Kurs nicht wieder über diese Schwelle schaffen, ist der Aufwärtstrend zumindest kurzfristig beendet und eine Korrektur dürfte ins Haus stehen. Untermauert wird diese These durch die Saisonalität welche von Januar bis Mitte März eine äußerst schwache Phase für die Kurse prognostiziert.

Bei Rohöl der Sorte Light Crude und Brent hängen weiter steigende Kurse von der Entwicklung der Gespräche zwischen der EU und dem Iran ab. Seitens der diesjährigen Lagerbestände für Öl, Heizöl und Benzin sind keine bullischen Neuigkeiten zu erwarten, da alle drei Energieträger über den Niveaus des letzten Jahres notieren. Das einzige was den Kurse auf neue Hochs treiben kann, sind Eskalationen zwischen der EU und dem Iran. Dieser hatte kürzlich angekündigt, keine Inspektoren mehr in die Nuklearanlagen zu lassen. Des weiteren wurde mitgeteilt, dass nun ein Programm zur Urananreicherung gestartet werden soll. Momentan hat der Iran die westliche Welt größtenteils in der Hand, da das Land vier Millionen Barrel Rohöl pro Tag fördert und ein temporärer Ausfall dieser Größenordnung zu Kursen von leicht über 70$ führen wird. Obwohl der iranische Ölminister beim letzten Treffen der OPEC versichert hatte, dass die Ölförderung nicht als Druckmittel eingesetzt werden wird, falls die EU oder U.S.A. Sanktionen verhängen sollten, ist es doch mehr als fraglich ob dieses Versprechen hält was es verspricht.

Kakao

bewegte sich in der letzten Woche in einer Seitwärtsphase und markierte weder ein neues Hoch noch Tief. Laut den letzten Angaben belaufen sich die bisherigen Einfuhren des Hinterlandes der Elfenbeinküste in die Häfen auf 850.000 Tonnen. Stark rückläufige Zahlen neuer Ankünfte in den Ports lassen auf das Ende der Haupterntezeit schließen. Somit sieht es ganz danach aus, als ob die zuvor geschätzten 950.000 Tonnen der sogenannten „main crop“ in diesem Jahr nicht erreicht werden können. Außerdem gehen Beobachter davon aus, dass auch das Ziel der Gesamternte von 1.080.000 bis 1.150.000 Tonnen verfehlt werden wird. Somit befindet sich der Kakaomarkt in diesem Jahr zum zweiten Mal in einem leichten Defizit was sich langfristig positiv auswirken wird. Kurzfristig könnte es jedoch zu einer Korrektur der Notierungen kommen, da sehr viele Händler auf größere Unruhen an der Elfenbeinküste spekuliert hatten. In den letzten Tagen war hiervon jedoch wenig zu hören und die Lage blieb äußerst ruhig. Zusätzlich weisen die CoT Daten eine enorme Shortposition auf der Seite der kommerziellen Händler sowie eine deutliche Longposition bei den Fonds und Großspekulanten aus. Eine solche Konstellation ist in dem übergeordneten Abwärtstrend, in dem Kakao sich momentan befindet, als sehr bärisch zu werten.

Betrachtungszeitraum 10.02. Uhrzeit: 16:30 Uhr

Gruß Moya

Optionen

Wochenrückblick Metalle:

Trotz mancher Stimmen, die schon ein Überangebot bei den Industriemetallen sehen, ging ist in der vergangenen wieder einmal nach oben. Dies galt insbesondere für Aluminium, Kupfer und Nickel. Bei Kupfer und Aluminium sind wir es ja inzwischen schon gewohnt. Die Gerüchte häufen sich, dass mehr und mehr Aluminium-Schmelzereien in Europa, jetzt auch in Frankreich und anderen Ländern, geschlossen werden, weil die Energieversorger zu einer Senkung der Preise nicht bereit sind. Überrascht hat Nickel. Ganz offensichtlich wird damit gerechnet, dass die Edelstahlproduktion wieder anzieht. Zink blieb dagegen nahezu unverändert, obwohl die größte chinesische Schmelzerei, die Shaoguan, gerade bekannt gab, dass sie mit der Produktion von Zink wegen des Giftunfalls im Dezember bis etwa Juni dieses Jahres aussetzen werde. Nach dem überraschend starken Preisanstieg von Blei trat eine Konsolidierung auf hohem Niveau ein. Was Kohle anbelangt, so wurden wieder einmal Preiserhöhungen wegen der Engpässe auf den südafrikanischen Transportwegen verantwortlich gemacht. Insbesondere war wohl Indien der Preistreiber, weil man dort wegen des forcierten Ausbaus der Infrastruktur mit hohem Bedarf rechnet und nicht durch weiter steigende Preise überrascht werden will. Die chinesische Regierung kündigte unterdessen an, dass sie eine Liste von Stahlunternehmen erstellt habe, deren Schließung sie noch in diesem Jahr vollenden wolle. Es handele sich ausschließlich um Unternehmen, die mit veralteten Anlagen und hohen Unfallrisiken produzierten. Es soll dabei um

100 Mio. Tonnen gehen, also ungefähr um die Größenordnung der Produktion von Mittal und Arcelor zusammen. Für Marktbeobachter wäre es aber eine große Überraschung, wenn es die chinesische Regierung diesmal wirklich ernst meinte. Ohnehin brähten diese Schließungen die großen Eisenerzminen kaum in Bedrängnis. Diese chinesischen Grenzanbieter müssen sich auch bisher schon an den Spotmärkten eindecken, auf denen das Angebot inzwischen sinkt, weil sie fast ausschließlich von Indern bedient wurden, die inzwischen ihre Absatzmöglichkeiten im eigenen Land deutlich verbessert haben. Bei den Edelmetallen konnte eine Bewegung von Gold und Silber hin zu Platin beobachtet werden. Im Wochenverlauf gaben aber alle Edelmetalle nach, weil die geopolitischen Unsicherheiten offensichtlich, trotz gleicher Bedrohung, verdrängt werden.

Die Übernahme des größten europäischen Stahlkonzerns Arcelor durch den indischen Multimilliardär Lakschmi Mittal ist in vollem Gange.

Gruß Moya

Optionen

Auch wenn die vor rund vier Jahren begonnene Renaissance der Rohstoffmärkte noch längst nicht beendet scheint, gibt es doch einige Risiken zu beachten. Das größte Risiko für die Rohstoffhausse sind steigende Rohstoffpreise selbst. Zum einen erhöhen stark steigende Preise die Investitionstätigkeit in neue Anbau- und Förderprojekte, was das künftige Angebot erhöht. Zum anderen leidet das Wachstum der Weltwirtschaft, was dann in Folge zu einer schwindenden Nachfrage führen kann. Bei den Metallen ist dies noch eher gegeben als zum Beispiel am Ölmarkt, zumal Metalle zum Teil auch Substitutionseffekten unterliegen. Beim Öl dürften höhere Explorationsausgaben hingegen wohl keine nachhaltige Ausweitung der Reserven bringen. Auch wenn die Meinungen – wie immer im Wirtschaftsleben – auseinandergehen, Öl dürfte somit auf absehbare Zeit teuer und in der Diskussion der Öffentlichkeit bleiben.

Dagegen bleiben Agrarrohstoffe weitgehend links liegen. Doch auch hier werden längerfristig weitere Preissteigerungen erwartet. Agrarische Rohstoffe wie Mais und Raps dürften entscheidende Impulse dadurch erhalten, daß ein Kampf der Nahrungsmittel- und Energiebranche um diese Rohstoffe ausbrechen könnte, gerade wegen des hohen Ölpreises und weil die Industrieländer erneuerbare Energien mit Nachdruck vorantreiben. Die beiden genannten Commodities finden ähnlich wie Zucker bei der Produktion von Bio-Treibstoffen Anwendung. Während Zucker – in Brasilien Grundlage für die Herstellung von Ethanol als Benzinzusatz – aufgrund dieses Effekts in den vergangenen Tagen bereits auf das höchste Niveau seit fast 25 Jahren gestiegen ist, haben Mais und Raps von ihrer Rolle als Basisstoffe von Ethanol und Biodiesel bisher kaum profitiert. Hier ist womöglich noch viel Musik drin.

Gruß Moya

Optionen

Die Experten bei der HSBC Trinkaus & Burkhardt sehen beim Ölpreis-Future (Brent in USD/Barrel) bisher nur einen Rückschlag auf die 200-Tageslinie.

Gemessen an seinem im Februar 2006 verzeichneten zyklischen Hochstand bei 67,27 US-Dollar habe der Ölpreis in den letzten Tagen einen heftigen Rückschlag verzeichnen müssen. Größeres Ungemach hätte bisher durch einen soliden Unterstützungsbereich verhindert werden können, der aus dem kurzfristigen Aufwärtstrend, aktuell bei 59,13 US-Dollar, und der 200-Tagesglättungslinie, aktuell bei 58,94 USD, resultiere. Falle diese Haltezone, sollten weitere Kursrückgänge einkalkuliert werden, die durchaus noch bis in den Unterstützungsbereich bei 53,75 USD reichen könnten.

Zuvor warteten jedoch noch einige Marken, die den Rückgang schon vorher stoppen könnten. Bei 57,65 US-Dollar liege das Hoch vom 04.04.2005, gefolgt von dem langfristigen, seit Mitte 2003 bestehenden Aufwärtstrend, aktuell bei 55,75 USD. Von Seiten der technischen Indikatoren mahne der MACD weiter zur Vorsicht. Lediglich RSI und Stochastik wiesen vorsichtige Stabilisierungsansätze auf. Auf Wochenbasis würden nur leichte weitere Kursrückgängen dazu führen, so die technischen Experten weiter, dass MACD und Stochastik auf "Short" schwenken.

Ein Abgleiten unter die 200-Tageslinie würde zu einer merklichen Eintrübung des bisher positiven Bildes führen, so die Trading-Analysten bei der HSBC Trinkaus & Burkhardt. Könne dann auch der oben angeführte langfristige Aufwärtstrend einen weiteren Rückgang nicht verhindern, würde das übergeordnete Bild einen nachhaltigen Knacks bekommen.

Gruß Moya

Thread abonnieren

Thread abonnieren

interessant

interessant