Top-Foren

|

|

|

|

|---|---|---|

| Gesamt | 126 | 716 |

| Börse | 85 | 408 |

| Talk | 13 | 173 |

| Blockchain | 24 | 106 |

| Hot-Stocks | 8 | 72 |

| Politik | 20 | 63 |

► Rohstoff-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Öl im Bärenmarkt

Die Energiemärkte befinden sich in einer Abwärtsbewegung, die immer mehr nur mit technisch als fundamental zu erklären sind. Wenngleich die Nachfrage nach Heizöl, Ergas, Benzin und Diesel unter dem Vorjahr liegt, ignoriert der Markt offenbar die Tatsache, dass 48 Prozent der Öl- und 37 Prozent der Gasproduktion im Golf von Mexiko nach wie vor nicht zur Verfügung stehen. Ebenso wenig wirkte sich der deutliche Rückgang der Erdöl-Lagerbestände in der vergangenen Woche auf die Preise aus.

Und immer dann, wenn von den Märkten bullische Nachrichten mit Kursrückgängen quittiert werden, befinden sie sich in einer Bärenphase, die im Falle des Ölmarktes wohl eine ausgedehnte Konsolidierung der Überhitzung der letzten Monate ist. Sie kann auch noch mehrere Wochen anhalten, gerade auch deswegen, weil bis spät in den Dezember hinein die „Wetterfrösche“ einen milden Winter in den USA prognostizieren und es bis dahin in den USA m! öglich sein wird, die Lager für Heizöl und andere Produkte teils durch Eigenproduktion, teils aber auch durch Importe zu füllen. Die Importe sind weiterhin nötig, da eine Handvoll Raffinerien immer noch weit von den Produktionsniveaus entfernt sind, auf denen sie vor den beiden Hurrikans Katrina und Rita betrieben wurden. Den Vereinigten Staaten dürfte durch die Hurrikan-Katastrophen klar geworden sein, dass sie bei Rohöl sehr schnell in die Bedrängnis kommen können, wenn irgendein wichtiger Importkanal wegfällt.

Da ist es wenig verwunderlich, dass US-Präsident Bush nach jahrelangen Verhandlungen gerade jetzt ein neues Energie-Gesetz im Senat durchsetzen und schließlich unterzeichnen konnte, das u.a. Solar- und Windenergie durch Subventionen stützen und so einem ganzen Industriezweig in den USA neues Leben einhauchen soll. Eines ist klar: Auch wenn es in den Medien ruhiger geworden ist um Rohöl: Die Situation ist weiter angespannt und kann jederzeit wieder eskalieren. Zunäc! hst steht jedoch eine Abkühlung der Preise auf dem Plan.

Gruß Moya

Optionen

von Gerard Al-Fil

Die untergehende Sonne färbt den Himmel über der Stadt am persischen Golf glutrot. Es ist 19 Uhr. Vor dem Eingang des Hippodroms Nad al-Sheba, wo die Scheichs von Dubai oder den benachbarten Emiraten normalerweise ihre besten Pferde anfeuern, steht die Crème de la crème der Öl-Society Schlange. Eingeladen hat das Fachmagazin "Pipeline Dubai".

Die mehr als 1500 Gäste repräsentieren Konzerne wie Halliburton, Royal Dutch Shell oder Saudi-Aramco. Ölbosse aller Länder, vereinigt Euch! So hätte das Motto dieses Spektakels lauten können. Sie kommen aus den USA, Norwegen, Saudi-Arabien, Kuwait und anderen Förderländern. Vergeblich sucht man auf der Firmenliste allerdings russische oder italienische Namen wie Lukoil oder ENI. Und auch die Chefs der ganz großen Konzerne fehlen. Dieser 9. November ist nicht der Tag der reinen Schreibtischtäter. Hier trifft sich, wer wirklich noch am Ölhahn dreht. Die Macher, die Bohrinseln in die rauhe See, Pipelines in stinkende Sümpfe und Pumpen in sengendheiße Wüsten setzen lassen.

Grund zu feiern haben sie: Für Exploration und Produktion wird die Ölindustrie in diesem Jahr 13 Prozent mehr ausgeben als 2004. Profiteure sind Servicegesellschaften wie die US-Konzerne Halliburton oder Schlumberger. Im dritten Quartal stiegen die Umsätze des ersten um sechs Prozent auf 5,1 Milliarden Dollar, der Gewinn betrug 499 Millionen. Schlumberger setzte 3,7 Milliarden um, der Gewinn betrug 540 Millionen Dollar, plus 70 Prozent. Erste Bussis werden ausgetauscht, man kennt sich. "Meine erste Party in diesem Jahr", strahlt Damien O´Brien, Nahost-Regionalmanager des texanischen Bohrspezialisten BJ Services, "die letzten Monate waren wirklich zermürbend." Phil Volet von Oil States International, nickt zustimmend, steckt sich eine Havanna-Zigarre an. Beide können sich vor Aufträgen kaum r etten, versichern glaubhaft, daß sie in letzter Zeit sogar Überstunden schieben mußten.

Die Herren erscheinen entweder im schwarzen Frack oder in ihrer jeweiligen Nationaltracht. So reihen sich Texaner wie O´Brien mit Cowboyhüten an arabische Ölchefs wie Rafat Abdullah von Dubai Petroleum mit traditioneller Kopfbedeckung Kofie und dem weißen Beduinengewand Dischdascha. Selbst Männer in Schottenröcken sind dabei. Noch interessanter ist freilich die Abendgarderobe der Damen. Auf den Kleidern von Gucci und Chanel glitzert es gewaltig, die Dekolletés sind gewagt und der Schmuck übersteigt mühelos den Wert der Luxuslimousinen vor der Arena. Skeptische Blicke erntet, wer mit dem Taxi vorfährt.

20 Uhr: Nach dem Cocktail-Empfang wird zu Tisch gebeten. Der Ball verspricht nicht nur, ein Augen-, sondern auch ein Gaumenschmaus zu werden. Viele Firmen haben sich einen der 120 Rundtische à zehn Personen gebucht, so daß man meist unter sich bleibt. Als Vorspeise werden Meeresfrüchte mit Tomatenragout serviert, für Vegetarier gibt´s gepfefferte Crêpes mit Käsesauce.

Die Tischgespräche könnten aus einer amerikanischen Seifenoper stammen. Sandie Watson, Vorstandssekretärin beim Zulieferer Certified Oilfied Rentals (COR) in Abu Dhabi, erzählt aufgeregt vom Kauf ihres knallroten, wadenlangen Abendkleids. Damien O´Brien zaudert noch immer, welche Yacht er sich zulegen soll und läßt sich dazu gerne vom Tischnachbar beraten.

Wie ein gestiefelter Kater hastet dagegen Phil Volet zwischen den Cliquen hin und her und klopft allen möglichen Leuten auf die Schulter. Er scheint sich in der Ölszene bestens auszukennen. Phil findet alles entweder "great and brilliant" oder einfach "fantastic". Die Förderausfälle in den USA durch Wirbelstürme sind heute kein Thema. "Katrina" und "Rita" waren gerade mal für Schäden von 28 Millionen Dollar bei Halliburton gut, Schlumberger wird die 44 Millionen Sturm-Miesen der Karibik auch leicht wegstecken. Und die Beschlüsse der Organisation erdölexportierender Staaten sind höchs tens einen Smalltalk wert. Heute Abend ist gute Laune angesagt.

Nur Rafat Abdullah von Dubai Petroleum will sich nicht so recht amüsieren. Ist es die starke Konkurrenz aus dem benachbarten Saudi-Arabien, die ihm die Sorgenfalten auf die Stirn treibt? Oder stört ihn der ungezügelte Alkoholgenuß der Ballgäste aus dem Westen? Im Gegensatz zu Saudi-Arabien oder Kuwait sind in Dubai Spirituosen erlaubt. Junge Kellnerinnen, als Cowgirls gekleidet, servieren eifrig Whiskey von Jack Daniel´s, einem der Sponsoren des Balls. Im Städtchen Lynchburg im US-Bundesstaat Tennessee, wo der Sprit gebrannt wird, gilt übrigens das Alkoholverbot der Prohibition aus den 20er Jahren bis heute.

21 Uhr: Die Band Blue Light spielt auf, die Logos der Sponsoren leuchten auf Leinwänden. Cadillac hat einige Limousinen aufgefahren. Die Halliburton-Tochter Landmark, Software-Produzent für die Ölindustrie, hat ebenso ein paar Millionen Dollar lockergemacht wie Microsoft. Aber Jack Daniel´s und Erdöl? Das Hochprozentige wird in Flaschen namens Single Barrel ausgeschenkt. Barrel sind das Maß fürs Öl.

Die Deutsche Lufthansa an Tisch 77 hat den Titel "Offizielle Airline auf dem Ball der Ölbarone" ergattert. Sponsoring gegen billiges Kerosin? Die Antwort liefert Uwe Wriedt, Regional-Direktor für die Golfregion und Pakistan. "Ihre Verwunderung ist völlig berechtigt. Aber unser Privatjet-Service in Europa ist bei vermögenden Kunden im Nahen Osten sehr beliebt. Dazu gehört nun mal die Führungselite aus der Ölindustrie."

Die Kranich-Jets werden für die Scheichs in Zukunft wohl noch viel öfter fliegen. Denn der hohe Ölpreis ertränkt die Opec-Länder quasi mit Petro-Dollar: 450 Milliarden werden ihnen allein dieses Jahr wohl zufließen. Ein Drittel geht an Saudi-Arabien, das zweite Drittel an die fünf anderen Monarchien am Golf.

Fürs Partyfoto posiert Wriedt mit seiner Frau und drapiert dabei die Firmenbroschüre werbewirksam auf den Tisch. Einen Tag später wird Lufthansa-Chef Wolfgang Mayrhuber im fernen Deutschland verkünden, daß sich das operative Ergebnis in den ersten neun Monaten "trotz der drastisch gestiegenen Ölpreise" um 220 Millionen auf 471 Millionen Euro gesteigert hat.

21.30 Uhr: Der aufsteigende Halbmond erhellt die Galopprennbahn. Jetzt endlich kommt der Höhepunkt des Abends: Eileen Michael, Herausgeberin des "Pipeline Magazins", macht es spannend. Zehn Minuten dauert die Laudatio auf den noch Ungenannten und seine Karriere im weltweiten Öl-Business.

"Ladies and Gentlemen, der Ölbaron 2005: Frank Rooney, Country Manager der Vereinigten Arabischen Emirate von Halliburton aus Houston, Texas!" Der so Geadelte wird im Mercedes-Cabrio zur Tribüne gefahren, dazu spielt die Titelmusik der TV-Serie Dallas, brandet der Applaus. Rooney kann sein Glück kaum fassen. Huldvoll lächelnd, und doch ein wenig verlegen, schiebt er seine 190 Zentimeter vors Mikrofon.

Die Dankesrede in texanischem Akzent liest er von Spickzetteln ab. Frank sieht die goldenen Zeiten der Ölindustrie noch lange nicht! am Ende. "Im letzten Jahr wurden 80 Millionen Faß Öl pro Tag gefördert, so viel wie noch nie." Applaus. "Der Ölpreis liegt bei 60 Dollar, die Förderkapazitäten bei fast 100 Prozent - was wollen wir eigentlich mehr?" Die Menge tobt. Als Rooney zur obligatorischen Danksagung an Frau und Familie ausholt, kämpft er mit den Tränen: "Danke", schluchzt er, "daß ihr die 15 berufsbedingten Umzüge mitgemacht habt, immer für mich da wart." Soviel Emotion vom knallharten Geschäftsmann? Wie Mehltau hängt plötzlich Stille über dem Publikum. Doch dann zerreißt sie in tosendem Beifall. Die Tischrunden, allen voran Halliburton, erheben sich zu Standing Ovations.

Die Musik setzt ein. Blues, Jazz und Funk versetzen die Partygemeinde in Stimmung. Wer kann, läuft ab und an zum Tisch zurück, um das Hauptgericht, Neuseeland-Steak mit Entenleber und geröstetem Gemüse, zu genießen.

23.30 Uhr, die Party neigt sich langsam dem Ende zu. Die Reihen lichten sich, an Tisch 77 herrscht bereits Funkstille. Die Lufthansa-Crew ist geschlossen abmarschiert.

Will Phil V olet von OSI zm Abschied noch ein paar Grußworte an die Leser in Germany richten? "Na klar, macht euch auf noch höhere Ölpreise gefaßt!" Er lacht so laut, daß er sich dabei fast verschluckt. Ein Teil des Soufflés landen auf Hemd und Fliege. Also schaltet sich Walter McKinnley von Abu Dhabi Company for Oil Operations (ADCO), die eng mit Shell zusammenarbeitet, in die Ölpreisdiskussion ein. Er sehe die magische Decke von 100 Dollar pro Barrel im kommenden Jahr erreicht.

Ob er uns noch verraten könne, warum Rafat Abdullah von Dubai Petroleum so gelangweilt dreinblickt, es sollen ja Gerüchte kursieren, daß seine Firma rote Zahlen schreibt? "Ich rede nicht über Dubai Petroleum", sagt McKinnley. Weil es zwischen ADCO und Dubai Petroleum ein Gentlemen´s Agreement gibt? "Nein", entgegnet er augenzwinkernd, "meine Frau arbeitet dort."

Mitternacht: Ob dieser Ball seine letzte Party in diesem Jahr gewesen ist, wollen wir noch von Damien O´Brien wissen. "Oh Gott, ich hoffe nicht!" Für das nächste Spektakel haben Damien, Phil, Rafat, Walter, und all die andern Männer in Öl längst ihre Einladungen erhalten. Am 23. November wird im Golfstaat Katar der "Excellence for Energy Award" verliehen - untermalt von einem weiteren rauschenden Fest.

Gruß Moya

Optionen

zur weiteren Enticklung des Ölpreises zu hören war. In einem Bericht

der EURamS war folgendes zu lesen:

""Der Vorstandsvorsitzende des österreichischen Energiekonzerns OMV,

Wolfgang Ruttenstorfer, geht in den kommenden Jahren von einem deutlich

sinkenden Ölpreis aus.

Bis 2007 kommen erhebliche Kapazitäten auf den Markt. Wir rechnen als

Konzern mit einem Preis von 30 Dollar pro Barrell im Mittel der nächsten

zehn Jahre", sagte Ruttenstorfer gegenüber EURO am Sonntag

(E-Tag: 23. Oktober 2005). Als einen Grund nannte der OMV-Chef den

stagnierenden Verbrauch. "In zwei bis drei Jahren sollte sich der Verbrauch

stabilisiert haben", sagte Ruttenstorfer. Dann sei ein weiterer Preisverfall

möglich. Auf die Frage, wie tief der Ölpreis dann sinken könnte, antwortete

der Vorstand: "Wenn der Preis erst einmal fällt, weiß niemand, wo er landet.

15 Dollar sind auch nicht ausgeschlossen."

Der Generaldirektor des größten Öl- und Gasproduzenten Zentraleuropas rechnet

zudem wieder mit steigenden Investitionen der Ölbranche in Exploration und

Förderung. "Bei einem Preis von 60 Dollar kann man wunderbar investieren.

Nicht nur wir stecken viele hunderte Millionen Euro in die Entwicklung der

Ölfelder", sagte Ruttenstorfer der Wirtschaftszeitung. Kaum ein Ölproduzent

habe von 1985 bis 2000 wegen eines Preisverfalls beim Rohöl von etwa 15 auf

bis zu 10 Dollar pro Barrell in Exploration und Produktion investiert.

Demzufolge soll sich das Ölangebot laut Ruttenstorfer mittelfristig wieder

ausweiten. "Vor allem in den Nicht-OPEC-Ländern werden bis 2007 erhebliche

Kapazitäten auf den Markt kommen. Die weltweite Reservekapazität wird von

derzeit ein bis zwei Prozent auf fünf, sechs Prozent steigen.""

Optionen

Steigen die Inder und Chinesen wieder aufs Fahrrad um ?

Werden wir in der Energiegewinnung und in der Fahrzeugindustrie vom Öl unabhängig ?

Wo sind die neuen Ölfelder, die es zu erforschen gilt?

Fragen über Fragen !!

Optionen

Der Goldpreis steht so hoch wie seit 18 Jahren nicht mehr. Das Papiergeldsystem muss irgendwann zusammenbrechen, sind sich viele der Goldkäufer sicher. Die globalen wirtschaftlichen Ungleichgewichte und die explodierende Staatsverschuldung werden Anleger in Sachwerte treiben. Nicht ganz zu Ende gedacht, haben in ihrer Argumentation viele Goldjünger der Internetforen. Um nach einem Zusammenbruch des weltweiten Finanzsystems nicht mit leeren Händen dazustehen, kaufen Sie derivate Hebelprodukte auf Gold - also wieder wertloses Papier! Abgesehen davon, dass es mit der praktischen Ausführung, sich gegen eine Finanzkrise abzusichern noch etwas hapert, besteht auch rein logisch kein Grund in Gold zu investieren.

Wenn Gold steigt, dann ist das immer eine Spekulationsblase. Es sei denn Goldschmuck wird zum absoluten Modehype und Mann/Frau von heute lässt sich Goldfäden in die Kleidung einnähen. Lassen wir diese Möglichkeit einmal außer Acht, dann macht es keinen Sinn eine zinslose Investition einzugehen. Beim Kauf einer Immobilie erhalten Sie über die Miete jährlich eine Rendite auf das eingesetzte Kapital. Goldbarren, die im Tresorraum schlummern, werfen keine Verzinsung ab. Eine klug ausgewählte Immobilie, die Ihnen 7% Rendite bringt, verdoppelt Ihr Kapital in etwas mehr als zehn Jahren. Ohnehin sind die Sachwerte, die langfristig am meisten von inflationären Tendenzen profitieren, Aktien! Mit einer Aktie erwerben Sie Eigentumsanteile an Unternehmungen. Stellen Sie sich vor das Preisniveau steigt aufgrund von Inflation um zehn Prozent, dann können Sie davon ausgehen, dass Ihr Unternehmen den Gewinn mindestens in gleicher Größenordnung steigert. Die Bewertungskennziffern wie KGV oder Dividendenrendite sinken, die Aktien steigen. Inflation wirkt somit immer als Nachbrenner für die Aktienmärkte, wenn sie abebbt und die Zentralbanken das Zinsniveau wieder senken können.

Gruß Moya

Optionen

Das natürlich nicht. Aber die Entwicklung geht nicht ewig so weiter, wie

die ganzen Jahre. Ich nehme an, China hat seinen Zenith überschritten, was

den Ölverbrauch anbelangt. Schneller als alle anderen werden die Chinesen

sich vom Erdöl unabhängig machen und auf Rohstoffe umsteigen, über die sie

selbst verfügen.

Auch in den übrigen Teilen der Industriestaaten beginnt ein Umdenken auf

breiter Front. Siehe USA...

""Werden wir in der Energiegewinnung und in der Fahrzeugindustrie vom Öl

unabhängig ?"

Ganz sicherlich nicht, aber so, daß die Ölindustrie in die Defensive gerät.

Das ist dann das Ende der Spekulationsblase ums Erdöl.

Die zwei größten Verbrauchsposten für Öl sind der Hausbrand (als Heizöl)

und die Automobile. Für beide gibt es heute schon funktionierende und aus-

gereifte Alternativen:

Für die Heizungen die regenerativen Energien, allen voran die Holzpellets.

Mit diesen läßt es sich zum (im Vergleich zum Öl) etwa halben Preis heizen.

Der Rohstoff steht in praktisch unbegrenzter Menge zur Verfügung, da derzeit

nur etwa 30% des Holzeinschlags wirtschaftlich verwertet werden. Der Rest ist

Abfall! Nebenbei sind Holzpellets bei der Verbrennung unschlagbar umweltfreund-

lich.

Auch für den Antrieb von Automobilen gibt es bereits ausgereifte Alternativen:

Diverse Arten von Gasantrieben, Hybridantriebe, Brennstoffzellen etc. In Bra-

silien werden bereits 60% aller Automobile von Gas angetrieben.

Sobald diese Techniken auf breiter Front angewandt werden, ziehen Automobilher-

steller, Brenstoffhersteller usw. nach, und die Lawine kommt immer stärker ins

Rollen. Dann ist der Zeitpunkt gekommen, wo Erdöl als Massen-Energieträger aus-

gedient hat. Und: das ganze wird schon in wenigen Jahren auf uns zu kommen!

Während man früher nach dem Erdöl ein schwarzes Loch kammen sah; wo man nicht

wußte, wie es weitergehen sollte, wenn das Schwarze Gold einst nicht mehr rinnt,

steht nun der Fahrplan für das Leben ohne Öl. Die erforderliche Techniken sind

weitgehend Realität.

""Wo sind die neuen Ölfelder, die es zu erforschen gilt?""

Derzeit werden Millionen und Abermillionen in die Exploration neuer Ölfelder

investiert. Laufend werden neue entdeckt. So hat die OMV in Lybien ein Ölfeld

entdeckt, dessen Öl von sagenhafter Qualität sein soll. Dieses Öl kommt schon

bald auf den Markt. Ebenso werden in allen Winkeln der Erde neue Ölfelder

exploriert und gefunden: neben Lybien auch Neuseeland, die Falklandinsen usw.

In den kommenden jahren wird das zusätzliche Öl aus den aktuellen Funden auf

einen Markt treffen, der spürbar nachlassen wird. Die Folge ist daher absehbar:

ein drastischer Preisverfall.

Optionen

Der weltgrößte Autohersteller der Welt, General Motors (GM), teilte heute mit, dass ein Viertel der nordamerikanischen Belegschaft entlassen wird, da man die Produktion drastisch einschränken werde. Eine enorme in- und ausländische Konkurrenz haben dazu geführt, dass der Konzern in eine ernstzunehmende Schieflage geraten ist. Vor allem das Ausbleiben von Käufen im Bereich der Sports Utility Vehicles (SUV) hatte massive Einbußen zur Folge, da dieser Bereich das Kerngeschäft der Firma darstellt. Rick Wagoner, Chef von GM, gab bekannt, dass 12 Fabriken geschlossen werden würden und schätzungsweise 30.000 Arbeiter ihren Job verlieren.

Erst vor kurzem teilte Ford mit, dass die Belegschaft im Managementbereich aufgrund von Kosteneinsparungen um 6.000 Personen reduziert werden wird. Beide Produzenten kämpfen derzeit mit einer stark nachlassenden Nachfrage, die die Konzernlenker zu harten Sparmaßnahmen veranlasst. Ein Rückgang der Nachfrage und damit verminderten Automobilproduktion trifft die beiden Edelmetalle Platin und Palladium sehr hart, da beide für die Produktion von Katalysatoren verwendet werden. Palladium verliert aktuell um 9$ auf 255$, während Platin 2$ auf 964$ nachgibt.

Die Ölfutures an der NYMEX konnten heute zulegen nachdem Wettervorhersagen von einem Schneesturm für den Nordosten der U.S.A. sprachen. Der National Weather Service geht davon aus, dass die Nachfrage nach Heizöl in dieser Woche etwa 7% über dem normalen Level liegen könnte. Oberflächlich mag dies bullisch erscheinen jedoch lag die Heizölnachfrage über einen Zeitraum der letzten 13 Wochen gesehen, 1,8% unter dem sonst üblichen Durchschnittswert. Auf Sicht der letzten vier Wochen zeigt sich sogar ein Rückgang um 2,2%. Somit ist es sehr zweifelhaft ob der übergeordnete Abwärtstrend der Ölfutures gebrochen werden kann.

Yury Trutnev, russischer Minister für natürliche Ressourcen, gab heute bekannt, dass Russland bis zum Jahr 2010 über eine Milliarde US Dollar in eine Ausweitung der Goldproduktionskapazitäten stecken will. Während in diesem Jahr schätzungsweise 168 metrische Tonnen des gelben Metalls produziert werden, sollen es bis zum Jahr 2015 bereits 250 Tonnen sein.

Kupfer gibt aktuell um fast 3% nach, da China die Auktion von weiteren 20.000 Tonnen des gelben Metalls für morgen angekündigt hat.

Betrachtungszeitraum 22.11. Uhrzeit: 19:30 Uhr

Gruß Moya

Optionen

Die Erwartungen zur Reichweite des Erdöls werden neben dem geologischen auch im ökonomischen Zusammenhang gerne ventiliert. Kurzfristig jedoch dürfte die Frage, wer von den Anstrengungen zur ausreichenden Förderung von Öl profitieren wird, viel interessanter sein.

Den unlängst von der Internationalen Energie-Agentur (IEA) vorgelegten Ausblick, der bis ins Jahr 2030 reicht, umweht der Hauch von Radio Eriwan: Im Prinzip sei es kein Problem, die Weltwirtschaft auch im Jahr 2030 mit der ausreichenden Menge an Rohöl zu versorgen neben politischer Stabilität bedürfe es aber immenser Investitionen, hat die Organisation verlautbart.

In Zahlen: Die weltweite Förderung belief sich 2004 auf 3,85 Mrd. Tonnen. Die IEA rechnet im Schnitt mit 1,8 % Wachstum auf der Nachfrageseite, was im Jahr 2030 einen Bedarf von gut 6 Mrd. Tonnen ergibt. Um diese ungeheure Menge fördern zu können, hat die Agentur einen sofortigen Investitionsbedarf in Förder-Infrastruktur allein in den MENA-Ländern (Middle East North Africa) von jährlich 56 Mrd. US-$ errechnet. Das wäre mehr als das Doppelte dessen, was in den vergangenen Jahren jährlich aufgewendet wurde.

Viele Beobachter halten die von der IEA prognostizierten Zahlen zum Verbrauch aus zwei Gründen für zu optimistisch. 2004 wuchs der Ölverbrauch gemäß der Exxon-Studie Öldorado um 3,3 %, die Weltwirtschat lebte gleichsam von der Hand in den Zapfhahn, und eine Abschwächung sei derzeit nicht zu beobachten. Bedarfe von eher 7 oder gar 8 Mrd. Tonnen seien um 2030 zu erwarten. Dementsprechend müsse noch mehr in die Infrastruktur investiert werden.

Zweitens halten es viele Wissenschaftler unter anderem wegen des „Peak-Oil“-Phänomens für wahrscheinlich, daß die Förderung gar nicht mehr bis auf Mengen von 6 Mrd. Tonnen jährlich gesteigert werden kann. Sollte sich bewahrheiten, daß der Scheitelpunkt der Welt-Ölförderung vor 2030 erreicht wird, bedürfte es zusätzlicher Anstrengungen, die Förderung auf möglichst hohem Niveau zu halten.

Zu den beliebtesten Gleichnissen der Börsianer gehört die Begebenheit, der zufolge die Ausrüster der Goldschürfer immer den besseren Schnitt machen als die Goldschürfer selber. Nun gehören die Ölkonzerne seit Jahrzehnten zu den profitabelsten Unternehmen dieses unseres Planeten. Doch es mehren sich die Zeichen, daß die Gewinne nicht nur durch glänzende Geschäfte, sondern auch durch Unterlassung hinreichender Investitionen in die Höhe geschraubt wurden. So gesehen könnten Anleger, die an das Marktsegment glauben, durchaus an gewisse Umschichtungen in Explorations- und einschlägige Dienstleistungsunternehmen denken oder auch daran, in diesem Zweig der Ölindustrie ein Engagement zu beginnen. Die unbestreitbar steigende Nachfrage läßt vermuten, daß die Preise der Anbieter kaum unter Druck kommen können auch auf einem nur 56 Mrd. US-$-schweren Markt wird es jede Menge Gewinner geben.

(goingpublic.de)Stefan Preuß

Gruß Moya

Optionen

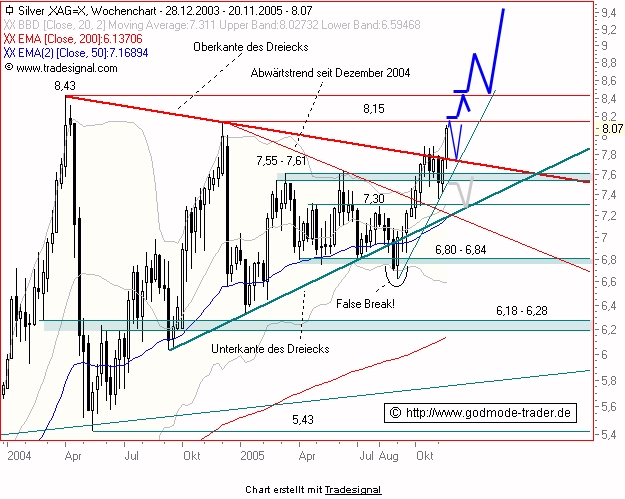

SILBER: 8,09 $ pro Feinunze

Aktueller Wochenchart (log) seit 28.12.2003 (1 Kerze = 1 Woche)

Diagnose: Im Dezember 2001 markierte SILBER bei 4,04 $ ein Mehrjahrestief und startete eine moderate Aufwärtsbewegung, welche im November 2003 in eine dynamischen Rallye überging. Seit dem Zwischenhoch im April 2004 bei 8,43 $ korrigiert SILBER volatil in einem riesigen symmetrischen, leicht steigenden Dreieck als bullische Korrekturformation. Ende August brach das Edelmetall die Unterkante des Dreiecks, machte diesen Ausbruch! jedoch unmittelbar wieder rückgängig. Der so entstandene Fehlausbruch (sog. "False Break") lockte die Bullen und führte zu der erwarteten starken Reaktion in die Gegenrichtung. Dabei wurde Anfang Oktober der Abwärtstrend seit Dezember 2004 nachhaltig nach oben überwunden und Mitte Oktober die Oberkante des Dreiecks erreicht, woraufhin eine mehrwöchige Korrektur folgte.

Prognose: Diese Woche bricht SILBER deutlich über die Oberkante des übergeordneten bullischen Dreiecks bei 7,78 $ aus. Hat dieser Ausbruch auf Wochenschlussbasis Bestand, wird ein langfristiges Kaufsignal generiert. Gelingt anschließend das Überwinden des Hochs aus 2004 bei 8,43 $ sollte sich die Aufwärtsbewegung beschleunigen. Erstes langfristiges Ziel wäre der Horizontalwiderstand bei 10,80 $. Zuvor sollte es jedoch nochmals zu einer Zwischenkorrektur als Rücksetzer (sog. "Pullback") an das Ausbruchslevel (Oberkante des Dreiecks) kommen. Darunter neutralisiert sich das bullische S! zenario kurzfristig, wird aber erst bei einem Wochenschluss unterhalb des Unterstützungsbereich bei 7,55 - 7,61 $ neutralisiert. Abgaben in den Bereich bei 7,30 $ wären dann die Folge.

Gruß Moya

Optionen

Ölpreis Brent mit Korrekturziel 48,32-50,00 $

Charttechnisch covern wir auf Godmode-Trader.de in der deutschen/europäischen Trackbox den Brent Crude Oil Future, der in London an der IPE gehandelt wird, und in der US Trackbox den Light Sweet Crude Oil Future, der in den USA an der Nymex gehandelt wird. Tendenziell laufen die verschiedenen Crude Oil Sorten synchron. Die Auswertung lässt Rückschlüsse beispielsweise auf bevorstehende Preisentwicklungen von Heizöl oder Benzin zu. Die richtungweisenden, maßgeblichen Parameter in der Darstellung und Bestimmung des Ölpreises sind a) Brent Crude Oil Future (IPE), b) Light Sweet Crude Oil Future (NYMEX - USA), c) West Texas Intermediate (WTI - USA - maßgebliche US amerikanische Crude Oil Variante), d) OPEC Oil Basket Price (Durchschnittspreis diverser Crude Oil Sorten der einzelnen OPEC Mitgliedsstaaten). Der Brent Crude Oil Future bildet die Wertentwicklung von 1000 Fässern Nordseeöl ab. Obwohl Brent Crude Oil ein deutlich geringeres Handelsvolumen hat als andere Crude Oil Sorten, wird Brent Oil weltweit als die übergeordnete Benchmark verwendet.

Rohölpreis der Nordseesorte Brent: 52,14 $ (Endloskontraktdarstellung)

Aktueller Wochenchart (log) seit 15.06.2003 (1 Kerze = 1 Woche)

-

Diagnose: In der charttechnischen Analyse vom 26.08.05 konnten wir das Bewegungshoch bei 68,00-70,00 $ als solches identifizieren. Als Mindest-Korrekturziel wurde die Marke von 56,72 $ angegeben. Als Maximal-Korrekturziel wurden 50,79 $ angegeben. Seit 2 Wochen notiert Brent Öl im Bereich einer Unterstützung bei 52,47 $. Mit dieser Analyse nehmen wir eine Justierung der bisher getätigten Korrekturziele vor. Die Korrektur wird voraussichtlich weiter verlaufen als 50,00 $. Seit Dezember 1998 befindet sich Brent Öl in einer übergeordneten Aufwärtsbewegung. Seit November 2001 liegt eine klar definierte intakte Aufwärtstrendlinie vor, die aktuell bei 41,30 $ verläuft. Der Aufwärtstrend wäre also auch dann noch intakt, wenn das schwarze Gold bis in den 41,00er $ Bereich fallen würde. Innerhalb der übergeordneten Aufwärtsbewegung hat sich seit Juli 2005 eine bärische SKS Trendwendeformation ausgebildet. Durch den Bruch der 65,72er $ Marke wurde sie ausgelöst. Das charttechnische Kursziel, das sich aus ihr ableiten läßt, liegt im 46,00er $ Bereich. Die 52,47er $ Marke stellt eine starke Kreuzunterstützung dar; sie definiert sich über eine nach unten projezierte mittelfristige Aufwärtstrendlinie und eine horizontale Trendlinie. Ihr Bruch bedeutet einen Folge-Kursverfall bis 48,32 $, wo eine weitere Kreuzunterstützung liegt. Zu nennen, ist ein horizontale Unterstützung bei 44,57 $, in deren Bereich Brent Öl für uns ein mehrwöchiges "Must Trading Buy" wäre.

Optionen

Rohstoffexperte Hubert Roos rechnet mit weiter anziehenden Kursen bei Gold und Silber. Im Interview mit DER AKTIONÄR erläutert er seine Gründe.

DER AKTIONÄR: Herr Roos, die Preise für Gold und Silber konnten in den vergangenen Monaten schon gut zulegen. Ist das jetzt der Start zu einer breit angelegten Edelmetallrallye? Oder ist es schon zu spät für einen Einstieg?

Hubert Roos: Im Gegensatz zu Silber konnte Gold sein Hoch aus dem Jahr 2004 vor kurzem überbieten. Silber notiert immer noch deutlich unter seinen Top-Markierungen des vergangenen Jahres, aber aufgrund sehr positiver Nachrichten sollte es nicht mehr allzu lange dauern, bis auch Silber neue Höchststände erreichen wird. Beide Edelmetalle haben in dem vor rund vier Jahren gestarteten Hausse-Zyklus noch einige gute Jahre vor sich, so dass der Zeitpunkt für einen Einstieg keineswegs verpasst ist. Erst jetzt beginnen die Investoren auf breiterer Basis einzusteigen und solange mehr als 90 Prozent der Anleger noch keine physischen Edelmetalle und keine Gold- und Silberaktien gekauft haben, gibt es noch reichlich Potenzial für Kurssteigerungen bei den Metallen und den entsprechenden Papieren.

Welchem Metall trauen Sie mehr Potenzial zu, Gold oder Silber?

Im Jahr 2004 konnte sich Silber besser entwickeln als Gold. Während der Goldpreis um etwa sechs Prozent zulegte, stieg Silber im gleichen Zeitraum um mehr als 15 Prozent. Im Jahr 2005 blieb das weiße Metall deutlich hinter den Erwartungen zurück und konnte keine neuen Höchststände erreichen. Dennoch sehe ich einige Faktoren, die Silber auf mittlere Sicht zu einem interessanteren Investment machen als Gold.

Was sind die Einflussgrößen, die dem Silberpreis Potenzial verleihen?

Der wichtigste Faktor ist die Tatsache, dass die Nachfrage für Silber seit gut 15 Jahren deutlich größer ist als das Angebot. Dieser Trend wird für die nächsten Jahre weiter andauern. Ein weiterer Punkt, der nicht ganz so bekannt, dafür aber um so bedeutender ist, ist die Situation im Investment-Bereich: Für Anlagezwecke steht weitaus weniger Silber als Gold zur Verfügung. Gold wird von vielen Regierungen als Reserve-Währung gehalten, staatliche Silberbestände sind praktisch nicht vorhanden. Die Vereinigten Staaten von Amerika hatten einmal zwei Milliarden Unzen an Silbervorräten - heute sind diese aufgebraucht und die USA müssen das Silber für ihre Münzprägungen am freien Markt einkaufen! Man muss sich einmal vorstellen, dass sich der gesamte physische Silbermarkt auf rund acht Milliarden Dollar beläuft - das entspricht dem Börsenwert eines mittleren Dax-Unternehmens. Sollten einige potente Investoren größeres Interesse an dem physischen Metall zeigen, würde der Kurs durch die Decke gehen.

Nicht umsonst läuft die Silver Users Association, die Vereinigung der amerikanischen Silberverarbeiter, der beispielsweise Kodak und Dupont angehören, Sturm gegen einen von Barclays Global Investors geplanten Silber-Fonds. Hintergrund: Der weltgrößte Vermögensverwalter hat bei der amerikanischen Aufsichtsbehörde Antrag auf Genehmigung für einen Silber-Fonds eingereicht, bei dem für jeden investierten Dollar die entsprechende Menge an Silber hinterlegt wird. Einen solchen Fonds gibt es bereits für Gold.

Hier wurden in kurzer Zeit 3,4 Milliarden Dollar eingesammelt und in dem Edelmetall investiert. Der Verband der Silber Users fürchtet nun, dass der Barclays-Fonds zu viel Investment-Nachfrage erzeugen würde und dadurch das Silber für die industriellen Anwendungen der Verbandsmitglieder zu teuer würde, weil Versorgungsengpässe entstehen könnten.

Was sind die treibenden Faktoren der Goldrallye?

Der Goldpreis wird mittlerweile sehr stark von der privaten Nachfrage nach physischem Gold getrieben. Der Finanzmarkt hat neue Produkte auf Gold entwickelt wie beispielsweise börsengehandelte Fonds, die den Investoren den Einstieg in das Metall erheblich erleichtern, weil es keine Lagerprobleme und keine hohen Transaktionskosten gibt. Die Nachfrage wiederum steigt mit jeder neuen Inflationsmeldung oder mit Schlagzeilen wie "Der Staat ist pleite". Das Vertrauen der Menschen in die Finanzpolitik nimmt immer mehr ab und daher suchen immer mehr Anleger Zuflucht in Gold.

Wo sehen Sie den fairen Preis für Gold, wo für Silber?

Wenn man berücksichtigt, wie stark der Kaufkraftverlust des Dollars und anderer Währungen in den letzten 25 Jahren war, dann müssten Gold und Silber heute um einiges höher bewertet sein. Ich könnte mir vorstellen, dass Gold innerhalb der nächsten zwei bis drei Jahre wieder in die Regionen aufsteigt, wo es 1979 war, also bei 700 bis 800 Dollar. Für Silber bin ich insgesamt noch optimistischer. Aufgrund der speziellen Angebots- und Nachfragesituation rechne ich damit, dass sich der Preis schon innerhalb von ein bis zwei Jahren verdoppeln könnte.

Herr Roos, vielen Dank für das Gespräch.

Artikel aus DER AKTIONÄR (47/05).

www.deraktionaer.de

Optionen

"Gelingt anschließend das Überwinden des Hochs aus 2004 bei 8,43 $ sollte sich die Aufwärtsbewegung beschleunigen. Erstes langfristiges Ziel wäre der Horizontalwiderstand bei 10,80 $. Zuvor sollte es jedoch nochmals zu einer Zwischenkorrektur als Rücksetzer (sog. "Pullback") an das Ausbruchslevel (Oberkante des Dreiecks) kommen."

Zitat aus:

17.11.2005 - 19:02

"SILBER aktiviert langfristigen BUY Trigger"

(©GodmodeTrader - http://www.godmode-trader.de/)

Die 8,43 $ wurden zwar überwunden, allerdings ohne wirkliche Korrektur vorher. Beschleunigt sich also nun der Aufwärtstrend oder kommt zunächst eine Korrektur?

Danke schon mal für eure/Ihre Einschätzungen!

Gruß,

Bleck

Optionen

SILBER - Extreme Ausbruchsbewegung

SILBER: 8,52 $ pro Feinunze

Aktueller Wochenchart (log) seit 07.03.2004 (1 Kerze = 1 Woche)

Kurz-Kommentierung: Nach dem Ausbruch über die Oberkante des übergeordneten bullischen Dreiecks bei 7,78 $ Mitte November entwickelte SILBER enorme Aufwärtsdynamik und schießt direkt über die Widerstandsmarken bei 8,15 und 8,43 $ hinaus. Dabei wurde kein Pullback an die Ausbruchsmarken vollzogen, weshalb eine Korrektur nun um so wahrscheinlicher wird. Kurzfristiges Ziel der Rallye ist zunächst der Bereich um 8,75 $. Spätestes dort sollte der Rücksetzer bis 8,43 und evtl. sogar 8,15 $ beginnen. Anschließend sollte das Edelmetall weiter anziehen, wobei 9,28 $ und 9,60 $ die nächsten Etappenziele sind. Das mittel- bis langfristige Ziel wäre der Horizontalwiderstand bei 10,80 $. Unter die gebrochene Oberkante des Dreiecks bei 7,75 $ sollte SILBER nun nicht mehr zurückfallen, um das mittelfristig bullische Szenario nicht zu gefährden.

Optionen

Das Basismetall Kupfer galt schon immer als ein präzises Inflationsbarometer („Dr. Copper“). Nicht umsonst hat sich der Kupferpreis seit 2003 verdreifacht; die derzeitige Bewegung gleicht einer Blow-Off-Phase. In der Vergangenheit hat Kupfer mehrere solcher Blow-Off-Phasen erlebt, keine war jedoch so stark wie die aktuelle.

Die derzeitige Situation erinnert an die Mitte der 70er Jahre. Damals stieg Kupfer ebenfalls stark an. Der Blow-Off fand zeitlich etwa ein halbes Jahr vor dem Peak der Inflationsrate statt.

Die Inflationsrate stieg deshalb weiter, weil sich die Zweitrundeneffekte bemerkbar machten. Bei Gütern des täglichen Bedarfs zwängte sich die Teuerung jetzt ebenfalls durch. Ein Gut des täglichen Bedarfs ist Zucker. Der nächste Chart zeigt deutlich, dass Zucker erst ein halbes Jahr nach dem Höhepunkt der Inflation toppte.

Dieser Logik folgend dürfte Kupfer dem Ende seiner Aufwärtsbewegung bereits sehr viel näher sein als Zucker, das sich gerade erst anschickt, aus einer längerfristigen Bodenformation nach oben auszubrechen.

Gruß Moya

Optionen

Die Bildchen sind nett, aber wie sind sie zu verstehen ?

Wenn der Kupferpreis abschmiert, wird die Inflation hochschiessen und kurz darauf

wird der Zuckerpreis hochgehen.

Aber was passiert, wenn der Kupferpreis weiter steigt ?

Kommt dann der Inflationsanstieg nicht und mein Zuckerzertifikat ist für die Katz ?

Optionen

Öl: Die klammheimliche Verschärfung der Situation

Energie: Die ausgedehnte Konsolidierung setzte sich in der letzten Woche bei Rohöl fort. Heizöl war dabei technisch stärker angeschlagen, nachdem wichtige Unterstützungen in der letzten Woche unterschritten wurden. Nicht ohne Grund: Der Winteranfang in den USA ist mild und die Heizölnachfrage schwach. Das durch das warme Klima „gewonnene“ Zeitfenster, bis es zum Jahreswechsel richtig kalt werden sollte, wird nun von den Raffinerien genutzt, um längst überfällige Wartungsarbeiten durchzuführen. Sie sind so lange verschoben worden, das nun die Ausfallzeiten deutlich länger sind, als sonst. Reichten für normale Wartungsarbeiten im Sommer noch wenige Tage, wurde nun eine Raffinerie für mehrere Wochen geschlossen. Weitere werden wahrscheinlich folgen.

Ein Feuer in einer Raffinerie in Virginia richtete in der letzten Woche zudem so großen Schaden an, dass sie voraussichtlich ebenfalls für mehrere Wochen ausfallen wird. Hinzu kommen die Raffinerien, die nach den Hurrikans im Herbst immer noch nicht betriebsbereit sind. Die Aussicht auf eine steigende Heizöl- und Erdgasnachfrage über die nächsten Wochen und ein gleichzeitiger Rückgang bei der zur Verfügung stehenden Raffineriekapazität könnte die Ölpreise bald wieder nach oben drehen lassen. Die Tatsache, dass nun vereinzelt wieder Forderungen nach einer Senkung der OPEC-Fördermengen laut werden und dass die Bestände für Destillate, zu denen auch Heizöl zählt, unter dem Vorjahr liegen, sprechen ebenfalls für eine baldige Aufwärtsbewegung. Bis sich das Szenario einer Angebotsverknappung bei Erdgas und Heizöl jedoch nicht verdichtet, kann die Konsolidierung noch weiter andauern.

Gruß Moya

Optionen

Gold: 507,75 $ pro Feinunze

Aktueller Tageschart (log) seit 09.05.2005 (1 Kerze = 1 Tag)

Diagnose/Prognose: GOLD befindet sich unverändert in einer langfristigen Aufwärtsbewegung. Am 16.11 durchbrach das Edelmetall eine wichtige Pullbacklinie und erreichte wenige Tage später das wichtige Ziel bei 502,97$. Dort hielt sich das Edelmetall aber nur kurz auf und brach gestern mit einer langen weißen Kerze darüber aus. Prinzipiell ist damit der Weg zur Fortsetzung des langfristigen Aufwärtstrends frei. Die Ziele liegen bei 577,30$, 711,00$ und 850,00$. Im kurzfristigen Rahmen muss aufgrund einer massiv überkauften Situation aber eine Konsolidierung eingeplant werden. Im Extremfall wäre dabei ein Rückfall an die überwundene Pullbacklinie zu erwarten. Diese steigende Trendlinie liegt heute bei 484,38$. Verkaufssignale, die eine solche Bewegung einleiten könnten, liegen noch nicht vor. Ein Rückfall unter 502,97$ auf Tagesschlusskursbasis wäre ein solches.

Optionen

Charttechnisch covern wir auf Godmode-Trader.de in der deutschen/europäischen Trackbox den Brent Crude Oil Future, der in London an der IPE gehandelt wird, und in der US Trackbox den Light Sweet Crude Oil Future, der in den USA an der Nymex gehandelt wird. Tendenziell laufen die verschiedenen Crude Oil Sorten synchron. Die Auswertung lässt Rückschlüsse beispielsweise auf bevorstehende Preisentwicklungen von Heizöl oder Benzin zu. Die richtungweisenden, maßgeblichen Parameter in der Darstellung und Bestimmung des Ölpreises sind a) Brent Crude Oil Future (IPE), b) Light Sweet Crude Oil Future (NYMEX - USA), c) West Texas Intermediate (WTI - USA - maßgebliche US amerikanische Crude Oil Variante), d) OPEC Oil Basket Price (Durchschnittspreis diverser Crude Oil Sorten der einzelnen OPEC Mitgliedsstaaten). Der Brent Crude Oil Future bildet die Wertentwicklung von 1000 Fässern Nordseeöl ab. Obwohl Brent Crude Oil ein deutlich geringeres Handelsvolumen hat als andere Crude Oil Sorten, wird Brent Oil weltweit als die übergeordnete Benchmark verwendet.

Rohölpreis der Nordseesorte Brent: 54,08 $ (Endloskontraktdarstellung)

Aktueller Tageschart (log) seit 10.05.2005 (1 Kerze = 1 Tag)

Kurz-Kommentierung: Brent gerät nach der Erholung der Vortage heute wieder unter Druck. Auf der Unterkante des mittelfristigen Abwärtstrendkanals konnte der Ölpreis in der Vorwoche nach oben abprallen und sich deutlich erholen. Der Ausbruch über die exp.GDL 200 (rot) bei 55,10 $ wird intraday wieder verkauft. Es deutet sich damit nochmals ein Rückfall an, der zu einem weiteren Test der aktuell bei 50,30 $ liegenden Trendkanal-Unterkante führen kann. Hier nähert sich Brent dann auch einer bei 48,35 $ liegenden wichtigen Unterstützung. Gelingt noch ein Ausbruch über 55,10 $ auf Schlussbasis, bietet sich weiteres Erholungspotenzial bis 56,72 $.

Optionen

| ||||||

Optionen

|

Chartanalyse des Aluminium - Index Der Aluminium Preis befand in einem langfristigen intakten Aufwärtstrend. Aus diesem ist er mit einem Kurssturz signifikant nach unten ausgebrochen. Seitdem verläuft der Kurs in einer Aufwärtsbewegung parallel zum vorherigen Aufwärtstrendkanal. Das Chartbild hat sich dadurch weiter deutlich verbessert, denn die durch den Ausbruch entstandene Gefahr einer Trendumkehr ist somit abgewendet. Mit der deutlichen Aufwärtsbewegung der letzten Wochen kann sich der Aluminium Preis aber in eine Übertreibungsphase hineinbewegen, bei der dann mit Kursrückschlägen zu rechnen ist. Deswegen sollten die Positionen auf einen steigenden Aluminium Preis nur unter Beachtung der Indikatorenanalyse aufgebaut werden, da hierbei auch die Übertreibungsphasen berücksichtigt werden.

Technische Indikatorenanalyse des Aluminium-Index

|

Optionen

Silber verteuerte sich in der vergangenen Woche weiter und bestätigte damit den wichtigen Bruch des ehemaligen Widerstandes bei 8,46 US-Dollar/Unze. Aktuell steht der Preis bei 8,99 Dollar/Unze. Obwohl der Markt ziemlich überkauft und damit korrekturanfällig aussieht, ist der Zeitpunkt einer solchen Korrektur völlig unklar. In der Vergangenheit folgte meist auf 4 bis 6 Monate des Anstiegs eine Korrektur und Marktbereinigung. Aktuell befinden wir uns im 4. Monat, der aktuellen Aufwärtsbewegung seit dem August. So ist es gut möglich, dass der Silberpreis bis Ende Jahr weiter steigt und dass sich diese Aufwärtsbewegung weiter beschleunigt. In diesem Falle sind zweistellige Kurse auf Jahresende durchaus denkbar.

Eine allfällig einsetzende Korrektur kann bis zu einem Silberpreis von 8,13 Dollar/Unze, darunter bis zirka 7,65 Dollar/Unze gehen. Bis zu dieser Unterstützung dürfte man sie kurstechnisch als Pullback auf das Ausbruchsniveau vom Oktober auffassen. Wird diese Unterstützung auf Schlusskurs-Basis signifikant unterschritten, steht eine ausgedehnte Korrektur an. Wie schon erwähnt ist eine Korrektur als gesunde Marktbereinigung innerhalb des Bullenmarkes zu verstehen, welcher dadurch intakt bleibt.

Gold: Nach dem Überschreiten der Marke von 500 Dollar/Unze letzte Woche hat sich der Goldpreisanstieg weiter beschleunigt und Gold ging am Freitag bei 526,30 Dollar/Unze aus dem Handel. Die Überlegungen bezüglich einer möglicherweise anstehenden Korrektur im Silbermarkt gelten grundsätzlich auch für den Goldmarkt; zumal Gold momentan wieder sehr stark in den Medien ist und selbst Bullion-Banken wie Goldmann Sachs, welche vor kurzem noch eher pessimistisch für den Goldpreis waren, plötzlich stark steigende Goldpreise propagieren.

An dieser Stelle gibt es allerdings einige bemerkenswerte Feststellungen zu machen. Zunächst einmal scheint aktuell die physische Nachfrage trotz der hohen Preise ziemlich groß zu sein. Einerseits dürften sich große Investoren mit Gold gegen ein drohendes Inflationsszenario absichern. Insbesondere japanische Investoren sollen jüngst als größere Käufer am Markt aufgetreten sein, doch auch so genannte „Petrodollars“ sollen zur Diversifikation in Gold angelegt worden sein. Andererseits könnten auch gewisse Zentralbanken schon auf der Käuferseite aufgetreten sein; so gab vor kurzer Zeit die russische Zentralbank bekannt, dass sie ihre Goldreserven aufstocken wollten. Gerüchteweise sollen auch die Zentralbanken Argentiniens und anderer südamerikanischer Länder wieder auf der Käuferseite aufgetreten sein. Dazu passt auch die gerade erschienene Meldung, dass die Goldimporte nach Dubai nächstes Jahr von aktuell 530t auf 650t ansteigen sollen. Der nächste Widerstand für den Goldpreis dürfte bei zirka 565 Dollar/Unze warten. Im Falle einer Korrektur liegen Unterstützungen bei 505, 485 und 455 USD/Unze.

Platin: Der Platinpreis näherte sich in der vergangenen Woche weiter der „magischen“ Marke von 1000 Dollar/Unze an und ging bei 995 Dollar/Unze aus dem Markt. Wir glauben mittelfristig nicht an nachhaltig vierstellige Unzenpreise, wenn solche auch kurzfristig ohne Zweifel zu erwarten sind.

Palladium: Die von uns in den Vorwochen immer wieder betonte Aufwärtsentwicklung bei den Palladiumkursen hielt auch in der vergangenen Woche an und beschleunigte sich weiter. Am Freitag ging Palladium bei 284 Dollar/Unze aus dem Handel. Im Visier ist jetzt klar die Marke von 315 Dollar/Unze. Wir gehen davon aus, dass diese bald erreicht wird. Die nächste stärkere Unterstützung liegt bei 252 Dollar/Unze. Wir sehen beim Palladium auch langfristig ein deutlich größeres Potential als beim Platin. Gruß Moya

Thread abonnieren

Thread abonnieren