Top-Foren

|

|

|

|

|---|---|---|

| Gesamt | 83 | 1657 |

| Börse | 29 | 968 |

| Talk | 48 | 517 |

| Blockchain | 7 | 193 |

| Hot-Stocks | 6 | 172 |

| Devisen | 7 | 49 |

► Rohstoff-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Der Weltmarktpreis für Kupfer stieg indessen weiter an.

"Ursache ist die Angst vor einer Verknappung von Kupfererzen, nachdem mehr als 2000 Gewerkschaftsmitglieder und Arbeiter in der chilenischen Kupfermine Escondida auf die Barikaden stiegen", so Jochen Stanzl, Chefredakteur des Rohstoff-Report.

Die Escondida-Mine produziert 1/12 des weltweiten Kupfererzes, während des Streiks wird die Produktion der Mine bei 40% des Normalmaßes liegen. Der Streik könnte sich hinziehen, obwohl die chilenische Regierung sowie der Minenbetreiber BHP Billiton zu Zugeständnissen bereit sind. Diese sind den Gewerkschaften jedoch nicht genug. BHP bietet den Arbeitern einen Dreijahresvertrag, eine 3%ige Gehaltserhöhung und einen Jahresbonus von 15,000 Dollar an. Die Gewerkschaften fordern eine 13%ige Gehaltserhöhung und einen Bonus von 30,000 Dollar.

Schlechte Voraussetzungen für das verbleibende Jahr: Zahlreiche Tarifverträge werden im zweiten Halbjahr in der Kupferindustrie auslaufen und müssen neu verhandelt werden. Aufgrund der hohen Gewinne der Minenkonzerne steigen auch die Ansprüche der Minenarbeiter, die an den Profiten beteiligt werden wollen. Im September beginnen die Tarifverhandlungen in der kanadischen Kupfererzmine Highland Valley Copper, gefolgt von mehreren Kupferminen der Codelco in Chile im Spätjahr. Grupo Mexico, die Muttergesellschaft der US-amerikanischen Kupfermine Asarco, erlebte bereits einen großen Streik im Juli.

Der Kupferpreis bricht aktuell aus einem symmetrischen Dreieck nach oben aus. Ein wichtiger Widerstand ist im Bereich von 8225 Dollar pro Tonne zu finden. Hier könnte die Aufwärtsbewegung zunächst anhalten.

Quelle: Rohstoff-Report

Gruß Moya

Optionen

Nähert sich der Super-Zyklus seinem Ende?

Der Ölpreis befindet sich einer reifen Phase seines Zyklus. Während wir noch im Januar eine sehr positive Einschätzung für den Ölpreis in unserer Jahresprognose abgegeben haben, ändern wir nun unsere Ausrichtung auf bestenfalls "neutral". Warum? Ich habe Ihnen ein paar Gründe für unseren Ausblick mitgebracht...

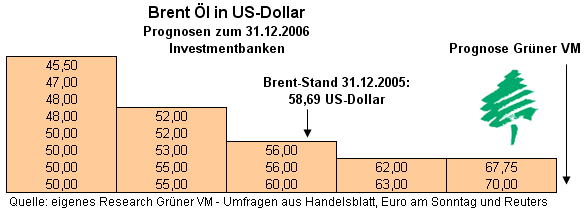

Was sagten die Investmentbanken? - Was sagten wir?

Verfolgt man die Kommentare in den Medien in diesen Tagen, dann gewinnt man den Eindruck, dass alle Investmentbanken diesen erneuten Anstieg bei den Ölpreisen vorausgesagt hätten. Das Gegenteil ist jedoch richtig: Wie in 2005 auch, ist die Mehrheit der befragten Investmentbanken zum Jahresanfang eher von fallenden Notierungen ausgegangen. Die nachfolgende Übersicht ist ein Auszug aus meiner Jahresprognose vom Januar. Kurse über 70 USD sah keine einzige Investmentbank voraus. Wir setzten unsere Prognose folgerichtig an den "rechten Rand" der Einschätzung und liegen damit bisher recht gut.

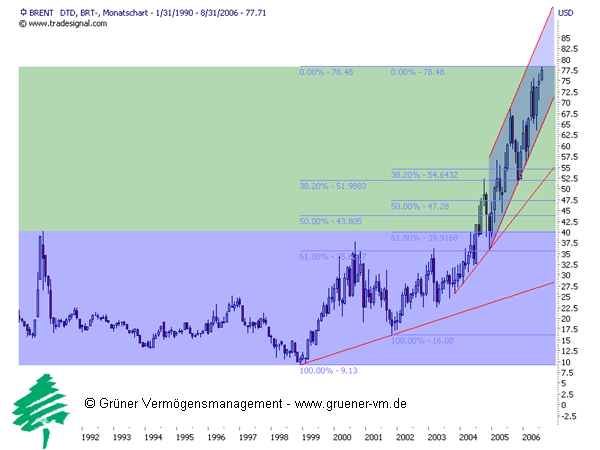

Brent Öl - Tageschart

Im Tageschart hat sich ein großer Bearkeil gebildet. Der Ölpreis ist jetzt an der oberen Begrenzung angekommen. Das jüngste Hoch wurde von vielen Indikatoren nicht mehr bestätigt. Es hat sich eine negative Divergenz gebildet. Der Ölpreis ist jedoch parallel eines der bestimmenden Themen der aktuellen Wirtschaftspresse. Das sollte Sie zur Vorsicht mahnen.

Brent Öl - Monatschart

Im Monatschart hat sich eine regelrechte Fahnenstange gebildet. "Es sei nur eine Frage der Zeit, bis der Ölpreis im Rahmen der aktuellen geopolitischen Unsicherheiten die Marke von 100 USD erreicht" lesen und hören wir sehr oft in diesen Tagen. Raum für positive Überraschungen bleibt an dieser Stelle kaum übrig. Fast alle Investoren gehen von weiter anziehenden Notierungen aus. Die Fahnenstange im Chart wird ignoriert. Der Aufwärtstrend ist zu steil, um lange Bestand zu haben. Die technische Mindestkorrektur würde einen Rückgang bis in den Bereich unter 55 USD bedeuten.

Fazit

Der Ölpreis hat alle Voraussetzungen für ein belastbares Hoch erfüllt: Das Sentiment ist eindeutig - und wohl übertrieben - bullish für Öl. Es haben sich viele negative Divergenzen gebildet. Die Medien haben den Ölpreis in ihren Titelgeschichten. Das saisonale Muster nähert sich einem zyklischen Hochpunkt. An dieser Stelle auf einen weiteren Anstieg zu setzen, halte ich für sehr gewagt und außerordentlich riskant. Das Chance-Risiko-Verhältnis ist ungünstig.

Gruß Moya

Optionen

Der Öl-Chart

von Jochen Steffens

Hier einmal der Chart des Öl-Aufwärtstrends der Nordseesorte Brent:

Sie sehen der Aufwärtstrend ist noch vollkommen intakt. Öl hat im Moment noch Platz bis 84 oder sogar 85 Dollar. Wenn man aber genauer hinsieht, erkennt man, dass der letzte Anstieg schon etwas zäh gelaufen ist. Ich würde also nicht mehr auf die 84 Dollar setzen, aber auch jetzt noch nicht short gehen. Sollte der Ölpreis ins Fallen geraten, bevor die obere Linie erreicht wird, dann ist ein Bruch des Trends wahrscheinlich. Dazu aber dann mehr, wenn sich dies abzeichnet.

Ein auf 85 Dollar steigender Ölpreis könnte die Märkte jedoch noch etwas ausbremsen, das muss bedacht werden.

Gruß Moya

Optionen

Diese Kursrisiken muss man bei einem solchen Investment aber einkalkulieren, wenn man an die zukünftigen Chancen denkt: Silber ist schließlich noch weit von seinem alten Hoch entfernt. Da bin ich auch bereit, 10-20% Minus in Kauf zu nehmen, wenn da mehrere 100% Plus schlussendlich winken!

Optionen

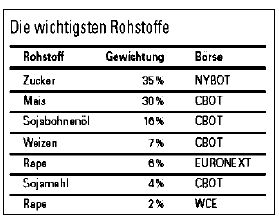

Biokraftstoffe wie Ethanol können zum Treibstoff des 21. Jahrhunderts werden!

Der Grund: Dauerhaft hohe Ölpreise zwingen alle Länder, alternative Energieträger zu erschließen. Als Benzinzusatz soll Ethanol helfen, den weltgrößten Benzinkonsumenten Amerika auf dem Weg zu einer unabhängigen Energieversorgung voranzubringen und sogar Treibhausgasemissionen zu reduzieren. Der Energy Policy Act der USA aus dem Jahr 2005 legt einen Zeitrahmen fest, der in den Jahren von 2006 bis 2012 eine erhöhte Ethanolabnahme durch Raffinerien um 700 Millionen Gallonen pro Jahr vorschreibt, wonach der Verbrauch 7,5 Milliarden Gallonen pro Jahr erreicht haben wird. Der weltgrößte Zuckerproduzent Brasilien deckt schon heute 30 Prozent seines Treibstoffbedarfs durch Ethanol. Rund um den Globus wurden 2005 rund 9,6 Millionen Gallonen Ethanol produziert. Die Agrarexperten von F.O. Licht rechnen bis 2010 mit einem Anstieg auf 15,9 Gallonen. Das zweite große Thema in diesem Zusammenhang ist Biodiesel, das vor allem aus Soja-, Raps- und Palmöl gewonnen wird.

Das Biofuel TR Index-Zertifikat vereint die acht wichtigsten Futures für den Biokraftstoffsektor! Die Gewichtung der Rohstoffe basiert auf der Bedeutung bei der Produktion von Ethanol und Biodiesel und berücksichtigt gleichzeitig die Liquidität der jeweiligen Terminkontrakte. Daher sind Zucker mit 35 Prozent und Mais mit 30 Prozent am stärksten gewichtet. Hinzu kommen Sojabohnenöl, Weizen, Raps und Sojamehl. Die Geld/Briefspanne beträgt noch erträgliche 1,5 Prozent. Hinzu kommt eine Manag! ementgebühr von jährlich 1,2 Prozent. Das BIOFUEL-ZERTIFIKAT ist, wie bei ABN Amro üblich, als laufzeitloses Produkt gestrickt. Unsere Meinung: Packen Sie sich diesen Öko-Tiger ins Depot, langfristig sollten hier gute Gewinne möglich sein (Kurs aktuell 74,40 Euro, WKN ABN 7B3)!

Gruß Moya

Optionen

Keine Frage, das schwarze Gold hat eine beeindruckende Karriere hinter sich. In weniger als sieben Jahren ist es aus dem einstelligen Bereich auf über 75 US-$ je Barrel geklettert.

Glaubt man den Statistiken, ist aktuell genug Öl verfügbar. Die Lagerbestände in den USA liegen über dem Vorjahr, während der Engpass bei den Raffinerien liegt. Zudem steht die Hurrikansaison bevor, die für unangenehme Überraschungen sorgen kann. Die meisten Raffinerien liegen im gefährdeten Einzugsgebiet.

Es drohen weitere Gefahren. Nicht nur der Nahe Osten ist ein Pulverfass. Mitten unter uns in Europa konnten erst in letzter Minute Terroranschläge in England verhindert werden. Ich befürchte, weitere schreckliche Versuche werden folgen.

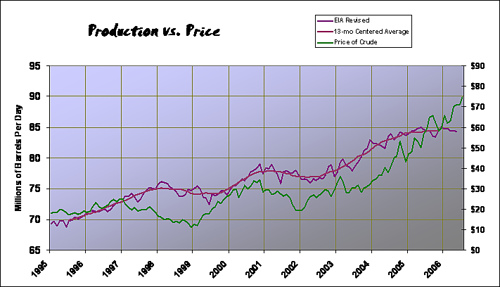

Normalerweise erhöhen Produzenten bei steigenden Preisen die Produktion. Die folgende Grafik vermittelt einen anderen Eindruck. Trotz neuer Ölhochs sinkt die Produktion (Quelle: OilCeo.blogspot).

Was läuft hier aus dem Ruder? Sprudeln die Quellen nicht mehr so üppig und zahlreich, um immer wieder auftretende Produktionsausfälle ausgleichen zu können? Wir spüren langsam den Peak Oil Effekt.

Natürlich darf die Nachfrageseite nicht vernachlässigt werden. Was wäre, wenn China mit dem Aufbau seiner strategischen Reserven beginnt? Zudem denkt die chinesische Regierung laut darüber nach, die Preiskontrollen für Mineralölprodukte zu lockern. Das könnte die Nachfrage nach dem schwarzen Gold zusätzlich anheizen.

Am Wochenanfang sorgte der britische Ölkonzern BP für Schlagzeilen. Aufgrund defekter Pipelines musste der Konzern die Produk tion auf seinem größten amerikanischen Ölfeld einstellen. Kurz zuvor hatte ich meine Abonnenten über eine kleine Ölspekulation auf Sicht weniger Wochen informiert. Bei der Wochenendanalyse sahen einige Spezialwerte einfach zu verführerisch aus. Am Montag sackten die Ölpreise nach einem kurzen Sprung wieder ab und Öl schaffte es auf die Titelseiten. Das ist sentimenttechnisch leider kein positives Zeichen. Die bescheidenen Reaktionen auf die „guten Nachrichten“ sind ein Wermutstropfen auf die Ölmühlen. Auch die drohende US-Rezession (ich berichtete darüber) dürfte sich als Belastungsfaktor herausstellen.

Saisonal könnten wir noch eine Rallye bis in den September hinein sehen, bevor eine mittelfristige Korrektur einsetzt. Insofern ist eine Ölspekulation aktuell nur für Trader empfehlenswert.

Autor:Heiko Aschoff

Gruß Moya

Optionen

Börse Frankfurt-News: Silber und Palladium glänzen um die Wette

Marktbericht vom Handel mit Anlage- und Hebelprodukte

22. August. Die Edelmetalle Silber und Palladium weisen Anlegern den Weg in einem ansonsten eher richtungslosen Handel.

Rohstoffspezialistin Sandra Ebner von der Dekabank spricht von einem volatilen Silbermarkt. "Wir sehen keine großen fundamentalen Veränderungen, die die Preisbewegung erklären könnten. Kurzfristig stellt der Escondida-Streik in Chile eine gewisse Belastung dar, gleichzeitig ist die Nachfrage ungebrochen hoch. In der weltgrößten Kupfermine, in der auch Silber gefördert wird, streiken seit über drei Wochen die Arbeiter. Viele Anleger spielen noch immer die Rohstoffkarte", ergänzt Ebner. Diese kaufen heute ein Index-Zertifikat der ABN Amro auf die Feinunze Silber (WKN A0AB82).

Die Feinunze Silber kostet zur Mittagszeit im Londoner Handel etwa 12,30 US-Dollar und ist leicht im Minus.

Viel Phantasie stecke in einem weiteren Rohstoff, nämlich Palladium. "Die Entwicklung von Palladium hängt mit Platin zusammen. Platin wird in der Produktion von Katalysatoren eingesetzt und rege nachgefragt. Es ist aber so, dass Palladium verstärkt als Ersatz für Platin eingesetzt werden könnte. Danach sieht es im Moment zwar nicht aus, die Möglichkeit alleine reizt viele Anleger, die sich dann für ein Investment in Palladium entscheiden", erklärt Ebner. "In diesem Markt sind einige spekulative Anleger aktiv."

Auf den Einkaufslisten steht heute ein bullisher Knock-out-Schein auf das Edelmetall (WKN ABN20L). Die Stop-loss-Schwelle dieses endlos laufenden Papiers liegt bei 263 US-Dollar.

Eine Feinunze des Edelmetalls kostet aktuell rund 342 US-Dollar und ist ebenfalls leicht im Minus.

Anleger suchen den Trend

"Insgesamt ist im Moment keine klare Richtung zu erkennen", stöhnt ein Händler. Bei moderaten Umsätzen würden Anleger querbeet handeln, ohne sich auf eine Richtung festzulegen.

Sie trennen sich beispielsweise von diversen Anlageprodukten auf deutsche Bluechips. Sie verkaufen ein Discount-Zertifikat auf den Versorger RWE (WKN BNP78N). Der Anleger erhält das Zertifikat aktuell um rund 6,8 Prozent günstiger, die jährliche Seitwärtsrendite beträgt gut 9 Prozent. Ein Bonus-Zertifikat auf den Handelskonzern Metro wird ebenso verkauft (WKN DB6EAF). Dieses Papier bietet Anlegern einen Bonus von rund 16 Prozent, wenn der Basiswert bis zum Laufzeitende im Dezember 2009 die Barriere von 29 Euro nicht berührt oder unterschreitet. Die Aktie der Metro Group notiert zur Mittagszeit bei etwa 45,90 Euro.

Zuversichtlicher zeigen sich spekulativ orientierte Investoren für den deutschen Leitindex DAX®. Sie legen sich einen bullishen Call-Optionsschein ins Depot (WKN CZ1589). Außerdem wird ein bullisher Knock-out-Schein der Deutschen Bank rege, wenn auch ausgeglichen, gehandelt (WKN DB234H).

Der Leitindex DAX ist nach einem überraschend schwach ausgefallenen ZEW-Konjunkturindex leicht im Minus bei gut 5.780 Punkten.

© 22. August 2006/sl

Sie können die börsentägliche Börse Frankfurt News jetzt abonnieren. Wir schicken Ihnen die Meldungen vom Parkett per E-Mail, wenn Sie sich unter http://boerse-frankfurt.com anmelden.

Quelle: Deutsche Börse AG. Beachten Sie bitte weitere Informationen und unseren Disclaimer unter http://deutsche-boerse.com/privatanleger.

(Für den Inhalt der Kolumne ist allein Deutsche Börse AG verantwortlich. Die Beiträge sind keine Aufforderung zum Kauf und Verkauf von Wertpapieren oder anderen Vermögenswerten.)

AXC0094 2006-08-22/14:06

gruß michelb

Optionen

Der Goldpreis hatte Anfang Mai parallel zum Einbruch an den Aktienmärkten bei 725 Dollar ein wichtiges Hoch markiert. Das darauf folgende Korrekturtief liegt bei rund 570 Dollar. Aktuell liegt die Notierung etwas unterhalb des 38er Retracement bei rund 628. Dies ist ein bärisches Zeichen. Diese Hürde wurde in den vergangenen Tagen mehrfach angegangen, konnte aber nicht überwunden werden. Andererseits scheint aber auch das 23,6er Retracement unterhalb von 610 Support zu bieten, so dass sich der Preis für das Krisenmetall momentan in einer volatilen Seitwärtsbewegung befindet.

Gold gilt gemeinhin als sicherer Hafen, und zwar im doppelten Sinn. Einmal dient es als Zuflucht bei geopolitischen Spannungen, zum anderen soll es vor Inflation schützen.

Aktuell reagiert der Goldpreis auf politisch-militärische Neuigkeiten kaum noch. Vor allem aber bleibt mit dem Entweichen der Inflationsphantasie ein wichtiges Stück Phantasie auf der Strecke.

Weiterhin fällt auf, dass sich die Entwicklung des Goldpreises tendenziell vom Außenwert des Dollar (insbesondere in seinem Verhältnis zum Euro) abkoppelt. Der Zusammenhang war in der Vergangenheit meist recht eng: Gewann der Euro gegenüber dem Dollar an Wert, stützte das den Goldpreis; umgekehrt hemmte ein festerer Dollar die Preisentwicklung des Edelmetalls.

Dieser Effekt harmoniert mit der Idee vom Inflationsschutz. Wenn die zentrale Währung der Weltwirtschaft entwertet wird, sinkt damit der Wert aller in Dollar notierten Vermögensgegenstände. In dem Augenblick, wo das Thema Inflation in den Hintergrund tritt, liegt es im Umkehrschluss nahe, dass sich auch der Zusammenhang mit dem Außenwert des Dollar lockert.

In Zeiten verstärkter geopolitischer Unsicherheiten wird der Dollar unabhängig von allen anderen Einflussfaktoren immer wieder gerne genommen. Er gilt als sicherer Hafen und konkurr iert in dieser Hinsicht mit Gold. Die diesbezügliche Rolle des Goldes kommt im Rahmen der fundamentalen Neueinordnung des Edelmetalls ebenfalls auf den Prüfstand.

Zusammengenommen unterliegt der Goldpreis verschiedenen neuen Einflüssen, allem voran denen aus der schwindenden Inflations-„Angst“. Dies trifft das Krisenmetall vor dem Hintergrund einer schwierigen charttechnischen Lage besonders. Oder anders herum ausgedrückt: Die charttechnische Lage ist wohl deshalb so problematisch, weil eine wesentliche Stütze des Goldpreises zu entfallen scheint.

Wie geht es weiter? Die Prognose der TimePatternAnalysis (im offenen Bereich der Web-Seite einsehbar) sieht Gold noch einige Zeit gefangen unter dem 38er Retracement, jedoch mit Abwärtstendenz in Richtung des nächsttieferen Retracements. Unterhalb von 620 sollte sich die Schwäche schnell verstärken. Dass die runde Zahl von 600 durchbrochen wird, erscheint momentan unwahrscheinlich. Dasselbe gilt für das Niveau von 630.

Ein Blick auf die Zyklusstruktur bei der Goldpreisentwicklung zeigt den Bereich zwischen 20 und 40 Tagen gestört. Dies dürfte vom Markt nicht erwartete externe Effekte widerspiegeln. Dabei fällt auf, dass der aufwärts gerichtete 26-Tage-Zyklus am 14. August besonders heftig aus dem Takt gebracht wurde; über das davor liegende Wochenende war der Goldpreis um 20 Dollar abgestürzt. Zu diesem Zeitpunkt konnte man sich auf einen Waffenstillstand in Nah-Ost einigen. Wichtige Einflussfaktoren waren auch die beiden amerikanischen Inflationsindices, die danach gemeldet wurden. Insbesondere der Produzentenpreisindex PPI nahm Inflations-„Angst“ aus dem Markt und zieht ein wichtiges Goldbullen-Argument in Zweifel.

Der Versammlungsort wichtiger Goldminenaktien, der Gold-Bugs-Index, zeigt ein Bild, was den Eindruck hoher Unsicherheit beim Gold bestätigt. Beim HUI hat sich bei knapp 350 ein starker Widerstand gebildet, gegen den der Index in der jüngeren Vergangenheit meh rfach vergeblich anlief. Die Prognose der TimePattern sieht es als kurzfristig wenig wahrscheinlich an, dass diese Hürde genommen werden kann; eher dürfte nun der Support unterhalb von 325 getestet werden. Die Schwäche des HUI harmoniert mit der beim Gold.

Fazit: Der Goldpreis spiegelt wider, dass sich die Finanzmärkte in einer Phase der Neuorientierung befinden. Alte, „lieb“ gewordene Zusammenhänge und Denkmuster lösen sich auf, auf neue müssen sich die Akteure erst einstellen. In solchen Phasen sind die Finanzmärkte stets besonders anfällig und empfänglich für externe Impulse. Zudem laufen sie in den schwierigen Börsenmonat September hinein, zu dessen Beginn der „Labour Day“ steht. Und um den herum finden häufig bedeutende Trendwenden statt.

Gruß Moya

Optionen

Gold: 520 oder 800 Dollar – es wird sich bald entscheiden

von Jochen Steffens

Heute ist nicht viel los an den Börsen, es fehlen einfach die Impulse aus den USA. Das sind normalerweise immer die Tage, an denen ich den ganzen Mist erledige, der sich seit Wochen und Monaten angestaut hat. Heute habe ich allerdings die zaghaften Sonnenstrahlen bevorzugt, die nach wochenlang grau verhangenen Himmel Labsal für die Seele waren. Ich mag diese Börsentage hier in Europa nicht, wenn in den USA nicht gehandelt wird. Zu wenig Umsatz, zu wenig Bewegung – zum Daytrading wenig geeignet – langweilig.

Saisonalität in aller Munde

Mittlerweile ist der „saisonale Verlauf“ von Indizes ein weitverbreitetes Thema hier in Deutschland geworden. Alle sprechen zum Beispiel von der „September-Schwäche“ und ich schätze, bald wird auch vor dem „Crash-Oktober“ gewarnt. Immer wenn Themen derart Überhand nehmen, muss man sehr aufpassen. Dann kann es nämlich gut sein, dass der normale und allgemein erwartete Verlauf nicht eintritt. In den letzten Wochen haben sich die Indizes für viele überraschend stark gezeigt. Dabei waren doch alle derart bearish, an den Tiefs. Sie sehen, wieder einmal hat antizyklisches Denken und Handeln funktioniert.

Skepsis ist gut

Im Moment zeichnet sich ein Stimmungswechsel ab: Während vor wenigen Wochen noch alles super bearish war, ist die Hoffnung zurückgekehrt. Zum Glück sind, wie gesagt, noch viele sehr skeptisch, was den September anbetrifft- Skepsis ist gut und somit mache ich mir wenig Sorgen, dass die Stimmung zu bullish wird. Dass so viel über den saisonal schwachen September geschrieben wird, könnte also dazu führen, dass auch er überraschend stark ausfällt. Wenn dann noch alle vor einem Oktobercrash warnen – Perfekt!

Gold aus dem Fokus der Anleger?

Erscheint es nur mir so, oder ist Gold gerade etwas aus dem Fokus der Anleger gerutscht? Verwunderlich wäre es nicht, denn schließlich notiert der Goldpreis unter schwächer werdenden Schwankungen seitwärts. Es ist gut, dass es um Gold ruhiger geworden ist, aber auch verwunderlich, denn gerade jetzt stehen doch die saisonal stärksten Monate an. Schauen wir uns dazu einmal den aktuellen Goldchart 2006 in Bezug zu dem saisonalen Chart der letzten 35 Jahre an:

Quellen: www.tradesignal.com & www.seasonalcharts.com (©)

Am Anfang 2006 haben wir im Gold eine Entwicklung gesehen, die dem saisonalen Verlauf sehr ähnelt: Seitwärts. Zum Mai/Juni 2006 hin kam es zu einer Stärke, die sich auch im saisonalen Verlauf widerspiegelt. Zu beachten ist jedoch, dass die Mai Rallye 2006 deutlich stärker ausgefallen ist, als es der saisonale Chart erwarten lies. Das Zwischentief Juni/Juli ist wiederum identisch, anschließend kommt es in beiden Charts zu einer Seitwärtsbewegung.

Nun scheinen sich die beiden Charts allerdings aus der Konformität zu verabschieden. Im langjährigen Mittel startet im August eine starke Aufwärtsbewegung, der Chart 2006 scheint hingegen einzuschlafen.

Sollte Gold in der zweiten Jahreshälfte keine Aufwärtsdynamik zeigen, wird es gefährlich. Viele Anleger, insbesondere institutionelle, setzen auf diese Stärke zum Jahresende. Zeigt sich, dass diese Stärke ausbleibt, werden nach und nach immer mehr Anleger ihre Goldpositionen abbauen, es könnte dann zu einem stärkeren Einbruch kommen.

Auf der anderen Seite hat natürlich die Mai-Rallye einiges an Dynamik vorweggenommen, so dass eine etwas längere Erholungsphase durchaus normal ist. Der wirklich starke Monat ist der September, spätestens bis Ende September sollte sich also Aufwärtsdynamik im Gold entwickeln! Ansonsten wird es, wie gesagt, gefährlich.

Gold aus charttechnischer Sicht

Schauen wir uns dazu den langfristigen Gold-Chart aus charttechnischen Gesichtspunkten an:

Gold befindet sich in einer Art Dreiecksformation, die jedoch nicht mustergültig ausgebildet wurde. Dreiecksformationen in einem starken Trend sind Fortsetzungsformationen. Das bedeutet, sie weisen darauf hin, dass der Trend weiter geht. Zudem fehlt eine richtige Topformation.

Generell ist die Verjüngung der Bewegungen um die 620 Dollar ein Zeichen von Unentschlossenheit. So wie es aussieht, ist es weniger ein Kampf zwischen Goldbullen und Goldbären, als vielmehr ein Kampf zwischen Goldbullen und Gewinnsicherungen. Trotzdem könnten diese Gewinnmitnahmen der Goldpreisentwicklung für kurze Zeit das Genick brechen. Nämlich dann, wenn nicht genug neues Geld auf der Käuferseite nachfließt, um die Verkäufe zu decken. Wie gesagt, es ist etwas ruhiger um Gold geworden.

Und somit scheint der Chart das widerszuspiegeln, was ich oben geschrieben habe. Wird die Formation nachhaltig nach oben gebrochen, dann wird der Trend weitergehen. Zeigt sich, dass die Saisonalität sich bestätigt, wird das viele neue Goldbullen anziehen. In diesem Fall kann der Goldpreis 800 Dollar erreichen.

Bleibt der September jedoch schwach, entwickelt sich Gold nicht wie saisonal erwartet und bricht Gold aus der Formation nach unten aus, dann kann es schnell abwärts gehen. Die 520er Marke wäre dann zu erwarten. In diesem Bereich muss dann mit einem stärkerem Widerstand gegen weitere Kursverluste gerechnet werden.

Viele Grüße

Ihr

Jochen Steffens

Gruß Moya

Optionen

Der BENZIN Future fällt nach der enormen Preissteigerung der letzten Jahre aktuell deutlich zurück, sollte in Kürze aber wieder deutlich ansteigen...

Ticker-Symbol: HU

Kontraktumfang: 42000 U.S. Gallonen (1000 Barrel) bleifreies Benzin

Kontraktmonate: die nächsten 12 aufeinander folgenden Monate

Tick-Größe: US-$ 0,0001 pro Gallone (US-$ 4,20/Kontrakt); alle Kursangaben in US-Dollar und Cent pro Gallone

Handelszeiten: Parkett ("open outcry"): Montag - Freitag, 10:00 - 14:30 Uhr New Yorker Zeit, elektronischer Handel via NYMEX ACCESS®: Montag - Donnerstag, 15:15 - 9:30 Uhr New Yorker Zeit des nächsten Tages, sonntags erst ab 19:00 Uhr.

Future auf bleifreies Benzin (Unleaded Gas) im adjustierten Endloskontrakt: 164,00 Cent

Aktueller Wochenchart (log) seit November 2002 (1 Kerze = 1 Woche)

Kurz-Kommentierung: Nach dem Scheitern! im Bereich der Pullback-Widerstandslinie bei jetzt 230,70 Cent steht Benzin weiter unter Druck und nähert sich einer bei 157,90 Cent liegenden mehrfach bestätigten Aufwärtstrendlinie. Hier ist bei kurzfristig bereits charttechnisch stark überverkauftem Zustand eine Gegenbewegung wahrscheinlich. Diese kann den Future problemlos zunächst bis auf 186,00 Cent führen. Gelingt der Anstieg darüber, ist eine Fortsetzung der Rallye innerhalb des bisher unverändert intakten Aufwärtstrendkanals bis auf 250,00 Cent möglich. Ein Rückfall unter 157,90 Cent auf Schlusskursbasis dürfte hingegen eine direkte Fortsetzung der Korrektur bis auf 137,70 Cent einleiten.

Gruß Moya

Optionen

Der falsche Ausbruch (false Break) am Beispiel der aktuellen Goldentwicklung

von Jochen Steffens

Es ist immer wieder schön, nahezu idealtypische Entwicklungen zu sehen. Gold hat gerade eine solche vollzogen. Grund genug, Ihnen diese hier vorzustellen:

Der false Break (falsche Ausbruch):

Vor vier Handelstagen kam es zu einem Ausbruchsversuch über die Abwärtstrendlinie, die mit der unteren Linie eine Art Dreieck bildet. Doch nach diesem Bruch kam es zu keinen Anschlusskäufen. Das meine ich, wenn ich immer wieder schreibe, es müsse zu einem „nachhaltigen Bruch“ kommen. Das war eindeutig kein nachhaltiger Bruch. Doch mir geht es bei diesem Chart um etwas anderes. Sehr häufig, wenn es zu einem solchen falschen Bruch kommt, brechen die Kurse dann dynamisch ein, so wie wir es auch hier in diesem Chart sehen. Gold fiel anschließend von 640 Dollar um fast 30 Dollar in drei Tagen.

4 Faktoren, die sich gegenseitig verstärken

Beim Daytraden benutze ich häufiger false Breaks als Einstiegssignal. Wenn ich so einen falschen Bruch sehe, gehe ich kurz und intensiv short – einfach um die Abwärtsdynamik zu traden. Die Abwärtsdynamik entsteht aus vier Faktoren, die sich gegenseitig verstärken. In der Reihenfolge, in der sie auftreten:

1. Zunächst muss es eine oder mehrere große Positionen geben, welche die Dynamik, die nach so einem Bruch aufkommt, auffangen und abwürgen. Diese Position muss beim Gold schon beachtlich sein, denn das Lager der Permanent-Goldbullen ist zur Zeit vergleichsweise hoch – es werden also vergleichbar viele den Bruch getradet haben – auch angesichts der bevorstehenden saisonal starken Monate (wie hier vor einigen Tagen beschrieben).

2. Trader sehen und spüren, dass eine große Order den Kurs deckelt und gehen short. (Dazu gleich mehr.)

3. Diejenigen, die bei dem Bruch ganz früh dabei sein wollen und nun feststellen, nachdem der Kurs wieder unter die Linie gefallen ist, dass das nichts mit dem erwarteten Ausbruch wird, verkaufen nach und nach – einige je nach Charakter und Positionsgröße schneller, andere lassen sich etwas Zeit – die Hoffnung stirbt dann zuletzt.

4. Diejenigen, die schon länger dabei sind, vielleicht beim Tief im Juni eingestiegen sind, sehen etwas später, wie sich ein weiteres Lower High (tieferes Hoch) bildet und sichern Gewinne.

Diese Faktoren zusammen führen oft im direkten Anschluss nach einem false Break zu massiven Kursverlusten. In einigen Fällen leiten false Breaks auch längere in diesem Fall Abwärtsbewegungen ein.

Wie man sehen und spüren kann, dass eine große Order einen Kurs deckelt

Ich wette, einige von Ihnen interessiert, wie man „sehen und spüren“ kann, dass eine große Order den Kurs deckelt. Dazu folgender Minuten-Chart vom Gold der letzten Tage, weil auch das so idealtypisch verlaufen ist:

Sie sehen, an der 641 Dollar-Marke haben sich drei Hochs (schwarze Bögen) ausgebildet. Aber Gold wollte und wollte einfach nicht über diese Marke gehen. Jeder Spike wurde abverkauft. Das ist schon ein starkes Zeichen dafür, das hier was im Markt liegt.

Während dieser drei Tops kam es jedoch beständig zu higher Lows (höheren Tiefs), so dass sich eine Trendlinie (rote Linie) gebildet hat. Diese higher Lows zeigen, dass die Bullen zu immer höheren Kursen einsteigen, jedes Tief also früher aufkaufen. Normalerweise ein Zeichen von Stärke.

Den Bullen geht zunächst die Kraft aus

Aber obwohl so viele Bullen am Markt sind und kaufen was das Zeug hält, wird die 641er Marke nicht überwunden. Irgendjemand hält massiv dagegen. Als dann die rote Linie gebrochen wurde, es sich also kein neues higher Low bildet, war das ein erstes Zeichen dafür, dass den Bullen die Kraft ausgeht. Die Bullen haben sozusagen aufgegeben.

Dass sie das ungern getan haben, erkennt man daran, wie zäh trotz dieses eindeutigen Signals der kleine Rutsch nach dem Bruch der roten Linie verlaufen ist. In diesem Moment, wird man als short-engagierter Trader vorsichtig – man spürt sozusagen die Bereitschaft der Bullen zu kämpfen. Und tatsächlich, die Bullen stellen sich zum Kampf, sammeln sich wieder und es kommt zu einem Gerangel, der Seitwärtsbewegung.

Mehrere gescheiterte Angriffe der Bullen

Dann kommt der Ausbruchsversuch der Bullen (roter Halbkreis). Doch dieser Ausbruchsversuch schafft es nicht einmal mehr zur 641er Marke. Ein schon deutliches Signal, dass die Bullen keine Chance haben. Und diese Erkenntnis macht sich bei den Marktteilnehmern breit: Es kommt unter Protesten und Gezeter (damit sind die vielen Versuche gemeint, den Kurs abzufangen) zu einem deutlicheren Kursverfall, der die Bullen immer weiter zurückdrängt und den Kurs in einem finalen Zusammenbruch der Kräfte auf 631 Dollar treibt.

Die Bullen formieren sich an der 631er Marke

An dieser Marke formieren sich die Bullen neu. Es kommt zu einer weiteren Seitwärtsbewegung. Doch jeder Ausbruchsversuch nach oben (blauer Halbkreis) schafft es nicht mehr ans alte Hoch heranzureichen. Es ist wie beim Grabenkrieg, eine Grabenlinie nach der anderen wird aufgegeben, und kann nicht mehr zurückerobert werden.

Wieder sammeln sich die Bullen an der 631er Linie. Jetzt aber mit aller Kraft, und tatsächlich, das alte letzte Hoch (blauer Halbkreis) wird noch einmal kurz überwunden (grüner Halbkreis). Ein bullishes Zeichen! Aber, obwohl ein neues Hoch ausgebildet wurde, kommt es zu keiner anschließenden Aufwärtsdynamik. Es entsteht ein false Break. Das ist extrem desillusionierend – es ist aber auch der endgültige Beweis dafür, dass die Bullen keine Chance mehr haben.

Als die 631er Marke bricht, ist alles vorbei!

Dieser endgültige Beweis wird vom Markt natürlich wahrgenommen und als dann noch die letzte Bastion der Bullen, die 631er Linie, der letzte vernünftige Graben genommen wird, kommt es zu einem ungeordneten Rückzug angesichts der massiven Stärke der Bären. Dieser Rückzug haut die Kurse in einem Rutsch um 18 Dollar nach unten

Sie sehen, wie offensichtlich es in diesem Fall war. Sie müssen keine charttechnischen Formationen beherrschen um zu verstehen, was in so einem Chart vor sich geht – Sie müssen lediglich sehen was passiert. Zugegeben, wenn alle Charts so eindeutig wären, wir wären alle reich.

Gruß Moya

Optionen

Öl steht an wichtiger Marke!

von Jochen Steffens

Heute ist der 11. September. Der westlichen Welt wird dieser Tag noch lange in die Erinnerung eingebrannt sein. Ein Tag, der meiner Meinung das Gesicht dieser Welt nachhaltig verändert hat, leider nicht zum Besseren. Eingebrannt in die Erinnerung, denn jeder von uns verbindet seine ganz persönliche Geschichte mit diesem Tag. Das heißt, dass jeder im Gegensatz zu den vielen anderen Tagen der letzten 5 Jahre, genau weiß, wo er war, was er gemacht hat und wie er von diesem schrecklichen Anschlag gehört hat.

Wir werden an der medialen Berichterstattung erkennen können, wann dieses Ereignis von der nicht direkt betroffenen Bevölkerung wirklich „verarbeitet“ wurde – nämlich dann, wenn außer einem kurzen Hinweis keine Berichte, Analysen und Kommentare mehr über unsere Fernseher flimmern werden. Ich glaube übrigens, dass diese Berichte und Analysen wirklich einigen Menschen helfen können, das Geschehene zu verarbeiten.

Für die Börse hat der 11.September hingegen kaum noch Relevanz. Die einzige Sorge ist, dass es an diesem Tag zu erneuten Anschlägen kommt. Ich denke aber, auch die Börse begreift, dass die Gefahr an diesem Tag im Prinzip genauso hoch ist, wie an jedem anderen Tag.

Der Ölpreis an einer überaus wichtigen Marke

Ich hatte Sie vor einiger Zeit darauf aufmerksam gemacht, dass der Ölpreis sein Hoch gesehen haben könnte. Das ist soweit auch eingetroffen. Der Chart hat sich wie erwartet entwickelt. Aktuell ist er an einer überaus wichtigen Marke angelangt und aus diesem Grund will ich Ihnen die weitere Entwicklung und die daraus resultierenden Möglichkeiten vorstellen:

(Anm.: Leider kann ich Ihnen keinen Kerzenchart mehr vorstellen, da Tradesignal zu meinem Bedauern einige Kursreihen nicht mehr oder nur noch sehr eingeschränkt liefert. Das verfälscht etwas die Darstellung, ich habe versucht es so genau wie möglich zu übertragen. Ich suche gerade Ersatz, um wieder genauere charttechnische Analysen zu gewährleisten.)

Sie sehen, dass sich die Keilformation regelgerecht aufgelöst hat. Im Prinzip ist nun die untere schwarze Linie das Kursziel. Doch aktuell befindet sich der Kurs an der überaus wichtigen Unterstützungszone bei 67 Dollar. Sie erkennen die Relevanz daran, dass dort Mitte 2005 und Anfang 2006 ein markantes Zwischenhoch ausgebildet wurde.

An dieser Marke kann sich der Ölpreis fangen und durchaus auch noch einmal bis an die 75 Dollar reichen. Sollte diese 67er Marke jedoch nachhaltig nach unten brechen, dann ist auch der Aufwärtstrend in Gefahr, da wir dann ein relevantes tieferes Tief ausgebildet hätten. Das wäre bearish zu werten. Aber auch die Tatsache, dass Öl die obere schwarz gestrichelte Linie nicht mehr erreicht hat, ist ein Hinweis auf einen Bruch des Trends.

Öl im saisonalen Verlauf

Da wir gerade ab Oktober vor den saisonal schwachen Monaten stehen, gehe ich davon aus, dass wir, selbst wenn diese Marke vorerst halten sollte, bald, sprich im November/Dezember tiefere Kurse sehen werden. Dann wird entschieden werden, ob wir und in welcher Spanne wir eine größere Seitwärtsbewegung erleben. Ein Szenario, dass ich zurzeit favorisiere. Die andere Möglichkeit wäre, dass Öl sogar einen nachhaltigeren Abwärtstrend ausbildet – angesichts der immer noch angespannten Versorgungssituation und der geopolitischen Gegebenheiten, gehe ich davon jedoch noch nicht aus.

Hier noch einmal der saisonale Verlauf, aufgegliedert in verschiedene Zeitebenen:

Es stellt sich die Frage, ob der aktuelle Einbruch zu früh, oder zu spät kommt. Ist er noch die Korrektur des July/August-Hochs, oder ist es schon die Vorwegnahme der saisonalen Schwäche zum Jahresende. Da die Hurrikansaison in diesem Jahr ausgeblieben ist, die Heizölvorräte nach den letzten Zahlen zunehmen, vermute ich, dass es sich um eine Vorwegnahmen handelt – zumal der US-Heizölpreis aktuell stark einbricht.

Gruß Moya

Optionen

Dienstag, 12. September 2006

Rohstoff-Rally

War's das jetzt?

Von Ralf Vielhaber

Seit Tagen steht der Ölpreis unter Druck. Viele Anleger fragen sich bereits: "Ist dies das Ende der Rally bei den Rohstoffen?" Die Antwort lautet Nein. Im Gegenteil: Der Megatrend steht erst am Anfang. Ich will Ihnen hier die fünf wichtigsten Gründe, die für anhaltende Preissteigerungen bei Rohstoffen und damit auch bei Rohstoff-Anlagen sprechen, nennen:

1.Kaufkraft und Bevölkerung wächst: Die zunehmende Verlagerung der weltweiten Produktion in die Schwellenländer wie Indien oder China führt dort zu einer wachsenden Kaufkraft. Immer mehr Menschen nehmen am Welthandel teil und gelangen dadurch zu einem wachsenden Wohlstand und wollen konsumieren. Es wird mehr Brot und Fleisch, weniger Reis gegessen. Das Nachholpotenzial ist enorm. In Indien kommen beispielsweise nur sieben Autos auf 1.000 Einwohner, in China sind es acht. Zum Vergleich: In Südkorea gibt es 175 Pkw je 1.000 Einwohner, in Deutschland sind es 546 und in den USA sogar 770. Aber nicht nur die Kaufkraft der Einwohner steigt in den Schwellenländern deutlich - auch die Bevölkerung legt in diesen Wachstumsregionen rasant zu.

2.Stagnierendes Angebot: Der weltweit steigenden Nachfrage nach Stahl, Öl und anderen Rohstoffen steht ein stagnierendes Angebot gegenüber. Viele Rohstoff-Unternehmen haben in den vergangenen Jahren nur wenig in die Suche und Erschließung neuer Vorkommen investiert. Die mittlerweile gestiegenen Rohstoffpreise machen Investitionen in neue Kapazitäten zwar wieder lukrativ. Doch von der Entdeckung bis zum Beginn der Förderung vergehen fünf bis 15 Jahre. Auch bei Agrarrohstoffen lässt sich das Angebot nicht beliebig steigern. Denn Weideland und Ackerbauflächen können nicht beliebig ausgebaut werden. Im Gegenteil: Diese Flächen schrumpfen global und diese Verringerung kann auch nur teilweise durch höhere Erträge pro Hektar kompensiert werden.

3.Wachsender Inflationsdruck: Die Jahre des billigen Geldes sind vorerst vorbei. Von Frühjahr 2003 bis Anfang 2006 schwammen die weltweiten Finanzmärkte auf einer riesigen Liquiditätswelle - ausgelöst von den Notenbanken. Alle Anlageklassen, von Aktien über Anleihen bis hin zu Immobilien konnten in dieser Zeit deutlich zulegen. Doch aus Angst vor Inflation haben die Zentralbanken weltweit eine Kehrtwende vollzogen. So hat die US-Notenbank FED die Zinsen in 17 Schritten von 1,0 Prozent auf mittlerweile 5,25 Prozent angehoben. Selbst die japanische Notenbank hat ihre Nullzinspolitik beendet. Ob dieser Politikwechsel noch rechtzeitig erfolgte, um die global anziehende Inflation zu stoppen, ist zumindest fraglich. Die positive Folge für Rohstoffe: Diese gelten gerade in Zeiten steigender Preise als vergleichsweise sichere Anlageform, denn der Inflationsschutz ist praktisch eingebaut.

4.Risikostreuung im Depot: Rohstoffe korrelieren vergleichsweise wenig mit anderen Anlageklassen. Dies lässt sich beispielsweise am ältesten Rohstoffindex CRB und dem marktbreiten US-Aktienindex S&P 500 beobachten. Ging es in der Vergangenheit mit US-Aktien runter, stiegen die Rohstoffpreise. Kurz: Mit Rohstoffen lässt sich die Rendite im Depot verstetigen, das Risiko zugleich verringern.

5.Hohe Kapitalzuflüsse: Schlie ßlich fließen seit einigen Jahren Anlagegelder in größerem Umfang in Rohstoffe. Möglicherweise etablieren sich Rohstoffe als "normale" Anlageklasse in den Depots der Anleger.

Der Rohstoff-Zyklus steht erst am Anfang

Betrachtet man die Entwicklung der Rohstoffe preisbereinigt wird deutlich, dass viele Investments noch weit von ihren historischen Höchstkursen entfernt sind. In realen Preisen, also inflationsbereinigt, hat der wichtige CRB Spot Rohstoff-Index nicht einmal ein Drittel seines Weges von seinem letzten Tief im Jahr 2001 bis zum historischen Hoch hinter sich gebracht. Die größten Chancen bieten sich vor allem bei Agrarrohstoffen.

Zu den aussichtsreichsten Spezialwetten zählt sicherlich ein Investment in Wasser. Um ein Kilogramm Rindfleisch zu produzieren, werden in der gesamten Wertschöpfungskette rund 7.000 Liter Wasser benötigt. Was eine steigende Nachfrage nach Rindfleisch für Trinkwasser bedeutet, kann man sich kaum ausmalen.

Was gegen Rohstoff-Investments spricht

Neben allen Gründen, die für ein Investment in Rohstoffen sprechen, gibt es auch Argumente, die dagegen sprechen. Das wichtigste ist: Physische Rohstoffe bieten keine laufenden Erträge. Es gibt keine Zinsen auf Goldbarren. Ölfässer werfen keine Dividenden ab. Im Gegenteil: Es entstehen Kosten für die Lagerung. Darum ist es bei der Rohstoff-Anlage besonders wichtig, die richtigen Produkte zu wählen.

Ralf Vielhaber ist Chefredakteur im Verlag Fuchsbriefe. Soeben ist der Report "Megatrend Rohstoffe - Chancen, Risiken, Entwicklungen, Perspektiven" erschienen.

Adresse:

http://www.n-tv.de/709263.html

Optionen

Ein Abbau von Longpositionen wurde in den letzten Gold-Analysen im Juni und Juli 2006 empfohlen. Der Monatschart zeigte im Mai ein potentielles Trendwendesignal, einen shooting star. Dieser wurde auch im Juni bestätigt. Anschließend wurde zwar noch eine Gegenbewegung bis max. 675 USD erwartet, eine solche Gegenbewegung stellte aber nur eine Gelegenheit dar, um Longpositionen auf höherem Niveau abzustoßen. Die aktuelle Entwicklung unterstützt nun die bisherige Annahme, dass nach einer etwa 2-4 Monate andauernden Seitwärtsbewegung der Goldpreis unter die Räder kommt und mit deutlichen Abgaben gerechnet werden muss. Die Aussichten:

Monatschart GOLD Kurs Nachrichten Diskussionen :

Aus Sicht des Monatscharts wurde eine volatile Pendelbewegung zwischen ca. 533 und 675 USD als wahrscheinlich nach einem shooting star im Mai 06 angesehen - mit dem Risiko, nach Abschluß dieser Phase Kurseinbußen zu erleiden mit Test und Break des Aufwärtstrends. Dieser Aufwärtstrend verläuft derzeit bei ca. 490 USD. Denn die Mai-Kerze zeigt einen ausgeprägten shooting star, der auch im Juni mit einem Monthly-Close unter dem Tief des shooting star als Trendwendesignal bestätigt wurde. Der bisherige starke Aufwärtstrend und die hieraus vertrauenserweckende positive Grundhaltung einer Masse von Anlegern vermochte zwar bis Anfang September den Goldpreis stabil auf dem Niveau oberhalb der 600 USD zu halten, mit der aktuellen Entwicklung wächst jedoch das Risiko, dass der Goldpreis in seinen Aufwärtstrendkanal zurückfällt und der vorherige starke Anstieg nach Ausbruch über die Rück! kehrlinie des Aufwärtstrendkanals ein Fehlsignal darstellt. Insofern b esteht bei einem Monthly-Close unter der Unterstützung von 572 USD das hohe Risiko eines Testes des aktuell bei ca. 490 USD verlaufenden Aufwärtstrends und eines Breaks desselben. Die Annahme eines daher einzukalkulierenden Breaks des Aufwärtstrends erlaubt somit ein Kursziel von ca. 400 USD entsprechend der nach unten abgetragenen Schwankungsbreite des Aufwärtstrendkanals.

Eine positive Variante bleibt noch als Alternativ-Szenario bestehen - die aktuellen Rückgänge bis Mitte September als auch die Rückgänge im Juni stellen lediglich eine Bereinigung des Marktes dar nach dem starken Anstieg. Nach dieser Konsolidierung und Pullback an die Rückkehrlinie des nach oben verlassenen Aufwärtstrendkanals bestünde die Chance auf eine dynamische Fortsetzung, sofern keine nachhaltige Rückkehr in den zuvor verlassenen Aufwärtstrendkanal erfolgt. Ein solches positives Szenario ist derzeit aber unwahrscheinlicher als das oben skizzierte negative Szenario. Denn ein erfolgreicher Ausbruch nach oben aus einem langfristigen Aufwärtstrendkanal ist i.d.R. selten und stellt in der Mehrzahl der Fälle eine Übertreibung dar - ausgelöst durch eine Euphorie einer Masse von Anlegern, der anschließend eine deutliche Ernüchterung mit einer Untertreibung folgt. Ein erstes positives Signal würde sich bei Monthly-Close deutlich oberhalb der Mitte der langen weißen Kerze vom April bei 618,25 USD in Verbindung mit einem Break des aktuellen Septemberhochs bei 640 USD zeigen.

GOLD - Linienchart :

Der Goldpreis aus langfristiger Sicht. Der steile Aufwärtstrend seit Anfang 2001 hat zu einer möglichen Übertreibung und Euphorie geführt. Der Ausbruch aus dem Aufwärtstrendkanal deutet dieses an - ein sehr kritisches Signal wird bei nachhaltigem Rebreak der Rückkehrlinie ausgelöst mit dem Risiko einer folgenden Untertreibung. Erst ein neuerlicher Anstieg über die let! zten Hochs würde eine Fortsetzung der Goldpreis-Rallye anzeigen. (Chart: Datenfeed der www.BSB-Software.de)

Wochenchart Candles linear:

Der Wochenchart ist negativ zu beurteilen. Seit dem Hoch im Mai bei ca. 730 USD zeigen sich größtenteils schwarze Wochenkerzen, lediglich die Abfolge von drei weißen Kerzen Ende Juni bis Mitte Juli in Verbindung mit den vorherigen Lunten im Juni zeigt eine Stabilisierung an. Seitdem verzeichnet der Goldpreis jedoch stets tiefere Zwischenhochs und einen intakten Abwärtstrend. Auch in der nunmehr abgelaufenen Handelswoche hat der Goldpreis ein Verkaufssignal generiert mit einem Weekly-Close unter dem letzten Tief (ca. 602 USD). Ein Test des Niveaus der langen Lunten vom Juni 06 ist zu erwarten. Damit verbunden ist auch das Risiko eines nachhaltigen Rückfalles in den zuvor Anfang 2006 nach oben verlassenen Aufwärtstrendkanal mit den oben im Monatschart beschriebenen Risiken. Letztlich zeigen mehr Hinweise auf einen weiterhin fallenden Goldpreis hin als auf eine dynamische Gegenbewegung. Nur eine schnelle Rückkehr über die Marke von 602 USD per Weekly-Close UND in Folge ein Break des kurzfristigen, seit Mai bestehenden Abwärtstrend würde eine deutliche Verbesserung des Chartbildes zur Folge haben. (Chart: Datenfeed der www.BSB-Software.de)

Tageschart GOLD:

|

| Bild vergrößern |

Der Tageschart zeigt in den letzten vier Tagen zwar eine leichte Verringerung der Abwärtsdynamik an, auch konnte sich der Goldpreis am Freitag an der Unterstützung bei ca. 572 USD stabilisieren und vom Tagestief erholen, auf Grund der vorwiegenden schwarzen Tageskerzen mit nur vereinzelten weißen, kleinen Kerzen ist aber von weiterem Abgabedruck im Markt auszugehen. Die letzten zwei Tage bilden ein low-price harami, eine Trendfortsetzungsformation. Eine kurze Pause in der Abwärtsbewegung ist auf Grund des Musters anzunehmen, letztlich besteht aber ein hohes Risiko, auch die 572 zu knacken und an die Marke von 540 USD zu fallen. Eine wesentliche Verbesserung ergäbe sich aus kurzfristiger Sicht bei Rebreak der 602 USD per Daily-Close - der kurzfristige, seit Mitte Juli laufende Abwärtstrend stellt dann ein erstes Kursziel dar.

Goldpreis und Inflationsrate:

|

| Bild vergrößern |

Auch die fundamentalen Faktoren lassen einen neuerlichen Goldpreis eher als unwahrscheinlich gelten. Die Inflationsrate ist weiterhin auf einem niedrigen Niveau, auch wenn die Inflationsrate sowie die Inflationserwartungen in den letzten Jahren angestiegen sind. Denn im Gegensatz zu den historischen Höchstständen im Gold Ende der 70er Jahre liegt die Inflationsrate heute deutlich unter den Inflationsraten, die Ende der 70er Jahre vorherrschten (siehe unteren Chart). Gold als "Sicherheitshafen" hat damit keinen sonderlichen Wert. Auch darf als fraglich erscheinen, ob die physische Nachfrage nach Gold ansteigen wird. Gold wurde noch vor 20-30 Jahren als "Inflationsschutz" von einer Kriegsgeneration gehalten und gespart - die heutige Anlegergeneration sieht in Gold dagegen eher ein spekulatives Objekt und weniger eine "Kriegswährung" - und wird sich bei stagnierenden oder gar fallenden Kursen auch schneller vom Gold trennen. Die Preisentwicklung hat zudem stets einen Einfluss auf die private Nachfrage in der Schmuckindustrie - in der Regel haben steigende Preise stets zu einer Abnahme der Nachfrage geführt. Und die Schmuckindustrie ist und bleibt der größte Abnehmer von Gold weltwelt mit einem Anteil von über 70%. Ein weiteres Signal für eine mögliche Übertreibung im Goldmarkt ist die deutliche Zunahme der privaten Nachfrage nach Barren und Goldmünzen im letzten Jahr um rund ein Viertel. (Chart: Goldpreis und Inflationsrate in den USA sowie Inflationserwartung (Uni Michigan) - Quelle: www.markt-daten.de)

Fazit:

Nach einer Übertreibung nach oben Anfang 2006 in Form eines Ausbruches aus dem seit 2001 bestehenden Aufwärtstrendkanal besteht nun das Risiko deutlich fallender Kurse und einer Untertreibung nach unten in den nächsten Monaten. Ein erstes Signal für einen weiterhin dynamisch fallenden Goldpreis ergibt sich bei Monthly-Close unter 572 USD oder bei Weekly-Close unter 540 USD. Ausgehend von einem starken Trendwendesignal, einem shooting star im Mai im Monatschart sowie weiteren Verkaufssignalen im Wochenchart besteht eine hohe Wahrscheinlichkeit für das negative Szenario. Nur eine schnelle Erholung über die Anfang dieser Woche gebrochene Marke bei ca. 602 USD und in Folge einem Anstieg über die seit Mai bestehende Abwärtstrendlinie würde das negative Szenario abschwächen und eine aussagekräftige Entspannung mit sich bringen.

Ihr Stefan Salomon

Gruß Moya

Optionen

Bei den Rohstoffen scheint eine gewisse Trendwende eingeläutet. Am augenscheinlichsten ist dies am Ölpreis ablesbar, der bereits kräftig ins Rutschen gekommen ist: Gegenüber seinem Höhepunkt von gut 78 USD Anfang August ist der Preis für ein Barrel (159 Liter) Öl der Nordseesorte Brent um 18 USD und damit über 23% gefallen. Vermutlich auch deswegen, weil sich die spekulativen Einflüsse verringern. Weder der Konflikt um das Atomprogramm im Iran noch der Krieg im Libanon haben sich so zugespitzt wie befürchtet. Folgenschwere Hurrikane im Golf von Mexiko sind ausgeblieben. Die Argumente für Spekulanten, Positionen zu halten, werden weniger.

Auch charttechnisch scheint Öl nun in einen längerfristigen Abwärtstrend eingeschwenkt zu sein. Unabhängig von vorübergehenden Preissteigerungen im Winter, sind mittelfristig sogar wieder Preisniveaus von 45-50 USD erreichbar. Viele Experten lagen zwar in den vergangenen Jahren immer wieder falsch, doch für die nächsten zwei Jahre wird ein allgemein niedrigerer Durchschnittspreis erwartet. Und dafür gibt es durchaus plausible Gründe: Die Nachfrage wächst langsamer, weil sich die Weltwirtschaft, insbesondere die US-Nachfrage, ab nächsten Jahr abkühlen wird und auch die Boomregionen in Asien auf den höheren Ölpreis mit Drosselungen reagiert haben. Außerdem steigt das Angebot, denn Ölfirmen erschließen weltweit neue Quellen, vor allem auch solche, die sich nun erst aufgrund des höheren Preisniveaus zu rechnen beginnen. In den nächsten Jahren kommen eine ganze Reihe neuer Ölfelder und neu erschlossene Regionen auf der Angebotsseite hinzu, so daß sich die Produktionsreserve bis Ende 2008 mehr als verdreifachen könnte.

Doch es geht nicht nur um Öl. Der gesamte Rohstoffsektor, zum Beispiel ablesbar am CRB-Index, scheint seit Wochen etwas angeschlagen. Der CRB-Index, ein eher energielastiger Index, liegt 15% unter seinem Hoch. Auch die Edelmetalle, speziell Gold haben an Glanz verloren. Vom Hoch im Mai bei 730 USD beträgt hier das Minus bereits 20%, Tendenz eher weiter fallend.

Und selbst bei den Industriemetallen bewegt sich was: die Preise sind von ihren astronomischen Höhen etwas zurückgekommen. Kupfer, Nickel, Zink sind im Durchschnitt nun 16% billiger zu haben, gleichwohl natürlich immer noch atemberaubend teuer. Volatiler verliefs beim Aluminium: Nach einem rasanten Peak Mitte diesen Jahres, hat sich das Metall mittlerweile 30% tiefer eingependelt. Die Rohstoffblase ist anscheindend am Platzen.

Auf der Aktienseite haben sich die niedrigeren Rohstoffpreise, vor allem der niedrigere Ölpreis, noch kaum niedergeschlagen. Aber natürlich liefert es Unterstützung und verbessert die Rahmenbedingungen der Industrie. Die Frage bleibt jedoch, ob eine konjunkturelle Abkühlung im nächsten Jahr den Preiseffekt der Rohstoffe, die diese vielleicht bereits vorwegnehmen, überkompensieren wird.

Gruß Moya

Optionen

Bekenntnis

von Michael Vaupel

Ich sage Ihnen offen: Die letzten Wochen waren für mich hart. Ich bin ja bei Rohstoffen long, d.h. setze auf steigende Notierungen. Aber in den letzten Wochen rauschten nicht nur Öl und Gold, sondern auch Zucker, Kakao etc. nach unten – also so ziemlich das gesamte Rohstoff-Universum. Ethanol-Titel inklusive.

Tag für Tag wurde für mich der Blick auf Watchlist und Depotübersicht unerfreulicher. Die roten Zahlen überwogen bei weitem die grünen.

Die Verluste beschleunigten sich…als die Kleinanleger zermürbt aus den Rohstoffen ausstiegen. Panikverkäufe traten ein…die dazu führten, dass diese Woche selbst Basiswerte wie Platin innerhalb kürzester Zeit von 1.140 auf 1.077 Dollar verloren. Und dann ging es los: Emails von erbosten Lesern. Vom Verlag. Vorwürfe. Ich wurde selber mürbe. Und ängstlich. Und unsicher. Ich freute mich noch nicht einmal mehr auf den morgendlichen Blick auf die Märkte. Panikverkäufe bei Rohstoffen, und ich war/bin long. O Mann!

Doch dann machte es – gestern - „Pling“.

Diese Situation kannte ich doch. Und beim letzten Mal hatte ich mir fest vorgenommen, genau dann zu kaufen, wenn ich mich wieder in so einer Situation befinden würde. Denn das hat sich mehrfach bewährt, und es ist einfach so:

Kaufe die Panik, verkaufe die Gier!

Genau in so einer Situation – Panikverkäufe, Niedergeschlagenheit, Zermürbtheit – muss man auf der KÄUFER und nicht auf der Verkäuferseite stehen.

Wenn es hingegen sehr gut läuft, ich nur positive Emails erhalte, gleichzeitig die Leser „1000%er“ zu fordern beginnen, ich schon fast „geplante“ Gewinne verplane…

…dann ist es Zeit zu VERKAUFEN.

Im Prinzip eine Binsenweisheit. Kaufe die Panik, verkaufe die Gier. Altmeister Kostolany lässt grüßen. Aber an meiner derzeitigen Verfassung merkte/merke ich, wie schwer die Umsetzung sein kann. Eiserne Disziplin ist dazu notwendig! Im Prinzip muss man sich dazu selbst beobachten. Wie die Schamanen den eigenen Körper verlassen und sich selbst begutachten: Ist dieser Mensch gierig, von seinen Gewinnen angestachelt? Dann lieber raus aus dessen Positionierung. Ist er hingegen – genau wie die Masse der Kleinanleger – depressiv, voller Selbstzweifel, denkt er darüber nach, alle Positionen mit Verlust glattzustellen? Hat das die Masse der Kleinanleger bereits getan, in „Panikverkäufen“? Ja? Gut, dann kaufen!

In diesem Sinne nehme ich mich selbst als Indikator, auch wenn das ziemlich schizophren klingt – denn ich mache dann ja genau das Gegenteil von dem, was ich von der Stimmung her eigentlich möchte. Aber das ist es ja gerade.

Also: Kaufen! Aber Grundvoraussetzung: Die Fundamentals habe ich auf meiner Seite. Es darf sich also nicht um eine geplatzte Spekulationsblase halten.

Dazu die Faktenlage: Die chinesische Wirtschaft wird in diesem Jahr voraussichtlich wieder um über 8% (!) wachsen. Der chinesische Rohstoff-Verbrauch steigt teilweise noch schneller, so stiegen z.B. die chinesischen Importe im letzten Jahr um 40%. China ist schon der größte Kohle-Verbraucher der Welt, und bei Rohwaren wie Weizen dürfte China innerhalb der nächsten 10 Jahre zum größten Verbraucher der Welt aufgestiegen sein. Das alles trifft auf ein mehr oder weniger stagnierendes Angebot (und bei manchen nicht erneuerbaren Rohstoffen geht ja jetzt schon das Angebot zurück!)

China ist nach wie vor der entscheidende Faktor. Dennoch schauen die meisten Kleinanleger auf die USA….Wachstumsdelle dort? Das wird sicher die Nachfrage nach Rohstoffen weltweit einbrechen lassen, ojottojott wir verkaufen lieber alle Rohstoffe zu Billigstpreisen!

Aber glauben Sie wirklich, dass der Dow Jones in der Nähe seines Allzeithochs notieren würde, wenn den USA eine harte Rezession bevorstehen würde? Dieser Index ist doch letztlich auch ein Frühindikator.

Meiner Überzeugung nach habe ich die Fundamentals auf meiner Seite. Die Grundvoraussetzung ist also gegeben.

Deshalb der Blick auf die Charts. Welche Rohstoffe stehen nach den Panikverkäufen nun vor starken Unterstützungen? Solche Rohstoffe sind die richtigen, denn bei denen ist das weitere Risiko nun eng nach unten begrenzt, während das Potenzial gewaltig ist. In so einer Phase wie jetzt bieten sich doch viel bessere Chancen/Risiko-Profile als sonst!

Nehmen wir mal Gold. Da kann der Goldpreis noch bis auf zur nächsten Unterstützung fallen, dann sollte aber Schluss mit der Korrektur sein. Siehe dazu folgender Chart:

Mein Fazit: Bei Rohstoffen muss ich in Phasen wie jetzt kaufen. Das rate ich auch Ihnen. Nicht wieder den gleichen Fehler machen wie im Mai, als die Kleinanleger wie wild Rohstoffe kauften, weil die boomten und es zahlreiche entsprechende Empfehlungen gab. Dabei war das ein denkbar schlechter Einstiegszeitpunkt (dort wurde Gier und nicht Angst gekauft).

Nein, kaufen müssen Sie die Angst, also jetzt, wo es keine Empfehlungen gibt und die Kleinanleger diesen Markt größtenteils fluchtartig verlassen haben.

Ich sage nicht, dass ausgerechnet heute alle Rohstoffe kaufenswert sind. Beim Gold z.B. wäre ich froh, wenn der Goldpreis noch etwas weiter Richtung eingezeichnete Unterstützung fallen würde. Und es gibt zahlreiche weitere Rohstoffe mit solchen Kauf-Zielzonen.

Das wird meiner Einschätzung nach in den nächsten Tagen bzw. Wochen aktuell. Also genau jetzt ist das ein hoch aktuelles Thema! Und nicht in einigen Monaten, wenn die Rohstoffe wieder nach oben geschossen sein werden und die Finanzmedien das mit einiger Verzögerung wieder aufgreifen werden. Machen Sie nicht den Fehler, erst dann wieder auf Rohstoffe zu setzen, wenn alles zu spät ist.

Ich jedenfalls bin seit gestern wie ausgewechselt. Statt zermürbt zu sein freue ich mich nun über die Panikverkäufe, weil diese erstklassige Kaufmöglichkeiten bieten. Und DAS ist das Thema der nächsten Tage und Wochen. Statt Rohstoffe zu meiden, ist gerade jetzt die richtige Zeit, sich mit ihnen zu befassen. Panik kaufen, Gier verkaufen!

Viele Grüße,

Ihr

Michael Vaupel

Gruß Moya

Optionen

Die OPEC hat sich zu einer Foerdermengenkuerzung von mehr als

1,2 Millionen Barrel Oel entschlossen und einige Mitglieder

zeigten sich nach der gestrigen Sitzung offen fuer weitere

Senkungen. Dies kuendigte der Oelminister der Vereinigten

arabischen Emirate Mohammed bin Dhaen al-Hamili zum Ende der

ausserordentlichen Versammlung in Qatar am spaeten Donnerstag

an.

Gruß Moya

Optionen

Rohstoffe

Mit 3,5 Milliarden Asiaten steuert die Welt auf einen Rohstoff-Nachfrageschock zu

Der Energiehunger in Fernost wächst mit zunehmendem Wohlstand. Energie-und Rohstoffwerte sind auf Dauer eine Anlageformen, die ins Portfolio gehören.

Von Erwin Grandinger

Am besten sollte man eine Investition am Kapitalmarkt aufbauen, wenn alle anderen Marktteilnehmer kapituliert haben. So lautet eine Grundregel in der verhaltensorientierten Vermögensverwaltung. Und es gibt momentan einige Sektoren, wo Anleger augenscheinlich deprimiert das Handtuch geworfen haben. Die Kosten für Erdgas in den USA sind regelrecht eingebrochen. Seit Anfang August sanken die Preise für leichtes Rohöl von 78 auf 57 Dollar pro Fass. Viele Investoren und Spekulanten, die nicht investiert waren und denen die Preise im Energiesektor wegliefen, versuchen noch immer Rohöl auf 50 oder gar 40 Dollar, herunterzureden. Und jetzt, wo die Preise im Energiebereich innerhalb weniger Monate über 25 Prozent gefallen sind, reden viele in Panik vom Platzen der Rohstoffblase.

Privatinvestoren, die jetzt ihre Energie- und Minentitel verkaufen, werden sich schwer ärgern. Zum einen scheint der Markt, nach einer kurzen aber heftigen Korrektur, von der technischen Seite zu drehen. Zum anderen, doch weit wichtiger, sind die langfristigen, fundamentalen Faktoren unverändert. Man muss sich nur Energiewerte, Edelmetalle und andere Rohstoffe preisbereinigt für die letzten 20 Jahre oder länger anschauen. Gold sollte etwa bei 2000 Dollar stehen, nicht bei 600 Dollar. Der CRB Raw Industrial Index (etwa 23 Rohstoffe wie Zink, Baumwolle, Butter, Soja, Kautschuk) steigt seit Jahren stetig, beharrlich und nahezu korrekturlos. Dieser Index enthält weder Energiewerte (Öl, Erdgas) noch Edelmetalle (Gold, Silber) die wohl momentan den größten Teil einer mittelfristigen Korrektur gesehen haben.

Und wer Mattew R. Simmons "Twilight in the Desert" gelesen hat, gewinnt langsam eine Ahnung davon, welche Angebotsverknappung im Rohölmarkt dank Investitionsstau und fragwürdiger Rohölreserven noch auf uns zukommen wird. Andere Industriemetalle wie Nickel und Kupfer sind auf oder nahe am Rekordniveau. Energie- und Minenunternehmen haben 20 Jahre lang Ausrüstungsinvestitionen vernachlässigt und sehen trotz Nachfrageschocks keinen Grund, ihre Gewinne durch massive Investitionen zu schmälern. Das heißt auf Dauer, wir denken ein bis zwei Jahrzehnte, wird das Angebot von Rohstoffen aller Art den globalen Nachfragestau nicht lösen können.

Und die Musik spielt nicht im Westen, sondern im Osten. Etwa 3,5 Milliarden Menschen in China, Indien und Asien wollen so wohlhabend werden wie die 1,5 Milliarden Konsumenten in den westlichen Industriestaaten. Noch 1992 konnte sich China mit 1,3 Milliarden Einwohnern mit eigenen Rohölreserven versorgen. Heute muss das Land bereits 40 Prozent seines Ölbedarfs importieren. Und wer mit offenen Augen durch die Welt geht, sieht wie chinesische Mittelsmänner weltweit Rohstoffversorger und Rohstoffvorkommen aufkaufen. Das Hauptaugenmerk gilt hier insbesondere Afrika und Ländern wie Iran. Die derzeitige chinesische Mittelklasse umfasst etwa 50 Millionen Menschen mit rund 300 000 Millionären (in Deutschland leben etwa 770 000 Millionäre) und wächst mit rund zwölf Prozent jährlich. Diese neue Mittel- und Oberschicht sind Konsumenten mit ungeheurem Nachfragehunger. So gibt es momentan 31 Millionen Autos in China und im Jahre 2013 wird es wohl über 100 Millionen Pkws und Lkws geben. Um diese Autos zu bauen und die wachsende Mittelschicht mit allen Annehmlichkeiten des täglichen Lebens zu versorgen (vom Kühlschrank bis zum Einfamilienhaus), werden Rohstoffe ungeahnten Ausmaßes benötigt. Und was China nicht kauft, besorgt sich natürlich Indien. Es stellt sich nicht die Frage ob, sondern wie viel China, Indien und Asien mehr an Öl und Rohstoffen brauchen.

Insofern, von heftigen zyklischen Korrekturen abgesehen die völlig normal sind, sind Energie- und Rohstoffwerte auf Dauer eine Anlageform, die ins Portfolio gehören. Von einer Blase zu sprechen ist somit absolut unangebracht und zeugt nur davon, dass dieser Investor zu spät gekommen ist.

Der Autor ist Politischer Analyst und Partner bei EPM Group in Berlin

Artikel erschienen am 21.10.2006

WELT

Optionen

Gold: Crash oder Erholung?

von Jochen Steffens

Ich beobachte Gold sehr genau und hatte auf ein entscheidendes Einstiegssignal gewartet. Doch der Goldpreis ist kurz vor diesem entscheidenden Einstiegssignal wieder gefallen und verzeichnete gestern den größten Tagesverlust seit zwei Wochen. Hier der Chart:

Sie sehen, dass Gold an einer scharfen Abwärtstrendlinie (blau) entlang läuft, die seit Mai relevant ist. Es ist im Moment denkbar, dass Gold auch noch mal bis an die 534 Dollar fällt. Sofern das passiert, besteht die Gefahr, dass Gold eine große Topformation in Form eines „absteigenden Dreiecks“ ausbildet (blaue Linien). Das Kursziel aus dieser Formation läge bei ca. 330 Dollar! In diesem Zusammenhang ist interessant, wie, bzw. warum solche Formationen entstehen.

Absteigende Dreiecke als Topformation

Absteigende Dreiecke als Topformation sind fast immer ein Hinweis darauf, dass große Adressen über einen längeren Zeitpunkt massiv „aussteigen“. Man kann sich natürlich die Frage stellen, wer steigt hier aus und wie lange wird dieser Verkaufsdruck anhalten. Es gibt hierzu Gerüchte und Informationen, dass Zentralbanken wieder als Verkäufer aufgetreten sind, aber auch einige größere Fonds scheinen von den Rohstoffen in den US-Aktienmarkt umzuschichten (Stichwort: Vagabundierendes Geld)

Eine detaillierte Beschreibung des Charts

Es geschieht folgendes: Bei der Übertreibung an der 720-Dollar-Marke (Ziffer 1) haben bestimmte Adressen beschlossen, eine oder mehrere große Positionen in den Markt zu drücken. Es kam zu einem massiven Einbruch. Die Verkäufer hörten wahrscheinlich erst so im Bereich 620-640 Dollar auf, ihre großen Positionen in den Markt zu drücken und warteten eine Erholung ab. Die Verkaufsorder wurden im Bereich zwischen 620-640 Dollar im Markt belassen, wobei diese Order nicht im Markt liegen, sondern Makler den Auftrag haben, zu diesem Kurs nach und nach zu verkaufen und einen guten Schnitt herauszuholen. Sobald die Kurse unter diese Marke fallen, wird eine Erholung abgewartet. Denken Sie immer daran, dass diese großen Adressen einen langen Atem haben.

Das Spiel der Geier

Dass der Kurs die 600er Marke verletzte, wird wiederum damit zusammenhängen, dass andere Adressen hier die Stopps der „armen Kleinanleger“ abfischen wollten. Ein altes Spiel: Kapitalstarke Adressen shorten Gold, weil Sie wissen, dass die vielen Kleinanleger solche Marken wie 600 Euro lieben. Diese „Kleinanleger“ sagen sich nämlich mit einen oberflächlichen Blick auf den Chart, wenn Gold wieder unter die 600 Dollar fällt, dann verkaufe ich. Dieses Geier-Spiel ist eigentlich ganz einfach: Um Gold zu shorten werden geliehene Positionen „verkauft“. Irgendwann müssen diese Positionen zu deutlich tieferen Kursen und damit im Gewinn auch wieder „zurückgekauft“ werden. Dafür müssen genug „Verkäufer“ gefunden werden. Schließlich will man nicht durch das Zurückkaufen seine eigenen Kurse treiben und sich damit den Schnitt versauen.

Die betreffenden Adressen wissen also, dass unter 600 viele Anleger „verkaufen“ werden, und siehe da, schon hat man die Verkäufer gefunden, denen man einen großen Teil der Positionen abkaufen kann, um seine eigenen Short-Positionen zu schließen. Das macht den Gewinn aus. Den Rest der Position kauft man dann nach und nach oder auch schneller zurück, der Gewinn ist ja gemacht. Das führt dazu, dass dann der Kurs sich nach dem Bruch dieser wichtigen Marke wieder sehr schnell erholt. Später springen dann wieder Anleger auf, weil sie denken, dass der Einbruch bei Gold vorbei sei und nun endlich die 1000-Dollar-Marke anvisiert wird.

Die Verkäufe gehen weiter

Doch weit gefehlt. Sobald wieder die Verkaufskurse (620-640 Dollar) erreicht werden, fangen die Verkäufer an, Gold weiter zu verkaufen (Ziffer 2). Dass es etwas über diese Marke hinausschießt, liegt daran, dass zu diesem Zeitpunkt wieder sehr viele Goldbullen auf der Käuferseite stehen. Als sich der Kurs zu sehr von der Verkaufszone nach oben entfernt, werden dann schließlich auch wieder größere Positionen in den Markt gedrückt. Der Kurs bricht ein (Ziffer 2-3)

An der Dynamik bis zur Ziffer 3 im Chart erkennt man deutlich, dass es hier wieder zu deutlichen Verkäufen gekommen ist. Ebenso erkennt man: Sobald die 620er Marke unterschritten wird, hören die Verkäufe auf.

Nun muss man nur genau beobachten: In den folgenden Wochen geschieht folgendes: Immer über der 640er Marke setzen die Verkäufe wieder ein, an der 620er Marke stoppen sie. Das Spiel läuft bis Anfang September. (Ziffer 4), anschließend kommt es zu einem erneuten dynamischen Einbruch.

Hierfür gibt es nun zwei Möglichkeiten: Die Bullen haben aufgegeben oder die Verkäufer haben ihre Position größtenteils im Markt. Der zweite Rutsch an die Ziffer 5 zeigt jedoch, dass hier offenbar noch genug Verkaufspotential im Markt ist. Es kann also gut sein, dass die Bullen aufgegeben habe und die Verkäufer lediglich nicht mehr damit rechnen zu 640 Dollar herauszukommen und eine Ebene tiefer das gleiche Spiel spielen.

Es steht also zu befürchten, dass es nun zwischen 575 und 600 Dollar zu der gleichen Entwicklung kommt, die wir bei 620 bis 640 Dollar gesehen haben. Das wäre ein eindeutiger Hinweis darauf, dass hier bestimmte Adressen immer noch versuchen massiv auszusteigen.

Fehlendes Bullensignal

Wäre hingegen nach dem Tief bei Ziffer 5 anschließend die 600er Marke und damit auch die Abwärtstrendlinie nachhaltig gebrochen worden, wäre das ein Hinweis auf ein Nachlassen des Verkaufsdrucks gewesen. Die Verkäufer hätten dann kein Verkaufsinteresse mehr, der Deckel wäre weg, es könnte weiter nach oben gehen. Das wäre das Kaufsignal gewesen, auf das ich gewartet hatte.

Wobei wirklich bullish würde der Goldchart jedoch erst, wenn die 640er Marke nachhaltig genommen würde. Denn es kann natürlich durchaus sein, dass an dieser Marke immer noch ein Verkäufer mit größeren Positionen aussteigen will. Wird die 640er Marke jedoch auch noch genommen und nach oben aufgelöst, dann wäre das ein klarer Hinweis darauf, dass die Verkäufer aus dem Markt sind, bzw. sie ihre Positionen verkauft haben!

Bearish, oder ist es nicht?

Jetzt wird es aber spannend: Der Kurs ist jedoch an der 600er Marke und dem Abwärtstrend abgeprallt. Würde er nun seitwärts zwischen 600 und 575 Dollar aus dem absteigenden Dreieck ausbrechen, also die Abwärtstrendlinie nach oben überwinden, so ist das noch nicht unbedingt ein Kaufsignal !!!! (Hier tapsen viele charttechnisch orientierte Anleger immer wieder in die Falle). Es kann, wie gesagt, einfach nur sein, dass die Verkaufspanne von den Verkäufern nach unten verlegt wurde. Ein seitwärts gerichteter Bruch aus einem Abwärtstrend stellt also nicht unbedingt ein Kaufsignal dar! Dazu bedarf es weiterer Hinweise.

Es wäre zum Beispiel dann ein Kaufsignal, wenn es an der Ziffer 5 zu einem Sell Off gekommen wäre. Ein Sell Off wäre zum Beispiel eine starke Abwärtsbewegung unter das Tief vom Juni bei hohen Umsätzen.

Doch nehmen wir einmal an, dass der Verkäufer tatsächlich auch ohne eindeutigen Sell Off zur 5 hin seine letzte Positionen verkauft hätte, einfach weil seine Goldposition erschöpft war. In diesem Fall hätte es an der Ziffer 6 aber, wie oben bereits erwähnt, zu einem Bruch des Abwärtstrends kommen müssen.

Der Abverkauf nach dem Testen dieser Linie ist also ein Hinweis darauf, dass die 5 noch nicht unbedingt der reinigende Sell off war. (Es sei denn, der Kurs würde sich bei ca. 575 fangen und dann die 600er Marke nachhaltig brechen. Dann müsste der Bruch der 600er Marke aber wirklich „nachhaltig sein“! Dann hätte sich eine kleine Umkehrformation gebildet, mit dem Bruch des Abwärtstrends und der 600er Marke, wäre das ein Kaufsignal.)

Das Crash-Szenario

Wenn nun aber die 560er Marke und auch noch die 540/534er Marke unterboten wird, dann ist klar, dass bei den Verkäufern ein nachhaltiges Bedürfnis vorhanden ist, weitere große große Positionen zu verkaufen. In diesem Fall müsste man sich die Frage stellen, ob diese großen Adressen, die nun den Kurs von 730 um 200 Dollar auf 530 Dollar gedrückt haben, irgendwelche nachhaltigen fundamentalen Gesichtspunkte kennen, die einen solchen dramatischen Ausstieg rechtfertigen. Kurz, ich würde zu diesem Zeitpunkt nicht mehr darauf setzen, dass die Verkäufe aufhören, sondern eher davon ausgehen, dass hier etwas fundamental nicht stimmt und dafür Anhaltspunkte suchen.

Nach unten ist klar: Unter 530 Dollar interessiert mich Gold solange nicht mehr, bis das Kursziel bei 330 Dollar erreicht wäre oder sich andere eindeutige Bodenformationen entwickelt hätten. Und ich werde dann nicht der einzige sein, der diese Meinung teilt.

Sollte Gold also unter diese 534er Marke fallen, werden wahrscheinlich die letzten Nerven der Goldbullen reißen. Es kann in diesem Fall sogar zu einem sehr starken crashähnlichen Verlauf kommen. Schließlich sind die Goldbullen nach sechs Monaten eher fallender Kurse sowieso schon angeschlagen. Hier trifft dann die Weisheit zu: Greife nicht in ein fallendes Messer.

Ich hoffe, ich konnte ihnen deutlich machen, worum es bei dem Goldpreis zurzeit geht. Wir stehen aktuell an einem sehr wichtigen Punkt. Die Frage ist, wie groß und wie nachhaltig ist die Verkaufsbereitschaft noch. Die entsprechenden Marken sind genannt, danach kann man sich richten.

Fazit

Für mich sieht es im Moment so aus, als würde der Goldpreis zwischen 600 und 575 Dollar seitwärts aus der Abwärtstbewegung ausbrechen. Dann wird sich der weitere Verlauf an der 600er Marke entscheiden, der Trendbruch ist dann insoweit uninteressant. Aber erst über 640 Dollar sind die Gefahren für den Goldpreis aus dem Markt. Rechnen Sie aber in diesem Fall nicht unbedingt mit einem steilen Anstieg. Wenn die Bullen durch derart massiver Verkäufe so verunsichert wurden, kommt es meistens wie am Anfang einer Rally erst einmal zu einem verhaltenen Anstieg, der sich erst später wieder dynamischer entwickelt.

Sollte Gold hingegen weiter fallen, muss man sehr, sehr vorsichtig werden!

Viele Grüße

Ihr

Jochen Steffens

P.S. Wenn die Märkte nach der Fed-Sitzung weiter laufen sollten, dann werden viele in den Markt gezwungen, das kann sehr impulsiv werden. Allerdings haben in den letzten Jahren Zinssitzungen auch häufig eine Konsolidierung eingeleitet. Wenn man nicht bereits länger investiert ist (wie Sie es als Leser des Investor`s Daily sein sollten), dann ist heute und morgen sicherlich kein guter Zeitpunkt, um größere Positionen aufzubauen.

Gruß Moya

Thread abonnieren

Thread abonnieren