Diesmal ist alles anders...

|

Seite 1 von 1

neuester Beitrag: 06.05.03 21:17

|

||||

| eröffnet am: | 06.05.03 21:10 von: | tom68 | Anzahl Beiträge: | 2 |

| neuester Beitrag: | 06.05.03 21:17 von: | tom68 | Leser gesamt: | 2357 |

| davon Heute: | 1 | |||

| bewertet mit 0 Sternen |

||||

|

|

||||

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Geschichte wiederholt sich doch: Mit dem gleichen Argument, das vor drei Jahren bemüht wurde, die astronomische Bewertung der Technologieaktien zu rechtfertigen, wird heute erklärt, warum die Märkte gerade jetzt ihren Boden gefunden haben.

Zwar räumen auch die Optimisten ein, dass insbesondere die US-Märkte nicht gerade billig sind. Dies sei aber kein Problem, so das Hauptargument der Bullen, schließlich sind die Zinsen so niedrig, dass die höhere Bewertung der Aktienmärkte damit gerechtfertigt sei. Der Erklärungsansatz basiert auf dem sogenannten "Fed-Modell" und geht davon aus, dass eine faire Bewertung der Aktienmärkte ausschließlich unter Berücksichtigung der Rendite langfristiger Staatsanleihen nicht nur möglich sondern auch sinnvoll ist. Niedrige Renditen bei Anleihen sind demnach ein schlagendes Argument für hoch bewertete Aktienmärkte, da Dividendenpapiere umso attraktiver sind, je geringer die Verzinsung bei den Staatsanleihen ist. So weit die graue Theorie.

Bei genauerem Hinsehen scheint die Sache dann doch nicht ganz so einfach zu sein: Es stimmt zwar, seit 1980 sind hohe Bewertungsniveaus an den Aktienmärkten mit niedrigen Renditen bei den lang laufenden Staatsanleihen einher gegangen – und umgekehrt. Blättert man in der Börsengeschichte aber ein wenig weiter zurück, stößt man sehr schnell auf Zeiträume, in denen dieser so gern zitierte Grundsatz leider überhaupt nicht funktioniert hat.

Kaum zu glauben Seite 1 von 7

--------------------------------------------------

Nehmen wir etwa die frühen 50er Jahre. Die US-Märkte waren seinerzeit etwa mit dem zehnfachen (!) Gewinn bewertet, die durchschnittliche Dividendenrendite lag bei sieben (!) Prozent. Und dennoch, man mag es kaum glauben, die Rendite der "Langläufer" war zu jener Zeit noch um ein gutes Stück niedriger als heute. Oder anders gesagt: In einem Umfeld extrem tiefer Zinsen waren die Aktienmärkte ausgesprochen billig – in jedem Fall ungleich günstiger bewertet als heute. Wenn das Alan Greenspan wüsste...

Womöglich sind die Märkte ja gerade auf dem Weg zu einem attraktiven Bewertungsniveau. Eine Explosion der Gewinne (zum Beispiel) könnte die Sache richten. Da kommen die jüngsten Nachrichten doch gerade recht: Die Gewinne der Unternehmen steigen nämlich wieder, so heißt es zumindest. In der gerade laufenden Berichtssaison haben viele Firmen "positiv überrascht", so die sympathische Formulierung.

Trickreich verschleiert Seite 2 von 7

--------------------------------------------------

Auch hier lohnt sich ein genauerer Blick: Etwa ein Drittel der US-Firmen hat bislang die Zahlen für das erste Quartal vorgelegt. Was übertroffen wurde, waren in den meisten Fällen allerdings die sogenannten "pro forma earnings". Die trickreiche Formulierung verschleiert, dass dabei zahlreiche Kosten außen vor bleiben. Goodwill etwa oder auch Übernahmekosten, Aufwendungen wie etwa jene nach den Terroranschlägen des 11. September, Marketingausgaben oder auch Zinsen gehen nicht in die Berechnungen ein.

Die nach den strengen Regeln des US-GAAP ausgewiesenen Ergebnisse sind hingegen im Durchschnitt leicht gefallen. Dass man davon in der Regel nichts hört, wäre durchaus einen eigenen Artikel wert. Jedenfalls liegt der Verdacht nahe, dass die "tollen Erholungen" auf der Gewinnseite, die in diesen Tagen gerne zitiert werden, letztlich reinem Wunschdenken entspringen.

Astronomisch Seite 3 von 7

--------------------------------------------------

Bekanntlich sind vor allem die US-Indizes hinsichtlich ihrer durchschnittlichen Kurs-Gewinn-Verhältnisse (KGV) alles andere als billig. Im Extremfall, nämlich dann, wenn man die Verpflichtungen der Unternehmen zu Zahlungen von Pensionen an frühere Mitarbeiter berücksichtigt, kommt man auf eine Bewertung im S&P 500, die man nur als astronomisch bezeichnen kann.

Doch nun behaupten einige, jenes KGV sei gar nicht mehr relevant bei der Beurteilung, ob ein Markt ein günstiges Bewertungsniveau erreicht hat oder nicht. So wie vor drei Jahren die traditionellen Bewertungsmaßstäbe bei Aktien der "new economy" angeblich außer Kraft gesetzt waren. Wer erinnert sich nicht an das seinerzeit sehr populäre Argument? Mir stellt sich da allerdings sofort eine Frage. Und die ist so einfach wie naheliegend: Wenn ein niedriges KGV als Indikator für eine Bodenbildung angeblich nicht mehr taugt, warum in aller Welt war es in der Vergangenheit dann sehr wohl möglich, den Boden an den Aktienmärkten mit Hilfe des KGV sehr zuverlässig zu ermitteln?

Frühere Bärenmärkte endeten fast ausnahmslos dann, wenn das KGV der breiten Märkte im einstelligen Bereich notierte. Und heute soll das alles anders sein? Wenn ich in mehr als 20 Jahren an der Börse eines gelernt habe, dann folgendes: Man sollte stets sehr misstrauisch werden, wenn jemand behauptet: "Diesmal ist alles anders...."

Teure Tipps vom Börsenbäcker Seite 4 von 7

--------------------------------------------------

Eine andere Geschichte, und zwar eine aus der Kategorie "Unterhaltsames", lässt mich ebenfalls daran zweifeln, dass wir das Ende der Baisse schon gesehen haben. Wenn es nicht so traurig wäre, könnte man ja darüber lachen, doch offenbar ist es auch nach drei Jahren Baisse immer noch möglich, die Anleger mit ausgemachtem Unfug aufs Kreuz zu legen. Kostprobe gefällig? Der Nachrichtensender n-tv veröffentlicht auf seinen Bildschirmtextseiten die Börsenhotlines einiger selbsternannter "Börsengurus". Bernd Förtsch etwa ist dabei oder auch der Bäckermeister Markus Frick.

Beide Herren haben in der Vergangenheit viel dafür getan, dass Anleger scharenweise in völlig überteuerte Aktien getrieben wurden. Das Erstaunliche ist nun aber, dass es diese Börsenhotlines immer noch gibt. Redakteure der Wochenzeitung "Die Zeit" haben weder Kosten noch Mühen gescheut und für 1,86 Euro (pro Minute !) dort angerufen.

Wer schon immer mal wissen wollte, was auf diesen 0190er-Nummern so verzapft wird, der kann sich das viele Geld sparen. Es genügt völlig, die folgendenden Zitate zu studieren.

Markus Frick etwa weiß zu berichten:

"…Wenn man hier momentan Aktien aus dem M-Dax kaufen muss, dann muss man ganz klar in eine Boss hineingehen, weil man hiervon davon ausgehen kann, dass man in der nächsten Zeit höhere Kurse erleben wird und vor allem steigende Kurse erleben wird. Und das sind letztlich die Gründe, warum ich sage, wir werden hier auch noch höhere Kurse erleben."

Recht gelungen ist auch: Seite 5 von 7

--------------------------------------------------

"Das Gute ist doch: Gerade jetzt in dieser Konjunkturflaute, die wir in Deutschland erleben, da kommt uns ein Brötchenbäcker wie Kamps gerade gelegen. Denn gegessen und getrunken, das wird immer, das können Sie mir glauben. Und mit diesen Aktien verdienen Sie natürlich dann auch in dieser Zeit recht viel Geld."

(Ende der Durchsage)

Es liegt mir fern, das ehrenwerte Handwerk der Bäcker in irgendeiner Form zu diskreditieren. Mancher würde allerdings gut daran tun, sich gelegentlich der alten Volksweisheit zu besinnen, die besagt, dass der Schuster doch tunlichst bei seinem Leisten bleiben möge.

Was ich eigentlich sagen möchte, ist Folgendes: Vor etwas mehr als drei Jahren gab es an den Stammtischen kein anderes Thema, als Gewinne an den Börsen. Auch die fetten Schlagzeilen in einschlägig bekannten Boulevardblättern, die vom Reichtum durch Aktien schwärmten, waren klare Hinweise auf das Ende der Hausse.

Man darf davon ausgehen, dass sich das Ende der größten Baisse der Nachkriegsgeschichte rückblickend in ähnlich eindeutigen Signalen wiederfinden wird. Wenn in den Medien beispielsweise vom Ende der Aktienanlage die Rede sein wird, dann dürfte der wirkliche Boden in greifbarer Nähe sein. Es sollte mich sehr wundern, wenn bis dahin solche Börsenhotlines, die nichts zu bieten haben als substanzloses Gefasel, nicht längst dorthin verschwunden sind, wohin sie gehören: In der Versenkung.

| Die Kehrseite der (Bären)-Medaille | Seite 6 von 7 |

Doch jetzt kommt ein wichtiger Faktor ins Spiel, sozusagen die Kehrseite der Bärenmedaille: Man darf an der Börse niemals die Möglichkeit ausschließen, dass man mit seiner Theorie gänzlich falsch liegt. Nur so erhält man sich die Flexibilität, die notwendig ist, um rechtzeitig auf sich ändernde Rahmenbedingungen zu reagieren.

Im Moment muss man sehr wachsam sein. Schon Jesse Livermore, legendärer Spekulant des vergangenen Jahrhunderts wusste, dass beim "Spiel der Spiele" (so die deutschsprachige Übersetzung seines 1923 erschienenen Klassikers "Reminiscence of a Stock Operator") nur derjenige Recht hat, der Geld verdient. Bei aller Skepsis, die angesichts schwacher Konjunkturdaten und der immer wieder zitierten Probleme der Finanzmärkte angebracht erscheint, muss man zugestehen, dass auf der Short-Seite schon seit geraumer Zeit nicht mehr viel zu holen ist.

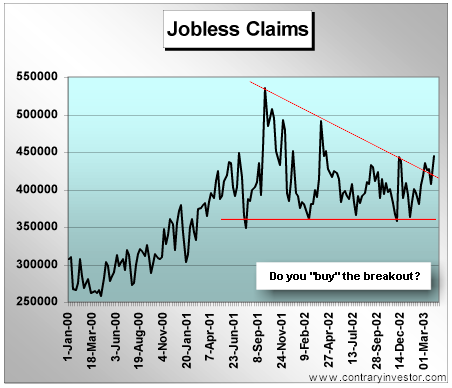

Und man muss sich auch daran erinnern, dass die Börse der tatsächlichen Entwicklung der Wirtschaft um sechs bis neun Monate voraus läuft. An dieser Stelle kann ich es mir allerdings nicht verkneifen, die jüngste Entwicklung der Arbeitslosenzahlen in den USA zu präsentieren:

Dennoch: Die Märkte sprechen derzeit nicht zu allererst die Sprache der Baisse, das muss man akzeptieren. Oftmals hilft ein Blick auf die Charts, um zu erkennen, wohin die Reise gehen könnte. Längerfristige Betrachtungen sind dabei besonders nützlich. Sie haben den Vorteil, dass die nervösen Zuckungen des Tagesgeschehens außen vor bleiben. Sieht man sich den Zehnjahres-Chart des S&P 500 auf Monatsbasis an (unten), so fällt auf, dass der Trendfolger MACD erstmals seit Beginn der Baisse im Frühjahr 2000 andeutungsweise ein Kaufsignal bilden könnte. Auch der gleitende 12-Monats-Durchschnitt wurde kürzlich zum ersten Mal seit fast drei Jahren auf Schlusskursbasis nach oben durchbrochen.

Analog dazu "riecht" der langfristige Chart des Goldindex HUI (unten) aktuell verdächtig nach einem bevorstehenden Verkaufssignal. Unter Annahme eines Negativ-Szenarios bei den Gold-Aktien könnte hier ein doppeltes Top vorliegen.

Doch immer mit der Ruhe. Zu übertriebenem Aktionismus besteht nicht der geringste Anlass. Einige Fakten: Zu Beginn der Baisse vor etwa drei Jahren dauerte es rund zwölf Monate, bis sich erste Schwächeanzeichen beim S&P 500 im Monatschart in klaren Verkaufssignalen konkretisierten. Während dieser Phase zeigte der Index eine Schwankungsbreite, die in etwa von 1250 bis 1520 Punkten reichte. Es war also ausreichend Zeit, sich entsprechend zu positionieren. Da man der Börse in aller Regel viel mehr Zeit hat als man glaubt, ist selbst bei einem möglichen Trendwechsel im Moment keinerlei Eile geboten.

Die jüngste Entwicklung war in jedem Fall Balsam für die Bullen. Der Ausbruch vom vergangenen Freitag, beispielsweise an der Nasdaq, war sehenswert:

Auch einige Technologie-Giganten konnten zuletzt mit auffallender Tagesperformance überzeugen. Als Beispiel seien die Papiere von Sun Microsystems (SUNW) genannt. Der Titel befindet sich seit einigen Wochen im langfristig ausgelegten Gemeinschaftsdepot des Antizyklischen Aktienclubs (AAC). Neben der Charttechnik überzeugt der Wert mit exzellenten fundamentalen Daten. Die Tageskerze, mit der das Papier am vergangenen Freitag die 200-Tage-Linie unter auffallend hohen Umsätzen nach oben durchbrechen konnte, hat Seltenheitswert:

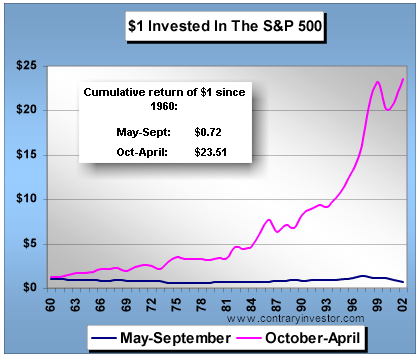

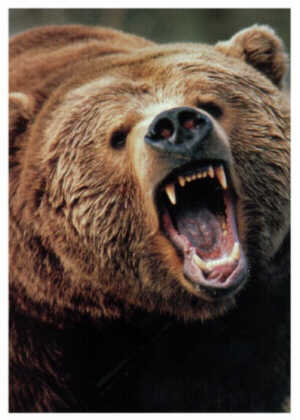

Sollte der S&P 500 während der traditionell eher schwachen Sommermonate auf der Überholspur bleiben, würde sich dies in den Indikatoren in glasklaren Kaufsignalen niederschlagen. Bei aller Skepsis, die angesichts der schwachen Konjunkturdaten weiterhin angebracht ist – ausschließen darf man eine solche Entwicklung auf keinen Fall. Doch eines ist auch klar: Immer dann, wenn alle Welt glaubt, dass es an der Börse nur noch eine Richtung gibt, kommt der nächste Dämpfer. Der Sommer ist geradezu prädestiniert dafür, die wild schnaubenden Bullen wieder zur Raison zu bringen. Der Chart unten zeigt, was aus einem US-Dollar seit 1960 geworden wäre, hätte man den Greenback stets nur von Mai bis September angelegt (blaue Linie) oder aber von Oktober bis April (rosafarbene Linie). Der Unterschied in der Performance ist Atem beraubend: Während der "Sommeranleger" rund ein Fünftel seines US-Dollar eingebüßt hat, konnte der "Winterbörsianer" eine Rendite von mehreren tausend Prozent einfahren.  Typisch Börse wäre in den kommenden Wochen daher folgendes Szenario: Der gegenwärtige Bärenmarkt könnte jetzt durch einen Aufschwung unterbrochen werden, der an Dauer und Umfang alle Bärenmarktrallyes der vergangenen drei Jahre übertrifft. Dies hätte zur Folge, dass die meisten der bisherigen Pessimisten zähneknirschend auf die Bullenseite wechseln müssten. Und der "Große Bär" könnte erneut das tun, was er am liebsten macht: Möglichst viele Anleger auf dem falschen Fuß erwischen. Das würde im Übrigen sehr gut zu einer typischen Eigenschaft der Börse passen: Die launische Diva neigt dazu, die große Masse der Anleger ein ums andere Mal an der Nase herumzuführen. Vieles spricht dafür, dass die Diva weiterhin in grimmiger Montur durch die Börsensäle streift:  Andreas Hoose ist Gründungsmitglied des Antizyklischen Aktienclubs (AAC). Der AAC hat es sich zur Aufgabe gemacht, Börsenerfolge abseits der bestehenden Mehrheitsmeinung zu erzielen. Weitere Informationen unter www.antizyklischer-aktienclub.de a.hoose@antizyklik.de | |||

| A.Hoose Autor: Andreas Hoose, 07:32 06.05.03 |

Thread abonnieren

Thread abonnieren