► Rohstoff-Thread

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

Rohstoffe Wochenrückblick Teil I

von Miriam Kraus und Andreas Lambrou

Energie

Süßes Rohöl zeigte sich im Wochenvergleich mit leicht schwächerer Tendenz und gewohnt hoher Volatilität. Gegenwärtig notiert WTI Crude an der NYMEX im Junikontrakt bei 63,41 US Dollar pro Barrel. Brent Crude in London notiert bei 66,53 US Dollar pro Barrel an der ICE Futures Exchange.

Brent Crude stieg am Freitag um 0,7 % weil Eni Spa den Produktionsstopp für seine Anlagen in Nigeria bekannt gegeben hatte. Dort wurden Förderanlagen und Arbeiter von militanten Rebellengruppen attackiert. Der Produktionsstopp bezeichnet eine Ausfallmenge von 65 000 Barrel pro Tag. Bereits drei Tage zuvor hatte Chevron aus dem gleichen Grund ein Feld im Nigerdelta mit einer Fördermenge von 15 000 Barrel pro Tag geschlossen. Brent Crude ist praktisch die Benchmark für die nigerianischen Erdölsorten. Ein Produktionsausfall in Nigeria hat folglich Auswirkungen auf die Londoner Brent Crude Preise.

Anders bei in den USA gehandeltem Süßen Rohöl. WTI geriet in New York aus verschiedenen Gründen unter Druck. Erstens zeigte ein am Mittwoch veröffentlichter Bericht, dass die Erdöllagerbestände in den USA, dem weltweit größten Erdölkonsumenten, um 4,8 % auf ein Fünf Monats Hoch von 335,6 Millionen Barrel gestiegen sind.

Zweitens wog die Aussage der belgischen Ölunternehmen, neue Lohnversprechungen könnten die geplanten Streiks in den Raffinerien in Antwerpen verhindern, schwer auf dem Ölpreis.

Drittens ist die US Benzinproduktion auf ein fünfwöchiges Hoch gestiegen. Die US Raffinerien arbeiten inzwischen mit einer Kapazität von 88,3 %. Dies wird als Zeichen dafür gewertet, dass die Raffinerien die Benzinnachfrage im Sommer befriedigen werden können.

Viertens hat Saudi Arabien bekannt gegeben seine abbaubaren Erdölreserven um 76 % aufstocken zu wollen um weiterhin der größte Ölexportuer der Welt zu bleiben.

Nachdem US Benzin zunächst ebenfalls unter den möglicherweise nicht stattfindenden Streiks in Antwerpen abgeben musste, stieg der Junikontrakt am Freitag wieder auf 2,27 US Dollar pro Gallone an. Grund dafür sind die trotz steigender Benzinproduktion geringen Lagerbestände im Vergleich. Die Lagerbestände waren in den letzten 12 Woche auf den niedrigsten Wert seit September 2005 gefallen.

Metalle

Edelmetalle

Gold zeigte sich erst gegen Ende der Woche wieder mit starker Tendenz. So stieg Gold zur Lieferung im Juni an der NYMEX auf 691 US Dollar pro Unze am Freitag an. Dies aufgrund der Spekulation die FED werde ihre Zinsen stabil halten. Das US Arbeitsministerium hatte Daten herausgegeben, welche besagen, dass die Arbeitgeber im April weniger Jobs angeboten hätten als angenommen. Dies führte zu der Spekulation die FED werde ihre Zinsen auf keinen Fall anheben. Die kausale Annahme aus diesem Szenario ist ein schwacher US Dollar, der wiederum in Korrelation die Attraktivität der Edelmetalle erhöht.

Silber konnte ebenfalls in Korrelation zu Gold wieder zulegen. So stieg Silber im Julikontrakt auf 13,61 US Dollar pro Unze an.

Basismetalle

Kupfer befindet sich nach wie vor im Aufwärtstrend. Gegenwärtig notiert Kupfer im Spotmarkt bei 3,65 US Dollar pro Pfund. An der NYMEX erreichte der Julikontrakt sogar den größten Wochengewinn in einem Monat bei 3,73 US Dollar pro Pfund.

Grund dafür waren einerseits starke wöchentliche US Wirtschaftsdaten, welche als positiv für das US Wirtschaftswachstum gewertet werden, sowie ein höhere Industrienachfrage aus den USA, als angenommen.

Andererseits gibt es Bedenken die Minenstreiks in Peru könnten sich auf die Angebotsseite auswirken. Etwa bei der Hälfte aller peruanischen Minen befinden sich momentan die Arbeiter im Streik.

Nickel klettertet an der LME auf ein Rekordhoch von 57 500 US Dollar pro Tonne. Grund dafür war der australische Esperance Hafen. Sie mögen sich erinnern, Rohstoff Daily hatte schon einmal darüber berichtet, im Hafen von Esperance fand man Anzeichen für eine Bleivergiftung des Wassers. Aus diesem Grund versucht die Regierung nun nach der Ursache für diese Vergiftung zu suchen und gab überdies bekannt die Beladung der Schiffe im Hafen möglicherweise stoppen zu müssen.

Offenbar steht ein Schiff der Lion Ore Mining ebenfalls unter Beobachtung. Dieses Schiff hält eine Fracht von 20 500 metrischen Tonnen an Nickel und wird eventuell den Hafen vorerst nicht verlassen dürfen.

Von Esperance profitiert aber auch immer noch Blei. Die australische Magellan Mine, welche etwa 3 % der weltweiten Produktion ausmacht ist seit März geschlossen, aufgrund einer Untersuchung durch die australische Regierung bezüglich der Quelle der Vergiftung. Blei war am Freitag bis auf rekordhohe 0,93 US Dollar pro Pfund im Spotmarkt gestiegen.

Zink profitiert ebenfalls noch immer von den streikenden Minenarbeitern in Peru. Zink stieg am Freitag bis auf 4412 US Dollar pro metrische Tonne an der LME. Das ist ein fünf Monats Hoch.

Soft Commodities

Juli Mais zeigte eine stärkere Wochentendenz. Gegenwärtig notiert der Kontrakt bei 3,88 US Dollar pro Scheffel an der CBOT . Grund dafür waren die schlechten Wetterbedingungen im mittleren Westen der USA. Die dortigen Regenfälle verhindern die Maisaussaat. Anleger spekulieren nun darauf, dass die verzögerte Aussaat späte schlechtere Ernteerträge zur Folge hat.

Weizen zeigt eine Trendwende. Der Julikontrakt fiel vom Hoch bei 5,30 US Dollar auf gegenwärtig 4,94 US Dollar pro Scheffel an der CBOT. Grund dafür waren einerseits Gewinnmitnahmen und Regenfälle in Australien. Andererseits wurde die short Seite durch Berichte unterstützt die besagen, dass die durch den Kälteeinbruch Ende März entstandenen Ernteschäden in Oklahoma und dem Westen Kansas nur gering seien.

Sojabohnen zeigten im Wochenvergleich eine leicht stärkere Tendenz. Auch hier waren die Aussaatverzögerungen aufgrund der Wetterbedingungen in den USA Preistreiber. Sojabohnen im Julikontrakt notieren gegenwärtig bei 7,52 US Dollar an der CBOT.

Sojaöl zeigte sein konstant stärkere Tendenz auch in dieser Woche bei gegenwärtig 33,60 US Cent pro Pfund im Julikontrakt an der CBOT . Zur Wochenmitte hin stieg Sojaöl im Juli bi auf 34 Cent in Korrelation zum malaysischen Palmöl welches auf ein Acht Jahres Hoch gestiegen war.

Sojamehl zeigte sich im Wochenvergleich fast unverändert bei 202 US Dollar pro Short Tonne im Julikontrakt an der CBOT.

Ausblick

Erdöl könnte gegenwärtig Zeichen für eine leichte Korrektur bieten und in der nächsten Woche noch einmal abgeben. Der Preisunterschied zwischen WTI und Brent könnte sich noch einmal etwas verstärken. Möglicherweise könnte Brent Crude wieder von der politisch eLAge in Nigeria profitieren.

US Benzin könnte zunächst noch einmal leicht stärker tendieren.

Die Fundamentaldaten für Gold zeigen nach wie vor eine starke Tendenz. Möglicherweise könnte Gold seine gegenwärtig starke Tendenz in der nächsten Woche weiter fortsetzen.

In Korrelation zu Gold könnet such Silber wieder stärker tendieren.

Die peruanischen Streiks dauern bereits länger als von den meisten Anlegern erwartet. Und gegenwärtig ist noch kein Ende abzusehen. Vor allem Kupfer und Zink sollten hiervon weiterhin profitieren können. Blei sollte seinen Aufwärtstrend ebenfalls weiter fortsetzen können. Nickel dürfte in der kommenden Woche hochvolatil reagieren.

Mais könnte auch in der kommenden Woche wieder eine starke Tendenz beweisen.

Weizen dürfte wohl weiterhin schwächer tendieren, bevor es konsolidiert.

Bei den Sojabohnen könnet die Bodenbildung zunächst vorüber sein und in eine leicht stärkere Tendenz übergehen.

Sojaöl könnte weiterhin seinen Aufwärtstrend verfolgen.

Sojamehl dürfte zunächst seine Seitwärtsbewegung weiter führen und hernach leicht schwächer tendieren.

So long liebe Leser...ein angenehmes Wochenende wünschen

Ihre Miriam Kraus und Andreas Lambrou

Gruß Moya

Optionen

Jim Rogers: "China macht Rohstoffanleger reich"

04.05.2007 "China ist auf dem Weg zur Supermacht des 21. Jahrhundert und wird die gleiche Rolle spielen wie England im 19. und die USA im 20. Jahrhundert", ist Börsenguru Jim Rogers überzeugt. Um vom Aufstieg Chinas zu profitieren, sollten Anleger in Rohstoffe investieren, so Rogers. Von chinesischen Aktien rät er jedoch eher ab.

Jim Rogers gilt als einer der profiliertesten Marktbeobachter der Gegenwart. Einen Grossteil seiner Glaubwürdigkeit hat sich der Amerikaner mit seinem eigenen Werdegang erworben. Bereits mit 37 Jahren hatte er sich seinen Kindheitstraum verwirklicht, nämlich spätestens mit 40 genügend Vermögen auf der Seite zu haben, um in Frührente zu gehen. Möglich wurde dies dank dem Quantum Hedge Fund, den er zusammen mit George Soros ins Leben gerufen hatte und der innerhalb eines Jahrzehnts um über 4000 Prozent zulegte. Fortan betätigte sich Rogers als Bestsellerautor, als Gastprofessor an der Columbia University und als Globetrotter, indem er zweimal rund um die Welt reiste, einmal per Motorrad, einmal per Auto. Der breiten Anlegerschaft ist Rogers vor allem bekannt als Rohstoff-Guru. Sein Credo lautet, dass sich die Rohstoffe einem langfristigen Bullenmarkt befinden, der noch gut und gerne zehn oder mehr Jahre anhalten werde. Mit seiner Aussage, die wie so oft im Widerspruch zur Mehrheit der Analysten steht, hat er bisher ebenfalls reichlich Geld verdient. So ist der von ihm geschaffene "Jim Rogers International Commodity Index“ seit 1998 um 250 Prozent gestiegen.

Ähnlich dezidiert ist seine Meinung zum Potenzial Chinas, das gemäss Rogers dabei sei, zur Supermacht des 21. Jahrhunderts aufzusteigen. Rogers Glaube an den Aufstieg Chinas ist so gross, dass er bei der Geburt seiner Tochter eine chinesische Nanny eingestellt hat, damit sein Nachwuchs gleich von der Wiege auf Chinesisch lernt. "In Focus“ traf Jim Rogers Ende März in Hong Kong, anlässlich der von der Credit Suisse organisierten Asian Investment Conference, wo Jim Rogers eine seiner launigen und äusserst unterhaltsamen Reden hielt.

Andreas Thomann: Herr Rogers, wie steht es um das Chinesisch Ihrer kleinen Tochter?

Jim Rogers: Sehr gut. Sie ist erst knapp vier Jahre alt, doch sie spricht es bereits wie ihre Muttersprache. Ich habe ihr gerade 25 DVD’s auf Chinesisch gekauft, denn die sind in New York schwer aufzutreiben. Meine Tochter darf zuhause kein Fernseh schauen. Alles was sie kriegt, sind chinesische Geschichten auf DVD.

Ziemlich unkonventionelle Erziehungsmethoden.

Bestimmt. Doch für mich war klar: Wer im Jahr 2003 geboren ist, dem kann ich nichts Sinnvolleres auf den Weg geben als perfekte Kenntnisse in Mandarin.

Bei so viel Bewunderung für China müssten Sie eigentlich schon längst hierher gezogen sein?

Ich trage mich tatsächlich mit dem Gedanken. Ich würde sehr gerne nach China ziehen, weshalb ich im Moment versuche, mein Haus in New York zu verkaufen. Die Zukunft ist hier.

Was macht Sie so zuversichtlich?

China hatte viele erfolgreiche Phasen im Laufe seiner Geschichte. Es gab natürlich auch katastrophale Etappen. So gab es einen fast 300-jährigen Abstieg, der erst im Jahr 1978 endete, als Deng Xiaoping das Ruder übernahm und den Kapitalismus sowie freies Unternehmertum wiedereinführte. Aus welchem Grund auch immer scheinen die Chinesen sehr erfolgreiche Kapitalisten zu sein. Sie arbeiten hart, sparen viel und investieren ebenso viel. Sie wissen, wie Sie in der Schweiz leben. Und sie wollen genauso leben. Dafür sind sie bereit, so hart wie nötig zu arbeiten und so viel wie nötig zu sparen und zu investieren. Es gibt 1,3 Milliarden Chinesen in China, dazu kommen mehrere 100 Millionen, die ausserhalb Chinas leben, ausgestattet mit reichlich Know-how und Kapital, das sie nun ins Land zurückfliessen lassen, um es weiter zu entwickeln. Es passt einfach alles zusammen.

China kämpft schon jetzt mit beträchtlichen Umweltproblemen, obwohl der Pro-Kopf-Konsum noch bescheiden ist und beispielsweise erst eine Minderheit der 1,3 Milliarden Chinesen ein Auto hat. Stellt die Umwelt nicht ein mögliches Hindernis für die Entwicklung Chinas dar?

Natürlich wird es massive Auswirkungen auf die Umwelt haben, wenn 1,3 Milliarden Chinesen Auto fahren, eine Klimaanlage besitzen, modische Kleider kaufen oder ihre Essgewohnheiten umstellen. Ist das ein Problem? Ich weiss es nicht, ich bin kein Wissenschaftler. Schliesslich gibt es viele Leute, die behaupten, dass Autos keinen Einfluss auf den Kimawandel haben. Doch es besteht kein Zweifel: Wenn 1,3 Milliarden Konsumenten in den Weltmarkt treten, so hat das auf alle Fälle grosse Konsequenzen – welcher Art auch immer. Betrachtet man Asien als Ganzes, sind es sogar 3 Milliarden neuer Konsumenten.

Warum gibt’s eigentlich keine Jim Rogers Investment Fund für China?

Nun, ein solcher Anlagefonds würde mich zwingen, wieder zu arbeiten (seufzt) und es gibt einfach zu viele Dinge, die mir viel mehr Spass machen.

Wie können Anleger vom Aufstieg Chinas profitieren?

Die beste Art vom Aufstieg Chinas zu profitieren ist es, Rohstoffe zu kaufen. Denn die Chinesen BRAUCHEN Rohstoffe. Wenn Sie Nickel besitzen, dann werden Sie die Chinesen pünktlich bezahlen, sie werden nett zu Ihnen sein, Sie zum Abendessen einladen. Sie können natürlich auch Aktien von Rohstofffirmen kaufen und wenn Sie gut darin sind und die richtigen Aktien kaufen, werden Sie ein Vermögen machen in China. Aber dann müssen Sie sich Sorgen machen um den Aktienmarkt, das Management, die Zentralbank, die Gewerkschaften und hundert andere Dinge. Wenn Sie einfach nur Nickel kaufen, müssen Sie sich um all das nicht kümmern.

Lässt sich Ihr Optimismus auch auf Indien übertragen?

Überhaupt nicht. Indien hat ein fürchterliches Wirtschaftssystem. Freilich verfolgen die indischen Politiker die richtigen Konzepte und versuchen diese auch umzusetzen. Doch vieles scheitert an der Praxis, sprich an der durch und durch antikapitalistischen Bürokratie. So hat Indien kürzlich seine Rohstoffmärkte geschlossen mit der Begründung, dass sie an der galoppierenden Inflation schuld seien, was natürlich völlig verrückt ist. Die Preise klettern in Wahrheit nur deshalb nach oben, weil die Regierung viele Fehler macht und reichlich Geld druckt. Doch Politiker suchen die Schuld lieber bei den bösen Kapitalisten als bei sich selbst. Gegen Indien spricht auch die schlecht ausgebaute Infrastruktur. Ein Beispiel: Im Hafen von Schanghai allein wurden letztes Jahr 21 Millionen Container verladen. In sämtlichen Häfen Indiens wurden dagegen bloss 5 Millionen Container verladen. Indien ist nichts für Investoren, dafür ist es ein wunderbares Land für Touristen. Wenn Sie nur ein Land auf der Welt besuchen könnten, dann würde ich Ihnen empfehlen, nach Indien zu gehen.

Denken Sie, dass der Aufstieg Chinas eine Win-Win-Situation für den Westen darstellt?

Der Aufstieg irgendeines Landes sollte im Prinzip eine Win-Win-Situation darstellen. Unglücklickerweise lehrt uns die Geschichte das Gegenteil: Oftmals, wenn ein neues Land wirtschaftlich aufstieg, führte das früher oder später zum Abstieg der bisher dominierenden Länder. Hoffentlich tritt dieser Mechanismus noch nicht so schnell in Kraft. Aber es gibt leider überall unfähige Politiker, die verrückte Dinge tun.

Gibt es Länder, die eher unter einem erstarkenden China leiden könnte als andere?

Ja bestimmt, die USA leiden schon jetzt unter dem Aufstieg Chinas, umgekehrt ist man in Japan und Europa begeistert von dieser Entwicklung. Japan hat ein riesiges Handelsvolumen mit China, Europa ebenso, und beide haben auch einen Handelsüberschuss gegenüber China. Auch Vietnam und Südkorea verdanken ihren gegenwärtigen Boom teilweise der Tatsache, dass sie einen immer reicheren Nachbarn haben. Eigentlich müssten auch die USA profitieren, doch die haben das noch nicht begriffen.

http://emagazine.credit-suisse.com/app/article/...oid=263&lang=DE

Optionen

http://www.ing-diba.de/main/fb/neuemissionen/...euemission_01152.html

Optionen

Der Preis für Gold verharrt seit dem Frühjahr 2006 grob betrachtet in einer Handelsspanne zwischen 600 und 700 Dollar. Die Frage stellt sich, in welche Richtung der Goldpreis die Handelsspanne auflösen wird.

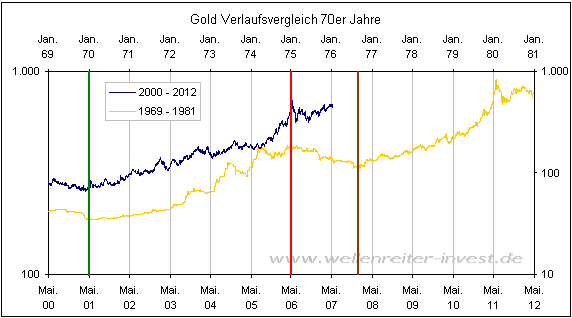

Obwohl ich kein Fan von Verlaufsvergleichen mit den 70er Jahren bin – die wirtschaftlichen Umstände ähneln sich kaum, man schaue nur auf das Zinsumfeld – drängt sich eine Parallele auf. Und die betrifft die Dauer der Auf- und Abwärtsphase in einem Gold-Bullenmarkt.

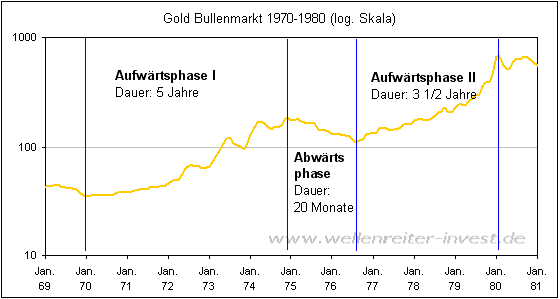

Wie der obige Chart zeigt, stieg Gold zwischen Anfang 1970 und Anfang 1975 fünf Jahre lang an, fiel anschließend für 20 Monate und ging schließlich in eine zweite Anstiegsphase über, die dreieinhalb Jahre dauerte und Anfang 1980 endete.

Der aktuelle Gold-Bullenmarkt begann im April 2001 und erreichte im Mai 2006 ein auch jetzt noch gültiges Hoch. Die! ser Zeitraum umfasst ebenfalls fünf Jahre. Nach dem obigen Muster müsste sich eine 20monatige Abwärtsbewegung einstellen. Von dieser wurden bereits 12 Monate abgearbeitet, ohne dass der Goldpreis sich nennenswert nach unten bewegt hat. Bevor die zweite Aufwärtsphase beginnt, würde der Goldpreis nach diesem Muster noch etwa acht Monate schwächeln - grob gesehen bis zum Ende dieses Jahres. Nachfolgend zeigen wir den aktuellen Verlauf und den Verlauf der 70er Jahre in der Übersicht.

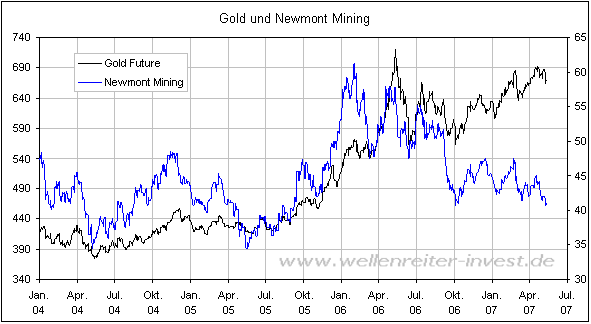

In unserem Anfang Januar veröffentlichten Gold-Ausblick für 2007 schrieben wir, dass „auf der Negativseite für die Entwicklung des Goldpreises das schwache bzw. neutrale Verhalten der Goldminen sowie die Entwicklung des Realzins zu verbuchen sind“. An diesen Faktoren hat sich seitdem nichts verändert. Der US-Realzins ist weiterhin deutlich positiv. Als Paradebeispiel für schwache Goldminen kann der Gold-Blue-Chi! p Newmont Mining herangezogen werden, der seit mehr als einem Jahr geg enüber dem Goldpreis deutliche Schwäche zeigt.

Noch einige Fakten: Gold zeigt üblicherweise zwischen Mai und Juli eine saisonale Schwächephase. Die Netto-Short-Positionierung der Commercials ist fast auf Rekordniveau und die Kleinspekulanten sind deutlich long. Das Sentiment erreicht nach „Marketvane“ mit einem bullischen Anteil von 84 Prozent ein Extremniveau.

Fazit: Unter diesen Umständen sind wir der Meinung, dass die Wahrscheinlichkeit für einen Ausbruch aus der oben genannten Handelsspanne nach unten größer ist als für einen Ausbruch nach oben. Hinzu kommt, dass der US-Dollar derzeit ein sehr beliebtes „Bashing“-Opfer darstellt. Es ist fast so, als wolle man ihm verbal so zusetzen, dass ihm keine andere Möglichkeit bleibt als in eine beschleunigte Abwärtsphase einzutreten. Doch so funktioniert der Markt nicht. Der fallende US-Dolla! r hat in den vergangenen Jahren die Aktienmärkte weltweit unterstützt. Steigt der US-Dollar weiter an, würde dies eine zusätzliche Belastung für den Goldpreis darstellen.

Dennoch ist festzuhalten, dass der Goldpreis bisher gegenüber der 20monatigen Schwächephase in den 70er Jahren deutliche relative Stärke zeigt. Die Goldminen – insbesondere ein Blue Chip wie Newmont Mining – verdienen besondere Beachtung. Ein Wiedererstarken der Minen, ein erheblicher Abbau der Netto-Short-Positionen der Commericals eine Abkühlung des Sentiments wären Anzeichen dafür, dass der Goldpreis seinen Bullenmarkt fortsetzen möchte.

Robert Rethfeld

Wellenreiter-Invest

www.wellenreiter-invest.de

Gruß Moya

Optionen

Wer es immer noch nicht begriffen hat: zurzeit leben wir in einer Rohstoff-Hausse, die noch gut und gerne zehn Jahre andauern kann.

Da können die Massenmedien ihr Gesülze schreiben wie sie wollen

Optionen

Preis-Überhitzungen bei den Basismetallen

Ein leichtes Überangebot auf dem Platin-Markt

Die Preise für Kupfer und Nickel gelten am Markt mittlerweile als sehr hoch. Bei Platin dürften Exchange-Traded Funds eine wichtige Rolle spielen. Unterdessen legte der Erdölpreis wieder zu.

Basismetalle wie Kupfer und Nickel sind seit Jahresbeginn nach wie vor die am besten rentierende Rohwaren-Anlage. Hatte der Wertzuwachs zu Beginn des Monats Mai gemäss den Kennzahlen von Dow Jones-AIG noch 14% betragen, so lag er zur Monatsmitte bei 18%. Die stetig steigenden Metallpreise führen allerdings im Urteil einer zunehmenden Zahl von Marktbeobachtern zu immer höheren Risiken. In der Tat haben die ersten Anleger Gewinne mitgenommen. Auf der anderen Seite weist beispielsweise Metal Bulletin Research (MBR) darauf hin, dass die Korrekturen bisher stets verhältnismässig gering ausgefallen sind und dass sie im Markt jeweils sofort wieder für Zukäufe benutzt wurden. Zwar gibt es Hinweise darauf, dass beispielsweise die Kupfer- Vorratszahlen der London Metal Exchange (LME), die Warenlager rund um die Welt einschliessen, in zunehmendem Masse weniger repräsentativ sind. Als Grund dafür gilt, dass in China unregistrierte Lager gehalten werden. Auch ist die Futures-Kurve für Comex-Kupfer in eine «Contango»-Situation umgeschlagen, was grundsätzlich für eine höhere Verfügbarkeit des Metalls spricht. «Contango» beschreibt eine Preissituation bei Warentermingeschäften, bei der der Tagespreis (Kassakurs) niedriger ist als der Terminpreis. Auf der anderen Seite hat gerade der Kupfermarkt bisher keine definitiven Signale erhalten, wonach die Nachfrage drastisch zurückfallen könnte. Per saldo wäre eine Konsolidierung nach dem Rally seit Februar nicht überraschend.

Zurückhaltung bei Platin-Schmuck

Die Marktbeobachter von Johnson Matthey (JM) haben zum Wochenbeginn den mit Spannung erwarteten Jahresbericht für Platin und Palladium veröffentlicht. Danach ist der Markt nach sieben Jahren erstmals wieder mit einem geringfügigen Überangebot konfrontiert, was auf südafrikanische Produktionssteigerungen zurückgeht. Die UBS bezeichnet es allerdings als mehr als einen Rundungsfehler. Dennoch rechnen weder JM noch die UBS mit einem Preiseinbruch. Vielmehr sind beide der Meinung, die neu im Markt etablierten Anlagevehikel Exchange-Traded Funds (ETF) könnten entscheidend zur Stärkung der Nachfrage beitragen. Gleichzeitig wird aber bezweifelt, dass die Schmucknachfrage angesichts des hohen Platinpreises wieder anzieht. Umgekehrt werde der Bedarf für Autokatalysatoren, welche dieser Tage rund 60% des weltweiten Angebotes ausmachen, weiterhin hoch bleiben. Obwohl damit die Investoren-Nachfrage das Zünglein an der Waage spielen dürfte, hat die UBS ihre Preisprognosen für 2008/2009 bereits auf 1200 $ je Unze bzw. 1100 $ je Unze leicht reduziert.

Steigende Rhodium-Notierungen

Das Anlegerinteresse für Edelmetalle hat auch Rhodium erfasst. Dessen Preis ist im Zusammenhang mit Befürchtungen über unzureichende Marktbelieferung jüngst wieder auf 6400 $ je Unze geklettert. Damit liegt die Notierung wieder knapp unter dem Preis vom vergangenen April, als 6450 $ erzielt wurden. Der absolute Höchstpreis für Rhodium datiert aus dem Jahr 1980 und lag damals bei rund 7000 $. Einzelne Beobachter erwarten, die stetig steigende Nachfrage werde die Notiz bald über dieses Niveau hinaustragen, umso mehr als im laufenden Jahr bis zu 15% weniger Material im Angebot gewesen sein soll. Rhodium ist ein Beiprodukt der Platinförderung und wird sowohl von der Automobilindustrie (Katalysatoren) als auch von Glasproduzenten - unter anderem für Flachglas-Bildschirme - verwendet. Südafrika gilt mit rund 60% des Gesamtangebotes vor Russland als grösster Produzent. Streiks in südafrikanischen Bergwerken (Aquarius, Northam) sowie geringere Produktion bei Lonmin haben die Nachfrager aber verunsichert.

Gold und Erdöl gegenläufig

Derweil der Goldpreis in den vergangenen zwei Tagen getaucht ist - am letzten Londoner Fixing fiel er auf auf $ 656.75 je Unze zurück, und an der Comex kam der Juni-Kontrakt am frühen Nachmittag bei $ 658.30 zum Stehen -, entwickelte sich der Erdölpreis in die andere Richtung und kletterte in New York auf $ 63.83 je Fass. Brent-Qualität näherte sich in London 69 $ je Fass. Eine Kältewelle in Brasilien liess sodann Robusta-Kaffee in London auf den höchsten Stand der vergangenen acht Jahre klettern.

http://www.nzz.ch/2007/05/18/bm/articleF6ZE8.html

Optionen

Neue Jahreshochs im Ölpreis? Und die Kosequenzen?

von Ronald Gehrt

Das, verehrte Leser, ist ein typisches Szenario in einem Bullenmarkt: Es kommen Nachrichten, welche die Kurse eigentlich drücken müssten. Das passiert auch – ganz kurz – aber sofort schnellen die Kurse höher als zuvor. Das erleben wir in den letzten Wochen immer öfter nach US-Konjunkturdaten am Aktienmarkt ... und jetzt erleben wir es beim Ölpreis.

Die wöchentlichen Öl-Lagerbestände der USA hätten den Kurs eigentlich drücken sollen. So stiegen die Vorräte für Rohöl in der abgelaufenen Kalenderwoche um +1,97 Millionen Barrel (Prognose +0,6 Mio), die Lagerbestände für Benzin kletterten (von sehr niedrigem Niveau aus allerdings) um 1,43 Millionen Barrel (Prognose +1,2 Mio). Die Heizöl-Vorräte steigen um +0,5 Millionen (Prognose +1,3 Mio).

Und doch – die Kurse stiegen wenige Minuten nach den Daten weiter. Die gängige US-Ölsorte WTI (Western Texas Intermediate) hatte ja, während Nordsee-Brent neue Jahreshochs von fast 71 Dollar markiert hatte, genau an den bisherigen Höchstkursen des Jahres um 66,40 US-Dollar pro Barrel einen kleinen Rücksetzer vollzogen. Doch nun (Stand gestern 17:30 Uhr) zieht der Kurs wieder in Richtung dieser charttechnischen Hürde an.

Noch ist natürlich ein Überwinden dieser Hürde nicht ausgemachte Sache. Aber dieses typische Bullenmarkt-Verhalten, auf jeden Rücksetzer hin einzusteigen, lässt mich vermuten, dass die Wahrscheinlichkeit auf einen Ausbruch zumindest 2:1 steht. Sollte sich das in den kommenden Tagen manifestieren, dürfte dies auf die haussierenden Aktienmärkte nicht ohne Auswirkung bleiben.

Denn Kurse zwischen 68 und 70 Dollar, das unmittelbare Kursziel bei einem Ausbruch nach oben bei WTI, würden auf der einen Seite den Inflationsdruck wieder erhöhen, auf der anderen Seite das Wirtschaftswachstum hemmen ... also die bestehende Situation in den USA verschärfen.

Zumal dies dann auch mehr Akteure auf die Benzinpreise in den USA aufmerksam machen würde, die für die Privathaushalte gerade vor der anstehenden Urlaubssaison eine immer größere Belastung werden – denn sie steigen offenbar unaufhörlich. Hierzu den Überblick über die durchschnittlichen Preise pro Gallone an den US-Tankstellen in den letzten zwei Monaten:

Man darf gespannt sein, wann der Aktienmarkt diese bislang elegant ignorierte Entwicklung wahrnimmt. Aber wenn er es tut, sind garantiert keine Kurssteigerungen die Folge ... auch wenn dies, wie gesagt, in Bullenmärkten nicht selten vorkommt. Aber das gilt für das Tagesgeschehen – und die Ölpreise reichen weit über dieses hinaus!

Quelle:Daily Observer Abonnenten

Gruß Moya

Optionen

Optionen

Denke eher das hier ein profilierungssüchtiger User unterwegs ist ,der alle verpetz,

um in den Genuss der Mod-Funktion zu kommen,damit er seine Feinde hier eleminieren kann.

Mir langst für heute wieder mal.

best regards

Trout

--------------------------------------------------

Wahre Bildung besteht darin,zu wissen,was man kann,

und ein für alle Male zu lassen,was man nicht kann.

(Voltaire)

Optionen

vielleicht könnte der entsprechende MOD doch lieber einfach die Quelle angeben anstatt die Headline gänzlich unkenntlich zu machen ? Es scheinen sooo viele MOD's mit dem Suchen von Urheberrechtverletzungen beauftragt zu sein, da würde ich lieber einen abstellen um nach den Headlines zu YAHOOGELN ?

Das macht meiner Meinung nach mehr Sinn und entbehrt noch zusätzlich der Verärgerung der User ?

Optionen

GOLD hat sich vergangene Woche schön von einem wichtigen Unterstützungscluster nach oben hin gelöst und damit den Bullentrend behauptet...

GOLD - ISIN: XC0009655157

Kursstand: 671,80 $ pro Feinunze

Kursverlauf vom 16.11.2006 bis 05.06.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

Rückblick: Im Januar 2007 brach GOLD über die Oberkante eines bullischen Dreiecks aus und markierte nach einem anschließenden Pullback (Rücksetzer) ein neues Jahreshoch bei 693,90 $ im April. Seit dem korrigiert das Edelmetall moderat, wobei Ende Mai der Aufwärtstrend seit Juli 2005 erreicht wurde. Dort stabilisierte sich GOLD schließlich und drehte wieder nach oben. Vergangene Woche wurde dann mit dem Anstieg über die 664,00 $ Marke und den EMA50 ein kleines Kaufsignal generiert. Aktuell konsolidiert das Edelmet! all knapp unterhalb der 675,00 $ Marke. Das kurzfristige Chartbild hat jetzt wieder bullische Tendenzen zu werten.

Charttechnischer Ausblick: Kurzfristig wäre nun eine Korrektur des steilen Anstiegs der letzten Tage möglich, welche idealerweise nicht mehr tiefer als 664,00 - 666,87 $ gehen sollte. Bricht GOLD schließlich per Tages- und Wochenschluss über 675,00 $ aus, werden weitere Kursgewinne bis 693,90 und darüber 730,30 $ wahrscheinlich. Unter 664,00 $ trübt sich das kurzfristige Chartbild wieder ein, Abgaben bis 651,25 und ggf. sogar 643,15 $ werden dann möglich. Fällt das Edelmetall per Tages- und Wochenschluss unter 643,00 $ zurück, wird ein kurzfristiges Verkaufsignal mit Zielen bei 607,00 - 613,00 $ ausgelöst.

Quelle:http://www.rohstoff-report.de // http://www.godmode-trader.de

Gruß Moya

Optionen

US-Öl auf neuen Jahreshochs!

von Ronald Gehrt

US-Produktivitätssteigerung des 1. Quartals wie befürchtet mager

Am Mittwoch kam in den USA die 2. und letzte Schätzung zur Produktivität des 1. Quartals auf den Tisch. Das Überraschende war eigentlich vor allem, dass die im Vorfeld geäußerte Erwartung der Experten punktgenau getroffen wurde: Nach ursprünglich vor vier Wochen geschätzten +1,7% lautete die endgültige Zahl nun wie erwartet nur noch +1,0%. Dabei wurden die Lohnstückkosten, zuvor als so erfreulich niedrig gefeiert, markant von +0,6% auf +1,8% korrigiert.

Das wichtige an diesen Daten ist die Relation zu dem „mehr“ an Produktion in Relation zum „mehr“ an Kosten. Solange die Produktivität steigt zeigt das, dass sich das Verhältnis von Output zu Input verbessert. Das ist grundsätzlich also gut. Dabei kann dies aber auf zwei Arten geschehen. Entweder durch Rationalisierung des Produktionsprozesses oder billigere Rohstoffe einerseits oder durch sinkende Lohnkosten andererseits. Der Umstand, dass die Lohnstückkosten, also die Relation Lohnkosten zu hergestellten Gütern, um immerhin +1,8% stieg, zeigt, dass der Faktor Arbeit in jedem Fall teurer wurde als der Output steigen konnte. Und das ist eher ungünstig.

Bereits im vierten Quartal lagen die Lohnstückkosten ungewöhnlich hoch ... und steigen weiter. Nicht wie eine Rakete, sicher, aber sie steigen. Was die Investoren aus diesen – nun natürlich letztlich auf einen schon eine Weile zurückliegenden Zeitraum verweisenden – Daten mitnahmen war: Der Faktor Lohnkosten bleibt ein Thema ... und dies für die Inflationsentwicklung über steigende Löhne einerseits und als belastender Kostenfaktor für die Unternehmen andererseits.

US-Ölvorräte: Die Lage bessert sich ... aber nicht genug!

Am Mittwoch um 16:30 Uhr unserer Zeit kamen dann die wöchentlichen US-Lagerbestände im Ölsektor dran. Während die Bestände für Rohöl nahezu unverändert blieben (+0,1 Millionen Barrel, wie erwartet) stiegen die Bestände bei Heizöl (+1,9 Millionen Barrel, Prognose +0,9) und vor allem bei Benzin (+3,5 Millionen Barrel, Prognose +1,6) deutlich an.

Dass sich die Rohölvorräte dabei kaum veränderten, ist erklärbar. Was reinkommt, wird zu Benzin raffiniert. Denn hier war die größte Versorgungslücke entstanden, nachdem in den Wochen zuvor ungewöhnlich viele Raffinerien ausgefallen und so Engpässe entstanden waren. Das war einer der Gründe, weshalb die Benzinpreise in den USA so extrem gestiegen waren. Doch wenngleich das Auffüllen der Bestände eine gewisse Beruhigung am Markt erzeugte, kam dennoch zugleich die Frage auf: reicht das?

In der Berichtswoche fiel die Kapazitätsauslastung der US-Raffinerien, die nach einem spürbaren „Durchhänger“ wieder gut über 90% gestiegen war, schon wieder um –1,5% auf 89,6% zurück. Die Sorge ist nun, dass die unter dem Strich alten und veralteten US-Anlagen nicht imstande sein werden, den höheren Bedarf zur Urlaubssaison – und das ggf. bei Liefer- und Produktionsausfällen durch die anstehende Hurrikan-Saison – zu befriedigen.

Die Unruhe steigt mit einem Blick auf die Preisdifferenz zwischen dem in den USA verwendeten Crude-Oil (vor allem Western Texas Intermediate WTI) und dem Nordsee-Öl Brent. Denn wenn die eigene Produktion nicht ausreicht, würde man das – deswegen und wegen des erhöhten Bedarfs in Europa durch stärkeres Wirtschaftswachstum ohnehin im Preis klar gestiegenen – deutlich teurere Brent importieren müssen, was die Benzinpreise zum Sommer hin noch mehr antreiben würde.

Die Konsequenz folgte auf dem Fuße: Das US-Öl WTI folgte dem Nordsee-Brent mit ein paar Wochen Verspätung und markierte gestern am Nachmittag mit in der Spitze 67,40 Dollar neue Jahreshochs. Noch ist die sehr markante Charthürde bei 66,40 nicht nachhaltig und signifikant überschritten. Aber wenn sich dieser Ausbruch in den kommenden ein, zwei Handelstagen verstetigen sollte, sind schnell 68-70 Dollar drin.

Und Sie sehen im Chart, dass der laufende Aufwärtstrendkanal, vor wenigen Tagen noch fast nach unten verlassen, aktuell in seiner oberen Begrenzung Platz bis 73 Dollar birgt. Ein Anlaufen solcher Levels könnte den momentan wankenden Aktienmarkt zum kippen bringen!

US-Nettokreditaufnahme der privaten Haushalte dünnt sich aus

Im Zuge der bewegten Börsen ging die letzte Zahl nahezu unter. Am Donnerstag um 21:00 Uhr unserer Zeit kam die Nettokreditaufnahme der privaten US-Haushalte für April auf den Tisch. Nach dem rasanten Anstieg der Verschuldung um über 13 Milliarden im März wurde ein erneutes dickes Plus von 6,0 Milliarden erwartet. Doch mit +2,6 Milliarden blieb die Neuverschuldung deutlich unter den Erwartungen.

Wie üblich führt das in eine zweigeteilte Interpretation. Auf der einen Seite ist dies zu begrüßen, da die Schuldenlast der US-Bürger ohnehin die Grenzen des auf lange Sicht zu stemmenden überschritten hat. Aber für den kurzfristigen Betrachter bleibt der negative Aspekt, dass diese geringe Zunahme der Kredite bedeuten kann, dass die erhoffte Intensivierung des für die USA essenziellen Konsumwachstums nicht stattfinden könnte.

Quelle: Daily Observer Abonnenten

Gruß Moya

Optionen

Energie

Wie erwartet notierten die Rohölpreise nur mit leichten Preisveränderungen im Wochenvergleich, aber dennoch mit stärkerer Tendenz. WTI zur Lieferung im Juli kletterte am Donnerstag an der NYMEX auf 68 US-Dollar pro Barrel im Intraday Trading. Grund dafür war weiterhin die Besorgnis der Anleger, die US-Raffinerien könnten mit der steigenden Benzinnachfrage in den USA nicht mithalten.

Unterstützt wurde diese Haltung durch eine Meldung vom Mittwoch, als Valero Energy bekannt gegeben hatte eine weitere Raffinerie in Corpus Christi, Texas geschlossen zu haben. Damit arbeiteten die US-Raffinerien in der vergangenen Woche lediglich mit einer Kapazität von 89,2%, der geringsten Raffineriekapazität seit dem 4. Mai. Gegenwärtig notiert WTI im Julikontrakt an der NYMEX bei 67,53 US-Dollar pro Barrel.

Wie überdies erwartet hat sich die Preisdifferenz zwischen WTI und Brent Crude weiterhin verkleinert. Zwar tendiert das in London handelbare Rohöl im Wochenvergleich ebenfalls wieder stärker, musste aber gegen Ende der Woche etwas abgeben.

Grund dafür war die Freilassung von Mujahid Dokubu Asari, dem Anführer der militanten nigerianischen Gruppierungen, welche in den letzten Wochen immer wieder Anschläge auf Mitarbeiter und Eigentum der ausländischen Ölkonzerne verübten. Die nigerianische Regierung gab an, die Freilassung erfolgte aufgrund gesundheitlicher Probleme des Rebellenführers. Anleger gehen nun davon aus, dass diese Maßnahme zu einer Verminderung der Gefahr durch Anschläge führen könnte.

Gegenwärtig notiert Brent Crude zur Lieferung im Juli an der ICE Futures Exchange bei 71,25 US-Dollar pro Barrel.

Auch US-Benzin zeigte sich wie erwartet im Wochenvergleich mit stärkerer Tendenz. Das West-Ost-Gefälle in Bezug auf die US-Benzinlager (soll heißen: tendenziell eher niedrigere Lagerbestände an der Ostküste), sowie der Ausfall der Valero Raffinerie in Texas fanden Einzug in den Markt.

Hinzu kommt, dass die US-Summer Driving Season die Benzinnachfrage anheizt. US-Benzin zur Lieferung im Juli notiert gegenwärtig an der NYMEX bei 2,26 US-Dollar pro Gallone.

Edelmetalle

Gold zeigte sich im Wochenvergleich mit stärkerer Tendenz. So notiert der Kontrakt zur Lieferung im August gegenwärtig bei 657 US-Dollar pro Unze an der NYMEX. Grund dafür war die Angst der Anleger vor einer drohenden Inflation. Die Erhöhung der Zinsraten durch die Europäische Zentralbank, als auch durch die neuseeländische Notenbank in diesem Monat wurde als Ausdruck einer Maßnahme gegen eine steigende Inflationsrate betrachtet. Im Falle von Inflationsbedenken bedeutet der Kauf von Gold eine Absicherung gegenüber dem Wertverfall von Papiergeld.

Zudem zeigte sich der US-Dollar zum Ende der Woche hin gegenüber dem Euro wieder schwächer, was grundsätzlich ein bullischer Anreiz für Gold in seiner Korrelation zum Dollar ist.

Auch Silber konnte in Korrelation zu Gold wieder zulegen, trotz des Endes der Hochzeitssaison in Indien. Silber notiert gegenwärtig im August Future an der NYMEX bei 13,32 US-Dollar pro Unze.

Basismetalle

Kupfer befand sich in einer hochvolatilen Woche. Einerseits sorgten Berichte über die sinkende Importrate Chinas im Intraday Trading für fallende Preise. Tatsächlich sind Chinas Kupferimporte im letzten Monat um 32% auf 129.949 metrische Tonnen gefallen. Das entspricht der niedrigsten Importrate seit 2005.

Zudem ist Chinas eigene Kupferproduktion auf ein Rekordhoch von 278.000 Tonnen gestiegen.

Die Lagerbestände an der Shanghai Futures Exchange sind um 6,4% auf 99 773 Tonnen angestiegen, das entspricht dem höchsten Wert seit April 2004.

Trotzdem zeigten sich die Kupferpreise im Wochenvergleich stärker. Grund dafür war ein US-Inflationsbericht, der die Gefahr steigender US-Zinssätze abschwächte. Dies wurde als Gegenargument zu einer möglichen Verlangsamung des US Wirtschaftswachstums und einer damit verbundenen sinkenden Nachfrage nach Industriemetallen herangezogen.

Überdies wirkten sich drohende Minenstreiks in Mexiko, Peru, Kanada und Chile auf steigende Preise aus. Gegenwärtig notiert Kupfer zur Lieferung im Juli bei 3,41 US-Dollar pro Pfund an der NYMEX.

Nickel fiel auch in dieser Woche weiter auf gegenwärtig 42.525 US-Dollar pro metrische Tonne zur Lieferung in Drei Monaten an der LME. Der Grund ist nach wie vor die Einführung der neuen Regeln an der LME, welche geheime Absprachen verhindern und die hohen Lagerbestände einzelner Firmen an der LME weiteren Käufern zugänglich machen sollen.

Soft Commodities

Die Weizenrallye zeigt sich wie erwartet weiterhin ungebrochen. Am Donnerstag zogen die Preise über die 6 US-Dollar Marke hinweg auf neue 11 Jahres Hochs. Das sinkende weltweite Angebot und die Prognose, dass die globalen 07/08 Lagerbestände bereits auf ein 30 Jahres Tief fallen werden waren ein Grund dafür.

Hinzu kommen die Wettervorhersagen, welche weiterhin Regen im Mittelwesten der USA prognostizieren. Darüber hinaus wurden am Mittwoch weitere Berichte veröffentlicht die einen signifikanten Ernteschaden an der Roter-Winter-Weizen Ernte in Oklahoma und Kansas, aufgrund der starken Regenfälle zum Inhalt haben. Gegenwärtig notiert Weizen zur Lieferung im September bei 6,24 US-Dollar pro Scheffel an der CBOT.

Auch Mais zeigte sich im Wochenvergleich mit starker Tendenz. Der Grund waren einerseits Wettervorhersagen, welche für den östlichen Mittelwesten der USA weiterhin Trockenheit prognostizieren. Die bullischen Wetternews erhielten Unterstützung durch äußerst verhaltene Produzentenverkäufe, welche sich die leicht bullischen News zu Nutze machten um die Preise weiter nach oben zu treiben. Gegenwärtig notiert Mais zur Lieferung im Juli bei 4,18 US-Dollar pro Scheffel an der CBOT.

Auch die Sojabohnen konnten schlussendlich von der prognostizierten Trockenheit im östlichen Mittelwesten profitieren. Obgleich der Julikontrakt an der CBOT im Wochenvergleich unverändert bei 8,07 US-Dollar pro Scheffel notiert.

Sojaöl dagegen konnte sich von seinen Verlusten in Korrelation zum malaysischen Palmöl bereits wieder erholen und notiert gegenwärtig bei 35,87 US-Cent pro Pfund im Julikontrakt an der CBOT.

Sojamehl zeigte sich im Wochenvergleich mit den stärksten Preisgewinnen im Sojakomplex bei gegenwärtig 233,50 US-Dollar pro short Tonne im Juli an der CBOT.

Ausblick

WTI Crude sollte weiterhin eine stärkere Tendenz aufweisen, bei sinkenden Lagerbeständen und erhöhter Produktionskapazität einzelner Raffinerien. Brent Crude könnte zunächst eher eine seitliche Tendenz verfolgen, bei möglicherweise eingekehrter politischer Ruhe in Nigeria. Zudem könnten sich mögliche Beschlüsse der OPEC die Förderkürzungen zunächst nicht weiter zu betreiben auf einen sinkenden Preis auswirken. Grundsätzlich dürften sich die Preise für die beiden Süßrohöle künftig weiter annähern.

US-Benzin könnte zunächst seine stärkere Tendenz fortsetzen.

Gold könnte zunächst wieder in einen leichten Abwärtstrend geraten, da saisonal bedingt der Juni eher für niedrigere Preise steht, aufgrund des Endes der Hochzeitssaison in Indien. Danach sollte Gold allerdings wieder einen starken Aufwärtstrend beginnen. Ähnlich verhält es sich mit Silber.

Mögliche Minenstreiks dürften die Kupferpreise zunächst einmal stützen. Tendenziell sollte Kupfer allerdings bald in eine schwache Tendenz übergehen. Nickel dürfte weiterhin eine schwache Tendenz zeigen, nach der Einführung der neuen LME Regeln, sofern Hedge Fonds nicht weiterhin die Preise künstlich nach oben spekulieren.

Weizen dürfte seinen Aufwärtstrend noch nicht beendet haben. Die weltweiten Endlagerbestände dürften noch weiter rückläufig sein.

Gegenwärtig prognostiziert ein Wetterbericht Regen für die Mais und Sojaanbaugebiete. Dies könnte die Preise möglicherweise etwas drücken. Sojaöl dürfte auch weiterhin von der den vegetabilen Ölen zugrunde liegenden Idee in Bezug auf die Nachfragesteigerung profitieren. Ebenso von überteuerten Palmölpreisen, welche Käufer zum Sojaöl wechseln lassen könnten. Sojamehl könnte in Korrelation zum Öl eine leicht stärkere Tendenz erwarten.

So long liebe Leser, ein angenehmes Wochenende wünsche ich Ihnen und bis Montag...

© Miriam Kraus

Quelle: Auszug aus dem Newsletters Rohstoff-Daily

Optionen

Rohstoffe Wochenrückblick

von Miriam Kraus

Energie

Wie erwartet zeigte sich WTI Crude an der NYMEX im Wochenvergleich mit stärkerer Tendenz. Gegenwärtig notiert Süßes Rohöl zur Lieferung im August bei 70,39 US Dollar pro Barrel an der NYMEX.

Grund dafür war die steigende Raffinerieleistung in den USA. Die US Raffinerien arbeiteten in der vergangenen Woche mit einer Kapazität von 89,4 %.

Das entspricht einem Anstieg von 1,8 % gegenüber der Vorwoche.

Zusätzlich zeigten die neu veröffentlichten Daten des US Energieministeriums, dass die Lagerbestände von Benzin, Diesel und Heizöl in den USA gefallen sind.

Am Rohölhafen Cushing in Oklahoma, der ein Indikator für das in New York handelbare Süßrohöl ist, fielen die Rohölbestände um 5,7 %.

Hinzu kommt dass die Spekulanten darauf setzen, dass am 4. Juli dem Unabhängigkeitstag in den USA, geschätzte 41,1 Millionen motorisierte Urlauber in den Staaten unterwegs sein dürften. Diese Schätzung kommt einer neuen Rekordzahl gleich.

Wie ebenfalls erwartet, zeigten sich Brent Crude in London mit schwächerer Tendenz als WTI. Brent Crude zur Lieferung im August an der ICE fiel im Wochenvergleich um 8 US Cent auf 71,28 US Dollar pro Barrel.

Der Grund dafür war, dass die letzten Vorkommnisse in Nigeria stärkere Auswirkungen auf den US Markt zeigten.

Die Preisdifferenz zwischen den beiden Rohölsorten wird wie erwartet kleiner.

Auch US Benzin notierte dank fallender Lagerbestände und im Hinblick auf den 4. Juli im Wochenvergleich wieder stärker. Benzin zur Lieferung im August an der NYMEX notiert gegenwärtig bei 2,28 US Dollar pro Gallone.

Metalle

Edelmetalle

Wie erwartet zeigte sich Gold im Wochenvergleich eher verhalten. Saisonal bedingt ist gegenwärtig noch immer eher mit schwächeren Preisen zu rechnen.

Doch die Dollarschwächer gegenüber dem Euro gegen Ende der Woche gab den Edelmetallen noch einmal Aufschwung.

Gold zur Lieferung im August notiert gegenwärtig mit einem Verlust von 3 US Dollar im Wochenvergleich bei 652 US Dollar pro Unze an der NYMEX.

Vehementer wirkte sich die gegenwärtig verhaltene Nachfrage durch die Schmuckindustrie auf Silber aus.

Das Edelmetall fiel unter die 13 US Dollar Marke zurück. Gegenwärtig notiert Silber zur Lieferung im August bei 12,56 US Dollar pro Unze an der NYMEX.

Basismetalle

Wie erwartet boten die anhaltenden Minenstreiks in Chile und Peru, sowie die Möglichkeit weiterer Produktionsstopps den Kupferpreisen Unterstützung.

In Chiles Codelco Mine wird bereits seit fünf Tagen gestreikt. Gestern wurde verlautbar, dass ebenfalls die Produktion in der zur Mine gehörenden Schmelzanlage gestoppt wurde.

In Peru wollen sich die Gewerkschaftsführer zu Verhandlungen mit den Verantwortlichen treffen. Sollten die Gespräche nicht erfolgreich sein, droht die Gewerkschaft mit einem fünf tägigen Streik.

Die Minenarbeiter verlangen höhere Lohnzahlungen.

Unterstützend wirkten ebenfalls sinkende Lagerbestände. An der LME fielen die Kupferlagerbestände um 1,4 % auf 114 700 Tonnen.

Doch bedeutsamer nahmen die Marktteilnehmer den Umstand auf, dass in China an der Shanghaier Future Börse die Kupferlagerbestände um 5,6 % auf 90 617 metrische Tonnen gefallen sind. Das ist der stärkste Rückgang seit sechs Monaten.

Kupfer zur Lieferung im August notiert gegenwärtig bei 3,44 US Dollar pro Pfund an der NYMEX.

Wie erwartet setzte Nickel seine schwache Tendenz auch in der vergangenen Woche weiter fort.

Gegenwärtig notiert der Kontrakt zu Lieferung in drei Monaten an der LME bei 36 850 US Dollar pro metrische Tonne.

Grund dafür waren einerseits die verschärften Regularien an der LME, sowie die Prognose der Spekulanten, die Nickelnachfrage durch die Stahlindustrie sei rückläufig. Dies stützt sich auf die Aussage der ThyssenKrupp und weiterer Stahlproduzenten bei der Veredelung künftig weniger auf Nickel zurückzugreifen.

Rohstoffe Wochenrückblick Teil 2 und Ausblick

von Miriam Kraus

Soft Commodities

Sojabohnen zeigten sich im Wochenvergleich mit äußerst starker Tendenz.

Gegenwärtig notieren Sojabohnen zur Lieferung im Juli bei 8,50 US Dollar pro Scheffel an der CBOT.

Grund dafür war ein Regierungebericht, welcher bestätigte, dass die US Farmer wesentlich weniger Soja angebaut hatten als von den Analysten angenommen.

Die Sojaanbaufläche in den USA ist definitiv um 15 % zurückgegangen gegenüber dem Vorjahr. Es wurden lediglich 64,08 Millionen Acres mit Soja bepflanzt.

Das bedeutet einen gesamten us–amerikanischen Produktionsrückgang von 18 %, was die ohnehin knappen globalen Jahresendlagerbestände weiterhin verringern wird.

Der Grund für den Rückgang der Sojaanbaufläche war, dass die Farmer diese Fläche zugunsten von Mais nutzten. Die Maispreise hatten zum Zeitpunkt der Aussaatentscheidung bereits 82 % Gewinn erreicht.

Wie erwartet zeigten sich die Weizenpreise im Wochenvergleich nur mit leichten Preisgewinnen. Obgleich die fundamentale Ausgangslage weiterhin als bullisch gilt - aufgrund verschiedenster klimatischer Auswirkungen in vielen Weizenanbaugebieten rund um die Erde, übersteigt in diesem Jahr die Nachfrage das Angebot – und damit weitere Preissteigerungen stützte, zeigten sich die Preise gegen Ende der Woche wieder mit schwächerer Tendenz.

Der Grund waren Gewinnmitnahmen gegen Ende der Woche und vereinzelt die Angst vor einer Überspekulation der Preise.

Weizen zur Lieferung im September notiert gegenwärtig bei 6,14 US Dollar pro Scheffel an der CBOT.

Mais setzte wie erwartet seien schwache Tendenz weiter fort.

Gegenwärtig notiert Mais zur Lieferung im Juli bei 3,30 US Dollar pro Scheffel an der CBOT.

Grund war der oben genannte Regierungebericht, welcher erläuterte, dass die US Farmer in diesem Jahr 19 % mehr Mais angebaut hatten. Mit 92,888 Millionen Acres wurde in diesem Jahr die größte Fläche seit 1944 mit Mais bepflanzt.

Ausblick

Die Rohölpreise dürften auch in der kommenden Woche eher eine stärkere Tendenz fortsetzen, wobei sich die Preisdifferenz zwischen den beiden Süßrohölsorten weiterhin verkleinern dürfte.

Auch US Benzin dürfte noch moderate Preisgewinne erwarten.

Gold und Silber könnten weiterhin eine eher verhaltene Tendenz zeigen, bevor sich ein erster Trend abzeichnet.

Ein mögliches Abschwächen der US Wirtschaft, dürfte sich zunächst eher auf fallende Kupferpreise auswirken. Doch der überraschend hohe Rückgang der Lagerbestände in Shanghai könnte die Preise in der Waage halten. Mit der weiteren Bedrohung durch südamerikanische Streiks, könnte Kupfer seinen Aufwärtstrend in der kommenden Woche zunächst weiter fortsetzen.

Nickel dürfte seine schwache Tendenz zunächst weiter fortführen. Die Bodenbildung dürfte noch nicht kurzfristig einsetzen.

Sojabohnen könnten zunächst weiterhin stärker tendieren.

Weizen könnte möglicherweise zunächst leicht korrigieren um hernach wieder in einen stärkeren Trend überzugehen.

Mais dürfte zunächst seine schwächere Tendenz weiter fortsetzen.

So long liebe Leser…ein wunderschönes Wochenende und bis Montag…

© Miriam Kraus

Thread abonnieren

Thread abonnieren